Visão geral

A estratégia utiliza principalmente o ATR (Average True Range) e o SMA (Simple Moving Average) para avaliar a liquidação e a ruptura do mercado, para que possa negociar. A principal idéia da estratégia é: quando o preço quebra o ATR acima e abaixo da trajetória, considere que o mercado está em ruptura e abre uma posição. Quando o preço volta à trajetória do ATR, considere que o mercado entrou em liquidação e a posição está em equilíbrio.

Princípio da estratégia

- Calcular o indicador ATR e o indicador SMA, que são usados para avaliar a volatilidade do mercado e o SMA para avaliar o nível médio de preços no mercado.

- De acordo com o ATR e o SMA, o rack superior é o multiplicador SMA + ATR *, o rack inferior é o multiplicador SMA - ATR *, o multiplicador é o múltiplo personalizado pelo usuário.

- Para determinar se o mercado está em um estado de liquidação, o mercado é considerado em um estado de liquidação quando o preço mais alto é inferior ao preço superior e o preço mais baixo é superior ao preço inferior.

- Para determinar se o mercado está em ruptura, quando o preço mais alto quebra o caminho, é considerado uma ruptura para cima; quando o preço mais baixo cai para baixo, é considerado uma ruptura para baixo.

- De acordo com a situação de ruptura, a abertura de posições, a abertura de mais posições e a abertura de vagas.

- A posição é fechada quando o preço toca o preço de parada (SMA - ATR * stop_loss_percentage) ou o preço de parada (SMA + ATR * take_profit_percentage).

- O montante de risco por transação é calculado de acordo com o percentual de risco definido pelo usuário (risk_per_trade) e o tamanho da posição é calculado de acordo com o ATR (position_size).

Análise de vantagens

- A lógica da estratégia é clara, fácil de entender e de implementar.

- O indicador ATR é usado para avaliar a volatilidade do mercado e pode ser adaptado a diferentes condições de mercado.

- O SMA é usado para avaliar o nível médio de preços do mercado e acompanhar as principais tendências.

- O mercado é organizado de acordo com a posição, evitando que as transações sejam frequentes em mercados turbulentos.

- O uso de stop loss e stop-loss permite um controle eficaz do risco de cada transação.

- O gerenciamento de posições permite ajustar automaticamente o tamanho das posições de acordo com o capital da conta e a proporção de risco.

Análise de Riscos

- A estratégia pode não funcionar bem em mercados turbulentos, já que a frequência de rupturas e ressignificações pode levar a frequência de abertura e fechamento de posições, aumentando os custos de negociação.

- A configuração de parâmetros de uma estratégia tem uma grande influência sobre o desempenho da estratégia. Diferentes parâmetros podem levar a resultados completamente diferentes, portanto, os parâmetros precisam ser cuidadosamente debugados e otimizados.

- A estratégia pode não ser suficientemente flexível quanto às paradas e paradas, e a percentagem fixa de paradas e paradas pode não ser adequada a diferentes condições de mercado.

- A estratégia de gerenciamento de posições pode ser muito simples, sem levar em conta fatores como tendências de mercado e volatilidade, o que pode levar a posições excessivas ou pequenas em alguns casos.

Direção de otimização

- Pode-se considerar a adição de condições de filtragem de tendência, como abrir posições extras apenas quando a tendência é alta e abrir posições vazias quando a tendência é baixa, para evitar a negociação frequente em mercados turbulentos.

- Pode-se considerar o uso de métodos mais flexíveis de parada e parada, como o ajuste da distância de parada e parada de acordo com o ATR ou a dinâmica de volatilidade do mercado para adaptar-se a diferentes condições de mercado.

- Pode-se considerar o uso de métodos mais complexos de gestão de posições, como o tamanho de posição ajustado de acordo com as tendências do mercado e a volatilidade, para controlar o risco e aumentar os rendimentos.

- Pode-se considerar a adição de outros filtros, como volume de transação, volatilidade, etc., para aumentar ainda mais a confiabilidade e a estabilidade da estratégia.

Resumir

A estratégia usa ATR e SMA, dois indicadores simples, para negociar, julgando a ruptura e a liquidação dos preços, e usa controle de risco e gerenciamento de posição para controlar o risco e o tamanho da posição de cada transação. A lógica da estratégia é clara, fácil de entender e implementar, mas na aplicação real pode haver alguns problemas, como fraco desempenho em mercados turbulentos, configuração de parâmetros com grande impacto na performance da estratégia, configuração de stop loss e stop loss não é flexível o suficiente, gerenciamento de posição é muito simples, etc.

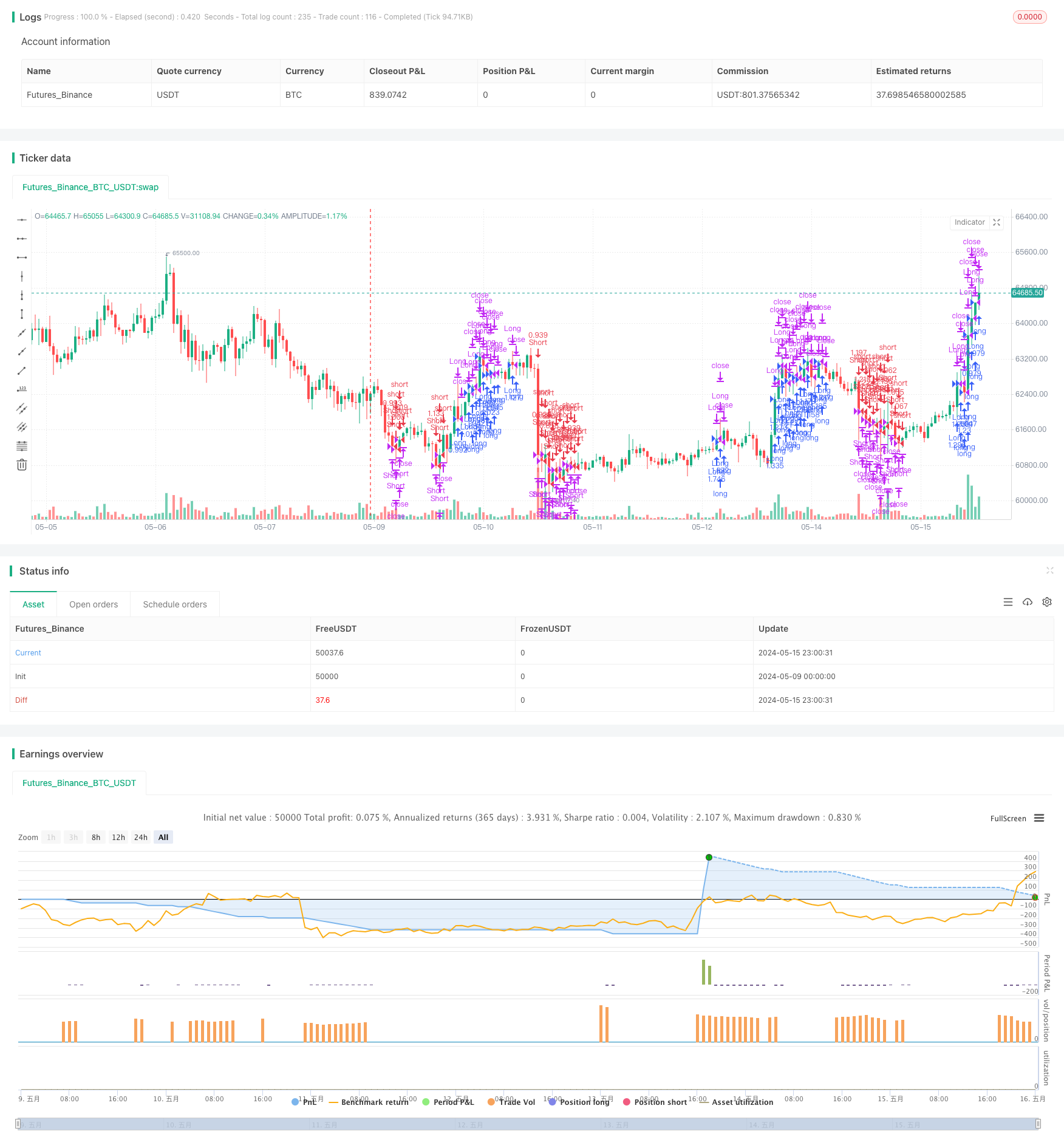

/*backtest

start: 2024-05-09 00:00:00

end: 2024-05-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Consolidation Breakout Strategy", overlay=true)

// Input Parameters

length = input.int(20, "Length", minval=1)

multiplier = input.float(2.0, "Multiplier", minval=0.1, maxval=10.0)

risk_percentage = input.float(1.0, "Risk Percentage", minval=0.1, maxval=10.0)

stop_loss_percentage = input.float(1.0, "Stop Loss Percentage", minval=0.1, maxval=10.0)

take_profit_percentage = input.float(2.0, "Take Profit Percentage", minval=0.1, maxval=10.0)

// ATR calculation

atr_value = ta.atr(length)

// Average price calculation

average_price = ta.sma(close, length)

// Upper and lower bounds for consolidation detection

upper_bound = average_price + multiplier * atr_value

lower_bound = average_price - multiplier * atr_value

// Consolidation detection

is_consolidating = (high < upper_bound) and (low > lower_bound)

// Breakout detection

is_breakout_up = high > upper_bound

is_breakout_down = low < lower_bound

// Entry conditions

enter_long = is_breakout_up and not is_consolidating

enter_short = is_breakout_down and not is_consolidating

// Exit conditions

exit_long = low < (average_price - atr_value * stop_loss_percentage) or high > (average_price + atr_value * take_profit_percentage)

exit_short = high > (average_price + atr_value * stop_loss_percentage) or low < (average_price - atr_value * take_profit_percentage)

// Risk calculation

risk_per_trade = strategy.equity * (risk_percentage / 100)

position_size = risk_per_trade / atr_value

// Strategy

if (enter_long)

strategy.entry("Long", strategy.long, qty=position_size)

if (enter_short)

strategy.entry("Short", strategy.short, qty=position_size)

if (exit_long)

strategy.close("Long")

if (exit_short)

strategy.close("Short")