Estratégia de rompimento de divergência de momentum do RSI

RSI

Visão geral

A estratégia de ruptura do RSI é uma estratégia de negociação quantitativa que combina um indicador relativamente forte (RSI) e um desvio do movimento do preço. A estratégia se concentra principalmente no desvio entre o indicador RSI e a tendência do preço, identificando áreas de sobrecompra e sobrevenda para capturar oportunidades de reversão de tendência em potencial. A estratégia é executada quando o RSI atinge um nível de sobrecompra ou sobrevenda ao mesmo tempo em que o sinal de desvio aparece, e configura um stop loss fixo para gerenciar o risco.

Princípio da estratégia

A estratégia baseia-se nos seguintes elementos:

Indicador RSI: usa o RSI de 14 ciclos para medir a força relativa dos preços. O RSI maior que 70 é considerado um excesso de compra e menor que 30 é considerado um excesso de venda.

A dinâmica dos preços desvia-se:

- O que acontece quando o preço é inovador, mas o RSI não é inovador?

- O retorno de baixa: quando o preço é alto, mas o RSI não é alto.

Sinais de negociação:

- O RSI está abaixo de 30 (excesso de venda) e os preços estão a desviar.

- Sinais de baixa: RSI acima de 70 (supera compra) e um retrocesso de queda.

Gestão de Riscos:

- Defina um limite fixo de parada (de 50 unidades de preço) e um limite de perda (de 20 unidades de preço) para cada transação.

Visualização:

- Marque os pontos de início e fim de desvio no gráfico para uma observação mais intuitiva do sinal.

O processo de execução da estratégia é o seguinte:

- Calcule o RSI de 14 ciclos.

- Detectando a desviação entre o preço e o RSI.

- Quando o RSI está na zona de oversold (< 30) e o leitor se desvia, abra uma posição maior.

- Quando o RSI está na zona de overbought (< 70) e há um desvio de baixa, a posição é fechada.

- Estabeleça um nível fixo de stop loss e stop loss para cada transação.

- Os pontos de partida e de término dos desvios devem ser marcados no gráfico.

Esta abordagem integra os indicadores técnicos e a análise do comportamento dos preços, com o objetivo de melhorar a precisão e a oportunidade de negociação. A estratégia tenta capturar oportunidades de reversão de alta probabilidade ao esperar que o RSI esteja em níveis extremos e, ao mesmo tempo, surja um desvio.

Vantagens estratégicas

Mecanismo de confirmação múltipla: Combinação com o RSI de níveis de sobrecompra e sobrevenda e desvio de preço, fornecendo um sinal de negociação mais confiável. Este mecanismo de filtragem múltipla ajuda a reduzir os sinais falsos e melhorar a precisão das negociações.

Captura de reversão de tendência: Especialmente hábil em identificar potenciais reversões de tendência, ajudando a entrar em jogo nos estágios iniciais de uma nova tendência.

Gerenciamento de risco integrado: o mecanismo de stop-loss incorporado fornece um controle de risco claro para cada transação, ajudando a proteger os fundos e limitar as perdas potenciais.

Auxílio visual: fornece aos comerciantes uma referência visual intuitiva, facilitando a rápida identificação de oportunidades de negociação, marcando os pontos de início e fim de desvio no gráfico.

Adaptabilidade: RSI e análise de desvio podem ser aplicados em diferentes períodos de tempo e mercados, o que torna a estratégia de ampla aplicabilidade.

Objectividade quantitativa: as regras da estratégia são claras e quantificáveis, reduzindo o julgamento subjetivo e favorecendo a sistematização das transações e o feedback.

Captura de dinâmica: Identificando as discrepâncias entre o RSI e o preço, a estratégia é capaz de capturar eficazmente as mudanças na dinâmica do mercado.

Filtrar a tendência horizontal: a estratégia só pode ser usada quando o RSI chega ao seu limite e se desvia, evitando mercados horizontais sem uma direção clara.

Flexibilidade: Os traders podem ajustar os parâmetros do RSI e desviar-se dos critérios de avaliação de acordo com as preferências pessoais e as características do mercado.

Valor Educativo: A estratégia integra vários conceitos de análise técnica, com um bom significado educativo para os comerciantes novatos.

Risco estratégico

Risco de Falso Breakout: O mercado pode ter brechas falsas de curta duração, resultando em sinais de negociação errados. Para mitigar este risco, pode-se considerar o aumento de mecanismos de confirmação, como esperar que o preço quebre o nível crítico para entrar novamente.

Excesso de negociação: sinais de desvio freqüentes podem levar a excesso de negociação. Recomenda-se a criação de condições de filtragem adicionais, como o intervalo de tempo mínimo ou o filtro de tendência, para reduzir a frequência de negociação.

Atraso: O RSI e os sinais de desvio são indicadores atrasados em essência e podem perder parte da tendência. Pode-se considerar a combinação de indicadores de liderança ou análise de comportamento de preços para melhorar a atualidade.

Risco de stop-loss fixo: O uso de stop-loss fixo pode não ser adequado para todas as condições de mercado. Recomenda-se a implementação de stop-loss dinâmico, como uma estratégia de stop-loss baseada no ATR ou na volatilidade.

Alterações nas condições de mercado: em mercados de forte tendência ou de alta volatilidade, o RSI pode permanecer por um longo período em áreas de sobrecompra ou sobrevenda, afetando a eficácia da estratégia. Pode-se considerar a adição de filtros de tendência ou o ajuste dinâmico do limiar do RSI.

Sensibilidade de parâmetros: a performance da estratégia pode ser sensível ao ciclo RSI e ao limiar de overbought e oversold. Recomenda-se a otimização completa dos parâmetros e testes de robustez.

Falta de acompanhamento de tendências: a estratégia se concentra na reversão, podendo perder a tendência contínua. Considere a adição de componentes de acompanhamento de tendências, como o cruzamento de médias móveis.

Limitação de um único período de tempo: dependendo apenas de um único período de tempo pode perder uma tendência maior. Recomenda-se a realização de análises de vários períodos de tempo para melhorar a qualidade do sinal.

Risco de retração: em situações de forte volatilidade do mercado, o stop loss fixo pode levar a uma maior retração. Pode-se considerar a implementação de gestão de posição dinâmica e estratégias de entrada em lote.

Excessiva dependência de indicadores técnicos: negligenciar os fatores fundamentais pode levar a perdas inesperadas em eventos importantes ou divulgação de notícias. Recomenda-se a integração da análise fundamental ou evitar a publicação de dados econômicos importantes.

Direção de otimização da estratégia

Análise de múltiplos períodos de tempo: integração de análises de RSI de períodos de tempo mais longos e mais curtos para obter uma visão mais abrangente do mercado. Isso pode ajudar a identificar as principais tendências e aumentar a confiabilidade dos sinais de negociação.

Limitação do RSI Dinâmico: Limitação do RSI de compra e venda excessiva, ajustada de acordo com a dinâmica da volatilidade do mercado. Limitações mais flexíveis são usadas em mercados com maior volatilidade e mais rigorosas em mercados com menor volatilidade.

Filtro de tendência: introdução de indicadores de tendência, como médias móveis ou MACD, para garantir que a direção da negociação esteja de acordo com as principais tendências. Isso pode reduzir a negociação de contra-balanço e aumentar a taxa de vitória.

Quantificar a intensidade do desvio: Desenvolver um indicador de quantificação da intensidade do desvio, atribuindo um peso aos sinais de negociação de acordo com a amplitude e duração do desvio. Isso pode ajudar a priorizar os sinais de desvio mais fortes.

Ciclo de auto-adaptação do RSI: implementa um mecanismo para ajustar automaticamente o ciclo de cálculo do RSI com base na volatilidade do mercado. Isso pode fazer com que o indicador se adapte melhor a diferentes condições de mercado.

Análise de volume de transação integrada: os dados de volume de transação são incluídos na análise para confirmar se o preço e o desvio do RSI são suportados pelo volume de transação. Isso pode aumentar a confiabilidade do sinal.

Otimização do aprendizado de máquina: Otimização do processo de seleção de parâmetros e geração de sinais usando algoritmos de aprendizado de máquina. Isso pode ajudar a descobrir padrões e relações mais complexas.

Gerenciamento de posições com ajuste de volatilidade: Ajuste a escala de negociação de acordo com a dinâmica da volatilidade do mercado. Aumente as posições em períodos de baixa volatilidade e reduza as posições em períodos de alta volatilidade para otimizar a taxa de risco-retorno.

Sincronia de múltiplos indicadores: combinação com outros indicadores de movimento, como o indicador aleatório (Stochastic) ou o indicador de movimento (Momentum), para construir um sistema de sinalização mais abrangente.

Análise de microestrutura de mercado: Integração de fluxo de pedidos e dados de profundidade de mercado para obter um tempo de entrada mais preciso. Isso pode ajudar a reduzir os pontos de deslizamento e melhorar a qualidade de execução.

Integração com a análise de sentimentos: introdução de análise de sentimentos baseada em mídias sociais ou notícias como indicadores auxiliares para decisões de negociação. Isso pode ajudar a capturar oportunidades trazidas por mudanças no sentimento do mercado.

Optimização de parâmetros de automação: Implementar processos de otimização de parâmetros de automação regularmente para se adaptar a condições de mercado em constante mudança. Isso garante que a estratégia esteja sempre no melhor estado.

Resumir

A estratégia de ruptura do RSI é uma estratégia de negociação quantitativa que combina indicadores técnicos e análise de comportamento de preços. A estratégia visa capturar potenciais reviravoltas de tendência, identificando o desvio entre o RSI e o preço e procurando oportunidades de negociação em áreas de sobrevenda e sobrevenda.

No entanto, a estratégia também enfrenta alguns desafios, como o risco de false breakouts, a possibilidade de overtrading e limitações em certas condições de mercado. Para lidar com esses riscos e melhorar ainda mais o desempenho da estratégia, propomos várias direções de otimização, incluindo análise de múltiplos prazos, ajustes de parâmetros dinâmicos, filtragem de tendências e aplicações de aprendizado de máquina.

Em geral, o RSI move-se para trás da estratégia de ruptura, fornecendo ao comerciante uma maneira sistematizada de identificar e negociar a reversão do mercado. Com otimização contínua e gerenciamento de risco, a estratégia tem o potencial de se tornar uma ferramenta de negociação confiável. No entanto, o comerciante deve ter sempre em mente que nenhuma estratégia é perfeita e que o monitoramento, avaliação e ajuste contínuos são a chave para o sucesso a longo prazo.

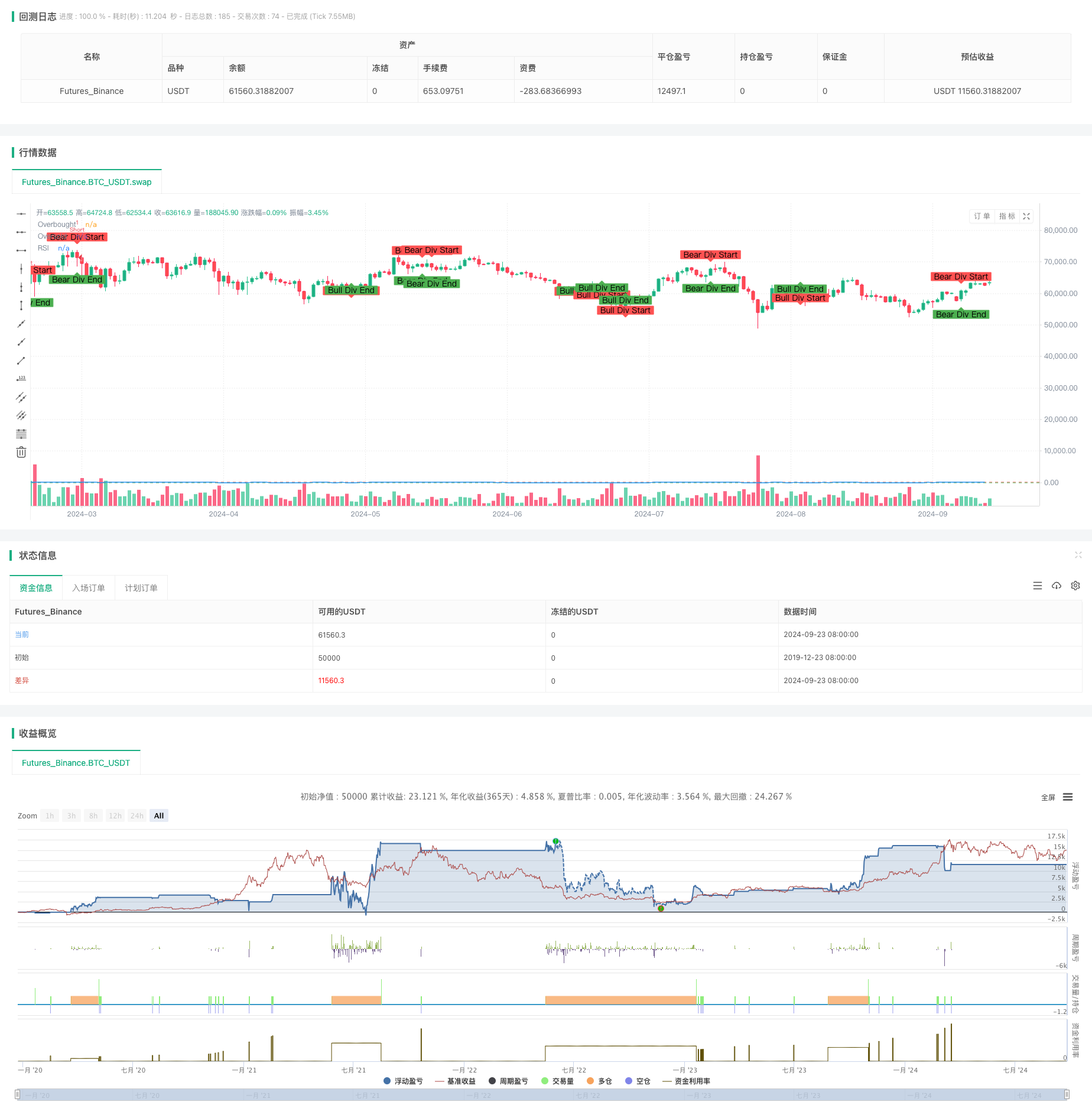

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI + RSI Divergence Strategy", overlay=true)

// RSI settings

rsiLength = 14

rsiOverbought = 70

rsiOversold = 30

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Function to detect bullish divergence

bullishDivergence(prices, rsiValues) =>

ta.lowest(prices, 3) < ta.lowest(prices[1], 3)[1] and ta.lowest(rsiValues, 3) > ta.lowest(rsiValues[1], 3)[1]

// Function to detect bearish divergence

bearishDivergence(prices, rsiValues) =>

ta.highest(prices, 3) > ta.highest(prices[1], 3)[1] and ta.highest(rsiValues, 3) < ta.highest(rsiValues[1], 3)[1]

// Detect divergences

bullDiv = bullishDivergence(close, rsi)

bearDiv = bearishDivergence(close, rsi)

// Plot RSI

plot(rsi, title="RSI", color=color.blue)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

// Long condition: RSI oversold and bullish divergence

if (rsi < rsiOversold and bullDiv)

strategy.entry("Long", strategy.long)

// Short condition: RSI overbought and bearish divergence

if (rsi > rsiOverbought and bearDiv)

strategy.entry("Short", strategy.short)

// Exit condition: Define your trailing stop or take profit logic

// This example uses a fixed take profit and stop loss

strategy.exit("Take Profit/Stop Loss", from_entry="Long", limit=close + 50, stop=close - 20)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", limit=close - 50, stop=close + 20)

// Plot divergence start and end markers

plotshape(series=bullDiv, location=location.belowbar, color=color.red, style=shape.labeldown, text="Bull Div Start", size=size.small)

plotshape(series=not bullDiv[1] and bullDiv, location=location.abovebar, color=color.green, style=shape.labelup, text="Bull Div End", size=size.small)

plotshape(series=bearDiv, location=location.abovebar, color=color.red, style=shape.labeldown, text="Bear Div Start", size=size.small)

plotshape(series=not bearDiv[1] and bearDiv, location=location.belowbar, color=color.green, style=shape.labelup, text="Bear Div End", size=size.small)