Принцип и составление модели стоп-лосса

Автор:FMZ~Lydia, Создано: 2023-01-30 14:50:20, Обновлено: 2024-12-23 18:01:22

Принцип и составление модели стоп-лосса

Почему стоп-лосс?

Принцип аллигатора

Предположим, что крокодил укусил вас на ноги. Если вы попытаетесь отломить ноги руками, крокодил будет кусать ноги и руки одновременно. Чем больше вы будете бороться, тем больше вас будут кусать. Поэтому, если крокодил укусит вас на ноги, ваш единственный шанс - пожертвовать одной ногой.

На рынке капитала, будь то цифровая валюта или товарные фьючерсы, принцип аллигатора заключается в том, что когда вы обнаруживаете, что ваша сделка отклоняется от направления рынка, вы должны немедленно остановить убытки без каких-либо задержек или удачи.

Сохранение вашего капитала всегда на первом месте!

Инвестиционный магнат

Я считаю, что самое главное - всегда сохранить капитал, который является краеугольным камнем инвестиционной стратегии.

Неудавшиеся инвесторы

Единственная цель инвестирования - "заработать много денег". В результате он часто не мог сохранить свой капитал.

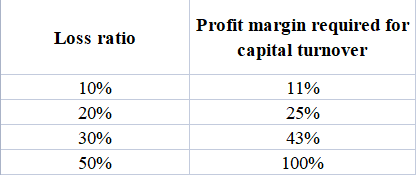

Инвестиционные магнаты знают, что легче избежать потерь, чем заработать деньги. Если вы потеряете 50% своего инвестиционного капитала, вам нужно удвоить свой капитал, чтобы вернуться к исходной точке.

Пространственный метод стоп-лосса

Ключевым является установление цены стоп-лосса выше или ниже определенной базовой позиции для достижения превентивного подхода.

Например:

Длинный стоп-лосс - установленный стоп-лосс ниже линии поддержки на основе линии поддержки; Краткий стоп-лосс - установить стоп-лосс выше линии сопротивления на основе линии сопротивления.

Этот метод стоп-лосса относится к методу ценовой модели, который эквивалентен установлению

Метод лимита и стоп-лосса

стратегия стоп-лосса: позиция стоп-лосса предустановлена до открытия позиции.

Пример стратегии: стоп-лосс в фиксированной ценовой точке и стоп-лосс на 3% или 5% ниже покупной цены. Как только цена эффективно опустится ниже стоп-лосс позиции, немедленно покините рынок.

Следует использовать метод плавающего стоп-лосса

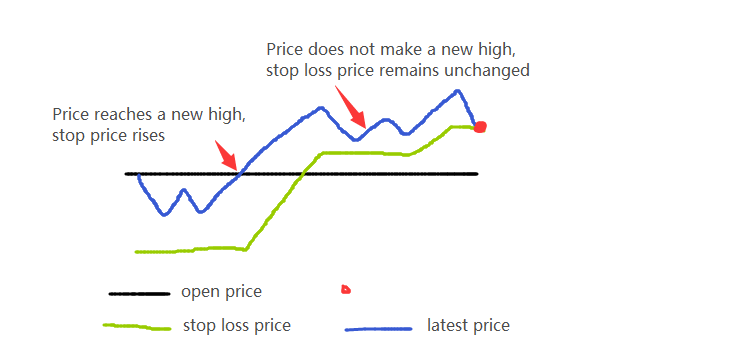

Стратегия стоп-лосса: основана на прибыли и убытке на момент установления стоп-лосса, стоп-лосса после вычитания N ценовых точек из максимальной прибыли и убытка.

Пример стратегии: если вы разместите длинный ордер на PTA в 8946 и установите стоп-лосс, когда цена вернется к 10 (8936), когда цена PTA поднимется до 8950, цена стоп-лосса будет автоматически перемещена на 8940.

Метод стоп-лосса выводаЕсли цена поднимается сначала после покупки, а затем падает после достижения относительно высокой точки, то вы можете установить диапазон снижения от относительно высокой точки в качестве цели стоп-лосса, а конкретное значение этого диапазона также определяется вашей личной ситуацией. Кроме того, мы также можем добавить фактор уменьшающегося времени (т.е. дней). Например, мы устанавливаем стоп-лосс путем снятия 5% в течение 3 дней. Стоп-лосс снятия чаще используется в случае фактической остановки прибыли.

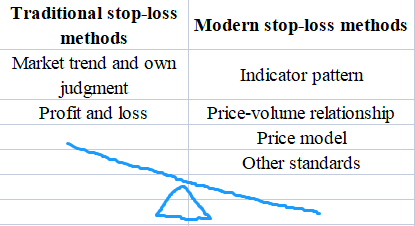

Введение в современные методы стоп-лосса

Метод временного остановки потерь

Применение: внутридневный ультракороткий режим торговли

Ключ: После того, как позиция установлена, на рынке не наблюдается благоприятных колебаний в течение определенного периода времени, остановите потерю и выйдите с рынка, и ищите возможность снова войти на рынок.

Принцип торговли: когда цена резко движется в одно мгновение под влиянием определенных факторов, таких как влияние внешнего рынка, прорыв и ложный прорыв уровня поддержки и давления в течение дня и внезапные новости, прибыль может быть получена путем быстрого входа и выхода в тренд или против тренда.

Практика временного стоп-лосса ориентирована на будущее и относится к другим методам стоп-лосса. Временный стоп-лосс также включает в себя вопрос времени открытия. Например, мы должны стремиться открыть позицию в момент начала критической точки (точка качественного изменения), и ожидать, что будет сумасшествие покупки победителей, но это только ожидание. Если это не произойдет, то мы должны закрыть позицию и покинуть рынок, а не ждать, пока снизится поддержка или крестовое сопротивление, прежде чем остановить потерю.

Типичное время стоп-лосса:

Горизонтальный стоп-лосс

-

Стратегия стоп-лосса: установка цели стоп-лосса на время, когда цена пересекает определенный диапазон после покупки.

-

Стратегическая дистанция: стоп-лосс, если уровень роста не достигнет 5% в течение 5 дней после покупки.

-

Обычно горизонтальное стоп-лосс требует одновременного использования метода стоп-лосса времени и метода максимального убытка для всестороннего контроля риска.

Технический метод стоп-лосса

Ключ: Технический метод стоп-лосса - это более сложный метод стоп-лосса. Он сочетает в себе установку стоп-лосса с техническим анализом. После устранения случайных колебаний рынка он устанавливает ордер стоп-лосса на ключевом техническом уровне, чтобы избежать дальнейшего расширения потери.

Применение: Технический метод стоп-лосса требует от инвесторов сильных способностей к техническому анализу и самоконтроля. По сравнению с предыдущим методом, технический метод стоп-лосса имеет более высокие требования к инвесторам, и трудно найти фиксированную модель.

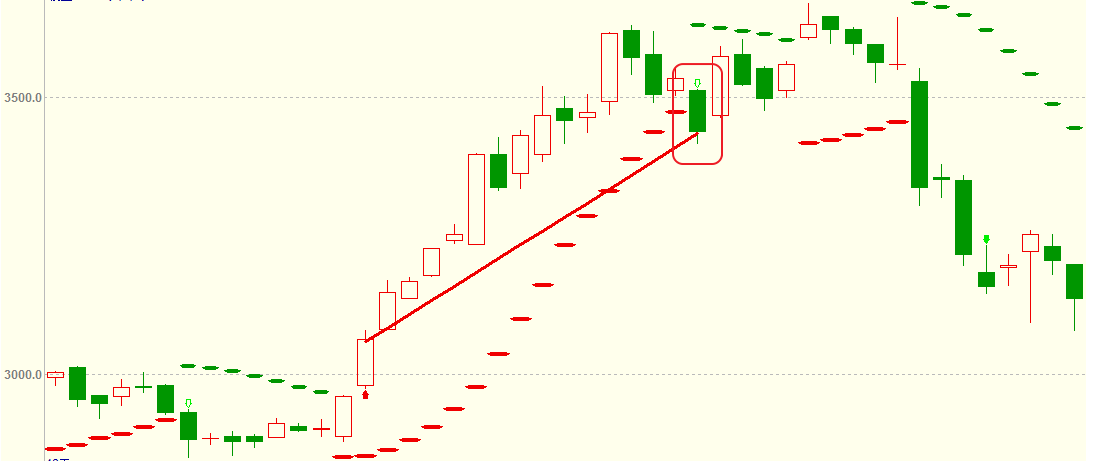

Например, после покупки с трассы растущего канала, подождите окончания растущей тенденции, чтобы закрыть позицию, и установите позицию стоп-лосса вблизи относительно надежной средней движущейся линии, чтобы вы могли получить разницу в цене, вступив в низкую позицию и выйдя из высокой позиции.

Типичная техническая стоп-лосс:

Стоп-потеря на тангенс тренда:

Включая тангенс цены, фактически падающей ниже линии тренда; цена фактически прерывает линию угла Ганна 1 × 1 или линию 2 × 1; цена фактически прерывает нижнюю полосу растущего канала.

Морфологический стоп-потеря:

Включая цены на акции нарушили уровень вырезки головы и плеч, M-головы, круглый верх и других моделей головы; цена прыгнула вниз, чтобы преодолеть разрыв и т. д.

Стоп-лосс на линии K:

Включая короткие снимки с двумя отрицательными линиями, помещенными одной положительной линией, и одной отрицательной линией, за которой следуют две отрицательные и положительные линии, или полный закрытый статус с одной отрицательной линией, прерывая три линии, и появление типичных комбинаций K-линий, таких как звезды сумерки, 2-я K-линия, пробивающая 1-ю K-линию, звезды стрельбы, две летающие вороны и три вороны, висящие на вершинах деревьев и так далее.

Индекс стоп-лосса:

Согласно техническим показателям, выпущенным инструкциями по продаже, как сигнал стоп-лосса, в основном включая: MACD появился зеленый штрих и сформировал нисходящий крест; SAR вниз ниже поворотной точки и стал зеленым и т. д. Один из самых простых и практичных - индикатор SAR Parabolic Turn, также известный как операционная система Stop-Loss Point Turn.

Статистический метод стоп-лосса

При выборе справочных материалов для стоп-лосса мы можем выбрать различные справочные стандарты. В дополнение к техническим показателям, форме K-линии, времени и пространству цены, многие статистические переменные также являются важными справочными стандартами для установки стоп-лосса. Большинство этих статистических переменных основаны на статистике и математических принципах, поэтому мы временно называем их статистическими стоп-лоссами.

Типичный статистический стоп-лосс:

Метод стоп-потери капитала:

Это самый простой метод стоп-лосса. Мы контролируем риск при фиксированной доле капитала в каждой сделке. Когда мы постоянно зарабатываем деньги, доля представляет собой увеличение суммы, поэтому мы можем инвестировать больше капитала, чтобы получить больше прибыли. Когда мы постоянно теряем деньги, мы можем уменьшить убытки наоборот.

Метод составления модели стоп-лосса

Напишите несколько распространенных функций стоп-лосса:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Предельная цена при остановке потерь и остановке прибыли

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Строгое остановка потери

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Примеры моделей стоп-лосса

Пример 1: Система двойной SMA

Идея: купить или продать, когда 100-дневная SMA пересекает 350-дневную SMA

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

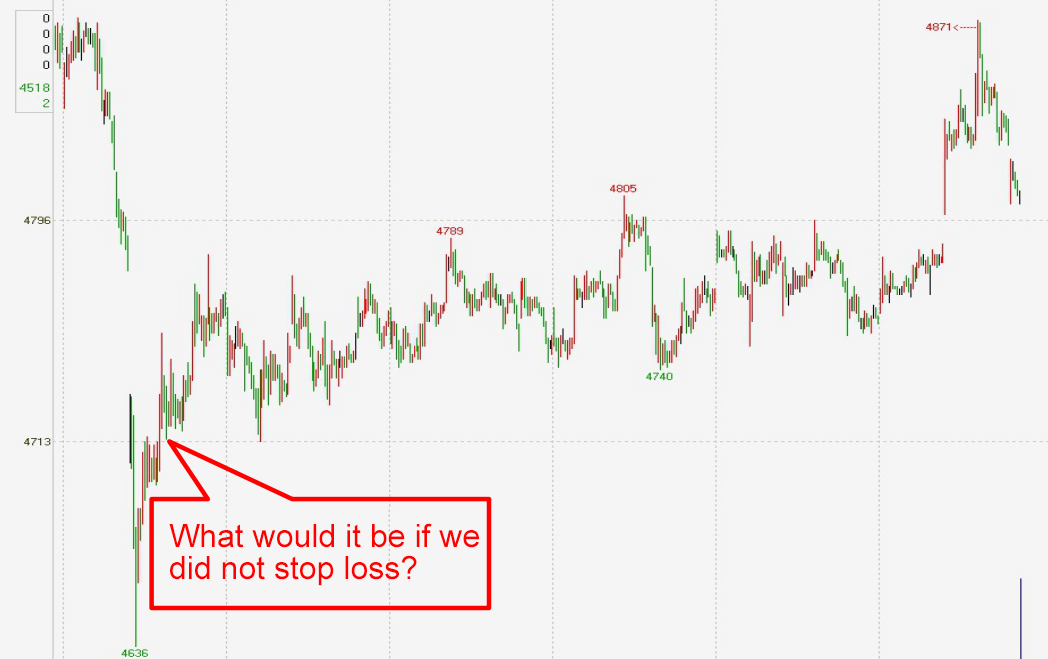

Мыслить

-

Если условия для пересечения позиций закрытия не выполнены и тенденция изменилась, можно ли немедленно остановить потерю, чтобы уменьшить потери?

-

Если он выгоден, может ли он максимизировать прибыль и позволить позиции закрытия позиции подняться с рынком?

Преобразование: предел цены стоп-потери + последняя стоп-прибыль

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Полный код:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

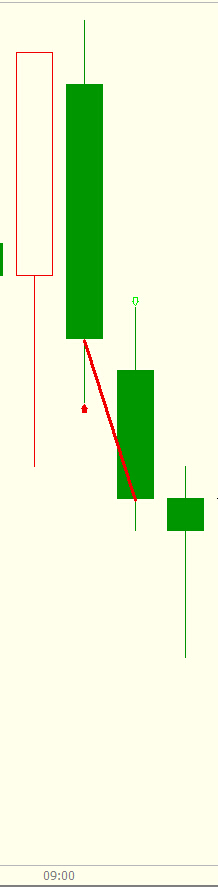

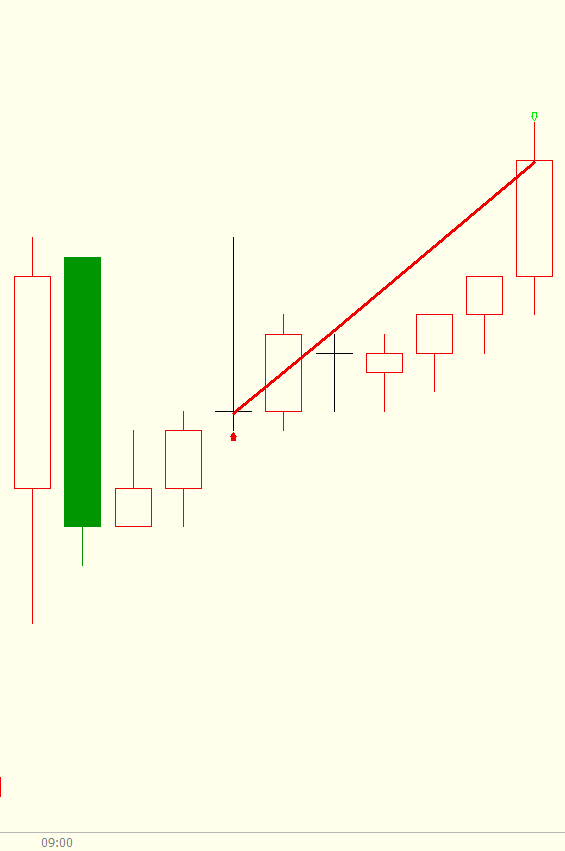

Пример 2: Регрессивная модель волатильности открытия

Идея: пробиться через физический верхний конец первой K-линии в день минутного периода и пойти длинным. Цена падает ниже самой низкой цены первой K-линии в день или рынок прошел в течение 10 минут, закрыть позицию и выйти; Если она падает ниже нижнего конца сущности первой K-линии дня минутного периода, пойти коротким, и цена повышается выше высокой цены первой K-линии дня или рынок прошел 10 минут, закрыть позицию и выйти.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Пример модели стоп-лосса - временный стоп-лосс:

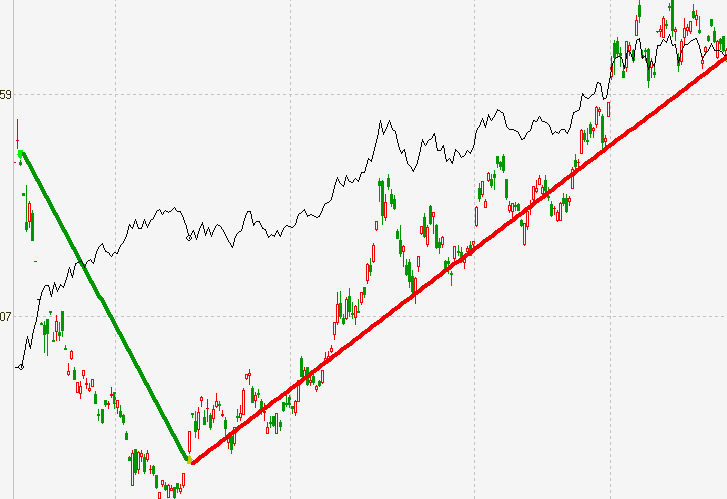

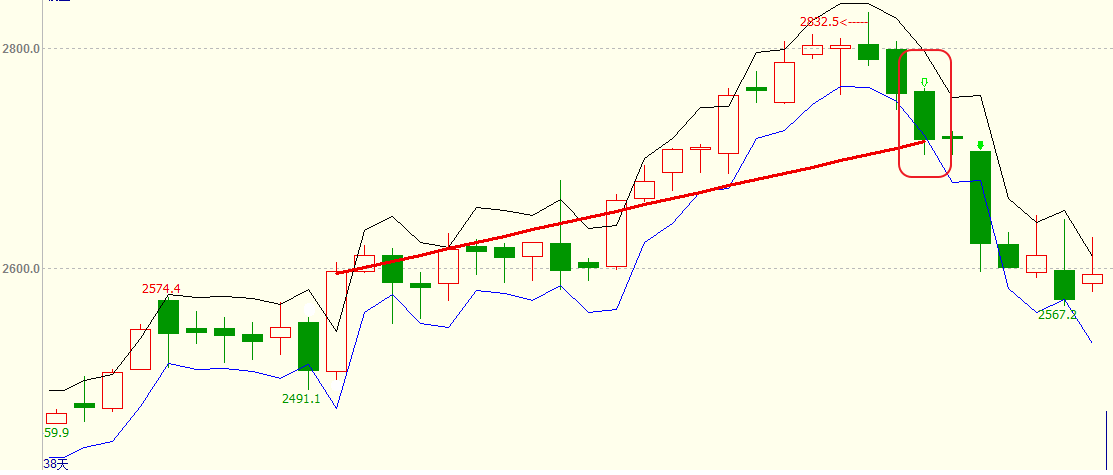

Пример 3: Модель каналов прорыва цены

Идея: Используйте ATR для расчета верхнего и нижнего треков ценового канала. После того, как рекордный максимум и текущая самая высокая цена превышают цену закрытия предыдущей K-линии плюс определенное кратное ATR, длинная позиция входит на рынок, если цена пересекает нижний трек, закрыть позицию и выйти. После рекордного минимума и текущей самой низкой цены превышает цену закрытия предыдущей K-линии минус определенное кратное ATR, короткая позиция входит на рынок, цена пересекает верхний трек, закрыть позицию и выйти.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

Модель каналов прорыва цен:

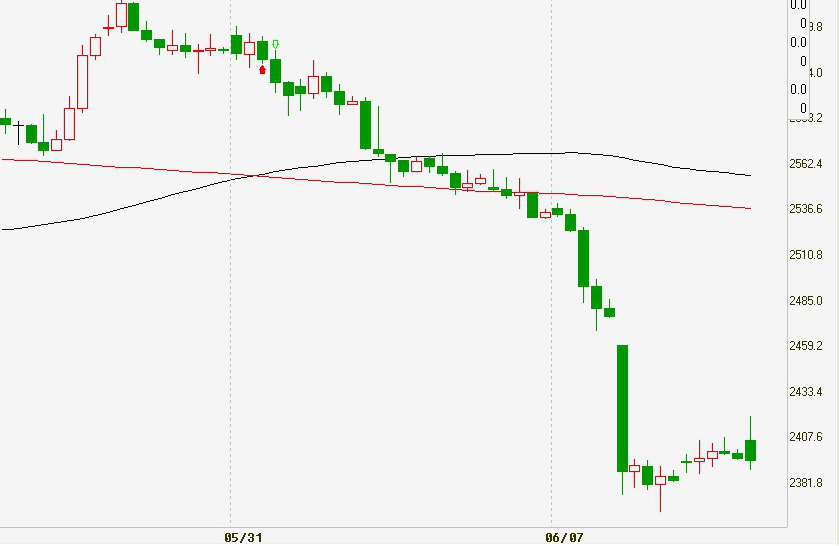

Пример 4: Морфологическая модель стоп-лосса Идея: Разница между текущей ценой и MA определяется как DRD, сумма DRD за N дней, разделенная на сумму абсолютной стоимости DRD. Установите 5 как порог входа на рынок. Если RDV> 5, то вход на рынок будет длинным, и линия K будет иметь понижающийся разрыв, и выход с рынка будет закрыт. Установите - 5 как порог для входа на рынок. Если RDV <- 5, войдите на рынок и делитесь, а линия K имеет повышающийся разрыв, и закрывайте позицию и выход на рынок.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

Морфологическая модель стоп-лосса:

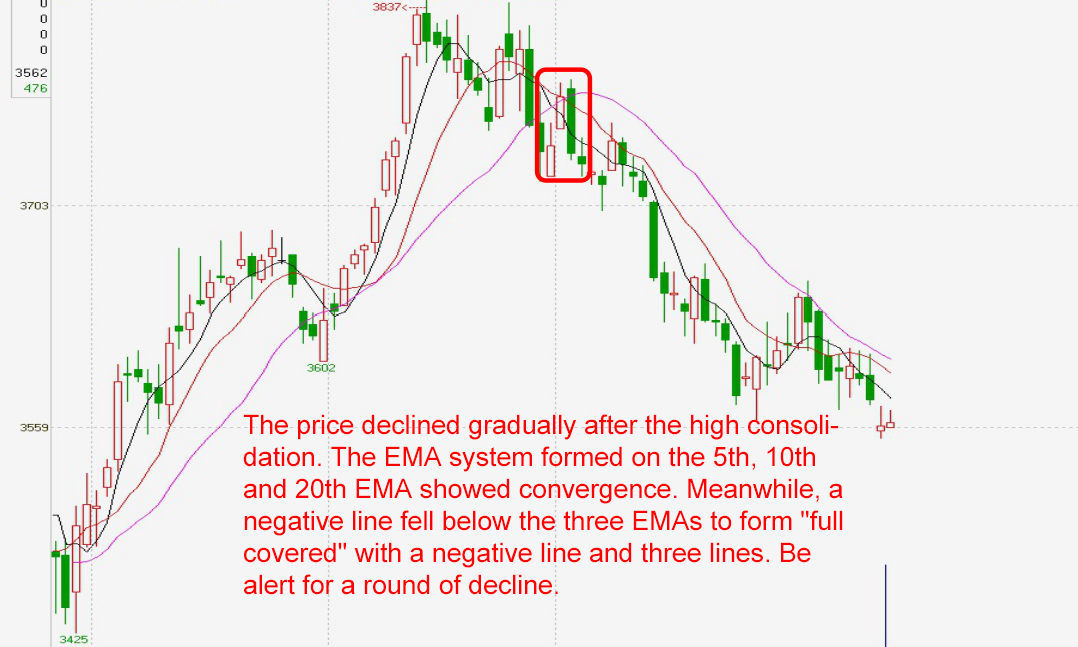

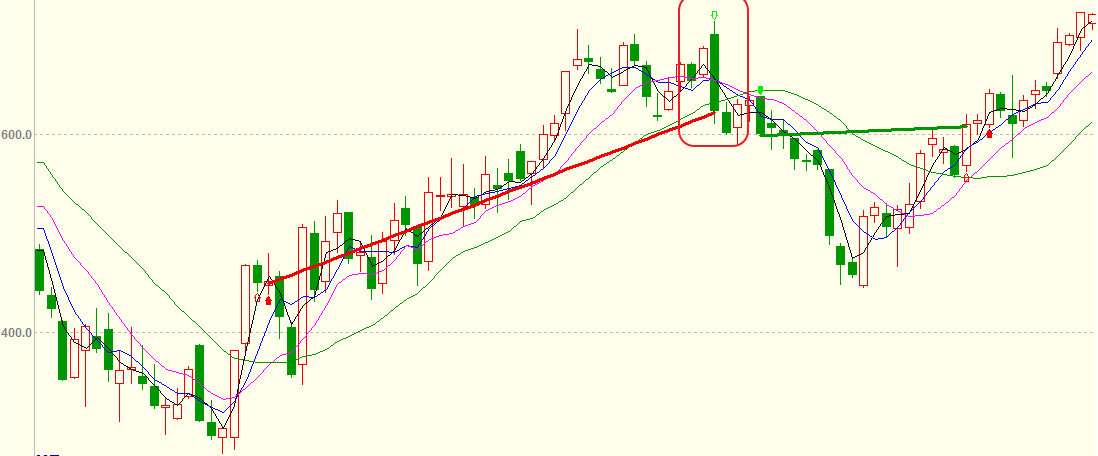

Пример 5: К-линейная модель стоп-лосса

Идея: когда две группы скользящих средних расположены в длинной позиции, и текущая цена выше, чем самая высокая цена предыдущей K-линии, входите на рынок, чтобы пойти длинным, и одна отрицательная линия падает ниже четырех скользящих средних, чтобы остановить потерю длинной позиции. когда две группы скользящих средних находятся в короткой позиции, и текущая цена ниже, чем самая низкая цена последней K-линии, войдите на рынок, чтобы пойти коротким, положительная линия пересекает четыре скользящих средних, чтобы остановить потерю короткой позиции.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

К-линейная модель стоп-лосса:

Пример 6: Индексная модель стоп-лосса на основе BOLL и SAR

Идея: когда самая высокая цена больше верхних полос Боллинджера, входите на рынок и делайте длинный ход, параболическое рулевое значение пересекает 0, и остановите потерю длинной позиции. когда самая низкая цена меньше нижних полос Боллинджера, войдите на рынок и делайте короткий ход, параболическое рулевое значение падает до 0, и остановите потерю короткой позиции.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

Выше приведены общие рамки кода каждой модели стоп-лосса. Читатели могут выбирать в соответствии со своими потребностями. Способ торговли заключается в гибком использовании различных стратегий и методов. Важность стоп-лосса в количественной торговой стратегии очевидна. При использовании вышеуказанных моделей читатели не должны копировать их механически. Они должны несколько раз проверять применимость своих торговых целей и моделей, а затем проводить многократное обратное тестирование симуляционного бота, убедиться, что модель правильная, а затем применить ее к реальной боту.

- Введение в арбитраж с задержкой свинца в криптовалюте (2)

- Презентация о своде Lead-Lag в цифровой валюте (2)

- Обсуждение по внешнему приему сигналов платформы FMZ: полное решение для приема сигналов с встроенным сервисом Http в стратегии

- Обзор приема внешних сигналов на платформе FMZ: стратегию полного решения приема сигналов встроенного сервиса HTTP

- Введение в арбитраж с задержкой свинца в криптовалюте (1)

- Введение Lead-Lag в цифровой валюте (1)

- Дискуссия по внешнему приему сигнала платформы FMZ: расширенный API VS стратегия встроенного HTTP-сервиса

- Обзор FMZ-платформы для получения внешних сигналов: расширение API против стратегии встроенного HTTP-сервиса

- Обсуждение метода тестирования стратегии на основе генератора случайных тикеров

- Исследование методов тестирования стратегии на основе генератора случайных рынков

- Новая функция FMZ Quant: Используйте функцию _Serve для простого создания HTTP-сервисов

- 5.6 Развивайте вероятностное мышление, чтобы улучшить свои торговые модели

- Элегантно и просто! Доступ к Uniswap V3 на FMZ с 200 строками кода

- Когда FMZ сталкивается с ChatGPT, попытка использовать ИИ, чтобы помочь в изучении количественной торговли

- 9 правил торговли помогают трейдеру заработать $46 000 с $1000 менее чем за год

- От количественной торговли к управлению активами - разработка стратегии CTA для абсолютной доходности

- Создайте робот для торговли биткойнами, который не будет терять деньги

- Секрет выживания: 19 специалистов рассказывают о своих советах по торговле цифровой валютой

- Использовать JavaScript для реализации одновременного выполнения количественной стратегии - инкапсулировать функцию Go

- Применение "демона Шеннона" в цифровой валюте

- Элегантно и просто! Доступ к Uniswap V3 на FMZ с 200-строчным кодом

- Тайкон раскрывает алгоритм торговли: стратегия маркетолога платформы FMZ Quant

- Три потенциальных модели количественной торговли

- Система внутридневного трейдинга в ключевой точке

- 6 простых стратегий и практик для новичков в цифровой валюте количественной торговли

- Стратегические рамки среднего истинного диапазона

- Практика и применение стратегии термостата на платформе FMZ Quant

- Стратегия торговли, основанная на теории коробки, поддерживающая товарные фьючерсы и цифровую валюту

- Относительная сила количественная стратегия торговли на основе цены

- Количественная стратегия торговли с использованием взвешенного индекса объема торговли

- Внедрение и применение стратегии торговли PBX на платформе FMZ Quant Trading