Индикатор импульса Долгая краткосрочная стратегия

Автор:Чао Чжан, Дата: 2023-11-02 16:34:48Тэги:

Обзор

Эта стратегия использует индикаторы импульса, включая средний индекс направления (ADX), индекс направления движения (DMI) и индекс товарного канала (CCI), для определения направления тренда и следования тенденциям.

Логика стратегии

-

Расчет показателей ADX, DMI и CCI.

- Высокий ADX указывает на сильную тенденцию.

- DMI включает в себя DI+ и DI-. DI+ показывает силу восходящего тренда, а DI- показывает силу нисходящего тренда. Если DI+ больше DI-, это восходящий тренд и наоборот.

- CCI оценивает уровни перекупленности/перепродажи: ниже -100 - перепроданность, а выше 100 - перекупленность.

-

Определите направление тренда.

- Когда DI+ пересекает DI-, выявляется восходящий тренд.

- Когда DI- переходит ниже DI+, определяется нисходящий тренд.

-

Войдите на позиции.

- При формировании восходящего тренда ADX высокий, а CCI < -100 - длинный.

- При формировании нисходящего тренда ADX становится высоким, а CCI > 100 становится коротким.

-

Выходные позиции со стоп-лосом.

- Когда длинный, выйти, когда DI- переходит ниже DI+.

- Когда короткий, выйти, когда DI + пересекает над DI-.

Анализ преимуществ

-

ADX отфильтровывает торговлю во время слабых тенденций.

-

DMI уменьшает ошибки в определении тренда.

-

Принятие мер по чрезмерному продлению CCI улучшает сроки и снижает риск.

-

Объединение индикаторов импульса повышает точность.

-

Ограничения по потерям стоп-лосса на одну сделку.

Риски и хеджирование

-

Поднимите порог ADX, чтобы обеспечить достаточно сильный тренд.

-

DMI отстает от тренда на ранней стадии. Добавьте другой анализ для выявления возможностей.

-

Высокая торговая частота CCI. Расширить диапазон CCI для фильтрации шума.

-

Рассматривать нейтральную стратегию рынка при длинном и коротком периодах, чтобы хеджировать общий риск позиции.

Руководство по оптимизации

-

Оптимизировать параметры ADX для сбалансирования фильтрации шума и тенденции улавливания.

-

Оптимизируйте параметры DMI для баланса задержки и чувствительности.

-

Оптимизировать параметры CCI для сбалансирования частоты торговли и отслеживания отклонений.

-

Проверка добавления или изменения индикаторов для улучшения комбинаций, например MACD, KDJ.

-

Испытать на разных продуктах, чтобы найти лучшее соответствие.

-

Оптимизировать размер позиций для контроля риска при сохранении отслеживания трендов.

Заключение

Стратегия логически использует ADX для тренда, DMI для направления и CCI для отклонений. Но параметры нуждаются в оптимизации и размещении позиций для контроля риска. Правильно настроенная и применяемая к трендовым продуктам, она может обеспечивать стабильную доходность. Трейдеры должны динамично адаптироваться к изменяющимся рынкам.

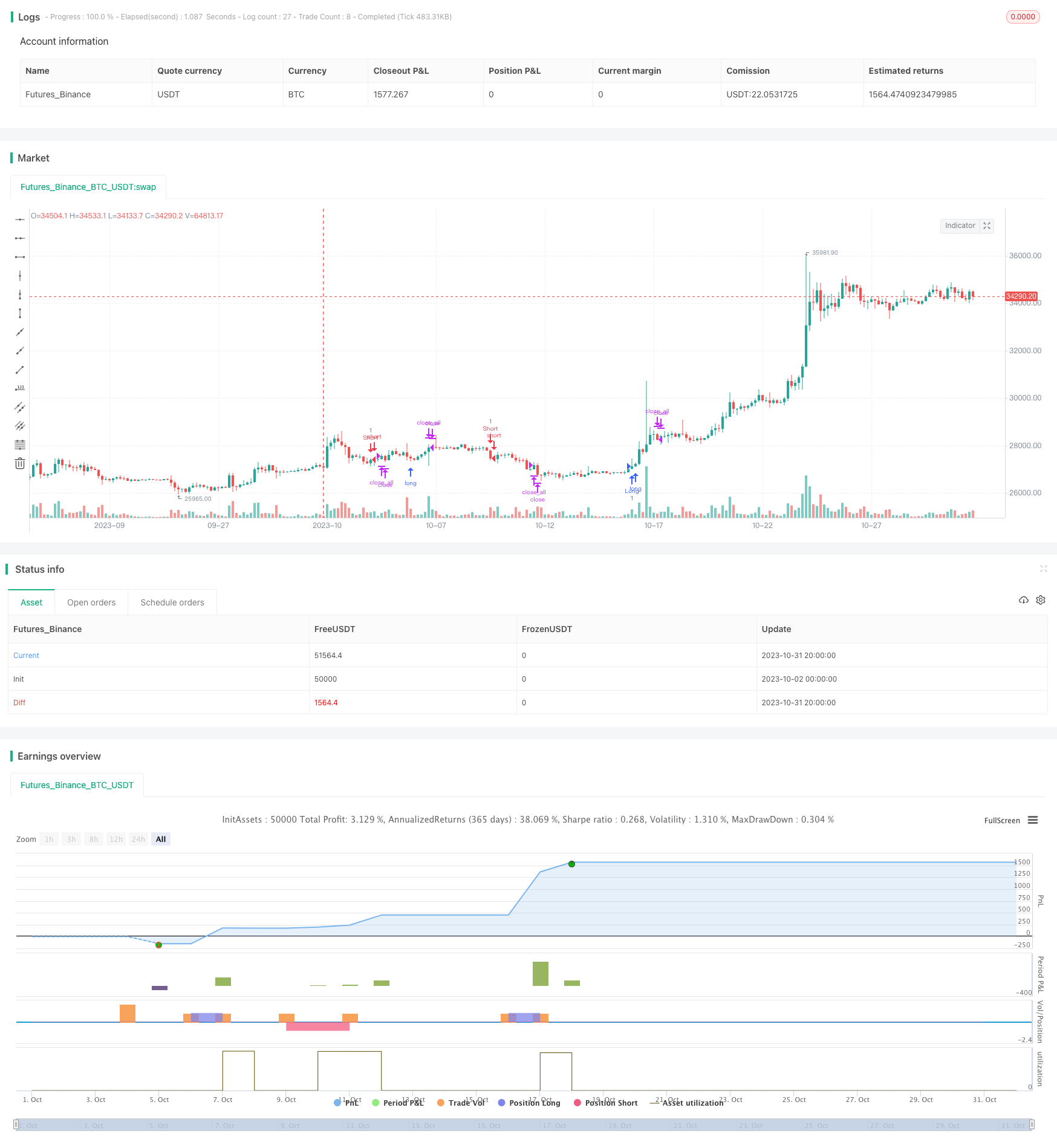

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ADX Strategy", currency = "USD", initial_capital = 1000, overlay=true)

adxlen = input(9, title="ADX Smoothing")

dilen = input(14, title="DI Length")

ADX_Entry = input(25, title="ADX Entry")

dirmov(len) =>

up = change(high)

down = -change(low)

truerange = rma(tr, len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

cci_length = input(20, minval=1, title="CCI Length")

cci_ma = sma(close, cci_length)

cci = (close - cci_ma) / (0.015 * dev(close, cci_length))

stop_loss = syminfo.mintick * 100

open_longs = strategy.position_size > 0

open_shorts = strategy.position_size < 0

possible_bull = false

possible_bull := not open_longs ? (possible_bull[1] and not crossunder(up,down) ? true : false) : false

possible_bear = false

possible_bear := not open_shorts ? (possible_bear[1] and not crossunder(down,up) ? true : false) : false

bool bull_entry = crossover(up,down)

if(bull_entry and up < ADX_Entry and cci < 0)

possible_bull := true

bull_entry := false

if(possible_bull and up > ADX_Entry and cci > -100)

bull_entry := true

bool bear_entry = crossover(down,up)

if(bear_entry and down < ADX_Entry and cci > 0)

possible_bear := true

bear_entry := false

if(possible_bear and down >= ADX_Entry and cci < 100)

bear_entry := true

strategy.entry("Short", strategy.short, qty = 1,comment="Short", stop=high[1] - stop_loss, when = bear_entry)

strategy.entry("Long", strategy.long, qty = 1, comment="Long", stop=low[1] - stop_loss, when = bull_entry )

strategy.close_all(when = (open_shorts and (crossover(up,down) or crossover(sig,down))) or (open_longs and ( crossover(down,up) or crossover(sig, up))))

- Стратегия баланса быка и медведя

- Стратегия торговли "Ома" и "Аполлон"

- Стратегия перекрестного использования двойной скользящей средней

- Стратегия отслеживания тенденций с двумя сигналами

- Тенденция вследствие стратегии SMA

- Стратегия баланса львиной трещины

- Стратегия торговли адаптивными скользящими средними ATR

- Стратегия двунаправленного перехода

- Комбо-стратегия 123 переменного и фрактального хаос-осциллятора

- Стратегия трейдинга на выбытие

- Стратегия обратного отслеживания с двумя каналами

- Координация сдвижной стратегии остановки потерь

- Точная стратегия торговли с прорывом тренда

- Стратегия "бычьего рынка"

- DAKELAX-XRPUSDT Стратегия реверсионной оценки Bollinger Band Mean

- Хайкен Аши и Стратегия супер-тенденции

- Joanne on Crypto - Двойная скользящая средняя со стратегией скальпинга MACD

- Динамическая стратегия торговли колебаниями RSI

- Двухступенчатая стратегия выхода

- Стратегия индекса относительной силы