Стратегия прорыва с фиксированным стоп-лоссом

Обзор

Основная идея этой стратегии заключается в том, чтобы использовать диапазон разрыва для определения направления тренда в сочетании с фиксированными стоп-лоссами для управления риском. Стратегия сначала рассчитывает максимальную цену и минимальную цену в течение определенного периода, образуя диапазон разрыва.

Стратегический принцип

Стратегия состоит из четырех основных частей: управление позициями, выявление прорывных полос, установка стоп-убытков и вычисление количества.

Во-первых, стратегия должна определить, есть ли в настоящее время позиции. Если уже есть позиции, то новый сигнал не создается.

Во-вторых, стратегия рассчитывает максимальные и минимальные цены в течение определенного периода, образуя полосы прорыва. Когда цена прорывается из внутренней полосы прорыва наружу, генерируется торговый сигнал. В частности, если цена прорывает полосу прорыва на траекторию, генерируется многозначный сигнал; если цена прорывает полосу прорыва на траекторию, генерируется пустой сигнал.

Кроме того, при появлении множественного сигнала стратегия устанавливает среднюю точку прорыва в качестве стоп-поста. При появлении сигнала дефолта также устанавливается стоп-пост. Для отслеживания стоп-поста стратегия также регулирует стоп-пост в режиме реального времени во время удержания позиции.

Наконец, стратегия позволяет установить фиксированную сумму стоп-лосса. Когда появляется сигнал, стратегия рассчитывает расстояние от точки стоп-лосса до текущей цены, а затем, в сочетании с другими факторами, такими как котировочная единица, обменный курс, вычисляет сумму, представленную изменениями цены между точками стоп-лосса.

Это основные принципы стратегии. Основная идея стратегии заключается в том, чтобы идентифицировать направление тенденции путем прорыва и контролировать риск с помощью фиксированных стоп-лосс.

Анализ преимуществ

Такая стратегия имеет следующие преимущества:

Стоп-стратегия более продвинута. Стратегия использует фиксированную сумму стоп-стратегии, а не фиксированную дистанцию стоп-стратегии. Это позволяет избежать проблемы нефиксированного риска, вызванного различными значениями точек между различными разновидностями.

Количественный расчет обоснован. Стратегия может разумно рассчитывать количество сделок на основе фиксированной суммы стоп-лосса, что позволяет контролировать каждый убыток и, таким образом, разумно контролировать риск.

Идентификация прорыва проста и эффективна. Идентификация прорывных полос проста и проста, и она позволяет эффективно идентифицировать направление тренда. По сравнению с прорывом только в определенном ценовом уровне, такая идентификация прорывных полос позволяет избежать большего количества ложных сигналов, которые отклоняются от направления тренда.

Отслеживание остановок увеличивает прибыль. Стратегия позволяет в режиме реального времени регулировать положение остановок, отслеживать остановки, помогая закрепить больше прибыли.

Широкий спектр применения. Стратегия может применяться для любой разновидности, при условии, что параметры настроены правильно, можно осуществлять риск-контроль с фиксированной суммой стоп-убытков, что позволяет иметь очень широкое применение.

Ясная структура кода. Ясная структура кода стратегии, хорошо разложенные функциональные модули, которые легко понять и последующие оптимизации.

Анализ рисков

Несмотря на вышеперечисленные преимущества, существуют определенные риски, о которых следует помнить:

Невозможно определить качество формы прорыва. Невозможно определить качество формы прорыва в стратегии, что может привести к появлению некачественных сигналов. Необходимо провести фильтрацию в сочетании с другими показателями.

Фиксированный стоп может быть слишком механическим. Рыночные цены часто характеризуются рыночными тенденциями, фиксированный стоп может быть слишком зависимым от правил и не может быть гибко скорректирован.

Невозможно ограничить частоту сделок. Стратегия не может ограничить частоту сделок, может быть слишком часто выступать. Необходимо ограничить частоту сделок в сочетании с другими правилами.

Фиксированный стоп зависит от параметров. Установка фиксированного стоп-пакета связана с общим контролем опционов, требует разумной настройки в зависимости от размера капитала, предпочтений риска и т. Д.

Прорывный путь может привести к ошибочному сигналу. Когда цена колеблется или отклоняется, может возникнуть ошибочный сигнал прорыва.

Отсутствие сдерживающих механизмов. Стратегия не имеет сдерживающих механизмов и не может активно определять прибыль. Это может привести к нежелательной прибыли.

Мы можем оптимизировать эти риски в следующих направлениях:

Добавление показателей для формографического суждения, фильтрации качества сигнала. Например, MACD, KD и т. Д.

В сочетании с показателями прорывной силы оценивается качество прорыва.

Увеличение ограничений на частоту открытия позиций. Например, только одна сделка в день или аналогичные правила.

Оптимизация логики фиксированного стоп-установки. Например, изменение процентной стоп-установки в зависимости от конкретного порога и т. Д.

Добавление других фильтрующих условий, таких как усиленный стоп-лост, волатильность цен и т.д.

Добавление стратегии остановки. Например, остановка при приближении к точке сопротивления.

Направление оптимизации

Согласно анализу, данная стратегия может быть оптимизирована в следующих аспектах:

Добавление фильтрационных условий, улучшение качества сигнала. Можно добавить различные технические показатели, чтобы оценить качество тренда, избежать нежелательных прорывных сигналов. Можно также оценить прорывную силу.

Оптимизация стратегии стоп-лосса, чтобы сделать его более гибким. Можно изменить его на пропорциональный стоп после прорыва определенного расстояния. Можно также оптимизировать стоп-лосса в реальном времени в зависимости от колебаний.

Контроль за частотой торговли, предотвращение чрезмерной торговли. Можно настроить условия фильтрации на период времени или количество раз, чтобы снизить частоту торгов.

В сочетании с показателями оценки тенденций, выбор времени входа в игру. Например, оптимизация для повторного входа в игру после подтверждения тенденции.

Оптимизация стратегии остановки, повышение рентабельности. Можно установить целевую прибыль, перемещение остановки, колебание остановки и т. д.

Оптимизация параметров риска. В зависимости от результатов обратной проверки можно установить более оптимальную комбинацию параметров, таких как фиксированная стоп-вознаграждение, прорывный цикл и т. д.

Улучшение структуры кода, расширение возможностей. Дальнейшее разблокирование модулей, таких как генерация сигналов, фильтрация, ветроуправление и нагнетание.

Тестирование арбитражного пространства для большего количества сортов. Оценка арбитражного преимущества различных сортов.

Благодаря вышеуказанным многосторонним оптимизациям можно еще больше повысить устойчивость и прибыльность этой прорывной стратегии по прекращению убытков. В то же время создается основа для будущего расширения на более широкий портфель стратегий.

Подвести итог

Общая концепция этой стратегии разумна, используя идентификацию прорывных тенденций и использование фиксированной суммы стоп-убытков для контроля риска. Это является прогрессивным в управлении рисками. При этом концепция расчета количества сделок также является более разумной и позволяет контролировать каждый убыток. Однако стратегия может быть оптимизирована во многих отношениях для повышения качества сигнала, гибкости стоп-стратегии и равновесия прибыли.

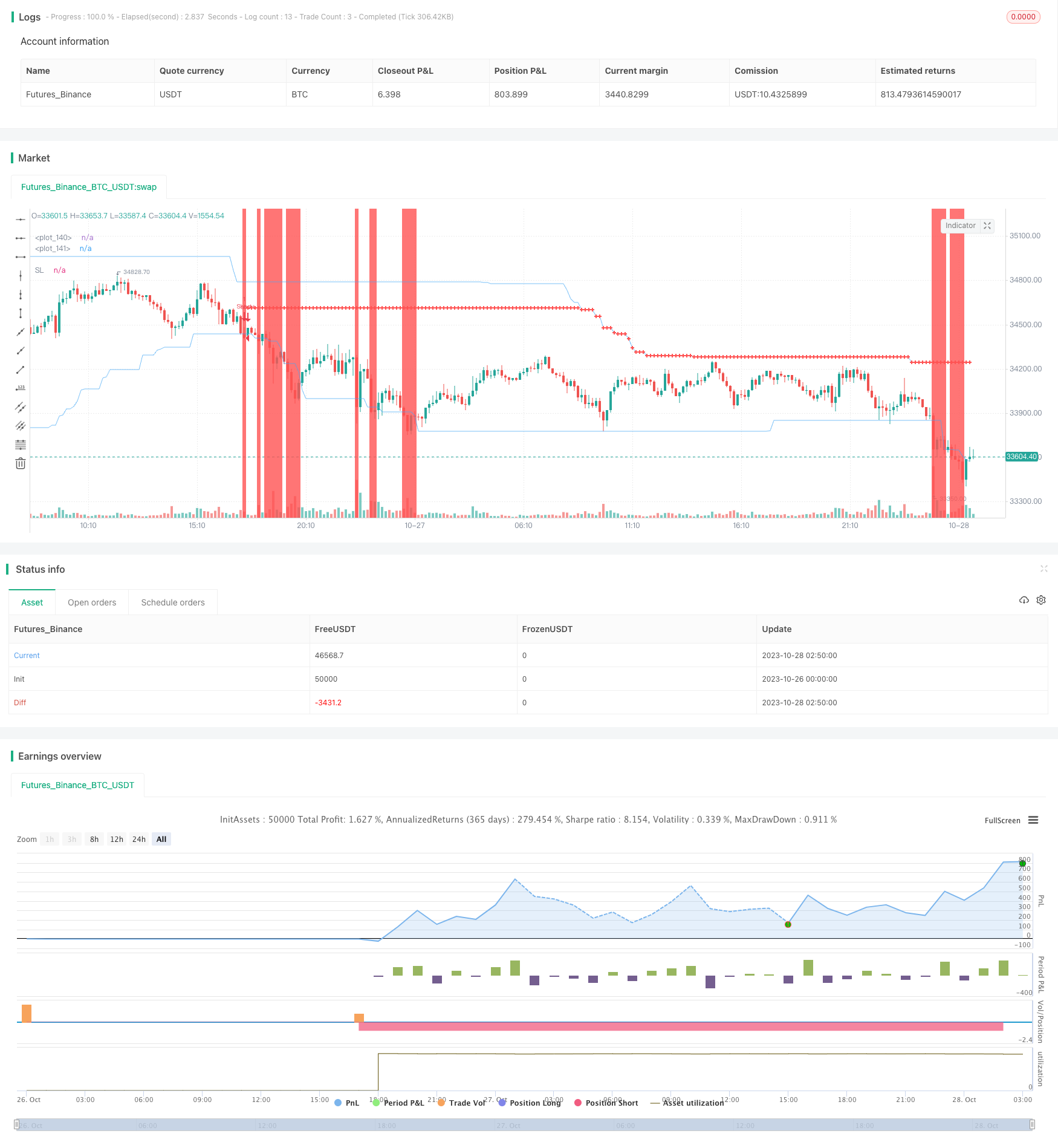

/*backtest

start: 2023-10-26 00:00:00

end: 2023-10-28 03:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

//@author=Takazudo

strategy("Fixed price SL",

overlay=true,

default_qty_type=strategy.fixed,

initial_capital=0,

currency=currency.USD)

var COLOR_TRANSPARENT = color.new(#000000, 100)

var COLOR_ENTRY_BAND = color.new(#43A6F5, 30)

//============================================================================

// config

//============================================================================

// Money management

_g1 = 'Money management'

var config_riskPrice = input(100, minval=1, title="Risk price for each entry", group=_g1)

var config_depositCurrency = input(title="Deposit currency", type=input.string, defval="USD", options=["USD"], group=_g1)

// Entry strategy

_g2 = 'Entry strategy'

var config_entryBandBars = input(defval = 100, title = "Entry band bar count", minval=1, group=_g2)

// Backtesting range

_g3 = 'Backtesting range'

fromYear = input(defval = 2018, title = "From Year", minval = 1970, group=_g3)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12, group=_g3)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31, group=_g3)

toYear = input(defval = 2020, title = "To Year", minval = 1970, group=_g3)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12, group=_g3)

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31, group=_g3)

//============================================================================

// exchange caliculations

//============================================================================

// mico pip size caliculation

// ex1: AUDCAD -> 0.0001

// ex2: USDJPY -> 0.01

f_calcMicroPipSize() =>

_base = syminfo.basecurrency

_quote = syminfo.currency

_result = 0.0001

if _quote == 'JPY'

_result := _result * 100

if _base == 'BTC'

_result := _result * 100

_result

// convert price to pips

f_convertPriceToPips(_price) =>

_microPipSize = f_calcMicroPipSize()

_price / _microPipSize

// caliculate exchange rate between deposit and quote currency

f_calcDepositExchangeSymbolId() =>

_result = ''

_deposit = config_depositCurrency

_quote = syminfo.currency

if (_deposit == 'USD') and (_quote == 'USD')

_result := na

if (_deposit == 'USD') and (_quote == 'AUD')

_result := 'OANDA:AUDUSD'

if (_deposit == 'EUR') and (_quote == 'USD')

_result := 'OANDA:EURUSD'

if (_deposit == 'USD') and (_quote == 'GBP')

_result := 'OANDA:GBPUSD'

if (_deposit == 'USD') and (_quote == 'NZD')

_result := 'OANDA:NZDUSD'

if (_deposit == 'USD') and (_quote == 'CAD')

_result := 'OANDA:USDCAD'

if (_deposit == 'USD') and (_quote == 'CHF')

_result := 'OANDA:USDCHF'

if (_deposit == 'USD') and (_quote == 'JPY')

_result := 'OANDA:USDJPY'

_result

// Let's say we need CAD to USD exchange

// However there's only "OANDA:USDCAD" symbol.

// Then we need to invert the exhchange rate.

// this function tells us whether we should invert the rate or not

f_calcShouldInvert() =>

_result = false

_deposit = config_depositCurrency

_quote = syminfo.currency

if (_deposit == 'USD') and (_quote == 'CAD')

_result := true

if (_deposit == 'USD') and (_quote == 'CHF')

_result := true

if (_deposit == 'USD') and (_quote == 'JPY')

_result := true

_result

// caliculate how much quantity should I buy or sell

f_calcQuantitiesForEntry(_depositExchangeRate, _slPips) =>

_microPipSize = f_calcMicroPipSize()

_priceForEachPipAsDeposit = _microPipSize * _depositExchangeRate

_losePriceOnSl = _priceForEachPipAsDeposit * _slPips

floor(config_riskPrice / _losePriceOnSl)

//============================================================================

// Quantity caliculation

//============================================================================

depositExchangeSymbolId = f_calcDepositExchangeSymbolId()

// caliculate deposit exchange rate

rate = security(depositExchangeSymbolId, timeframe.period, hl2)

shouldInvert = f_calcShouldInvert()

depositExchangeRate = if config_depositCurrency == syminfo.currency

// if USDUSD, no exchange of course

1

else

// else, USDCAD to CADUSD invert if we need

shouldInvert ? (1 / rate) : rate

//============================================================================

// Range Edge caliculation

//============================================================================

f_calcEntryBand_high() =>

_highest = max(open[3], close[3])

for i = 4 to (config_entryBandBars - 1)

_highest := max(_highest, open[i], close[i])

_highest

f_calcEntryBand_low() =>

_lowest = min(open[3], close[3])

for i = 4 to (config_entryBandBars - 1)

_lowest := min(_lowest, open[i], close[i])

_lowest

entryBand_high = f_calcEntryBand_high()

entryBand_low = f_calcEntryBand_low()

entryBand_height = entryBand_high - entryBand_low

plot(entryBand_high, color=COLOR_ENTRY_BAND, linewidth=1)

plot(entryBand_low, color=COLOR_ENTRY_BAND, linewidth=1)

rangeBreakDetected_long = entryBand_high < close

rangeBreakDetected_short = entryBand_low > close

shouldMakeEntryLong = (strategy.position_size == 0) and rangeBreakDetected_long

shouldMakeEntryShort = (strategy.position_size == 0) and rangeBreakDetected_short

//============================================================================

// SL & Quantity

//============================================================================

var sl_long = hl2

var sl_short = hl2

entryQty = 0

slPips = 0.0

// just show info bubble

f_showEntryInfo(_isLong) =>

_str =

'SL pips: ' + tostring(slPips) + '\n' +

'Qty: ' + tostring(entryQty)

_bandHeight = entryBand_high - entryBand_low

_y = _isLong ? (entryBand_low + _bandHeight * 1/4) : (entryBand_high - _bandHeight * 1/4)

_style = _isLong ? label.style_label_up : label.style_label_down

label.new(bar_index, _y, _str, size=size.large, style=_style)

if shouldMakeEntryLong

sl_long := (entryBand_high + entryBand_low) / 2

slPips := f_convertPriceToPips(close - sl_long)

entryQty := f_calcQuantitiesForEntry(depositExchangeRate, slPips)

if shouldMakeEntryShort

sl_short := (entryBand_high + entryBand_low) / 2

slPips := f_convertPriceToPips(sl_short - close)

entryQty := f_calcQuantitiesForEntry(depositExchangeRate, slPips)

// trailing SL

if strategy.position_size > 0

sl_long := max(sl_long, entryBand_low)

if strategy.position_size < 0

sl_short := min(sl_short, entryBand_high)

//============================================================================

// backtest duration

//============================================================================

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

//============================================================================

// make entries

//============================================================================

if (true)

if shouldMakeEntryLong

strategy.entry(id="Long", long=true, stop=close, qty=entryQty)

f_showEntryInfo(true)

if shouldMakeEntryShort

strategy.entry(id="Short", long=false, stop=close, qty=entryQty)

f_showEntryInfo(false)

strategy.exit('Long-SL/TP', 'Long', stop=sl_long)

strategy.exit('Short-SL/TP', 'Short', stop=sl_short)

//============================================================================

// plot misc

//============================================================================

sl = strategy.position_size > 0 ? sl_long :

strategy.position_size < 0 ? sl_short : na

plot(sl, color=color.red, style=plot.style_cross, linewidth=2, title="SL")

value_bgcolor = rangeBreakDetected_long ? color.green :

rangeBreakDetected_short ? color.red : COLOR_TRANSPARENT

bgcolor(value_bgcolor, transp=95)