Стратегия внутридневного скальпинга для отслеживания тенденций в течение нескольких временных рамок

Автор:Чао Чжан, Дата: 2023-11-16 17:47:06Тэги:

Обзор

Эта стратегия сочетает в себе скользящие средние показатели на нескольких временных отрезках, чтобы определить последовательность тренда и принимает скальпинг-акции в течение дня, чтобы следовать тренду и получать прибыль.

Логика стратегии

Эта стратегия использует 8-периодные и 20-периодные скользящие средние по 5-минутным, 15-минутным, 30-минутным и 60-минутным временным рамкам для генерации торговых сигналов. Сигнал покупки генерируется, когда 8-периодный MA пересекает 20-периодный MA. Сигнал продажи генерируется, когда 8-периодный MA пересекает 20-периодный MA.

Стратегия требует последовательных сигналов на всех четырех временных рамках перед выпуском торгового ордера.

После того, как позиция введена, стратегия устанавливает фиксированную цель прибыли для получения прибыли в течение суток.

В частности, стратегия использует функцию security (() для получения значений MA из разных временных рамок. Она вычисляет разницу между 8-периодными и 20-периодными MA на 5-минутных, 15-минутных, 30-минутных и 60-минутных диаграммах.

Сигналы покупки и продажи определяются тем, пересекает ли линия разницы линию нуля выше/ниже. Для записи сигнала на каждом временном диапазоне используются несколько флагов islong и isshort. Заказы размещаются при выполнении условий islong и isshort.

После вступления в сделку, стратегия используетstrategy.exit() для установления фиксированной целевой прибыли для скальпинга.

Анализ преимуществ

Преимущества этой стратегии включают:

-

Многочасовая конструкция фильтрует шум и уменьшает частоту торговли.

-

Внутренний скальпинг с оптимизацией прибыли накапливает небольшие прибыли последовательно.

-

Ясная структура кода, легкая для понимания и оптимизации.

-

Разумные условия помогают контролировать риск.

Анализ рисков

Потенциальные риски этой стратегии:

-

Многочасовые рамки могут пропустить тонкие изменения тренда.

-

Частые скальпинг сделки увеличивают затраты.

-

Цель фиксированной прибыли не имеет гибкости.

-

Зависит от показателей, риск обмануть.

Руководство по оптимизации

Возможные оптимизации:

-

Добавьте больше временных рамок для более надежных сигналов.

-

Динамическая цель прибыли, основанная на ATR.

-

Дополнительные фильтры, такие как увеличение объема или экстремальные истории.

-

Оптимизировать периоды MA для наилучших параметров.

-

Добавьте машинное обучение для оценки надежности сигнала.

Резюме

В целом, это типичная стратегия отслеживания трендов на многочасовые рамки с использованием внутридневного скальпинга. Логика ясна и код хорошо структурирован. При надлежащей оптимизации он может стать очень практичным шаблоном стратегии скальпинга.

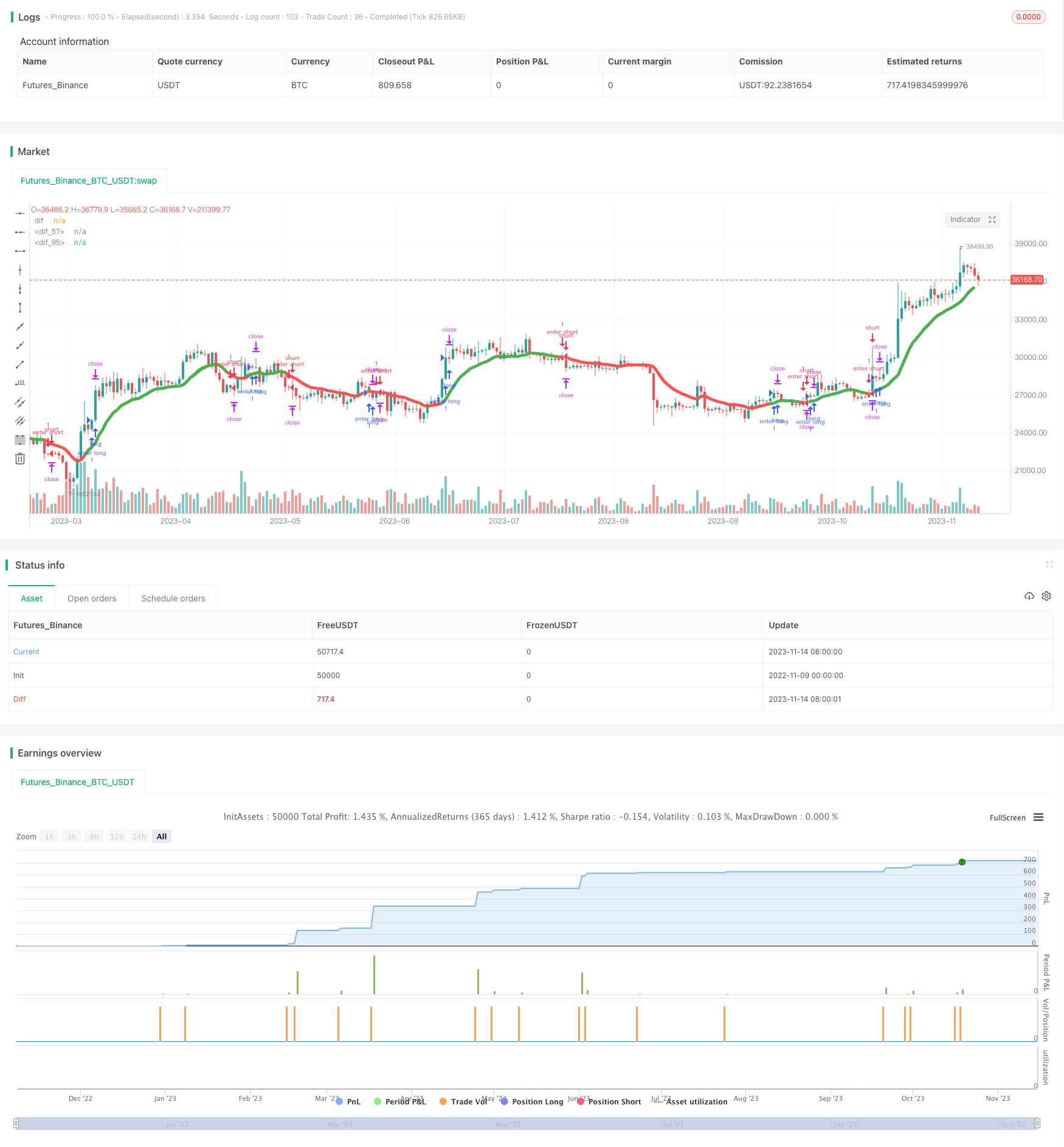

/*backtest

start: 2022-11-09 00:00:00

end: 2023-11-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="PeBAS $JPY Scalper 15m ",overlay=true)

zeigeallebars= input(false, title="Zeige alle (Show all) Candles/Bars?")

profitwert=input(52, title="Profit")

myatr= input(title="ATR", type=float, defval=0.00002, minval=0.00001,step=0.00001)

//Plot EMA-Differenz Aktueller Timeframe

dif=(ema(close,8)+ema(close,20))/2

mcolor=ema(close,8) > ema(close,20) ? green : red

bs = ema(close,8) > ema(close,20) ? true : false

ThisATR=atr(16)

//trans = zeigeallebars == true ? 00 : 100

//plot(dif,"dif",color=mcolor,linewidth=6,transp=trans)

//1M EMA

htf_ma1Mema8 = ema(close, 5)

htf_ma1Mema20 = ema(close, 20)

ema81m=request.security(syminfo.tickerid, "1", htf_ma1Mema8)

ema201m=request.security(syminfo.tickerid, "1", htf_ma1Mema20)

dif1M = (ema81m + ema201m) / 2

Close1M = request.security(syminfo.tickerid, "1", close)

color1=ema81m > ema201m ? green : red

//plot(dif1M,"dif",color1,linewidth=6)

//plotshape(1, style=shape.cross, color=color1,location=location.top)

ls1 = ema81m > ema201m ? 1 : 0

//5M EMA

htf_ma5Mema8 = ema(close, 8)

htf_ma5Mema20 = ema(close, 20)

ema85m=request.security(syminfo.tickerid, "5", htf_ma5Mema8)

ema205m=request.security(syminfo.tickerid, "5", htf_ma5Mema20)

dif5M = (ema85m + ema205m) / 2

color5=ema85m > ema205m ? green : red

plot(dif5M,"dif",color5,linewidth=5)

ls5 = ema85m > ema205m ? 1 : 0

alert1= ema85m > ema205m and ema85m[1] < ema205m[1] ? 1 : 0

islong5 = ema85m > ema205m ? 1 : 0

isshort5 = ema85m < ema205m ? 1 : 0

//15M EMA

htf_ma15Mema8 = ema(close, 8)

htf_ma15Mema20 = ema(close, 20)

ema815m=request.security(syminfo.tickerid, "15", htf_ma15Mema8)

ema2015m=request.security(syminfo.tickerid, "15", htf_ma15Mema20)

dif15M = (ema815m + ema2015m) / 2

color15=ema815m > ema2015m ? green : red

plot(dif15M,"dif",color15,linewidth=3)

ls15= ema815m > ema2015m ? 1 : 0

alert2= ema815m > ema2015m and ema815m[1] < ema2015m[1] ? 1 : 0

islong15 = ema815m > ema2015m ? 1 : 0

isshort15 = ema815m < ema2015m ? 1 : 0

//30M EMA

htf_ma30Mema8 = ema(close, 8)

htf_ma30Mema20 = ema(close, 20)

ema830m=request.security(syminfo.tickerid, "30", htf_ma30Mema8)

ema2030m=request.security(syminfo.tickerid, "30", htf_ma30Mema20)

dif30M = (ema830m + ema2030m) / 2

color30=ema830m > ema2030m ? green : red

ls30= ema830m > ema2030m ?1 : 0

islong30 = ema830m > ema2030m ? 1 : 0

isshort30 = ema830m < ema2030m ? 1 : 0

//60M EMA

htf_ma60Mema8 = ema(close, 8)

htf_ma60Mema20 = ema(close, 20)

ema860m=request.security(syminfo.tickerid, "60", htf_ma60Mema8)

ema2060m=request.security(syminfo.tickerid, "60", htf_ma60Mema20)

dif60M = (ema860m + ema2060m) / 2

color60=ema860m > ema2060m ? green : red

ls60= ema860m > ema2060m ?1 : 0

islong60 = ema860m > ema2060m ? 1 : 0

isshort60 = ema860m < ema2060m ? 1 : 0

plot(dif60M,"dif",color60,linewidth=3,transp=70)

islong = islong5 ==1 and islong15 ==1 and islong60 ==1 and year > 2017 ? 1 : 0

isshort = isshort5 ==1 and isshort15 ==1 and isshort60 ==1 and year > 2017 ? 1 : 0

condition2l= 0

condition2s = 0

c= alert1 == alert2 and alert1[1] != alert2[1] ? 1 : 0

alertcondition(c, title='Da tat sich was ', message='Da tat sich was!')

strategy.entry("enter long", strategy.long,1,when = islong ==1 and islong[1] == 0 )

strategy.entry("enter short", strategy.short,1,when = isshort == 1 and isshort [1] == 0)

strategy.exit("close",profit=profitwert)

strategy.exit("close",profit=profitwert)

- Ротация импульса в течение временных рамок

- Стратегия многократного отслеживания тенденций

- Адаптивная скользящая средняя количественная стратегия

- Тенденция позиции цикла в соответствии со стратегией

- Стратегия двойной скользящей средней

- Стратегия реверсии двойной скользящей средней

- Двулинейная тенденция регрессии в соответствии со стратегией

- Двухнаправленная стратегия отмены прорыва

- Стратегия истощения импульса

- Стратегия перекрестного использования двойной скользящей средней

- Тенденция MACD в соответствии со стратегией

- Стратегия двойной торговой стратегии Bollinger Band Momentum

- Ichimoku Kinko Hyo Торговая стратегия

- MZ MA Крос-многократная стратегия временных рамок

- Стратегия двойного движущегося среднего кроссовера импульса

- Стратегия двойного движущегося среднего отслеживания стоп-лосса

- Стратегия двойной тяги на базе тела свечи

- Стратегия торговли фиксированной сетью

- Индекс относительной силы Долгая/короткая стратегия

- Стратегия двойного импульса