Стратегия обратной тенденции, основанная на нескольких скользящих средних

Автор:Чао Чжан, Дата: 2023-11-21 14:53:48Тэги:

Обзор

Эта стратегия генерирует сигналы покупки и продажи на основе перемен нескольких индикаторов тренда, включая TDI, TCF, TTF и TII. Стратегия позволяет выбрать, какой индикаторный сигнал использовать для входа и выхода.

Логика стратегии

-

Показатель TDI

Индикатор TDI построен с использованием динамики цен с методами суммирования и сглаживания.

-

Индикатор TCF

Индикатор TCF измеряет положительные и отрицательные изменения цен для оценки бычьих и медвежьих сил. Он длится, когда положительное изменение больше отрицательного изменения, в противном случае он выходит.

-

Показатель TTF

Индикатор TTF сравнивает мощность самых высоких и самых низких цен для определения тренда.

-

Показатель TII

ТИИ сочетает в себе скользящую среднюю и ценовые диапазоны для выявления обратных тенденций. Он учитывает как краткосрочные, так и долгосрочные тенденции.

Входная длинная и близкая логика выбирает соответствующие сигналы на основе настроенного индикатора.

Преимущества

Стратегия включает в себя несколько часто используемых индикаторов трендовой торговли, что позволяет гибко адаптироваться к изменяющимся рыночным условиям.

- Своевременно отслеживает возможности перемены тренда с помощью сигналов перемены

- Оптимизируемая посредством настройки различных индикаторов

- Для подтверждения сигналов можно использовать богатые комбинации индикаторов

Риски

Основные риски этой стратегии:

- Сигналы индикатора могут иметь ложные сигналы, приводящие к потерям.

- Индивидуальные показатели не могут полностью оценить тенденции и подвержены рыночному шуму

- Неправильная конфигурация индикаторов и торговых параметров может привести к неправильной интерпретации рынка и ошибочным сделкам

Риски могут быть уменьшены:

- Оптимизация параметров показателей для поиска наилучших комбинаций

- Требование подтверждения сигналов с несколькими индикаторами для улучшения качества

- Корректировка размеров позиций для контроля потери от одной сделки

Возможности для расширения

Стратегия может быть усовершенствована в нескольких областях:

- Испытание оптимальных показателей и параметров в различных циклах рынка

- Добавление или уменьшение показателей для поиска лучших комбинаций

- Отфильтровывать ложные сигналы

- Оптимизировать стратегии размещения позиций, например, переменный размер, отслеживание стоп-лосса

- Включить оценку машинного обучения, чтобы помочь качеству сигнала

Заключение

Благодаря сочетанию нескольких индикаторов обратного тренда и оптимизации конфигураций эта стратегия адаптируется к различным рыночным условиям для работы в переломные моменты тренда.Ключ заключается в поиске оптимальных параметров и индикаторов при одновременном контроле риска.Продолжающаяся оптимизация и валидация могут создать устойчивую альфа-стратегию.

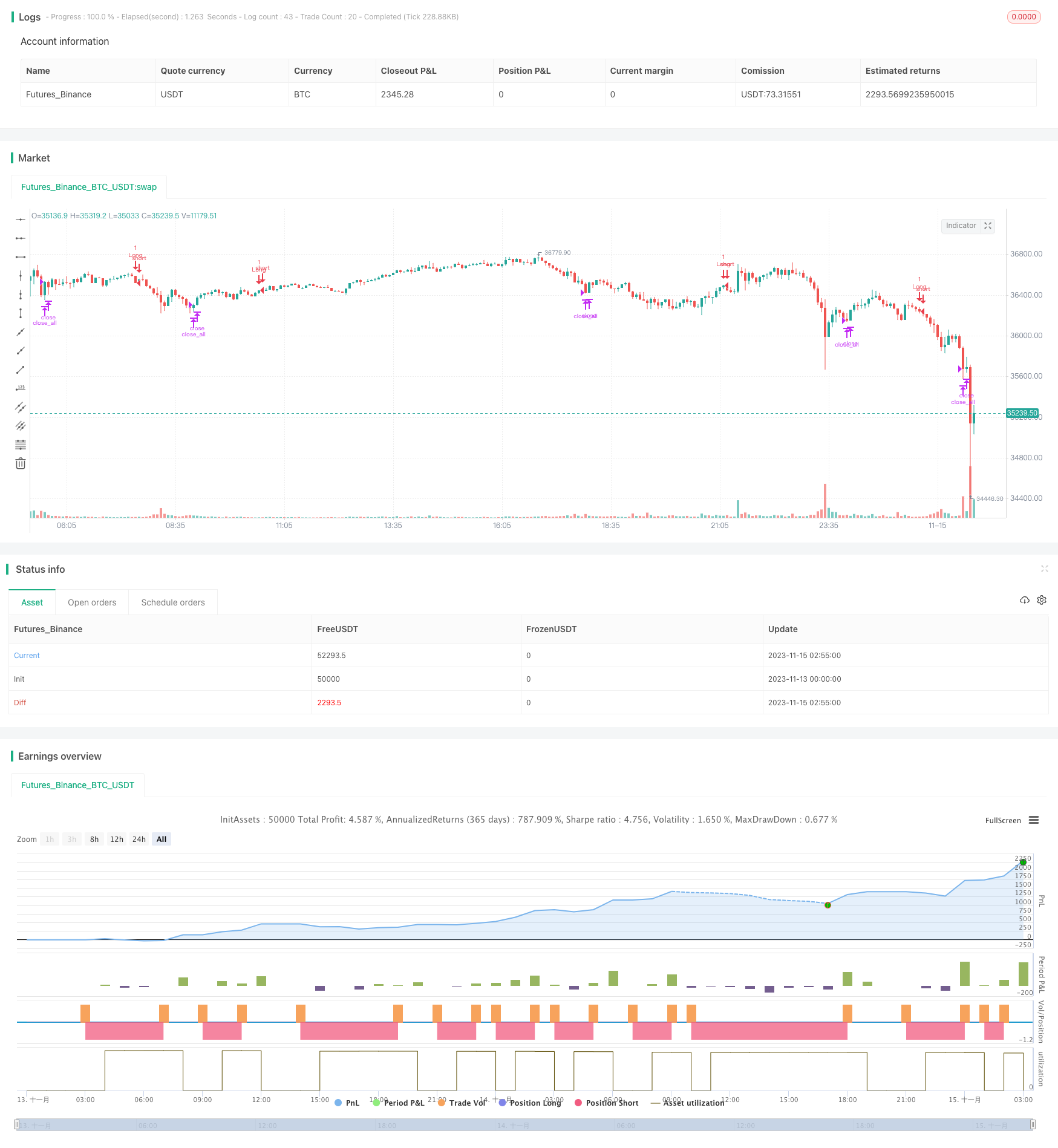

/*backtest

start: 2023-11-13 00:00:00

end: 2023-11-15 03:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kruskakli

//

// Here is a collection of Trend Indicators as defined by M.H Pee and presented

// in various articles of the "STOCKS & COMMODITIES Magazine"

//

// The actual implementation of the indicators here are made by: everget

//

// I have gather them here so that they easily can be tested.

//

// My own test was made using 15 companies from the OMXS30 list

// during the time period of 2016-2018, and I only went LONG.

//

// The result was as follows:

//

// Average Std.Dev

// profit

// TDI 3.04% 5.97

// TTF 1.22%. 5.73

// TII 1.07% 6.2

// TCF 0.32% 2.68

//

strategy("M.H Pee indicators", overlay=true)

use = input(defval="TDI", title="Use Indicator", type=input.string,

options=["TDI","TCF","TTF","TII"])

src = close

//

// TDI

//

length = input(title="Length", type=input.integer, defval=20)

mom = change(close, length)

tdi = abs(sum(mom, length)) - sum(abs(mom), length * 2) + sum(abs(mom), length)

// Direction Indicator

tdiDirection = sum(mom, length)

tdiLong = crossover(tdiDirection, tdi)

tdiXLong = crossunder(tdiDirection, tdi)

//

// TCF

//

tcflength = input(title="Length", type=input.integer, defval=35)

plusChange(src) =>

change_1 = change(src)

change(src) > 0 ? change_1 : 0.0

minusChange(src) =>

change_1 = change(src)

change(src) > 0 ? 0.0 : -change_1

plusCF = 0.0

plusChange__1 = plusChange(src)

plusCF := plusChange(src) == 0 ? 0.0 : plusChange__1 + nz(plusCF[1])

minusCF = 0.0

minusChange__1 = minusChange(src)

minusCF := minusChange(src) == 0 ? 0.0 : minusChange__1 + nz(minusCF[1])

plusTCF = sum(plusChange(src) - minusCF, tcflength)

minusTCF = sum(minusChange(src) - plusCF, tcflength)

tcfLong = plusTCF > 0

tcfXLong = plusTCF < 0

//

// TTF

//

ttflength = input(title="Lookback Length", type=input.integer, defval=15)

hh = highest(length)

ll = lowest(length)

buyPower = hh - nz(ll[length])

sellPower = nz(hh[length]) - ll

ttf = 200 * (buyPower - sellPower) / (buyPower + sellPower)

ttfLong = crossover(ttf, 100)

ttfXLong = crossunder(ttf, -100)

//

// TII

//

majorLength = input(title="Major Length", type=input.integer, defval=60)

minorLength = input(title="Minor Length", type=input.integer, defval=30)

upperLevel = input(title="Upper Level", type=input.integer, defval=80)

lowerLevel = input(title="Lower Level", type=input.integer, defval=20)

sma = sma(src, majorLength)

positiveSum = 0.0

negativeSum = 0.0

for i = 0 to minorLength - 1 by 1

price = nz(src[i])

avg = nz(sma[i])

positiveSum := positiveSum + (price > avg ? price - avg : 0)

negativeSum := negativeSum + (price > avg ? 0 : avg - price)

negativeSum

tii = 100 * positiveSum / (positiveSum + negativeSum)

tiiLong = crossover(tii, 80)

tiiXLong = crossunder(tii,80)

//

// LOGIC

//

enterLong = (use == "TDI" and tdiLong) or (use == "TCF" and tcfLong) or (use == "TTF" and ttfLong) or (use == "TII" and tiiLong)

exitLong = (use == "TDI" and tdiXLong) or (use == "TCF" and tcfXLong) or (use == "TTF" and ttfXLong) or (use == "TII" and tiiXLong)

// Time range for Back Testing

btStartYear = input(title="Back Testing Start Year", type=input.integer, defval=2016)

btStartMonth = input(title="Back Testing Start Month", type=input.integer, defval=1)

btStartDay = input(title="Back Testing Start Day", type=input.integer, defval=1)

startTime = timestamp(btStartYear, btStartMonth, btStartDay, 0, 0)

btStopYear = input(title="Back Testing Stop Year", type=input.integer, defval=2028)

btStopMonth = input(title="Back Testing Stop Month", type=input.integer, defval=12)

btStopDay = input(title="Back Testing Stop Day", type=input.integer, defval=31)

stopTime = timestamp(btStopYear, btStopMonth, btStopDay, 0, 0)

window() => time >= startTime and time <= stopTime ? true : false

riskPerc = input(title="Max Position %", type=input.float, defval=20, step=0.5)

maxLossPerc = input(title="Max Loss Risk %", type=input.float, defval=5, step=0.25)

// Average True Range (ATR) measures market volatility.

// We use it for calculating position sizes.

atrLen = input(title="ATR Length", type=input.integer, defval=14)

stopOffset = input(title="Stop Offset", type=input.float, defval=1.5, step=0.25)

limitOffset = input(title="Limit Offset", type=input.float, defval=1.0, step=0.25)

atrValue = atr(atrLen)

// Calculate position size

maxPos = floor((strategy.equity * (riskPerc/100)) / src)

// The position sizing algorithm is based on two parts:

// a certain percentage of the strategy's equity and

// the ATR in currency value.

riskEquity = (riskPerc / 100) * strategy.equity

// Translate the ATR into the instrument's currency value.

atrCurrency = (atrValue * syminfo.pointvalue)

posSize0 = min(floor(riskEquity / atrCurrency), maxPos)

posSize = posSize0 < 1 ? 1 : posSize0

if (window())

strategy.entry("Long", long=true, qty=posSize0, when=enterLong)

strategy.close_all(when=exitLong)

- Схема RSI+CCI+Bollinger Band DCA для нескольких временных рамок

- Фибоначчи-ретрассемент Количественная стратегия торговли

- Стратегия колебаний с двумя показателями

- Стратегия двойного прорыва перемещающейся средней цены

- Динамическая стратегия прекращения потерь

- Стратегия сочетания скользящей средней и кумулятивной высоких низких индексов

- Стратегия двойного отслеживания тенденций показателя EMA Williams

- Стратегия двойного отслеживания трендов EMA Golden Cross

- Стратегия TTM для прорыва

- Стратегия прорыва динамического диапазона

- Стратегия торговли биткойнами, основанная на китайском календаре зодиака

- Инверсивный рыболовный RSI скользящая средняя многовременная стратегия

- Количественная стратегия торговли, основанная на ежедневной ценовой сравнении

- Стратегия двойного скачка цены на скользящий средний

- Коннорс Двойная скользящая средняя стратегия реверсии RSI

- Стратегия торговли с движущейся средней Super Guppy

- Стратегия выхода из двойного треугольника

- Стратегия колебаний полосы Фибоначчи

- Количественная стратегия зигзага

- Стратегия перекрестной скользящей средней