Стратегия торговли Golden Cross

Обзор

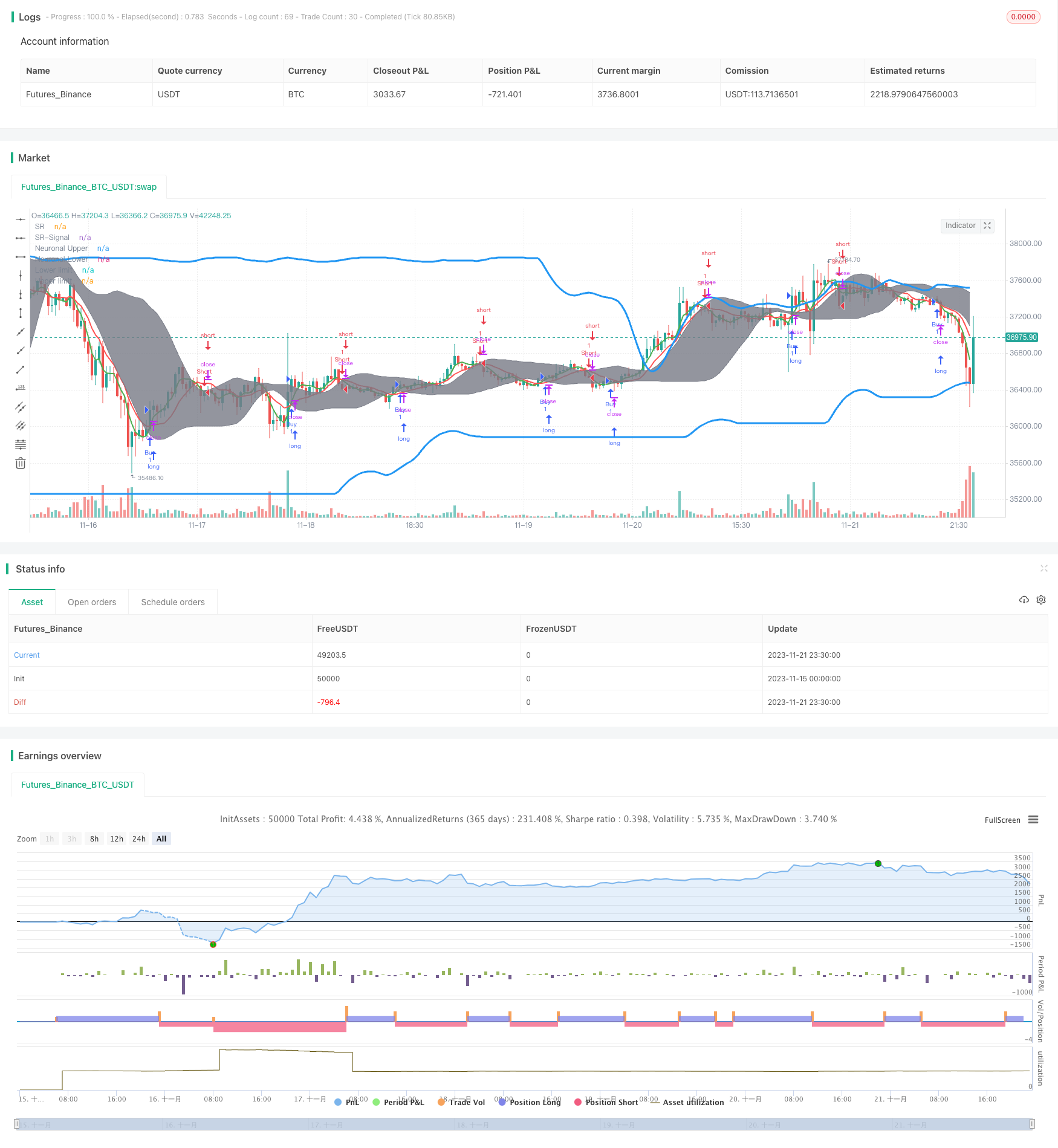

Голд-Кросс-Стратегия является средне-длиннолинейной стратегией отслеживания тенденций. Она определяет направление тенденции цены на акции путем вычисления индекса SR и индекса SR-сигнала, и в сочетании с нейронной сетью, чтобы нарисовать канал тренда, чтобы реализовать операцию отслеживания тенденции.

Стратегический принцип

Ключевыми показателями стратегии являются SR-индикатор и SR-сигнал. SR-индикатор представляет собой вторичный синтез WMA-средней линии и SMA-средней линии с параметрами 8 циклов. SR-сигнал представляет собой SR-индикатор, рассчитанный с параметрами 20 циклов.

Эта стратегия использует алгоритмы нейронной сети для автоматического нанесения верхних и нижних границ цен на акции, чтобы сформировать адаптивный канал. Верхний предел вводит исторические максимумы SR, а нижний - исторические минимумы, и затем рассчитывает обратную кривую в качестве верхнего и нижнего предела канала.

При прохождении SR-сигнала над SR-индикатором, генерируется сигнал покупки; при прохождении SR-сигнала под SR-индикатором, генерируется сигнал продажи. После выхода сигнала плюс-линия, отношение цены акции к верхней и нижней границе канала определяет положение стоп-стоп.

Анализ преимуществ

- Использование технологии двулинейного синтеза для устранения влияния колебаний цен и точного определения направления тенденции;

- Применение адаптивных алгоритмов перехода для оптимизации времени входа и выхода, чтобы избежать фальшивых прорывов;

- Использование адаптивной линейной регрессионной фильтрации в канальной кривой, чтобы избежать влияния кривой на предельные значения;

- Позиция Stop Loss Stop Stop изменяется в зависимости от динамики канала, автоматически отслеживая тренд для получения прибыли.

Анализ рисков

Эта стратегия основана на отслеживании тенденций, и существуют следующие основные риски:

- В результате, в результате сильных подземных толчков, возникает большое количество ошибочных сигналов и слишком много неэффективных операций.

- Внезапные события приводят к значительным убыткам, связанным с прорывом нижней границы канала fast вниз;

- Неправильная настройка параметров может привести к сбоям в политике.

Для управления рисками рекомендуется комбинировать другие стратегии, избегая действий по одной стратегии; в то же время оптимизировать параметры, чтобы адаптироваться к различным рыночным условиям.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

оптимизация параметров показателей SR и показателей сигнала для повышения стабильности перекрестного сигнала;

Оптимизация цикла длины адаптивных каналов, сглаживание кривой каналов;

Добавление других фильтрующих показателей, чтобы избежать ошибочных операций, таких как показатели количественной энергии, показатели волатильности и т. д.;

Вместе с алгоритмами глубокого обучения оптимизировать кривую каналов в режиме реального времени, повышая адаптивность.

Подвести итог

Золотая кросс-стратегия - это количественная стратегия для эффективного отслеживания средне- и длиннолинейных тенденций. Она имеет высокую вероятность правильно определить направление тенденции, а операционный риск - низкий. С огромным пространством для оптимизации алгоритмических моделей эта стратегия может стать мощным инструментом для отслеживания изменений в тенденциях акций.

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-22 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

strategy(title = " Strategy PyramiCover",

shorttitle = "S-PC",

overlay = true,

precision = 8,

calc_on_order_fills = true,

calc_on_every_tick = true,

backtest_fill_limits_assumption = 0,

default_qty_type = strategy.fixed,

default_qty_value = 2,

initial_capital = 10000,

pyramiding=50,

currency = currency.USD,

linktoseries = true)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

backTestSectionFrom = input(title = "═══════════════ From ═══════════════", defval = true, type = input.bool)

FromMonth = input(defval = 1, title = "Month", minval = 1)

FromDay = input(defval = 1, title = "Day", minval = 1)

FromYear = input(defval = 2014, title = "Year", minval = 2014)

backTestSectionTo = input(title = "════════════════ To ════════════════", defval = true, type = input.bool)

ToMonth = input(defval = 31, title = "Month", minval = 1)

ToDay = input(defval = 12, title = "Day", minval = 1)

ToYear = input(defval = 9999, title = "Year", minval = 2014)

backTestPeriod() => (time > timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time < timestamp(ToYear, ToMonth, ToDay, 23, 59))

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

per = input(14,title="🔹 Length")

//

up = 0.0

nup= 0.0

lowl = 0.0

nin = 0.0

//

srl=wma(close,8)

srr = sma(close,8)

sr = 2*srl - srr

//

srsl=wma(close,20)

srsr= sma(close,20)

srsignal = 2*srsl - srsr

//

if sr>srsignal

up := highest(sr,round(150))

nup :=highest(srsignal,round(20))

else

up := highest(srsignal,round(150))

nup := highest(sr,round(20))

//

if sr<srsignal

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

else

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

//reg alexgrover

f_reg(src,length)=>

x = bar_index

y = src

x_ = sma(x, length)

y_ = sma(y, length)

mx = stdev(x, length)

my = stdev(y, length)

c = correlation(x, y, length)

slope = c * (my / mx)

inter = y_ - slope * x_

reg = x * slope + inter

reg

//

up_=f_reg(up,per)

lowl_=f_reg(lowl,per)

nup_=f_reg(nup,per)

nin_=f_reg(nin,per)

//

plot(sr, title='SR', color=color.green, linewidth=2, style=plot.style_line,transp=0)

plot(srsignal, title='SR-Signal', color=color.red, linewidth=2, style=plot.style_line,transp=0)

plot(up_, title='Upper limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

plot(lowl_, title='Lower limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

a=plot(nup_, title='Neuronal Upper', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

b=plot(nin_, title='Neuronal Lower', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

fill(a, b, color=color.gray)

plotshape(crossunder(sr,nup_)? sr+atr(20):na, title="Sell", text="🐻", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.black,transp=0)

plotshape(crossover(sr,nin_)? sr-atr(20):na, title="Buy", text="🐂", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.black,transp=0)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

if backTestPeriod()

strategy.entry("Buy", true, 1, when = crossover(sr,nin_))

strategy.entry("Short", false, 1, when = crossunder(sr,nup_))