Комбинированная стратегия Ichimoku Mixed Macd и Tsi

Обзор стратегии

Эта стратегия использует различные технические показатели, такие как первичный балансовый стол, индикатор Macd, индикатор Chaikin Gold Flow и индикатор колебаний Tsi, для точного определения направления рыночных тенденций и совершения коротких торгов.

2. Принципы стратегии

Стратегия использует такие показатели, как горизонт, базисная линия и линейная линия в первичном равновесном таблице, чтобы определить тенденцию цены в течение дня. Вместе с тем, в сочетании с быстрым и медленным среднелинейным перекрестным сигналом Macd, а также показателем денежных потоков и шокирующим показателем для определения притока и оттока средств.

Когда на горизонте пересекается эталонная линия, предыдущая линия находится выше 0-ой оси, и цена закрытия находится выше облака первой равновесной таблицы, это является позитивным сигналом. Напротив, в тот же день, когда эталонная линия пересекается под эталонной линией, предыдущая линия находится ниже 0-ой оси, и цена закрытия находится ниже облака, это является позитивным сигналом.

Когда индикатор посылает сигнал, противоположный предыдущему, торгуйте в обратном направлении до уравнения позиции.

Третье: стратегические преимущества.

Использование комплекса различных показателей для повышения точности суждения.

Это означает, что вы можете использовать короткую линию, чтобы отслеживать рыночные колебания в реальном времени.

Это полностью автоматизированная алгоритмическая торговля без человеческого вмешательства.

Стратегические риски и решения

Определение различных показателей в сторону понижения или падения может привести к риску ошибочного суждения.

Высокочастотные коротколинейные сделки имеют более высокую комиссионную плату и трудности с улавливанием тенденций. Можно должным образом продлить цикл удержания позиций, стремясь к дополнительной прибыли, чтобы компенсировать затраты.

Безпотеря может привести к большим потерям. В сочетании с ATR можно установить подходящую точку остановки или мобильную остановку.

Пятое: оптимизация стратегии

Оптимизация комбинации параметров. Настройка среднелинейных параметров для различных периодов и сортов.

Добавление механизма остановки убытков. Динамическая установка мобильной остановки убытков в сочетании с показателями ATR.

Повышение управления позициями. Динамическая корректировка доли объема торгов.

Оптимизация показателей и сигналов в сочетании с технологиями машинного обучения.

6. Заключение

Эта стратегия использует различные технические показатели для определения тенденций и реального времени колебаний, для торговли на высокочастотных коротких линиях. Хотя существует определенный риск, его можно улучшить с помощью оптимизации. Эта стратегия заслуживает дальнейшего углубленного изучения и проверки на практике, чтобы снизить риск торговли путем увеличения стоп-лосса и управления позициями.

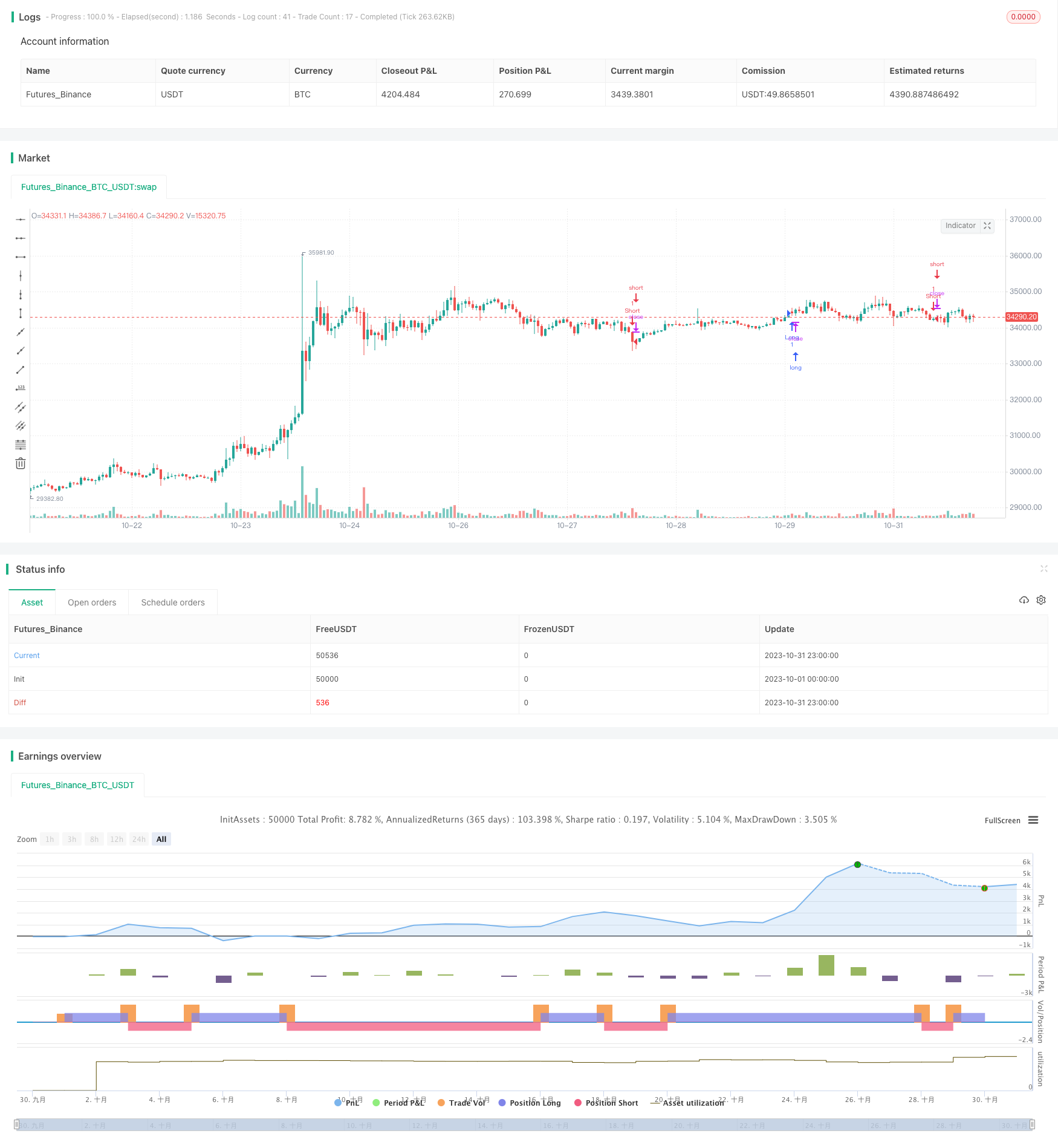

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI", overlay=true, margin_long=0, margin_short=0)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=17)

slow_length = input(title="Slow Length", type=input.integer, defval=28)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 5)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(8, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=8)

short = input(title="Short Length", type=input.integer, defval=8)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)