Стратегия сдерживания потерь на основе ценовых разрывов

Автор:Чао Чжан, Дата: 2023-11-28 13:53:16Тэги:

Обзор

Эта стратегия использует принцип ценового разрыва, чтобы пойти на длинный курс, когда цена пробивает последние минимумы, с ордерами стоп-лосса и прибыли, чтобы отследить самую низкую цену для получения прибыли.

Логика стратегии

Он выявляет разрывы, когда цена переходит ниже самой низкой цены за последние N часов, идет на длинный курс на основе конфигурированного процента, с ордерами стоп-лосса и прибыли.

- Вычислить самую низкую цену за последние N часов в качестве обязательной цены

- Продолжайте, когда цена в реальном времени ниже цены обязательства * процент покупки

- Установка прибыли на основе входной цены * процент продаж

- Установка стоп-лосса на основе вступительной цены - вступительная цена * процент стоп-лосса

- Размер позиции в процентах от собственного капитала стратегии

- Линия с наименьшей ценой

- Закрытие позиции при задействовании сбора прибыли или стоп-лосса

Анализ преимуществ

Преимущества этой стратегии:

- Используйте концепцию ценового разрыва, улучшите показатель выигрыша

- Автоматический стоп-потеря для блокировки большинства прибыли

- Процент стоп-лосса и прибыли для различных рынков

- Хорошо работает для инструментов с очевидными отскоками

- Простая логика и легко внедряемая

Анализ рисков

Существуют также некоторые риски:

- Прорыв пробелов может потерпеть неудачу при более низких минимумах

- Неправильные настройки стоп-лосса или прибыли могут привести к преждевременному выходу

- Требовать периодической настройки параметров для изменений рынка

- Ограниченное применение инструментов, может не работать для некоторых

- Время от времени требуется ручная помощь

Руководство по оптимизации

Стратегия может быть улучшена в следующих аспектах:

- Добавить модели машинного обучения для автоматической настройки параметров

- Добавить больше типов стоп-лосса/стоп-лосса, например, отслеживание стоп-лосса, ордера на бракеты

- Оптимизировать логику стоп-лосса/приобретения прибыли для более умных выходов

- Включите больше индикаторов для фильтрации ложных сигналов

- Расширение до большего количества инструментов для улучшения универсальности

Заключение

В заключение, это простая и эффективная стратегия остановки потерь, основанная на ценовых разрывах. Она эффективно уменьшает ложные записи и блокировки прибыли.

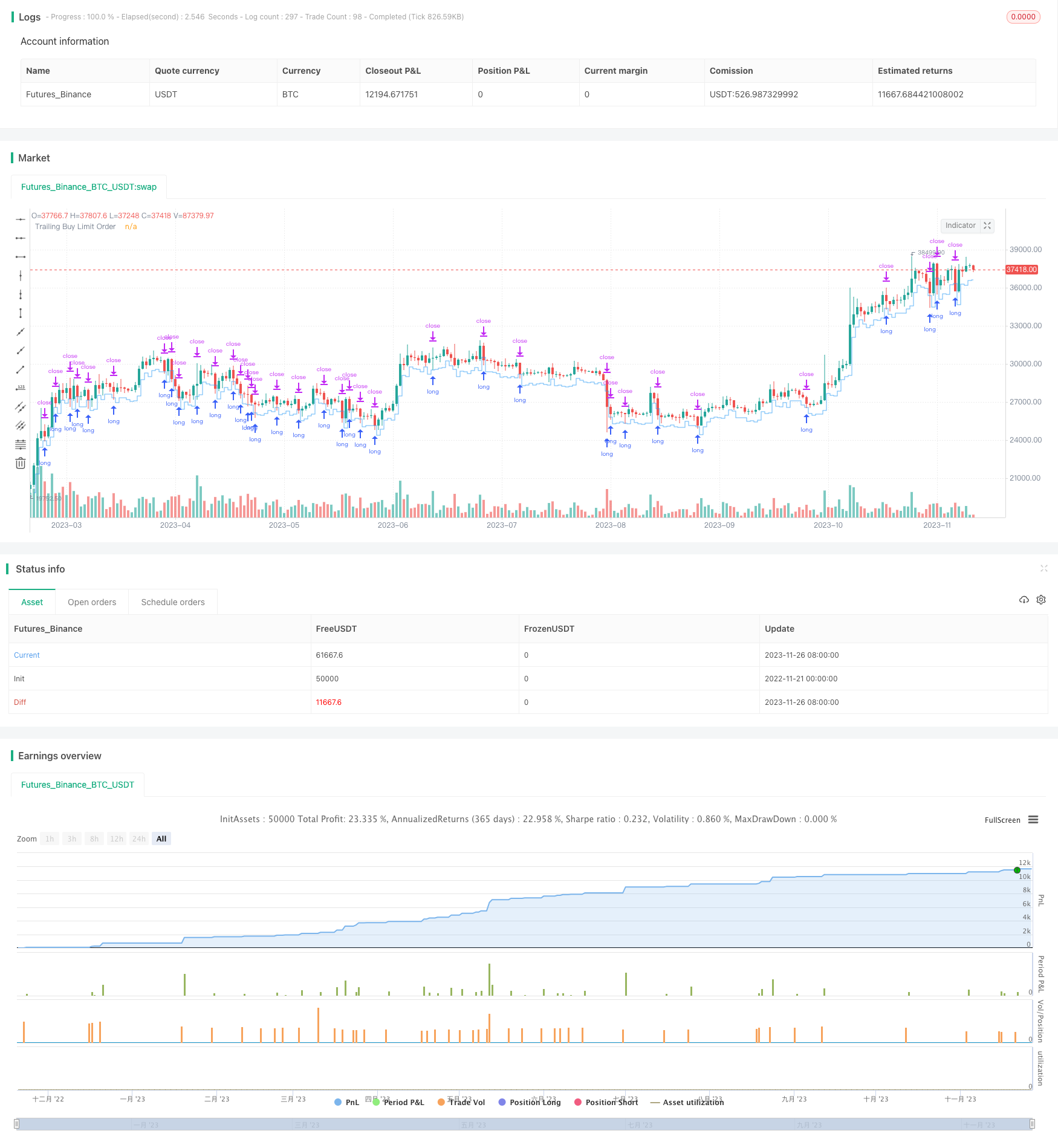

/*backtest

start: 2022-11-21 00:00:00

end: 2023-11-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Squeeze Backtest by Shaqi v1.0", overlay=true, pyramiding=0, currency="USD", process_orders_on_close=true, commission_type=strategy.commission.percent, commission_value=0.075, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital=100, backtest_fill_limits_assumption=0)

strategy.risk.allow_entry_in(strategy.direction.long)

R0 = "6 Hours"

R1 = "12 Hours"

R2 = "24 Hours"

R3 = "48 Hours"

R4 = "1 Week"

R5 = "2 Weeks"

R6 = "1 Month"

R7 = "Maximum"

buyPercent = input( title="Buy, %", type=input.float, defval=3, minval=0.01, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

sellPercent = input(title="Sell, %", type=input.float, defval=1, minval=0.01, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

stopPercent = input(title="Stop Loss, %", type=input.float, defval=1, minval=0.01, maxval=100, step=0.01, inline="Percents", group="Squeeze Settings") * 0.01

isMaxBars = input( title="Max Bars To Sell", type=input.bool, defval=true , inline="MaxBars", group="Squeeze Settings")

maxBars = input( title="", type=input.integer, defval=2, minval=0, maxval=1000, step=1, inline="MaxBars", group="Squeeze Settings")

bind = input( title="Bind", type=input.source, defval=close, group="Squeeze Settings")

isRange = input( title="Fixed Range", type=input.bool, defval=true, inline="Range", group="Backtesting Period")

rangeStart = input( title="", defval=R4, options=[R0, R1, R2, R3, R4, R5, R6, R7], inline="Range", group="Backtesting Period")

periodStart = input(title="Backtesting Start", type=input.time, defval=timestamp("01 Aug 2021 00:00 +0000"), group="Backtesting Period")

periodEnd = input( title="Backtesting End", type=input.time, defval=timestamp("01 Aug 2022 00:00 +0000"), group="Backtesting Period")

int startDate = na

int endDate = na

if isRange

if rangeStart == R0

startDate := timenow - 21600000

endDate := timenow

else if rangeStart == R1

startDate := timenow - 43200000

endDate := timenow

else if rangeStart == R2

startDate := timenow - 86400000

endDate := timenow

else if rangeStart == R3

startDate := timenow - 172800000

endDate := timenow

else if rangeStart == R4

startDate := timenow - 604800000

endDate := timenow

else if rangeStart == R5

startDate := timenow - 1209600000

endDate := timenow

else if rangeStart == R6

startDate := timenow - 2592000000

endDate := timenow

else if rangeStart == R7

startDate := time

endDate := timenow

else

startDate := periodStart

endDate := periodEnd

afterStartDate = (time >= startDate)

beforeEndDate = (time <= endDate)

notInTrade = strategy.position_size == 0

inTrade = strategy.position_size > 0

barsFromEntry = barssince(strategy.position_size[0] > strategy.position_size[1])

entry = strategy.position_size[0] > strategy.position_size[1]

entryBar = barsFromEntry == 0

notEntryBar = barsFromEntry != 0

buyLimitPrice = bind - bind * buyPercent

buyLimitFilled = low <= buyLimitPrice

sellLimitPriceEntry = buyLimitPrice * (1 + sellPercent)

sellLimitPrice = strategy.position_avg_price * (1 + sellPercent)

stopLimitPriceEntry = buyLimitPrice - buyLimitPrice * stopPercent

stopLimitPrice = strategy.position_avg_price - strategy.position_avg_price * stopPercent

if afterStartDate and beforeEndDate and notInTrade

strategy.entry("BUY", true, limit = buyLimitPrice)

strategy.exit("INSTANT", limit = sellLimitPriceEntry, stop = stopLimitPriceEntry)

strategy.cancel("INSTANT", when = inTrade)

if isMaxBars

strategy.close("BUY", when = barsFromEntry >= maxBars, comment = "Don't Sell")

strategy.exit("SELL", limit = sellLimitPrice, stop = stopLimitPrice)

showStop = stopPercent <= 0.03

plot(showStop ? stopLimitPrice : na, title="Stop Loss Limit Order", style=plot.style_linebr, color=color.red, linewidth=1)

plot(sellLimitPrice, title="Take Profit Limit Order", style=plot.style_linebr, color=color.purple, linewidth=1)

plot(strategy.position_avg_price, title="Buy Order Filled Price", style=plot.style_linebr, color=color.blue, linewidth=1)

plot(buyLimitPrice, title="Trailing Buy Limit Order", style=plot.style_stepline, color=color.new(color.blue, 30), offset=1)

Больше

- Стратегия MACD с несколькими временными рамками

- Суперскальпинг стратегии на основе RSI и ATR каналов

- Стратегия Дончианского тренда

- Стратегия перекрестного использования скользящих средних с использованием нескольких МСФО

- Стратегия торговли с различными индикаторами РСИ

- Стратегия SuperTrend с отслеживанием стоп-лосса

- Стратегия пересмотра взвешенной скользящей средней

- Стратегия индекса скользящей средней относительной прочности

- Интеллектуальная стратегия отслеживания трендов ADX

- Стратегия агрегирования импульса RSI

- Стратегия перемещающегося среднего выхода

- Стратегия комбинированного перехода на изменение тренда

- Стратегия дивергенции РСИ, основанная на пивотном процессе

- Долгая стратегия выхода из золотого соотношения

- Стратегия полос Боллинджера с фильтром RSI

- Тенденция, следующая за стратегией, основанной на каналах Келтнера

- Стратегия перекрестного использования скользящего среднего показателя RSI

- динамическая стратегия торговли

- Динамическая многофакторная объемная стратегия торговли с использованием RSI и CCI

- Стратегия количественного тренда Super Z