Количественная торговая стратегия с двойным обратным MACD

Обзор

Стратегия представляет собой двустороннюю реверсивную стратегию количественного трейдинга MACD. Она основана на технических показателях, описанных Уильямом Блау в его книге “Момент, направление и дивергенция”, и расширена на этой основе.

Стратегический принцип

Ключевым элементом стратегии является обратный торговый сигнал, то есть отношение xmacd и xMA_MACD в противоположность обычному индикатору MACD, из которого и происходит название обратного MACD-пакета.

Кроме того, в этой стратегии также введены фильтры тренда. При многосигнальном выпуске, если конфигурирован фильтр тренда-поиск, будет обнаружено, повышается ли цена; аналогично, сигналы дисконтирования будут обнаруживать тенденцию к снижению цены.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в том, что она обладает мощной функцией обратного измерения. Можно выбрать различные торговые сорта, установить временной диапазон обратного измерения и оптимизировать стратегию для конкретных видов данных. По сравнению с простой стратегией MACD, она увеличивает суждение о тенденциях, перекупках и перепродажах и может отфильтровывать некоторые сигналы о том же. Двухтрассовый обратный MACD отличается от традиционного MACD и может использовать некоторые возможности, которые традиционный MACD может пропустить.

Анализ рисков

Риски этой стратегии в основном связаны с идеей обратной торговли. Хотя обратные сигналы дают некоторые возможности, они также означают отказ от некоторых традиционных точек купли-продажи MACD, что требует тщательной оценки. Кроме того, MACD сам по себе подвержен проблемам многосторонних ложных сигналов.

Для снижения риска, можно соответствующим образом скорректировать параметры, оптимизировать длину движущейся средней; в сочетании с тенденцией и индикатор фильтра, чтобы избежать появления сигнала в волатильных рынках; надлежащим образом повысить стоп-разрыв, чтобы гарантировать контроль потерь в отдельных сделках.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

- Настройка параметров быстрого и медленного пути, оптимизация длины скользящих средних, тестирование данных для конкретных сортов для поиска оптимальной комбинации параметров

- Добавление или корректировка фильтра тренда, чтобы определить, есть ли повышенная доходность стратегии на основе результатов обратной связи

- Тестирование различных механизмов остановки убытков, будь то фиксированная остановка или отслеживаемая остановка убытков

- Попробуйте в сочетании с другими показателями, такими как KD, Brinband и т. Д., установить больше условий фильтрации, чтобы обеспечить качество сигнала

Подвести итог

Двухсторонняя обратная MACD-стратегия для количественной оценки, основанная на классических MACD-индикаторов, была расширена и улучшена. Стратегия обладает такими преимуществами, как гибкая параметровая конфигурация, богатый выбор механизмов фильтрации и мощная функция обратной измерения. Это позволяет индивидуально оптимизировать ее для различных типов торгов, что является потенциальной количественной торговой стратегией, которую стоит изучить.

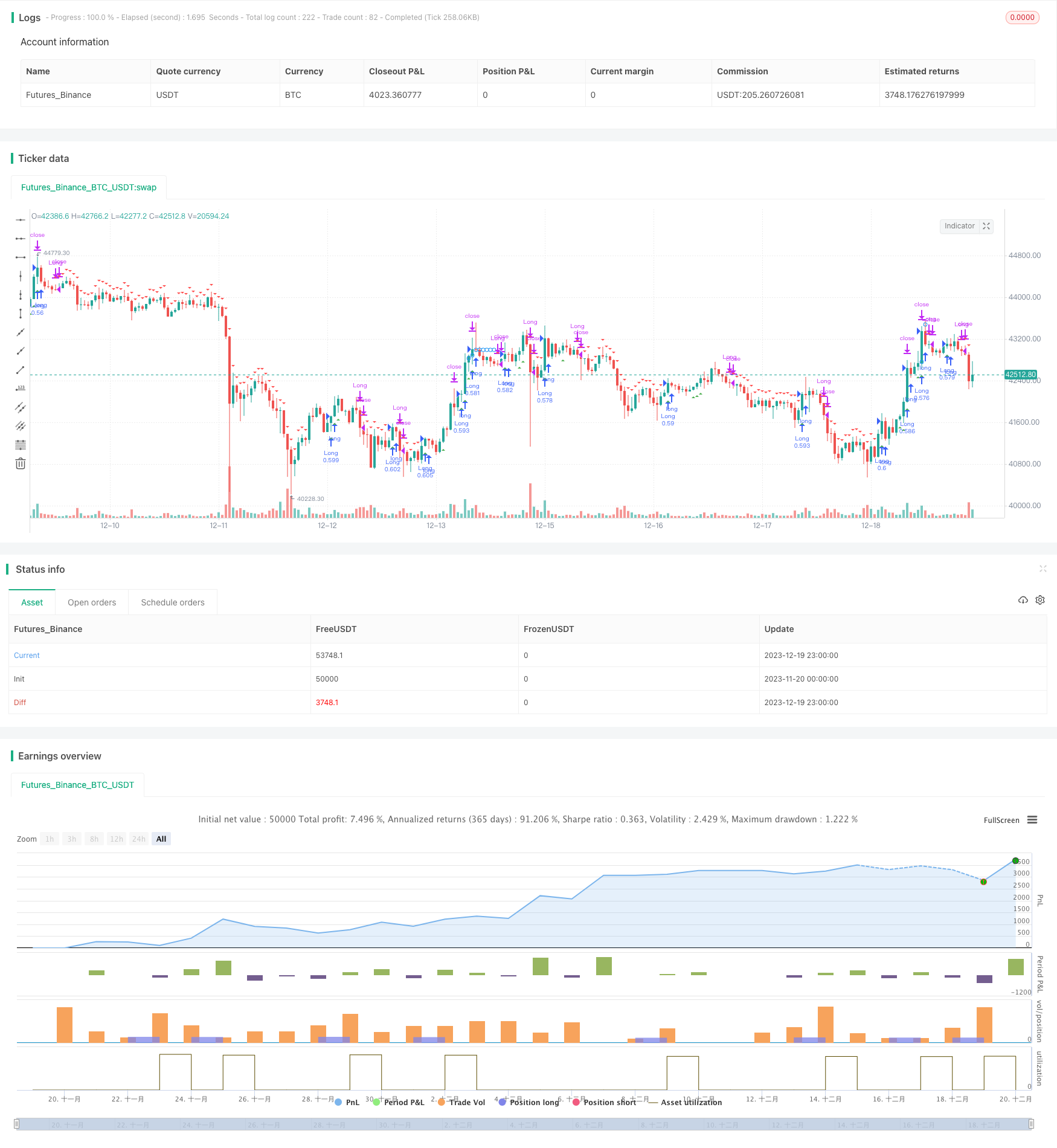

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version = 3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 09/12/2016

// This is one of the techniques described by William Blau in his book

// "Momentum, Direction and Divergence" (1995). If you like to learn more,

// we advise you to read this book. His book focuses on three key aspects

// of trading: momentum, direction and divergence. Blau, who was an electrical

// engineer before becoming a trader, thoroughly examines the relationship

// between price and momentum in step-by-step examples. From this grounding,

// he then looks at the deficiencies in other oscillators and introduces some

// innovative techniques, including a fresh twist on Stochastics. On directional

// issues, he analyzes the intricacies of ADX and offers a unique approach to help

// define trending and non-trending periods.

// Blau`s indicator is like usual MACD, but it plots opposite of meaningof

// stndard MACD indicator.

//

// You can change long to short in the Input Settings

// Please, use it only for learning or paper trading. Do not for real trading.

//

//

// 2018-09 forked by Khalid Salomão

// - Backtesting

// - Added filters: RSI, MFI, Price trend

// - Trailing Stop Loss

// - Other minor adjustments

//

////////////////////////////////////////////////////////////

strategy(title="Ergotic MACD Backtester [forked from HPotter]", shorttitle="Ergotic MACD Backtester", overlay=true, pyramiding=0, default_qty_type=strategy.cash, default_qty_value=25000, initial_capital=50000, commission_type=strategy.commission.percent, commission_value=0.15, slippage=3)

// === BACKTESTING: INPUT BACKTEST RANGE ===

source = input(close)

strategyType = input(defval="Long Only", options=["Long & Short", "Long Only", "Short Only"])

FromMonth = input(defval = 7, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2030, title = "To Year", minval = 2017)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => true // window of time verification

// === STRATEGY ===

r = input(144, minval=1, title="R (32,55,89,100,144,200)") // default 32

slowMALen = input(6, minval=1) // default 32

signalLength = input(6, minval=1)

reverse = input(false, title="Trade reverse (long/short switch)")

//hline(0, color=blue, linestyle=line)

fastMA = ema(source, r)

slowMA = ema(source, slowMALen)

xmacd = fastMA - slowMA

xMA_MACD = ema(xmacd, signalLength)

pos = 0

pos := iff(xmacd < xMA_MACD, 1,

iff(xmacd > xMA_MACD, -1, nz(pos[1], 0)))

possig = 0

possig := iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

// === FILTER: price trend ====

trending_price_long = input(true, title="Long only if price has increased" )

trending_price_short = input(false, title="Short only if price has decreased" )

trending_price_length = input( 2, minval=1 )

trending_price_with_ema = input( false )

trending_price_ema = input( 3, minval=1 )

price_trend = trending_price_with_ema ? ema(source, trending_price_ema) : source

priceLongTrend() => (trending_price_long ? rising(price_trend, trending_price_length) : true)

priceShortTrend() => (trending_price_short ? falling(price_trend, trending_price_length) : true)

// === FILTER: RSI ===

rsi_length = input( 14, minval=1 )

rsi_overSold = input( 14, minval=0, title="RSI Sell Cutoff (Sell only if >= #)" )

rsi_overBought = input( 82, minval=0, title="RSI Buy Cutoff (Buy only if <= #)" )

vrsi = rsi(source, rsi_length)

rsiOverbought() => vrsi > rsi_overBought

rsiOversold() => vrsi < rsi_overSold

trending_rsi_long = input(false, title="Long only if RSI has increased" )

trending_rsi_length = input( 2 )

rsiLongTrend() => trending_rsi_long ? rising(vrsi, trending_rsi_length) : true

// === FILTER: MFI ===

mfi_length = input(14, minval=1)

mfi_lower = input(14, minval=0, maxval=50)

mfi_upper = input(82, minval=50, maxval=100)

upper_s = sum(volume * (change(source) <= 0 ? 0 : source), mfi_length)

lower_s = sum(volume * (change(source) >= 0 ? 0 : source), mfi_length)

mf = rsi(upper_s, lower_s)

mfiOverbought() => (mf > mfi_upper)

mfiOversold() => (mf < mfi_lower)

trending_mfi_long = input(false, title="Long only if MFI has increased" )

trending_mfi_length = input( 2 )

mfiLongTrend() => trending_mfi_long ? rising(mf, trending_mfi_length) : true

// === SIGNAL CALCULATION ===

long = window() and possig == 1 and rsiLongTrend() and mfiLongTrend() and not rsiOverbought() and not mfiOverbought() and priceLongTrend()

short = window() and possig == -1 and not rsiOversold() and not mfiOversold() and priceShortTrend()

// === trailing stop

tslSource=input(hlc3,title="TSL source")

//suseCurrentRes = input(true, title="Use current chart resolution for stop trigger?")

tslResolution = input(title="Use different timeframe for stop trigger? Uncheck box above.", defval="5")

tslTrigger = input(3.0) / 100

tslStop = input(0.6) / 100

currentPrice = request.security(syminfo.tickerid, tslResolution, tslSource, barmerge.gaps_off, barmerge.lookahead_off)

isLongOpen = false

isLongOpen := nz(isLongOpen[1], false)

entryPrice=0.0

entryPrice:= nz(entryPrice[1], 0.0)

trailPrice=0.0

trailPrice:=nz(trailPrice[1], 0.0)

// update TSL high mark

if (isLongOpen )

if (not trailPrice and currentPrice >= entryPrice * (1 + tslTrigger))

trailPrice := currentPrice

else

if (trailPrice and currentPrice > trailPrice)

trailPrice := currentPrice

if (trailPrice and currentPrice <= trailPrice * (1 - tslStop))

// FIRE TSL SIGNAL

short:=true // <===

long := false

// if short clean up

if (short)

isLongOpen := false

entryPrice := 0.0

trailPrice := 0.0

if (long)

isLongOpen := true

if (not entryPrice)

entryPrice := currentPrice

// === BACKTESTING: ENTRIES ===

if long

if (strategyType == "Short Only")

strategy.close("Short")

else

strategy.entry("Long", strategy.long, comment="Long")

if short

if (strategyType == "Long Only")

strategy.close("Long")

else

strategy.entry("Short", strategy.short, comment="Short")

//barcolor(possig == -1 ? red: possig == 1 ? green : blue )

//plot(xmacd, color=green, title="Ergotic MACD")

//plot(xMA_MACD, color=red, title="SigLin")

plotshape(trailPrice ? trailPrice : na, style=shape.circle, location=location.absolute, color=blue, size=size.tiny)

plotshape(long, style=shape.triangleup, location=location.belowbar, color=green, size=size.tiny)

plotshape(short, style=shape.triangledown, location=location.abovebar, color=red, size=size.tiny)

// === Strategy Alert ===

alertcondition(long, title='BUY - Ergotic MACD Long Entry', message='Go Long!')

alertcondition(short, title='SELL - Ergotic MACD Long Entry', message='Go Short!')

// === BACKTESTING: EXIT strategy ===

sl_inp = input(7, title='Stop Loss %', type=float)/100

tp_inp = input(1.8, title='Take Profit %', type=float)/100

stop_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

strategy.exit("Stop Loss/Profit", "Long", stop=stop_level, limit=take_level)