Стратегия стохастического вихря

Автор:Чао Чжан, Дата: 2021-12-21 15:12:37Тэги:

Обзор

Стратегия стохастического вихря - это стратегия, которая генерирует сигналы покупки, когда линия K стохастического осциллятора пересекает линию D, а положительный VI выше отрицательного VI. Эта стратегия сочетает в себе преимущества индикатора стохастического осциллятора и индикатора вихря, чтобы поймать возможности, когда цены на акции изменяются.

Логика стратегии

Стратегия основывается на двух показателях:

-

Стохастический осциллятор: этот индикатор сравнивает цену закрытия дня с самыми высокими и самыми низкими ценами за определенный период, чтобы отразить, является ли рынок перепроданным или перекупленным.

-

Индикатор вихря: Этот индикатор отражает водоворотные движения вверх или вниз на рынке путем сравнения колебаний в течение определенного периода. Когда положительный индекс вихря выше, чем отрицательный индекс вихря, это означает, что подъемная динамика цены акций сильнее, чем понижающая динамика, поэтому мы можем покупать.

Сигнал покупки этой стратегии исходит от быстрого пересечения линии K над медленной линией D стохастического осциллятора, что указывает на то, что цена акций отскочит от зоны перепроданности. И положительный индекс вихря выше, чем индекс отрицательного вихря, означает сильный подъем цены акций. Таким образом, сочетание этих двух сигналов генерирует окончательное решение о покупке.

Анализ преимуществ

Основными особенностями этой стратегии являются:

-

Линия K, пересекающая линию D, отражает перелом цен.

-

Индекс вихря определяет импульс вверх, чтобы избежать ложных вырывов.

-

Настраиваемые параметры для оптимизации стратегии.

-

Визуализированный сигнал покупки для интуитивного суждения.

-

Стохастик и вихрь имеют встроенные механизмы без слишком большого количества исторических данных.

Анализ рисков

В этой стратегии есть некоторые риски:

-

Сигналы покупки могут содержать ошибки, и потерь нельзя полностью избежать.

-

Неправильные параметры могут повлиять на эффективность стратегии.

-

Вероятность сбоя показателя больше, когда цены на акции резко колеблются.

-

Он не может определять тенденции на рынке и также будет генерировать сигналы покупки на медвежьих рынках.

Эти риски могут быть смягчены путем корректировки параметров, установки стоп-лосса, учета рыночных тенденций и т. д. Но никакие количественные стратегии не могут полностью избежать потерь.

Оптимизация

Стратегия также может быть оптимизирована в следующих аспектах:

-

Комбинировать другие технические показатели для определения общей тенденции, чтобы избежать открытия позиций на высоких уровнях.

-

Увеличить механизмы остановки потерь для контроля максимальных одиночных потерь.

-

Испытывать различные комбинации параметров показателей, чтобы найти оптимальные параметры.

-

Увеличьте условия открытия, чтобы уменьшить ложноположительные вероятности.

-

Рассмотрите затраты на торговлю и установите минимальные цели прибыли.

Эти оптимизации могут улучшить стабильность стратегий, уменьшить потери и максимизировать ценность стратегий.

Резюме

Стратегия стохастического вихря учитывает сигналы переворота цен и сигналы повышения импульса. Это типичная стратегия переворота. Она использует возможности, когда цены на акции восстанавливаются с перепроданных районов, и использует индекс вихря для определения импульса вверх, чтобы избежать ложных прорывов. Эта гибкая, простая в реализации стратегия имеет контролируемые риски и является хорошей количественной стратегией. Но ни одна стратегия не может полностью избежать рыночного риска. Мы должны относиться к ней осторожно и обращать внимание на возможные возможности оптимизации, чтобы обнаружить большую ценность стратегии.

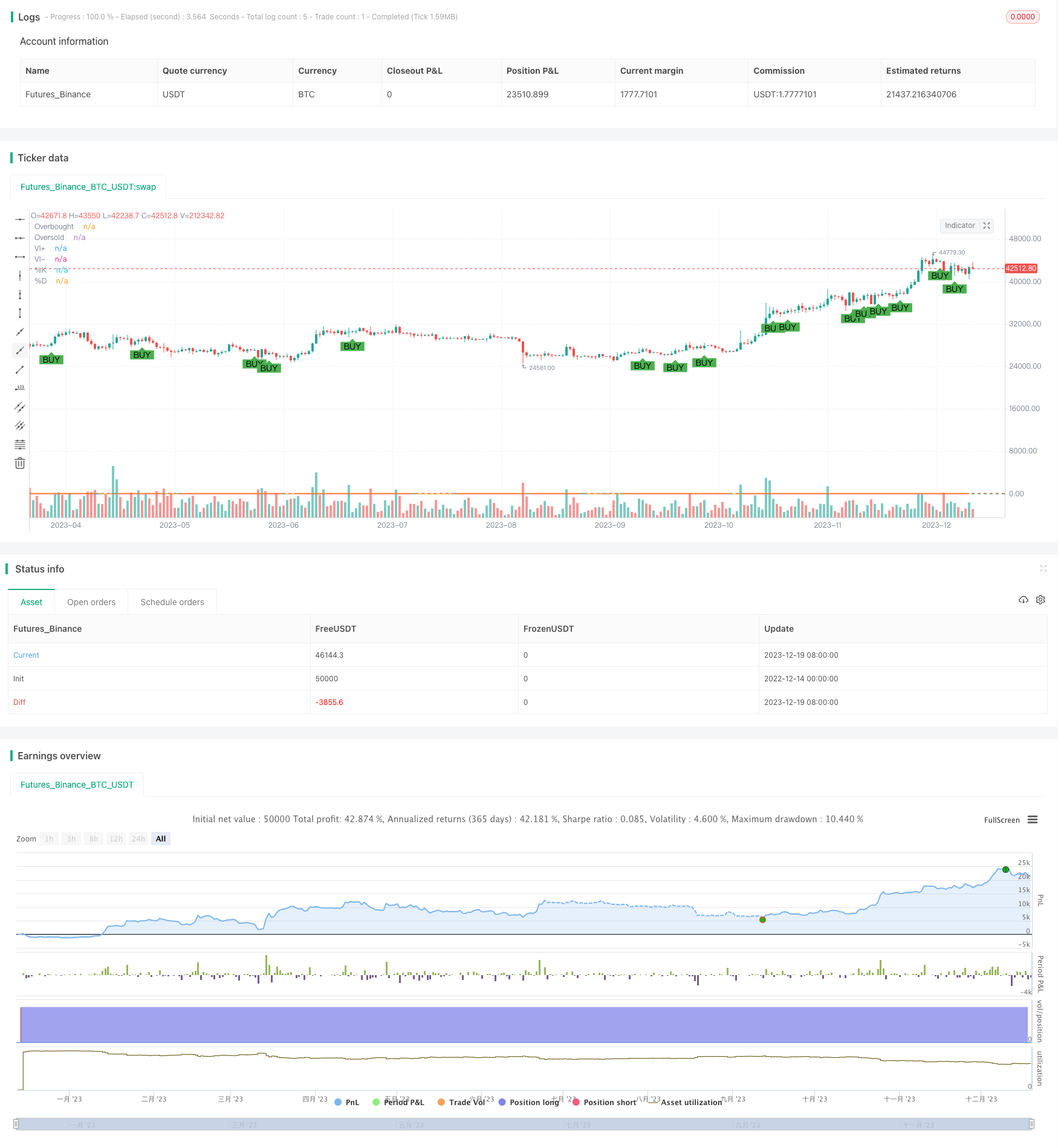

/*backtest

start: 2022-12-14 00:00:00

end: 2023-12-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic and Vortex Strategy", overlay=true)

// Stochastic Oscillator settings

kPeriod = input(14, title="K Period")

dPeriod = input(3, title="D Period")

slowing = input(3, title="Slowing")

k = sma(stoch(close, high, low, kPeriod), slowing)

d = sma(k, dPeriod)

// Vortex Indicator settings

lengthVI = input(14, title="Vortex Length")

tr = max(max(high - low, abs(high - close[1])), abs(low - close[1]))

vmPlus = abs(high - low[1])

vmMinus = abs(low - high[1])

viPlus = sum(vmPlus, lengthVI) / sum(tr, lengthVI)

viMinus = sum(vmMinus, lengthVI) / sum(tr, lengthVI)

// Buy condition

buyCondition = crossover(k, d) and viPlus > viMinus

if (buyCondition)

strategy.entry("Buy", strategy.long)

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plot(k, title="%K", color=color.blue)

plot(d, title="%D", color=color.orange)

hline(80, "Overbought", color=color.red)

hline(20, "Oversold", color=color.green)

plot(viPlus, title="VI+", color=color.purple)

plot(viMinus, title="VI-", color=color.red)

- Стратегия отмены момента на основе многофакторной модели

- Краткосрочная стратегия торговли на основе индикатора волатильности Chaikin

- Стратегия отслеживания тенденций перекрестного использования двойного MA

- Супер-Тренд Трипл Стратегия

- Динамическая стратегия остановки потерь

- Стратегия перекрестного использования скользящей средней с остановкой потерь и получением прибыли

- Средняя обратная стратегия, основанная на скользящей средней

- Стратегия торговли высокой частотой на основе полос Боллинджера

- Количественная стратегия Ichimoku Cloud Trading

- Стратегия импульса, основанная на модели двойного прорыва

- Многопериодная стратегия торговли на основе индекса волатильности и стохастического осциллятора

- Расширенная адаптивная стратегия CCI по торговле товарами из нижнего рыболовства

- Стратегия импульса на основе сжатия LazyBear

- Стратегия прекращения прибыли на основе скользящей средней

- Динамическая стратегия торговли с перемещающейся средней

- Последняя стратегия свечи

- Количественная стратегия отрицательного изменения индекса объема

- Стратегия прорыва тройного супертенда

- MACD стратегии относительной силы

- Система тройного дракона