Стратегия отмены момента на основе многофакторной модели

Автор:Чао Чжан, Дата: 2023-12-21 16:26:10Тэги:

Обзор

Стратегия обратного момента, основанная на многофакторной модели, сочетает в себе многофакторную модель и стратегию обратного момента для достижения более стабильной и более высокой доходности.

Принцип стратегии

Стратегия состоит из двух подстратегий: 123 стратегия отмены и стратегия показателей слияния.

Стратегия 123 по обратному движению генерирует торговые сигналы на основе того, поднялась или упала цена непрерывно в течение 2 дней, в сочетании с индикатором STOCH для оценки того, переохлаждается или перегревается рынок. В частности, когда цена поднимается непрерывно в течение 2 дней, а 9-дневная медленная линия STOCH ниже 50, это быстрый. Когда цена падает непрерывно в течение 2 дней, а 9-дневная быстрая линия STOCH выше 50, это медленный.

Стратегия индикатора слияния использует суперпозицию скользящих средних и осцилляторов разных циклов для определения направления и силы тренда. Включая линейное взвешивание, синусное сложение и другие методы для всестороннего суждения о длинном и коротком импульсе. Индикатор оценивается и возвращает от 1 до 9, что указывает на сильный бычий импульс, и от -1 до -9, что указывает на сильный медвежий импульс.

Наконец, стратегия устанавливает длинные или короткие позиции, когда оба сигнала совпадают.

Анализ преимуществ

Стратегия обратного движения момента, основанная на многофакторной модели, сочетает в себе факторы обратного движения и факторы импульса, чтобы поймать возможности обратного движения, следуя тенденции, чтобы избежать ложных прорывов, тем самым имея более высокие показатели выигрыша.

-

В качестве источника сигналов отмены, стратегия 123 отмены может получить избыточную доходность от краткосрочных отмен.

-

Индикатор слияния оценивает направление и силу тренда, чтобы избежать риска потерь, вызванных слишком большим переломным пространством.

-

Сочетание двух стратегий в некоторой степени дополняет сильные и слабые стороны друг друга и улучшает качество сигнала.

-

По сравнению с одной моделью, сочетание нескольких факторов может улучшить стабильность стратегий.

Анализ рисков

Несмотря на то, что стратегия обратного движения момента, основанная на многофакторной модели, имеет определенные преимущества, все же существуют некоторые риски:

-

Риск убытков, вызванный не завершением реверсии и повторным переворотом цен.

-

Невозможно определить направление, когда два сигнала несовместимы.

-

Модель слишком сложна с слишком большим количеством параметров, что трудно регулировать и оптимизировать.

-

Необходимо одновременно контролировать несколько подмоделей, что приводит к большей трудности в работе и психологическому давлению.

Руководство по оптимизации

Стратегия отмены момента, основанная на многофакторной модели, может быть оптимизирована в следующих аспектах:

-

Корректировать параметры стратегии 123 для повышения точности и надежности сигналов.

-

Корректировать параметры показателя слияния, чтобы определить тенденции ближе к фактическим.

-

Внедрить алгоритмы машинного обучения для автоматической оптимизации комбинаций параметров.

-

Добавление модуля управления позициями для более количественной и систематической корректировки позиций.

-

Добавьте модуль остановки потери. Эффективно контролируйте одиночные потери, предопределяя цену остановки потери.

Резюме

Стратегия отмены момента, основанная на многофакторной модели, всесторонне использует факторы отмены и факторы импульса. На основе обеспечения относительно высокого качества сигнала она получает более высокий показатель выигрыша благодаря многофакторному складированию. Стратегия имеет двойные преимущества: захватывает возможности отмены и следует за трендом. Это эффективная и стабильная количественная стратегия. Последующие оптимизации могут быть сделаны в таких аспектах, как коррекция параметров и контроль риска, чтобы еще больше улучшить соотношение риск-вознаграждение стратегии.

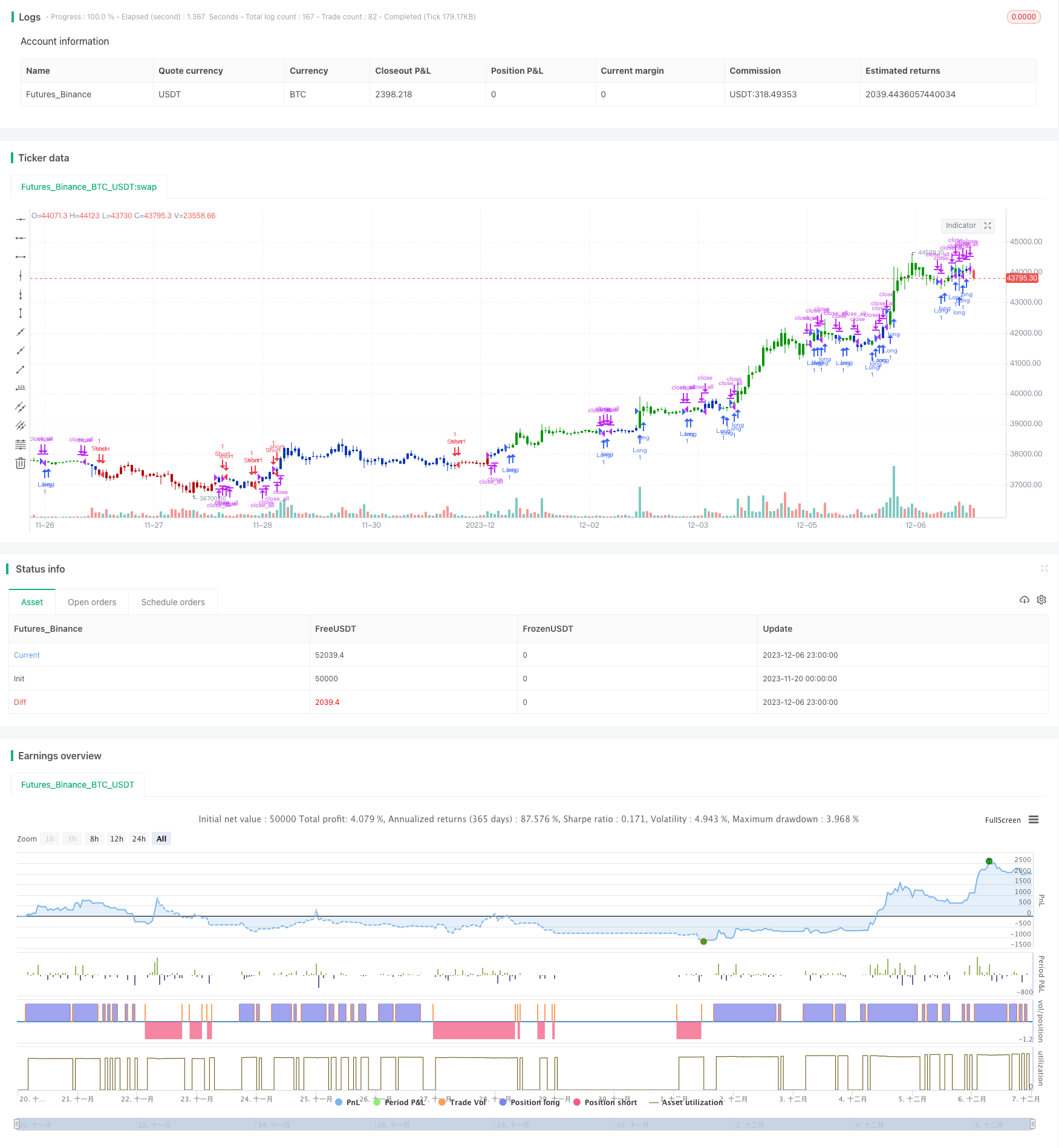

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 11/11/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is modified version of Dale Legan's "Confluence" indicator written by Gary Fritz.

// ================================================================

// Here is Gary`s commentary:

// Since the Confluence indicator returned several "states" (bull, bear, grey, and zero),

// he modified the return value a bit:

// -9 to -1 = Bearish

// -0.9 to 0.9 = "grey" (and zero)

// 1 to 9 = Bullish

// The "grey" range corresponds to the "grey" values plotted by Dale's indicator, but

// they're divided by 10.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

Confluence(Harmonic, BuyBand, SellBand) =>

pos = 0.0

Price = close

STL = round((Harmonic * 2) - 1 - 0.5)

ITL = round((STL * 2) - 1 - 0.5)

LTL = round((ITL * 2) - 1 - 0.5)

HOFF = round(Harmonic / 2 - 0.5)

SOFF = round(STL / 2 - 0.5)

IOFF = round(ITL / 2 - 0.5)

xHavg = sma(Price, Harmonic)

xSavg = sma(Price, STL)

xIavg = sma(Price, ITL)

xLavg = sma(Price, LTL)

xvalue2 = xSavg - xHavg[HOFF]

xvalue3 = xIavg - xSavg[SOFF]

xvalue12 = xLavg - xIavg[IOFF]

xmomsig = xvalue2 + xvalue3 + xvalue12

xLavgOHLC = sma(ohlc4, LTL - 1)

xH2 = sma(Price, Harmonic - 1)

xS2 = sma(Price, STL - 1)

xI2 = sma(Price, ITL - 1)

xL2 = sma(Price, LTL - 1)

DerivH = (xHavg * 2) - xHavg[1]

DerivS = (xSavg * 2) - xSavg[1]

DerivI = (xIavg * 2) - xIavg[1]

DerivL = (xLavg * 2) - xLavg[1]

SumDH = Harmonic * DerivH

SumDS = STL * DerivS

SumDI = ITL * DerivI

SumDL = LTL * DerivL

LengH = Harmonic - 1

LengS = STL - 1

LengI = ITL - 1

LengL = LTL - 1

N1H = xH2 * LengH

N1S = xS2 * LengS

N1I = xI2 * LengI

N1L = xL2 * LengL

DRH = SumDH - N1H

DRS = SumDS - N1S

DRI = SumDI - N1I

DRL = SumDL - N1L

SumH = xH2 * (Harmonic - 1)

SumS = xS2 * (STL - 1)

SumI = xI2 * (ITL - 1)

SumL = xLavgOHLC * (LTL - 1)

xvalue5 = (SumH + DRH) / Harmonic

xvalue6 = (SumS + DRS) / STL

xvalue7 = (SumI + DRI) / ITL

xvalue13 = (SumL + DRL) / LTL

value9 = xvalue6 - xvalue5[HOFF]

value10 = xvalue7 - xvalue6[SOFF]

value14 = xvalue13 - xvalue7[IOFF]

xmom = value9 + value10 + value14

HT = sin(xvalue5 * 2 * 3.14 / 360) + cos(xvalue5 * 2 * 3.14 / 360)

HTA = sin(xHavg * 2 * 3.14 / 360) + cos(xHavg * 2 * 3.14 / 360)

ST = sin(xvalue6 * 2 * 3.14 / 360) + cos(xvalue6 * 2 * 3.14 / 360)

STA = sin(xSavg * 2 * 3.14 / 360) + cos(xSavg * 2 * 3.14 / 360)

IT = sin(xvalue7 * 2 * 3.14 / 360) + cos(xvalue7 * 2 * 3.14 / 360)

ITA = sin(xIavg * 2 * 3.14 / 360) + cos(xIavg * 2 * 3.14 / 360)

xSum = HT + ST + IT

xErr = HTA + STA + ITA

Condition2 = (((xSum > xSum[SOFF]) and (xHavg < xHavg[SOFF])) or ((xSum < xSum[SOFF]) and (xHavg > xHavg[SOFF])))

Phase = iff(Condition2 , -1 , 1)

xErrSum = (xSum - xErr) * Phase

xErrSig = sma(xErrSum, SOFF)

xvalue70 = xvalue5 - xvalue13

xvalue71 = sma(xvalue70, Harmonic)

ErrNum = iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, 1,

iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, 3,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, -1,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, -2,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, -2,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, -3, 0))))))))

momNum = iff (xmom > 0 and xmom < xmom[1] and xmom < xmomsig , 1,

iff (xmom > 0 and xmom < xmom[1] and xmom > xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom < xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom > xmomsig, 3,

iff (xmom < 0 and xmom > xmom[1] and xmom > xmomsig, -1,

iff (xmom < 0 and xmom < xmom[1] and xmom > xmomsig, -2,

iff (xmom < 0 and xmom > xmom[1] and xmom < xmomsig, -2,

iff (xmom < 0 and xmom < xmom[1] and xmom < xmomsig, -3, 0))))))))

TCNum = iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, 1,

iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, 3,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, -1,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, -3,0))))))))

value42 = ErrNum + momNum + TCNum

Confluence = iff (value42 > 0 and xvalue70 > 0, value42,

iff (value42 < 0 and xvalue70 < 0, value42,

iff ((value42 > 0 and xvalue70 < 0) or (value42 < 0 and xvalue70 > 0), value42 / 10, 0)))

Res1 = iff (Confluence >= 1, Confluence, 0)

Res2 = iff (Confluence <= -1, Confluence, 0)

Res3 = iff (Confluence == 0, 0, iff (Confluence > -1 and Confluence < 1, 10 * Confluence, 0))

pos := iff(Res2 >= SellBand and Res2 != 0, -1,

iff(Res1 <= BuyBand and Res1 != 0, 1,

iff(Res3 != 0, 2, nz(pos[1], 0))))

pos

strategy(title="Combo Backtest 123 Reversal & Confluence", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Harmonic = input(10, minval=1)

BuyBand = input(9)

SellBand = input(-9)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posConfluence = Confluence(Harmonic, BuyBand, SellBand)

pos = iff(posReversal123 == 1 and posConfluence == 1 , 1,

iff(posReversal123 == -1 and posConfluence == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- Двойная экспоненциальная скользящая средняя и стратегия ALMA

- Количественная стратегия прорыва торговой цены

- Стратегия индекса относительной энергии Элерса Фишера

- Двойной импульс прорыв и волатильность фильтрации алгоритмической стратегии торговли

- Комплексная стратегия с несколькими скользящими средними

- Стратегия комбинированного показателя RSI с переворотом цены

- Стратегия прорыва облачной туманности с двойным средним движением

- MACD Золотой крест Смертный крест Тенденция

- Стратегия, следующая тренду черепах

- Стратегия тренда на канале Дончиан с двойным подтверждением

- Краткосрочная стратегия торговли на основе индикатора волатильности Chaikin

- Стратегия отслеживания тенденций перекрестного использования двойного MA

- Супер-Тренд Трипл Стратегия

- Динамическая стратегия остановки потерь

- Стратегия перекрестного использования скользящей средней с остановкой потерь и получением прибыли

- Средняя обратная стратегия, основанная на скользящей средней

- Стратегия торговли высокой частотой на основе полос Боллинджера

- Количественная стратегия Ichimoku Cloud Trading

- Стратегия импульса, основанная на модели двойного прорыва

- Стратегия стохастического вихря