Стратегия прорыва двойной полосы

Обзор

Двойная полоса колебаний - это стратегия отслеживания тенденции. Она использует восходящие и нисходящие полосы колебаний, чтобы определить тенденцию цены, и устанавливает многосторонние позиции, когда цена нарушает внутреннюю полосу колебаний, и закрывает позиции, когда цена падает на внешнюю полосу колебаний.

Стратегический принцип

Эта стратегия начинается с вычисления средней и стандартной разницы в течение заданного периода, чтобы построить двойную полосу колебаний путем корректировки значения стандартной разницы. Внутренняя полоса колебаний состоит из средней положительной и отрицательной стандартной разницы, а внешняя полоса колебаний состоит из средней положительной и отрицательной 1,5 стандартной разницы.

Когда цена прорывает внутреннее восхождение, считается, что начался бычий рынок, поэтому делается больше; когда цена падает на внутреннее снижение, считается, что начался медвежий рынок, поэтому делается пустота.

Ограничительный вывод после увеличения - это падение цены во внешнее понижение. Ограничительный вывод после уменьшения - это падение цены во внешнее повышение.

Стратегия включает в себя механизмы выхода, такие как остановка, остановка убытков и отслеживание убытков.

Анализ преимуществ

Стратегия двойного прорыва имеет следующие преимущества:

- Используя двойные полосы колебаний для определения ценовых движений, можно эффективно отслеживать тенденции.

- В результате, мы смогли преодолеть внутренние колебания и создать позиции, чтобы избежать ненужных обратных сделок.

- Установка тормозов, остановок и отслеживания остановок позволяет эффективно контролировать риски;

- Параметры настраиваются и оптимизируются для разных сортов.

Анализ рисков

Однако есть и риски, связанные со стратегией двойного прорыва:

- В то же время, в некоторых странах, например, в Китае, в некоторых странах, например, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае.

- Неправильная настройка параметров может привести к тому, что склады станут слишком легкими или трудно остановить;

- Прорывы иногда характеризуются ложными сигналами и могут быть рискованными.

В зависимости от вышеуказанного риска, можно соответствующим образом скорректировать параметры, или в сочетании с другими показателями фильтровать, или вручную контролировать эффективность прорыва, чтобы снизить риск.

Направление оптимизации

Стратегия двойного прорыва в полосу колебаний может быть оптимизирована в следующих аспектах:

- Оптимизация параметров средней и стандартной погрешности, чтобы диапазоны колебаний были более соответствующими характеристикам разных видов;

- Добавление фильтров для таких показателей, как Volume и MACD, чтобы избежать ложных прорывов.

- Динамическая оптимизация параметров с использованием методов машинного обучения;

- В высокочастотном диапазоне проводится копирование стратегии, расширяется пространство для получения прибыли.

Подвести итог

Двойная полоса прорыва является более типичной стратегией для отслеживания тенденций, основанной на определении изменений в положении цены относительно полосы колебаний. Эта стратегия использует двойную полосу колебаний, чтобы установить прибыльную зону и установить научный механизм выхода, чтобы контролировать риск, который может иметь лучший эффект при оптимизации параметров и контроле риска.

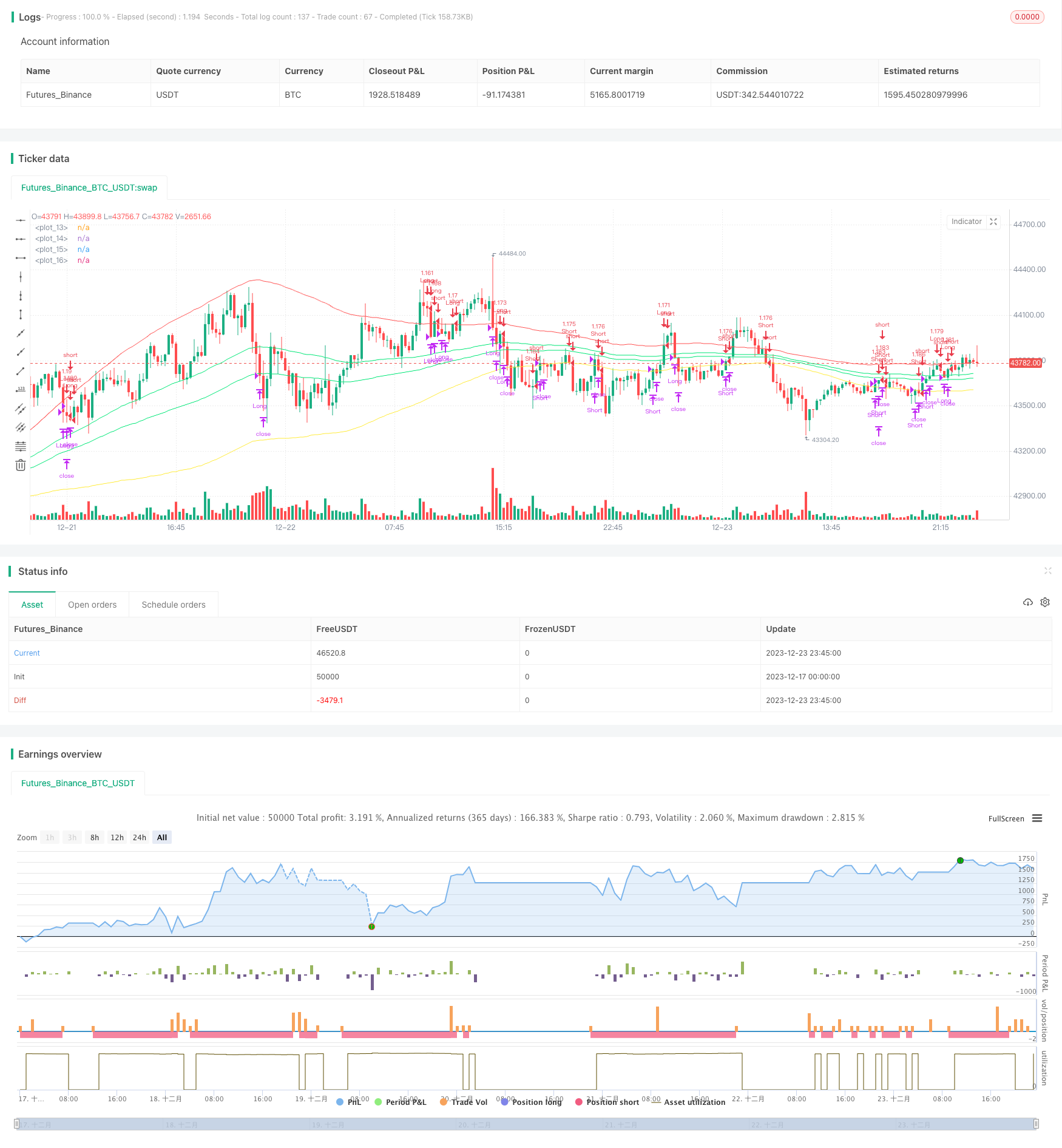

/*backtest

start: 2023-12-17 00:00:00

end: 2023-12-24 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("BB Strat",default_qty_type = strategy.percent_of_equity, default_qty_value = 100,currency="USD",initial_capital=100, overlay=true)

l=input(title="length",defval=100)

pbin=input(type=float,step=.1,defval=.25)

pbout=input(type=float,step=.1,defval=1.5)

ma=sma(close,l)

sin=stdev(ma,l)*pbin

sout=stdev(ma,l)*pbout

inu=sin+ma

inb=-sin+ma

outu=sout+ma

outb=-sout+ma

plot(inu,color=lime)

plot(inb,color=lime)

plot(outu,color=red)

plot(outb,color=yellow)

inpTakeProfit = input(defval = 0, title = "Take Profit", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset", minval = 0)

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

longCondition = close>inu and rising(outu,1)

exitlong = (open[1]>outu and close<outu) or crossunder(close,ma)

shortCondition = close<inb and falling(outb,1)

exitshort = (open[1]<outb and close>outb) or crossover(close,ma)

strategy.entry(id = "Long", long=true, when = longCondition)

strategy.close(id = "Long", when = exitlong)

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitlong)

strategy.entry(id = "Short", long=false, when = shortCondition)

strategy.close(id = "Short", when = exitshort)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitshort)