Краткосрочная торговая стратегия, основанная на развороте скользящей средней

Обзор

Стратегия обратной средней линии - это стратегия торговли короткой линией, основанная на обратной средней линии. Она объединяет несколько показателей, таких как ленты Бурин, RSI, CCI и т. Д., чтобы улавливать изменения в коротких линиях на финансовых рынках и достигать целей торговли с низкой ценой.

Эта стратегия применяется в основном для высоколиквидных видов, таких как фондовые индексы, иностранные валюты и драгоценные металлы. Она стремится к максимизации прибыли на каждой сделке, контролируя прибыль от риска для общей торговли.

Стратегический принцип

Используйте Brin Belt, чтобы определить отклонение от цены. Приближаясь к верхней границе Brin Belt, учитывайте пробелы, а при приближении к нижней границе Brin Belt - пробелы.

В сочетании с RSI можно определить, является ли это перекуп или перепродажа.

Индекс CCI определяет сигналы обратного курса. Индекс CCI более чувствителен к аномальным ситуациям и может эффективно улавливать возможности для обратного курса.

Цены находятся выше 5-дневного среднего, а ниже 5-дневного среднего - ниже. Расположение средней линии представляет собой основную диапазону цен на данный момент, а отношение цены к средней линии отражает потенциальные изменения тенденции.

После подтверждения входящего сигнала, быстрое закрытие позиции и получение прибыли. В зависимости от ситуации с выводом, устанавливается стоп-лосс-выход, чтобы достичь высокой выигрышной ставки.

Стратегические преимущества

- Комплексные показатели для повышения точности сигналов

В реверсивной стратегии одновременно используются несколько индикаторов, таких как ленты Бурин, RSI, CCI. Эти индикаторы более чувствительны к изменениям цены, и их комбинированное использование может повысить точность сигналов и уменьшить ошибочные сигналы.

- Строгие правила входа в рынок, чтобы избежать удушья

Стратегия требует, чтобы индикаторные сигналы и цены были синхронизированы, чтобы избежать ошибочного использования одного индикатора. При этом требуется, чтобы цена была явно перевернута, чтобы уменьшить связанный риск.

- Эффективные механизмы сдерживания убытков, контролирующие одиночные убытки

Независимо от того, сколько сделано короткого, стратегия будет устанавливать более строгую линию стоп-лосса. Как только цена прорвет линию стоп-лосса в неблагоприятном направлении, стратегия будет быстро остановиться, чтобы избежать крупных потерь.

- Разумная задержка, стремление к максимальной прибыли от каждой покупки

Стратегия устанавливает две цели стоп-стоп, поэтапно достигая прибыли. При этом после стоп-стоп применяется небольшой шаг, чтобы отслеживать стоп-потери и расширять пространство для каждой прибыли.

Анализ рисков

- Например, в Китае, где цены на нефть колеблются, на рынке появилась возможность остановить убытки.

При резких колебаниях цен, стоп-линия может быть прорвана, что приводит к ненужным потерям. Это обычно происходит при аномальных колебаниях цен, вызванных крупными событиями.

Такие риски можно преодолеть, расширяя пределы стоп-лосса, избегая при этом операций во время крупных событий.

- Преследование было слишком сильным, и не было пути назад.

Когда курс становится слишком сильным, цена часто поднимается слишком быстро и не может вовремя вернуться назад. При этом, если вы продолжаете держать позицию, вы можете столкнуться с риском продолжения падения.

В этом случае следует подождать, пока не будет заметно ослабление импульса роста цен, прежде чем вмешиваться в ситуацию.

Направление оптимизации

- Оптимизация параметров индикатора, повышение точности сигнала

Можно тестировать результаты обратной связи под различными комбинациями параметров, выбирая оптимальные параметры. Например, параметры, которые могут оптимизировать RSI, параметры CCI и т. Д.

- Объединенные энергетические показатели, которые помогут определить, когда наступит момент реверсии

Можно добавить эквивалентную величину трафика или пропускную способность Бринна. Это позволяет избежать ошибочного сигнала при незначительном изменении цены.

- Оптимизация стратегии стоп-стоп-лосс для расширения одноразовой прибыли

Можно протестировать различные точки остановки, чтобы максимизировать каждую прибыль. При этом нужно сбалансировать риск, чтобы предотвратить легкость снятия убытков.

Подвести итог

Стратегия реверсивной средней линии включает в себя применение различных показателей, характеризуется высокой точностью сигналов, операционными спецификациями и управляемым риском. Она применяется для сортов с высокой чувствительностью к изменениям рынка и высокой ликвидностью, способных улавливать возможности реверсии цены между брин-полосами и ключевой средней линией, чтобы достичь целей торговли с низкой ценой.

В практическом применении все еще требуется обратить внимание на оптимизацию параметров показателя, а в сочетании с количественными показателями определить реальную обратную точку. Кроме того, в ответ на резкие колебания цен, хорошо управлять риском. Если использовать правильно, эта стратегия может получить относительно стабильный альфа-прибыль.

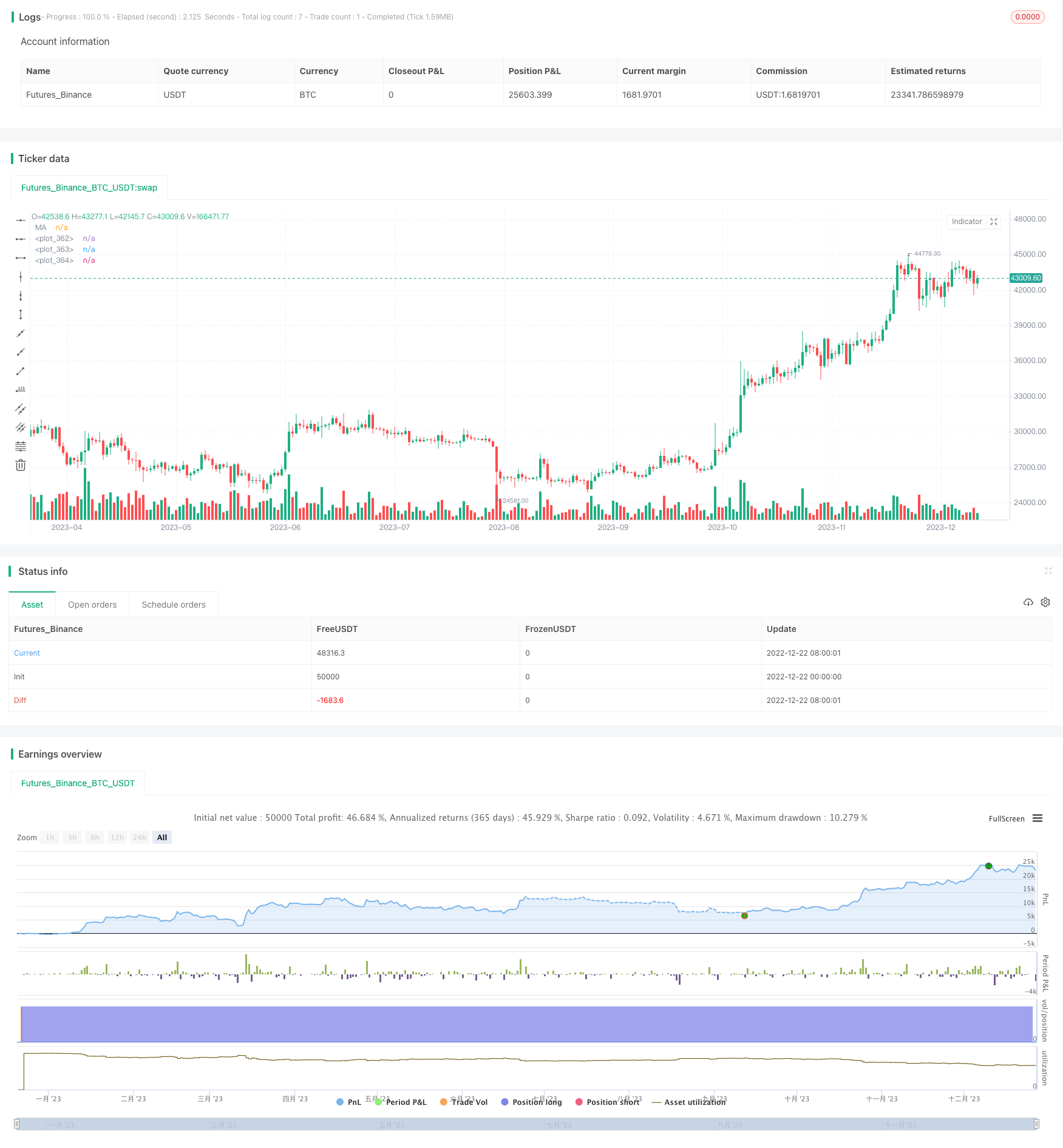

/*backtest

start: 2022-12-22 00:00:00

end: 2023-12-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © sg1999

//@version=4

// >>>>>strategy name

strategy(title = "CCI-RSI MR", shorttitle = "CCI-RSI MR", overlay = true)

// >>>>input variables

// 1. risk per trade as % of initial capital

risk_limit = input(title="Risk Limit (%)", type=input.float, minval=0.1, defval=2.0, step=0.1)

// 2. drawdown

Draw_down = input(title="Max Drawdown (x ATR)", type=input.float, minval=0.5, maxval=10, defval=2.0, step=0.1)

// 3. type of stop loss to be used

original_sl_type = input(title="SL Based on", defval="Close Price", options=["Close Price","Last Traded Price"])

// 4. entry signal validity for bollinger strategies

dist_from_signal= input(title="Entry distance from signal", type=input.integer, minval=1, maxval=20, defval=3, step=1)

// 5. multiple exit points

exit_1_pft_pct = input(title="1st exit when reward is", type=input.float, minval=0.5, maxval=100, defval=1.0, step=0.1)

exit_1_qty_pct = input(title="1st exit quantity %", type=input.float, minval=1, maxval=100, defval=100, step=5)

exit_2_pft_pct = input(title="2nd exit when reward is", type=input.float, minval=0.5, maxval=100, defval=1.5, step=0.1)

sl_trail_pct = input(title="Trailing SL compared to original SL", type=input.float, minval=0.5, maxval=100, defval=0.5, step=0.5)

//show signal bool

plotBB = input(title="Show BB", type=input.bool, defval=true)

plotSignals = input(title="Show Signals", type=input.bool, defval=true)

// 6. date range to be used for backtesting

fromMonth = input(defval = 1, title = "From Month", type = input.integer, minval = 1, maxval = 12)

fromDay = input(defval = 1, title = "From Day", type = input.integer, minval = 1, maxval = 31)

fromYear = input(defval = 1990, title = "From Year", type = input.integer, minval = 1970)

thruMonth = input(defval = 1, title = "Thru Month", type = input.integer, minval = 1, maxval = 12)

thruDay = input(defval = 1, title = "Thru Day", type = input.integer, minval = 1, maxval = 31)

thruYear = input(defval = 2022, title = "Thru Year", type = input.integer, minval = 1970)

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => true

// >>>>>strategy variables

//input variables

current_high = highest(high, 5) // swing high (5 period)

current_low = lowest(low, 5) // swing low (5 period)

current_ma = sma(close, 5) // Simple Moving average (5 period)

atr_length = atr(20) // ATR (20 period)

CCI = cci(close,20) // CCI (20 period)

RSI = rsi(close,14) // RSI (14 period)

RSI_5 = sma (RSI, 5) // Simple moving average of RSI (5 period)

// 1. for current candle

long_entry = false

short_entry = false

risk_reward_ok = false

sl_hit_flag = false

tsl_hit_flag = false

sl_cross = false

// 2. across candles

var RSI_short = false //short signal boolean

var RSI_long = false //long signal boolean

var cci_sell = false //sellsignal crossunder boolean

var cci_buy = false //buy signal crossover boolean

var bar_count_long = 0 // Number of bars after a long signal

var bar_count_short = 0 // Number of bars after a short signal

var candles_on_trade = 0

var entry_price = 0.00

var sl_price = 0.00

var qty = 0

var exit_1_qty = 0

var exit_2_qty = 0

var exit_1_price = 0.0

var exit_2_price = 0.0

var hold_high = 0.0 // variable used to calculate Trailing sl

var hold_low = 0.0 // variable used to calculate Trailing sl

var tsl_size = 0.0 // Trailing Stop loss size(xR)

var sl_size = 0.0 // Stop loss size (R)

var tsl_price = 0.0 //Trailing stoploss price

// >>>>>strategy conditions.

// Bollinger bands (2 std)

[mBB0,uBB0,lBB0] = bb(close,20,2)

uBB0_low= lowest(uBB0,3) // lowest among upper BB of past 3 periods

lBB0_high= highest(lBB0,3) //highest among upper BB of past 3 periods

//RSI and CCI may not necessarily crossunder on the same candle

t_sell_RSI = sum( crossunder(RSI,RSI_5)? 1 : 0, 2) == 1 // checks if crossunder has happened in the last 3 candles (including the current candle)

t_sell_CCI = sum( crossunder(CCI,100)? 1 : 0, 2) == 1 //and (CCI >50)

t_buy_RSI = sum( crossover(RSI,RSI_5)? 1 : 0, 2) == 1 //checks if crossover has happened in the last 3 candles (including the current candle)

t_buy_CCI = sum( crossover(CCI,-100) ? 1 : 0, 2) == 1 //and (CCI<-50)

// CONDITIONS FOR A SELL signal

if t_sell_RSI and t_sell_CCI and (current_high >= uBB0_low)

cci_sell := true

bar_count_short := 0

if cci_sell and strategy.position_size ==0

bar_count_short := bar_count_short + 1

if cci_sell and bar_count_short<= dist_from_signal and close <= current_ma and strategy.position_size ==0

RSI_short := true

//conditions for a BUY signal

if t_buy_RSI and t_buy_CCI and (current_low <= lBB0_high) // or current_low_close <= lBB01_high)

cci_buy := true

bar_count_long := 0

if cci_buy and strategy.position_size ==0

bar_count_long := bar_count_long + 1

if cci_buy and bar_count_long<= dist_from_signal and close >= current_ma and strategy.position_size ==0

RSI_long := true

if RSI_long and RSI_short

RSI_long := false

RSI_short := false

// >>>>>entry and target specifications

if strategy.position_size == 0 and RSI_short

short_entry := true

entry_price := close

sl_price := current_high + syminfo.mintick // (swing high + one tick) is the stop loss

sl_size := abs(entry_price - sl_price)

candles_on_trade := 0

tsl_size := abs(entry_price - sl_price)*sl_trail_pct // Here sl_trail_pct is the multiple of R which is used to calculate TSL size

if strategy.position_size == 0 and RSI_long

long_entry := true

entry_price := close

sl_price := current_low - syminfo.mintick //(swing low - one tick) is the stop loss

candles_on_trade := 0

sl_size := abs(entry_price - sl_price)

tsl_size := abs(entry_price - sl_price)*sl_trail_pct // Here sl_trail_pct is the multiple of R which is used to calculate TSL size

if long_entry and short_entry

long_entry := false

short_entry := false

// >>>>risk evaluation criteria

//>>>>> quantity determination and exit point specifications.

if (long_entry or short_entry) and strategy.position_size == 0 // Based on our risk (R), no.of lots is calculated by considering a risk per trade limit formula

qty := round((strategy.equity) * (risk_limit/100)/(abs(entry_price - sl_price)*syminfo.pointvalue))

exit_1_qty := round(qty * (exit_1_qty_pct/100))

exit_2_qty := qty - (exit_1_qty)

if long_entry

exit_1_price := entry_price + (sl_size * exit_1_pft_pct)

exit_2_price := entry_price + (sl_size * exit_2_pft_pct)

if short_entry

exit_1_price := entry_price - (sl_size * exit_1_pft_pct)

exit_2_price := entry_price - (sl_size * exit_2_pft_pct)

// trail SL after 1st target is hit

if abs(strategy.position_size) == 0

hold_high := 0

hold_low := 0

if strategy.position_size > 0 and high > exit_1_price

if high > hold_high or hold_high == 0

hold_high := high

tsl_price := hold_high - tsl_size

if strategy.position_size < 0 and low < exit_1_price

if low < hold_low or hold_low == 0

hold_low := low

tsl_price := hold_low + tsl_size

//>>>> entry conditons

if long_entry and strategy.position_size == 0

strategy.cancel("BUY", window()) // add another window condition which considers day time (working hours)

strategy.order("BUY", strategy.long, qty, comment="BUY @ "+ tostring(entry_price),when=window())

if short_entry and strategy.position_size == 0

strategy.cancel("SELL", window()) // add another window condition which considers day time (working hours)

strategy.order("SELL", strategy.short, qty, comment="SELL @ "+ tostring(entry_price),when=window())

//>>>> exit conditons

tsl_hit_flag := false

//exit at tsl

if strategy.position_size > 0 and close < tsl_price and abs(strategy.position_size)!=qty

strategy.order("EXIT at TSL", strategy.short, abs(strategy.position_size), comment="EXIT TSL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

tsl_hit_flag := true

cci_sell := false

cci_buy := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL",true)

if strategy.position_size < 0 and close > tsl_price and abs(strategy.position_size)!=qty

strategy.order("EXIT at TSL", strategy.long, abs(strategy.position_size), comment="EXIT TSL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

tsl_hit_flag := true

cci_sell := false

cci_buy := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL",true)

//>>>>exit at sl

if strategy.position_size > 0 and original_sl_type == "Close Price" and close < sl_price and abs(strategy.position_size)==qty

strategy.cancel("EXIT at SL", true)

strategy.order("EXIT at SL", strategy.short, abs(strategy.position_size),stop= sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

sl_hit_flag := true

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

if strategy.position_size < 0 and original_sl_type == "Close Price" and close > sl_price and abs(strategy.position_size)==qty

strategy.cancel("EXIT at SL", true)

strategy.order("EXIT at SL", strategy.long, abs(strategy.position_size), stop = sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

sl_hit_flag := true

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

//>>>>>for ltp sl setting

if strategy.position_size > 0 and original_sl_type == "Last Traded Price" and abs(strategy.position_size) ==qty

strategy.order("EXIT at SL", strategy.short, abs(strategy.position_size),stop= sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

if strategy.position_size < 0 and original_sl_type == "Last Traded Price" and abs(strategy.position_size) ==qty

strategy.order("EXIT at SL", strategy.long, abs(strategy.position_size), stop = sl_price, comment="EXIT SL @ "+ tostring(close))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("EXIT 1", true)

strategy.cancel("EXIT 2", true)

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at TSL",true)

//>>>>>exit at target

if strategy.position_size > 0 and abs(strategy.position_size) == qty and not tsl_hit_flag

strategy.order("EXIT 1", strategy.short, exit_1_qty, limit=exit_1_price, comment="EXIT TG1 @ "+ tostring(exit_1_price))

strategy.cancel("Exit Drawd",true)

cci_sell := false

cci_buy := false

if strategy.position_size > 0 and abs(strategy.position_size) < qty and abs(strategy.position_size) != qty and not tsl_hit_flag

strategy.order("EXIT 2", strategy.short, exit_2_qty, limit=exit_2_price, comment="EXIT TG2 @ "+ tostring(exit_2_price))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL", true)

if strategy.position_size < 0 and abs(strategy.position_size) == qty and not tsl_hit_flag

strategy.order("EXIT 1", strategy.long, exit_1_qty, limit=exit_1_price, comment="EXIT TG1 @ "+ tostring(exit_1_price))

strategy.cancel("Exit Drawd",true)

cci_buy := false

cci_sell := false

if strategy.position_size < 0 and abs(strategy.position_size) < qty and abs(strategy.position_size) != qty

strategy.order("EXIT 2", strategy.long, exit_2_qty, limit=exit_2_price, comment="EXIT TG2 @ "+ tostring(exit_2_price))

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

strategy.cancel("Exit Drawd",true)

strategy.cancel("EXIT at SL", true)

//>>>>>>drawdown execution

if strategy.position_size < 0 and original_sl_type == "Close Price" and not tsl_hit_flag

strategy.cancel("Exit Drawd",true)

strategy.order("Exit Drawd", strategy.long, abs(strategy.position_size), stop= (entry_price + Draw_down*atr_length) ,comment="Drawdown exit S")

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

if strategy.position_size > 0 and original_sl_type == "Close Price" and not tsl_hit_flag and not sl_hit_flag

strategy.cancel("Exit Drawd",true)

strategy.order("Exit Drawd", strategy.short, abs(strategy.position_size), stop= (entry_price - Draw_down*atr_length) ,comment="Drawdown exit B")

RSI_short := false

RSI_long := false

bar_count_long := 0

bar_count_short := 0

cci_buy := false

cci_sell := false

//>>>>to add sl hit sign

if strategy.position_size != 0 and sl_hit_flag //For symbols on chart

sl_cross := true

//>>>>>cancel all pending orders if the trade is booked

strategy.cancel_all(strategy.position_size == 0 and not (long_entry or short_entry))

//>>>>plot indicators

p_mBB = plot(plotBB ? mBB0 : na, color=color.teal)

p_uBB = plot(plotBB ? uBB0 : na, color=color.teal, style=plot.style_stepline)

p_lBB = plot(plotBB ? lBB0 : na, color=color.teal, style=plot.style_stepline)

plot(sma(close,5), color=color.blue, title="MA")

//>>>>plot signals

plotshape(plotSignals and RSI_short, style=shape.triangledown, location=location.abovebar, color=color.red)

plotshape(plotSignals and RSI_long, style=shape.triangleup, location=location.belowbar, color=color.green)

plotshape(sl_cross, text= "Stoploss Hit",size= size.normal,style=shape.xcross , location=location.belowbar, color=color.red)

//>>>>plot signal high low

if strategy.position_size != 0

candles_on_trade := candles_on_trade + 1

if strategy.position_size != 0 and candles_on_trade == 1

line.new(x1=bar_index[1], y1=high[1], x2=bar_index[0], y2=high[1], color=color.black, width=2)

line.new(x1=bar_index[1], y1=low[1], x2=bar_index[0], y2=low[1], color=color.black, width=2)

//>>>>end of program