Стратегия отслеживания количественного разворота с двумя институтами

Обзор

В этой стратегии используются преимущества двухуровневых показателей, используются 123 формы для определения обратного сигнала, дополненные положительным индексом для определения количественного сигнала, для захвата коротких обратных движений.

Стратегический принцип

123 Форма решения обратного сигнала

Строительство быстрой и медленной линий с использованием 9-дневного показателя Стоха

Сигнал покупать возникает, когда цена закрытия падает два дня подряд, цена закрытия повышается на третий день, и скоростная линия Stoch ниже 50

Сигнал продажи возникает, когда цена закрытия повышается два дня подряд, а на третий день цена закрытия падает, и скоростная линия Stoch превышает 50.

Сигнал определения величины

Индекс пропорционального объема (PVI) определяется путем сравнения изменения объема сделки за день до и сегодня

При прохождении N-дневной скользящей средней по PVI, показатель увеличивается, создавая сигнал к покупке

Когда PVI пересекает свою N-дневную скользящую среднюю, показатель может сократиться, создавая сигнал продажи

Объединение двух сигналов

- Транзакционный сигнал создается только тогда, когда 123 обратный сигнал и PVI количественно-энергетический сигнал исходят одновременно

В целом, эта стратегия использует преимущества двухместных индикаторов, чтобы эффективно идентифицировать короткие возможности для изменения цены.

Анализ преимуществ

123 Формово-разведочные приборы, способные улавливать ключевые переломные точки короткой линии

PVI - показатель количественной мощности, который помогает определить соотношение количества и цены, чтобы избежать ложных прорывов

Оптимизация параметров Stoch, отфильтрованная от большинства неактивных сигналов

Двойной сигнал более надежен, чем одиночный

Использование суждения в течение дня, избежание риска ночного, подходит для коротких операций

Анализ рисков

Риск неудачи в реверсии

- Сигналы обратной формы 123 не всегда эффективны, существует риск отказа формы

Риск неудачи

- В некоторых экстраординарных ситуациях такие показатели, как Stoch и PVI, могут быть утрачены.

Риск пропуска двойного сигнала

- Односторонние двусторонние условия более строгие, возможно, пропущены некоторые возможности одностороннего сигнала

Риск частоты торгов

- Высокая частота стратегических сделок требует тщательного мониторинга позиций и контроля ветра.

Направление оптимизации

Оптимизация параметров

- Параметры, такие как период окна Stoch, количество циклов PVI, имеют место для оптимизации

Можно включить стоп-стратегии

- Победовые коэффициенты с мобильной стратегией хранения убытков

Подумайте о добавлении фильтров

- Добавление средней линии, колебаний и других показателей.

Оптимизация двойных сигналов

- Комбинированный арбитраж для более двойных показателей

Подвести итог

Эта стратегия, используя комбинацию показателей Stoch и PVI, образует стратегию реверсивной торговли с высокой надежностью. По сравнению с отдельными показателями, она имеет более высокую победоспособность и положительные ожидания.

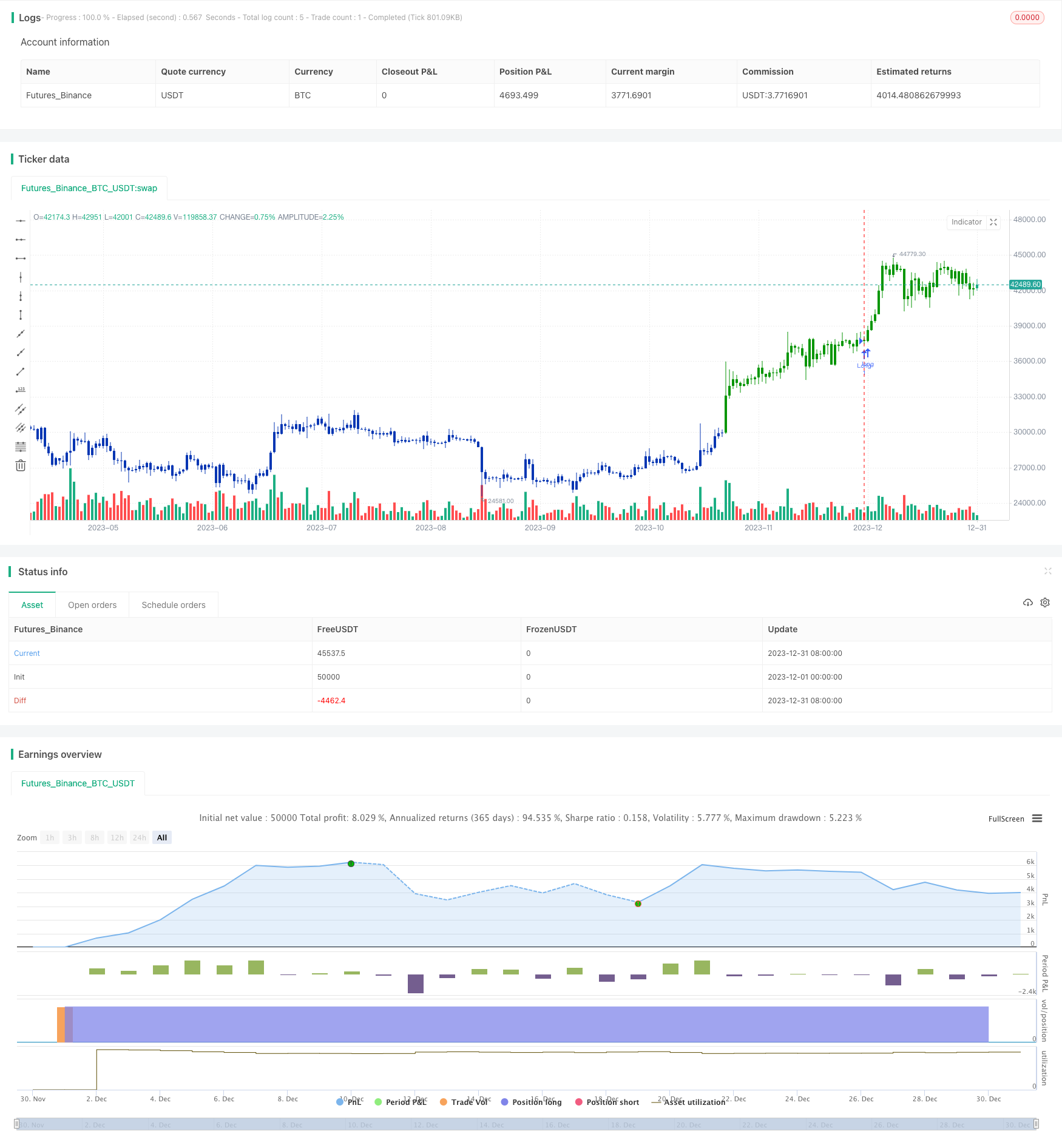

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/04/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The theory behind the indexes is as follows: On days of increasing volume,

// you can expect prices to increase, and on days of decreasing volume, you can

// expect prices to decrease. This goes with the idea of the market being in-gear

// and out-of-gear. Both PVI and NVI work in similar fashions: Both are a running

// cumulative of values, which means you either keep adding or subtracting price

// rate of change each day to the previous day`s sum. In the case of PVI, if today`s

// volume is less than yesterday`s, don`t add anything; if today`s volume is greater,

// then add today`s price rate of change. For NVI, add today`s price rate of change

// only if today`s volume is less than yesterday`s.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

PVI(EMA_Len) =>

pos = 0.0

xROC = roc(close, 1)

nRes = 0.0

nResEMA = 0.0

nRes := iff(volume > volume[1], nz(nRes[1], 0) + xROC, nz(nRes[1], 0))

nResEMA := ema(nRes, EMA_Len)

pos := iff(nRes > nResEMA, 1,

iff(nRes < nResEMA, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Positive Volume Index", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Positive Volume Index ----")

EMA_Len = input(255, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posPVI = PVI(EMA_Len)

pos = iff(posReversal123 == 1 and posPVI == 1 , 1,

iff(posReversal123 == -1 and posPVI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )