Краткосрочная и долгосрочная стратегия консолидации решений EMA

Обзор

Основная идея этой стратегии заключается в использовании пересечения краткосрочных ЭМА и долгосрочных ЭМА в качестве сигналов покупки и продажи. В частности, создание сигнала покупки, когда краткосрочные ЭМА пересекают долгосрочные ЭМА снизу; создание сигнала продажи, когда краткосрочные ЭМА пересекают долгосрочные ЭМА снизу.

Стратегический принцип

Эта стратегия сначала определяет краткосрочный период EMA в 3 дня, а долгосрочный - в 30 дней. Затем рассчитывается значение обоих этих периодов. Краткосрочный EMA отражает недавние изменения цен, а долгосрочный EMA отражает долгосрочные тенденции цен.

В частности, стратегия определяет разрыв, чтобы определить пересечение EMA. Когда разрыв больше, чем 0.0005, это создает сигнал покупки, а когда он меньше, чем 0.0005, это создает сигнал продажи. Положительное отрицательное значение разрыва означает, что краткосрочная EMA находится выше или ниже долгосрочной EMA.

Эта стратегия одновременно на графике K помечает триангелы вверх и вниз, чтобы визуально отобразить сигнал покупки и продажи.

Анализ преимуществ

Основная преимущество этой стратегии заключается в том, что она проста и эффективна, используя наиболее фундаментальный показатель EMA для определения структуры рынка, избегая риска кривосочетания, вызванного слишком сложной моделью.

EMA, как индикатор, отслеживающий тенденции, эффективно сглаживает случайный шум и определяет направление долгосрочных тенденций. По сравнению с другими распространенными индикаторами, такими как долгосрочные среднелинейные скрещивания, EMA обладает показательным сглаживанием и может быстрее реагировать на изменения цен.

Кроме того, эта стратегия сочетает в себе одновременно несколько циклов EMA, что позволяет в определенной степени отфильтровывать ложные прорывы путем скрещивания долгосрочных и краткосрочных EMA. Это также является более устойчивым по сравнению со стратегией с одним циклом EMA.

Анализ рисков

Наибольший риск этой стратегии заключается в собственной промедленности ЭМА. Когда происходит быстрый скачок или ценовой поворот, перекрестные сигналы ЭМА часто задерживаются и не могут вовремя отразить изменения рынка. Это может привести к пропуску оптимального времени открытия позиции или несвоевременной потере.

Кроме того, выбор цикла EMA также влияет на эффективность стратегии. Неправильный выбор цикла может привести к созданию слишком много ошибочных сигналов. Например, слишком короткий цикл может привести к чрезмерной чувствительности к шуму рынка; слишком длинный цикл не может вовремя уловить переломы тенденции.

Наконец, вход и выход из фиксированной нагрузки также могут привести к неправильному контролю позиции. Когда волатильность высока, следует соответствующим образом скорректировать нагрузку для контроля позиции.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

- Динамическая оптимизация циклов EMA. Вы можете выбрать или автоматически оптимизировать оптимальную комбинацию краткосрочных и долгосрочных EMA в зависимости от состояния рынка, чтобы повысить устойчивость стратегии.

Внедрение адаптивных механизмов остановки убытков. При этом следует гарантировать остановку убытков и устанавливать разумные мобильные линии остановки убытков в соответствии с рыночными колебаниями, чтобы избежать слишком радикальных остановок убытков.

в сочетании с другими индикаторами фильтрации сигналов. Например, позиционный контроль показателей, показателей волатильности и т.д., чтобы избежать пересечения EMA сигналов приводит к большим потерям при высокой волатильности.

Внедрение машинного обучения. Тренировочная модель прогнозирует оптимальный параметрный набор циклов EMA. Кроме того, можно прогнозировать разницу в EMA и получить более точный торговый сигнал.

Подвести итог

Эта краткосрочная и долгосрочная стратегия объединения решений EMA в целом очень проста и проста, с помощью базового показателя EMA можно судить о структуре свободного рынка, избежать чрезмерной оптимизации и риска моделирования. Вместе с тем, объединение нескольких циклов EMA также повышает качество сигнала. Но мы также должны обратить внимание на риск, который может быть вызван задержкой самой EMA, что требует последующей соответствующей оптимизации.

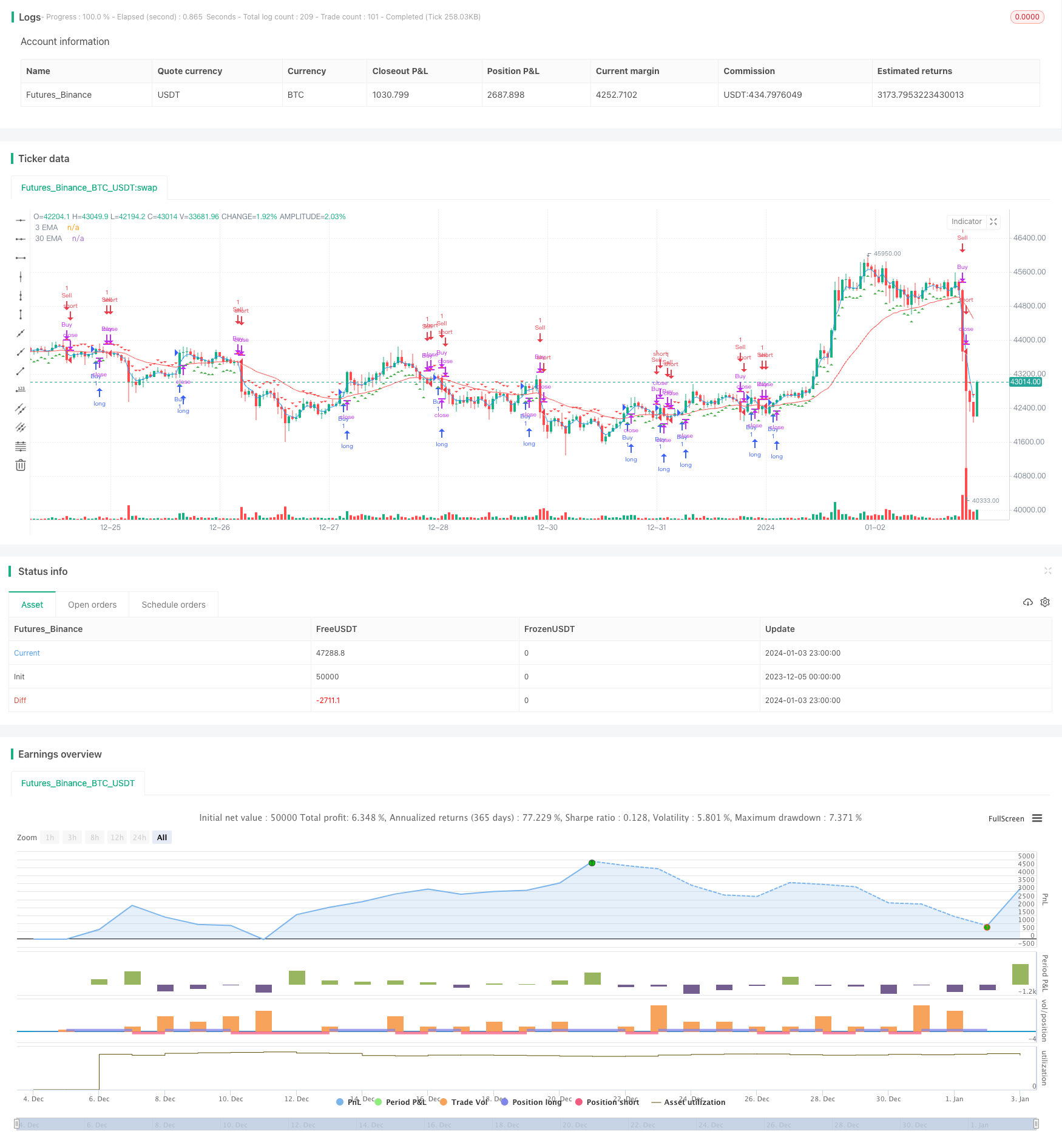

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Merged EMA Strategy", shorttitle="MergedEMA", overlay=true)

// Define EMA periods

shortEMA = ta.ema(close, 3)

longEMA = ta.ema(close, 30)

// Plot EMAs on the chart

plot(shortEMA, color=color.blue, title="3 EMA")

plot(longEMA, color=color.red, title="30 EMA")

// Calculate the difference between short and long EMAs

emaDifference = shortEMA - longEMA

// Set threshold for buy and sell signals

buyThreshold = 0.0005

sellThreshold = -0.0005

// Define buy and sell conditions

buyCondition = emaDifference > buyThreshold

sellCondition = emaDifference < sellThreshold

// Plot buy and sell signals on the chart

plotshape(series=buyCondition, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar)

plotshape(series=sellCondition, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar)

// Strategy logic

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.close("Buy", when = sellCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

strategy.close("Sell", when = buyCondition)