Стратегия прорыва скользящей средней Golden Cross

Обзор

Эта стратегия использует два различных параметра для движущихся средних, быстрых и медленных. Когда быстрые движущиеся средние проходят через медленные движущиеся средние снизу, они создают сигнал покупки. Когда быстрые движущиеся средние проходят через медленные движущиеся средние снизу, они создают сигнал продажи.

Стратегический принцип

Основная логика этой стратегии основана на принципе золотых пересечений с подвижными средними. Так называемые золотые пересечения - это пересечение долгосрочных подвижных средних над краткосрочными подвижными средними, которые рассматриваются как сигнал обратного движения рынка, обычно предвещающий рост цен на акции.

В частности, стратегия определяет две движущиеся средние, длительность быстрой движущейся средней составляет 10 дней, а длительность медленной движущейся средней - 30 дней. В конце каждой K-линии вычисляются значения этих двух движущихся средних.

В целях своевременного остановки убытков, в случае прохождения быстрого движения по медленно движущемуся среднему, также будет сделан сигнал продажи, и все позиции будут ликвидированы.

Анализ преимуществ стратегии

Эта стратегия имеет следующие преимущества:

Это простая и эффективная стратегия торговли техническими показателями.

Параметр быстрого скользящего среднего значения составляет 10 дней, что позволяет быстро реагировать на изменения цен; параметр медленного скользящего среднего значения составляет 30 дней, что позволяет эффективно отфильтровывать рыночный шум.

Стратегия включает в себя механизм остановки убытков, который позволяет быстро прекратить убытки в случае неблагоприятных явлений и эффективно контролировать риск.

Логика стратегии проста, легко понятна и реализуема, она подходит для автоматического выполнения количественных сделок.

Параметры индекса могут быть гибко адаптированы для различных видов торговли.

Анализ рисков

Несмотря на очевидные преимущества этой стратегии, существуют определенные риски, о которых следует помнить:

В случае долгосрочного трендового рынка эта стратегия может привести к частому появлению ошибочных сигналов. Можно оптимизировать эту стратегию путем корректировки параметров движущихся средних.

Сам по себе движущийся средний имеет задержку, которая может привести к некоторой задержке сигнала.

Стратегия одного показателя может быть ошибочной и должна быть объединена с другими факторами, чтобы определить окончательное поступление.

Неправильно настроенная точка остановки может привести к ненужным потерям. Следует установить разумные места остановки для разных сортов.

Направление оптимизации стратегии

В этой стратегии есть место для дальнейшей оптимизации:

Можно тестировать больше комбинаций параметров, чтобы найти оптимальные длины быстрого и медленного скользящего среднего значения.

Подтверждение других показателей, таких как объем торгов, Брин-панели и т. д., может быть добавлено для повышения точности сигнала.

В зависимости от состояния рынка можно использовать адаптируемые скользящие средние, оптимизируемые в реальном времени параметры.

Можно установить контроль скольжения, чтобы избежать ненужных потерь скольжения при высоких колебаниях.

Можно включить автоматическую стратегию стоп-ложа, в зависимости от динамики установки стоп-ложа.

Подвести итог

Эта стратегия применяет простую теорию двойного движущегося среднего золотого креста, чтобы предоставить простой и практичный технический показатель для количественной торговли. Эта стратегия легко понимается и реализуется, после оптимизации параметров она может применяться в разных сортах и ситуациях, заслуживающих внимания и тестирования количественных инвесторов.

В целом, движущаяся средняя стратегия имеет преимущество в вероятности, в сочетании с жестким контролем риска, с возможностью получения прибыли в долгосрочной перспективе. Но трейдеры также должны осознавать ее ограничения, и ее следует применять гибко при использовании, а также в сочетании с другими аналитическими инструментами.

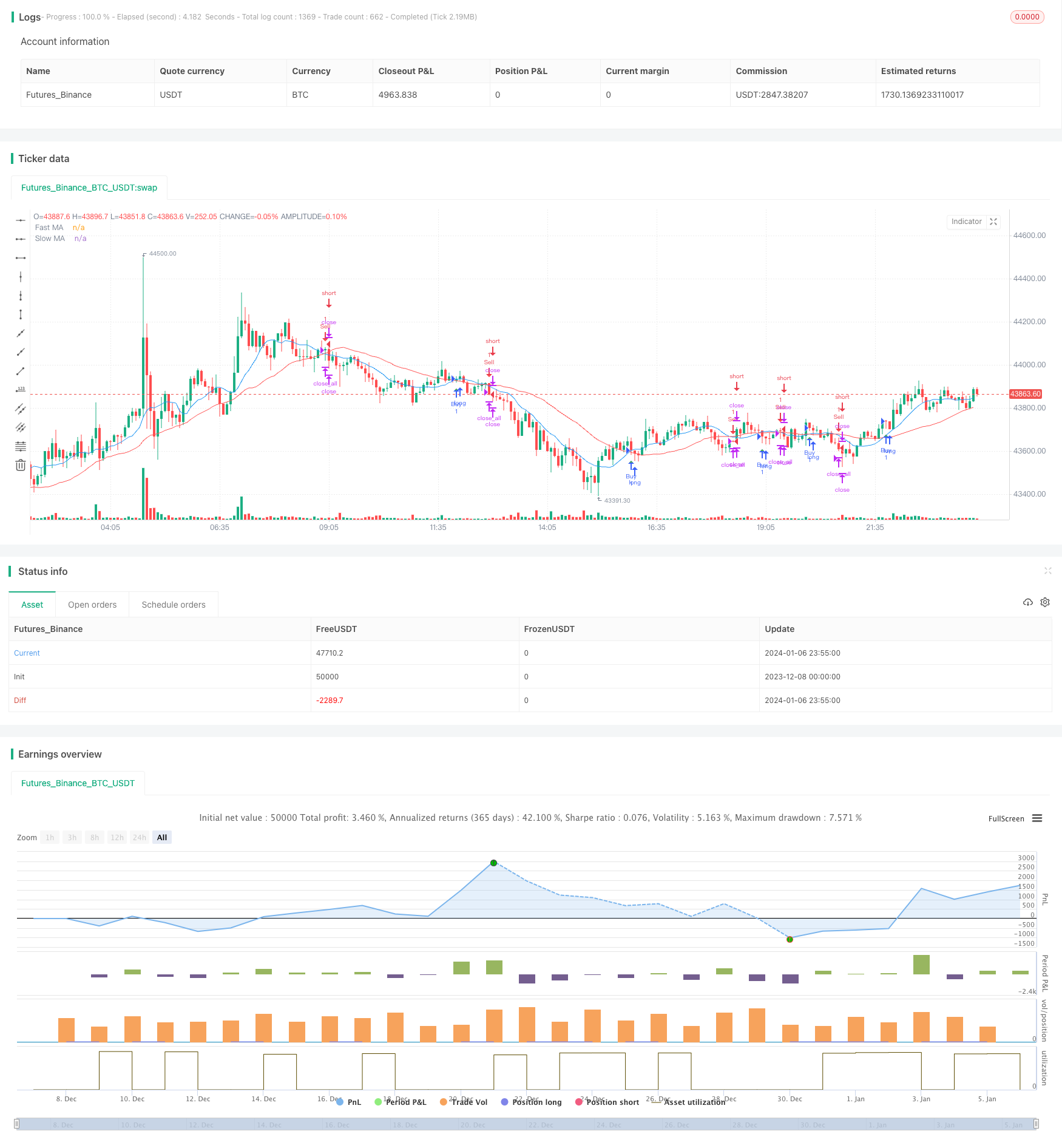

/*backtest

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Crude Oil Moving Average Crossover", overlay=true)

// Define inputs

fastLength = input(10, "Fast Length")

slowLength = input(30, "Slow Length")

// Calculate moving averages

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

// Plot moving averages

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Entry conditions

longCondition = ta.crossover(fastMA, slowMA)

shortCondition = ta.crossunder(fastMA, slowMA)

// Exit conditions

exitCondition = ta.crossover(slowMA, fastMA)

// Execute strategy

if longCondition

strategy.entry("Buy", strategy.long)

if shortCondition

strategy.entry("Sell", strategy.short)

if exitCondition

strategy.close_all()

// Plot buy and sell signals

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)