Стратегия волатильности Momentum Breakout ATR

Обзор

В этой стратегии используется простая стратегия двойного равновесия с комбинацией подвижных средних, в дополнение к показателю волатильности ATR для определения рыночной волатильности. При пересечении долгосрочной средней линии над короткой периодической средней линией рассматривается как многоголовый рынок, делается много входов. При пересечении долгосрочной средней линии ниже короткой периодической средней линии рассматривается как пустой рынок, делается пустой вход.

Стратегический принцип

Основная часть стратегии состоит из двойной равновесной линии. Двойная равновесная линия обычно выбирает краткосрочную среднюю и долгосрочную среднюю линии, такие как 50-дневная средняя линия и 200-дневная средняя линия.

В этой стратегии 50-дневная средняя линия выбирается как средняя линия с коротким периодом, 200-дневная средняя линия - как средняя линия с длинным периодом. Комбинированная массовая средняя VWAP определяет надежность среднелинейного сигнала. Это означает, что только когда среднелинейный сигнал и VWAP синхронизированы, они могут быть включены. Таким образом, можно отфильтровать некоторые ложные сигналы.

Кроме того, в RSI следует избегать перекупа и перепродажи. Не стоит покупать, когда RSI выше 70, и не стоит продавать, когда RSI ниже 30.

Наконец, для определения уровня риска и волатильности рынка используйте показатель средней величины колебаний ATR. Если ATR больше чем 1.18, то это определяется как высокая волатильность. В этом случае, изменение цвета фона указывает на высокий риск, и вы можете временно избегать торговли, ожидая, когда волатильность снизится.

Анализ преимуществ

Преимущества этой стратегии заключаются в трех аспектах:

Двойная линейка - это способ, позволяющий уловить переломные моменты среднесрочных и долгосрочных тенденций рынка и использовать их для получения прибыли.

В сочетании с VWAP-фильтрацией ложных сигналов, повышается надежность сигнала.

Внедрение RSI позволяет избежать обратного рынка и снизить потери.

Используйте показатель ATR для оценки рыночных рисков, избегайте периодов высокой волатильности и снижайте потери.

Использование различных пакетов показателей является простым и понятным, что позволяет начать количественную торговлю.

Анализ рисков

Однако есть и другие риски:

При появлении сигнала двойной равновесной линии, цена может быть уже сильно изменилась, и существует риск арбитража. Решение состоит в том, чтобы уменьшить цикл равновесной линии и ускорить реакцию индикатора.

В VWAP может возникнуть ошибка, в результате которой будет отфильтрован правильный торговый сигнал. Решение будет подтверждено другими показателями.

В конце тренда RSI может находиться в зоне сверхпокупа и сверхпродажи в течение длительного времени, что приводит к пропуску обратной точки тренда. Решение может быть подтверждено в сочетании с другими показателями, такими как MACD.

ATR может быть задержан при определении рыночных колебаний. Решение заключается в определении рыночных колебаний в сочетании с максимальными и минимальными ценами.

Прибыль может не достичь ожидаемой, требуется соответствующая корректировка параметров.

Направление оптимизации

В этой стратегии есть много возможностей для оптимизации:

Испытывать больше сочетаний равномерных линий, чтобы найти оптимальные параметры.

Добавление дополнительных фильтровальных сигналов, таких как MACD, KDJ и т. д.

Оптимизация параметров стоп-лосса, снижение убытков, повышение прибыли.

Оценить различия в торговых стратегиях между сильными и слабыми акциями, классифицировать моделирование.

Автоматическая оптимизация параметров и оценка стратегий в сочетании с алгоритмами машинного обучения, такими как RNN.

Разработка системы автоматизированной торговли с подключением диска для обратной проверки.

Подвести итог

Эта стратегия в целом является относительно простой стратегией отслеживания тенденций. Основное использование двойной равномерной линии для определения долгосрочных и краткосрочных тенденций. Обработка сигналов в сочетании с VWAP и RSI, оценка риска ATR.

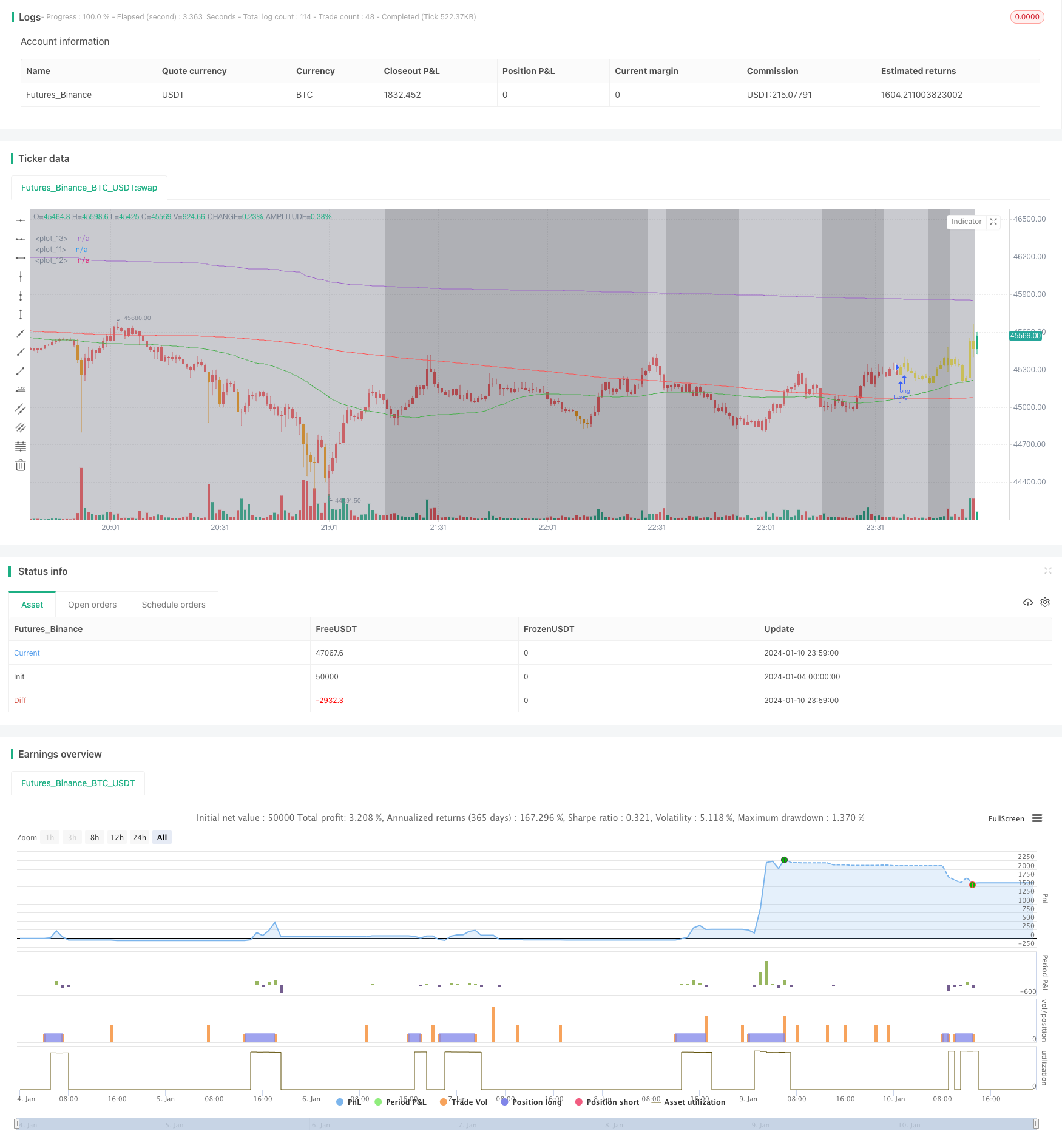

/*backtest

start: 2024-01-04 00:00:00

end: 2024-01-11 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Moving Averages", overlay=true)

sma50 = ta.sma(close, 50)

sma200 = ta.sma(close, 200)

vwap = ta.vwap(close)

rsi = ta.rsi(close, 14)

[diPlus, diMinus, adx_val] = ta.dmi(14, 14)

atr_val = ta.atr(14)

plot(sma50, color=color.new(color.green, 0))

plot(sma200, color=color.new(color.red, 0))

plot(vwap)

longCondition = ta.crossover(sma50, sma200) and vwap > close

shortCondition = ta.crossunder(sma50, sma200) and vwap < close

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

barcolor = sma50 > sma200 ? (vwap < close ? (rsi < 70 ? color.green : color.blue) : color.yellow) : (sma50 < sma200 ? (vwap > close ? (rsi > 30 ? color.red : color.orange) : color.yellow) : na)

barcolor(barcolor)

bgcolor(adx_val > 25 and atr_val > 1.18 ? color.new(color.gray, 50) : color.new(color.black, 50), transp=90)

// ADX and ATR Label Box

// label.new(bar_index, high, "ADX: " + str.tostring(adx_val, "#.##") + "\nATR: " + str.tostring(atr_val, "#.##"), color=color.new(color.white, 0), textcolor=color.new(color.black, 0), style=label.style_labeldown, yloc=yloc.price, xloc=xloc.bar_index, size=size.small, textalign=text.align_left)

// Exit conditions (optional)

strategy.close("Long", when = ta.crossunder(sma50, sma200))

strategy.close("Short", when = ta.crossover(sma50, sma200))

// Take Profit and Stop Loss

takeProfitPercentage = 5

stopLossPercentage = 3

strategy.exit("Take Profit / Stop Loss", "Long", profit = takeProfitPercentage, loss = stopLossPercentage)

strategy.exit("Take Profit / Stop Loss", "Short", profit = takeProfitPercentage, loss = stopLossPercentage)