Стратегия «Золотой крест» с двойной скользящей средней

Обзор

Двойная движущаяся средняя стратегия золотых крестов - это количественная торговая стратегия, основанная на движущихся средних. Эта стратегия определяет рыночные тенденции и время покупки и продажи путем вычисления движущихся средних разных циклов.

Стратегический принцип

Основная логика стратегии двойного золотого креста с подвижной средней основана на гладкой характеристике подвижной средней. Подвижная средняя эффективно фильтрует рыночный шум и указывает примерное направление тренда. Краткосрочная подвижная средняя более чувствительна к изменениям цен и может улавливать информацию о колебаниях цен в течение последнего периода времени; в то время как долгосрочная подвижная средняя медленно реагирует на последние изменения цен и может отражать долгосрочные тенденции рынка.

Еще одним ключевым моментом в стратегии двойной движущейся средней линии является индикатор RSI. RSI позволяет эффективно определять, находится ли рынок в состоянии перекупа и перепродажи. В сочетании с RSI можно избежать ошибочных сделок вблизи рыночных поворотных точек.

В частности, логика принятия решений по сделкам в рамках этой стратегии заключается в следующем:

- Вычислить скользящие средние по 20, 50 и 100 циклам

- Определить, пересекает ли 20-циклическая скользящая средняя 50-циклическую и 100-циклическую скользящую среднюю, которая, если будет удовлетворена, может войти в трендовый рост

- Одновременно проверяйте, не выходит ли RSI ниже 50, что указывает на отсутствие зоны перекупа.

- Сигнал покупки создается, когда вышеперечисленные три условия выполняются одновременно

- Определить, пробивается ли 20-циклическая скользящая средняя через 50-циклическую и 100-циклическую скользящую среднюю, и, если она будет удовлетворена, может войти в трендовую нисходящую фазу

- Одновременно проверяется, превышает ли RSI 48.5, что указывает на отсутствие перепродажи

- Когда вышеперечисленные три условия удовлетворены одновременно, генерируется сигнал продажи

С помощью комбинации нескольких параметров, стратегия может эффективно отфильтровывать ложные сигналы и повышать точность принятия торговых решений.

Стратегические преимущества

Двухдвигательная среднелинейная стратегия золотых крестов имеет следующие преимущества:

- Стратегии простые, понятные, понятные и реализуемые

- Гибкость оптимизации параметров, позволяющая адаптировать цикличность скользящих средних к различным рынкам

- Использование комбинации движущихся средних и RSI, чтобы эффективно отфильтровать шум и оценить реальные тенденции рынка

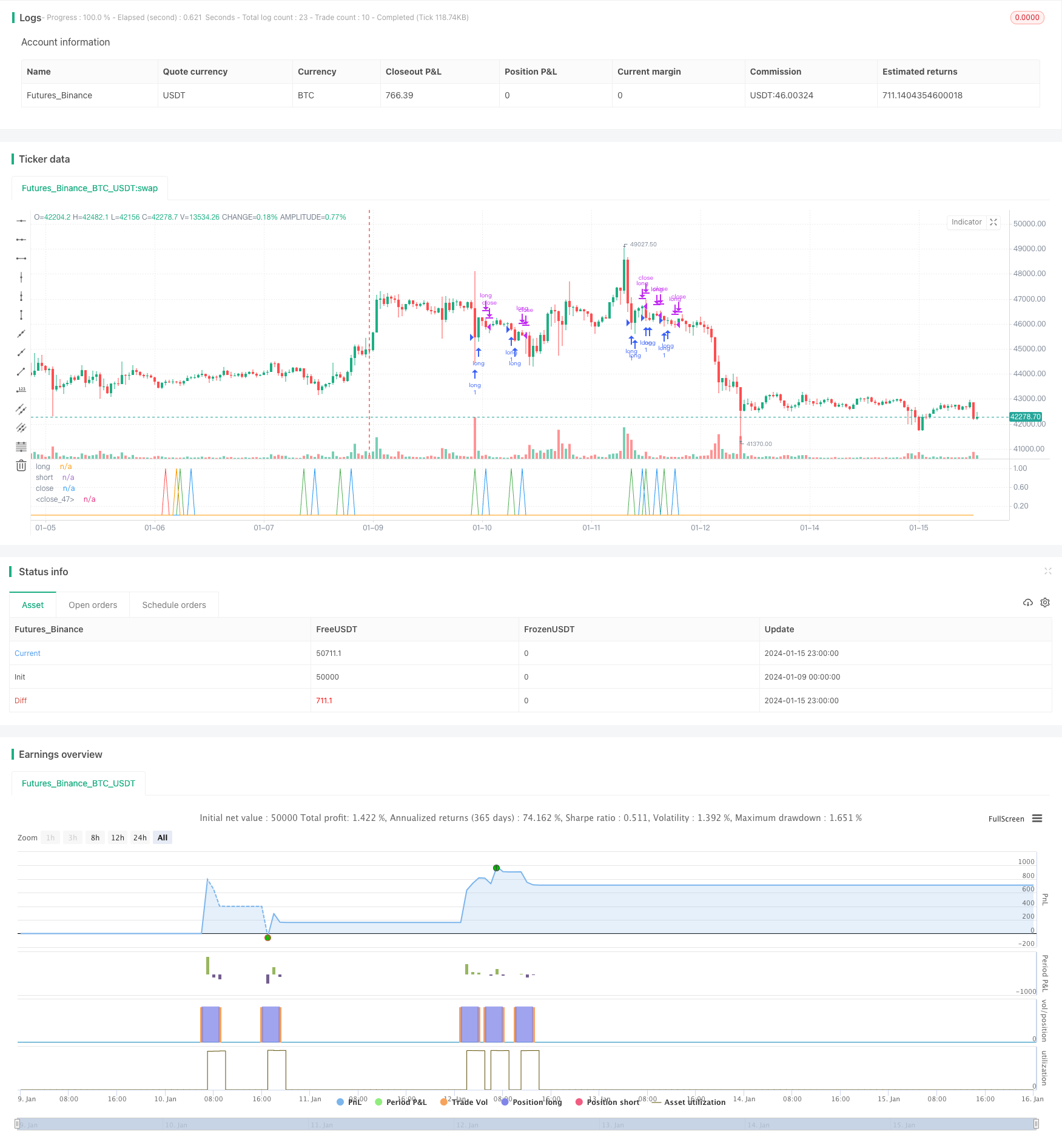

- Отчетные данные показывают стабильную прибыль от этой стратегии и небольшие отступления.

- Возможность дальнейшей оптимизации параметров стратегии с помощью интеграции передовых технологий, таких как машинное обучение

Стратегический риск

Также существуют риски, связанные с двумя перемещающимися среднелинейными золотыми крестами:

- Когда рынок сильно колеблется, скользящие средние отстают и могут пропустить лучшую точку покупки или продажи

- Стратегия зависит от оптимизации параметров, если параметры установлены неправильно, это может существенно повлиять на прибыль стратегии

- В течение длительного времени структура рынка может измениться, и параметры скользящих средних и RSI должны быть скорректированы.

- Механизированные торговые стратегии позволяют легко концентрировать позиции и рисковать при переходе рынка.

Для снижения риска можно оптимизировать в следующих аспектах:

- Оценка частоты и величины рыночных колебаний в сочетании с индикаторами волатильности, динамически корректируя циклы скользящих средних

- Добавление моделей машинного обучения для динамической оптимизации параметров

- Установка условий стоп-стоп, чтобы избежать слишком больших одиночных потерь

- Использование системы управления позициями для корректировки размеров позиций в соответствии с рыночными условиями и снижения риска концентрации позиций

Направление оптимизации стратегии

Есть еще много возможностей для дальнейшей оптимизации стратегии двойного пересечения золота с помощью сдвигающейся средней линии:

- Добавление других показателей фильтрации сигналов, таких как объем сделок, Брин-полоса и т. д., для повышения стабильности стратегии

- Применение машинного обучения для динамической оптимизации параметров, чтобы сделать стратегию более интеллектуальной

- Проектирование адаптивной схемы циклической установки скользящих средних, с корректировкой параметров в соответствии с изменениями в структуре рынка

- Динамическая коррекция позиций в сочетании с системой управления рисками, снижение стратегического риска

- Создание портфеля алгоритмических сделок, объединяющих различные торговые стратегии для повышения стабильности

Подвести итог

Двухмобильная равнолинейная золотая кросс-стратегия - это очень классическая стратегия количественного трейдинга в виде правил. Она проста, легко реализуема, оптимизация параметров гибкая, а также отличная прибыль, и является хорошим выбором для начинающих в количественном трейдинге. Но у стратегии также есть определенные ограничения, и с помощью дальнейшего исследования и оптимизации она может быть продвинута к более высокой интеллектуальности и стабильности, чтобы быть действительно прибыльной.

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Based on Larry Connors RSI-2 Strategy - Lower RSI

strategy(title="EA_3Minute_MagnetStrat", shorttitle="EA_3Minute_MagnetStrat", overlay=false)

src = close,

//RSI CODE

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//Criteria for Moving Avg rules

ma20= vwma(close,20)

ma50 = vwma(close,50)

ma100= vwma(close,100)

//Rule for RSI Color

//col = ma30 > ma50 > ma200 and rsi <=53?lime: ma50 < ma200 and rsi >= 60?red : silver

long1 = ma20 > ma50 and ma50 > ma100 and rsi < 50

short1 = ma20 < ma50 and ma50 < ma100 and rsi > 48.5

//plot(rsi, title="RSI", style=line, linewidth=1,color=col)

//plot(100, title="Upper Line 100",style=line, linewidth=3, color=aqua)

//plot(0, title="Lower Line 0",style=line, linewidth=3, color=aqua)

//band1 = plot(60, title="Upper Line 60",style=line, linewidth=1, color=aqua)

//band0 = plot(44, title="Lower Line 40",style=line, linewidth=1, color=aqua)

//fill(band1, band0, color=silver, transp=90)

//strategy.entry ("buy", strategy.long, when=long)

//strategy.entry ("sell", strategy.short, when=short)

//plot(long,"long",color=green,linewidth=1)

//plot(short,"short",color=red,linewidth=1)

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[3] == 1

shortclose = short[3] == 1

//Alert

strategy.entry("short", strategy.short,qty = 1, when=short)

strategy.entry("long", strategy.long,qty=1, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)