Оптимизация портфеля стратегии сглаженной скользящей средней

Обзор

Стратегия основана на комбинации плавных движущихся средних и стохастических индикаторов с целью захвата большего количества возможностей в тренде. Она использует в основном индикаторные движущиеся средние двух различных периодов, чтобы сформировать стратегический сигнал, в сочетании с перекрестком K-линии и D-линии в стохастических индикаторах в качестве входного выбора времени, чтобы ожидать более высокой прибыли в тренде.

Стратегический принцип

Эта стратегия использует две плавные движущиеся средние с 12 и 26 периодами. Когда быстрая линия проходит медленную линию снизу, делайте больше; когда быстрая линия проходит медленную линию сверху, делайте пустоту. Чтобы отфильтровать ложные сигналы, она требует, чтобы быстрая линия была сопоставлена с медленной линией, чтобы быстрая линия могла делать больше только над медленной линией, а быстрая линия - только под медленной линией.

Строка K в стохастическом индикаторе пересекается с линией D в качестве входного момента. Когда линия K пересекает линию D в направлении ниже линии сверхпокупа, делается лишний; когда линия K пересекает линию D в направлении ниже линии сверхпродажи, делается пустой.

Гладкая скользящая средняя определяет направление тренда, стохастический индикатор фильтрует шум и выбирает момент входа. Их сочетание позволяет получить больше возможностей для получения прибыли в тренде.

Стратегические преимущества

- Прямая подвижная средняя стратегия сама по себе характеризуется прогрессивностью и позволяет легко отслеживать тренды.

- Фильтрация шума с помощью стохастических показателей повышает вероятность получения прибыли

- Комбинация быстрого и медленного равновесия, когда быстрое направление возвращается к медленному направлению и возвращается к игре, чтобы получить лучшие шансы на игру

- Использование перекрестной комбинации K-линии и D-линии в стохастическом индикаторе позволяет дополнительно выбрать лучшую точку входа

Таким образом, эта стратегия позволяет выборочно использовать возможности, чтобы получить более высокую доходность.

Анализ рисков

- Риск ухода в ближайшее время выше. Когда быстрая линия переключается на медленную, может быть отрицательный сигнал или застрять

- Из-за его положительных характеристик, он не может быстро адаптироваться к резкому повороту событий, что может привести к большим убыткам

Чтобы снизить эти риски, мы можем установить стоп-потери или использовать более свободные комбинации параметров скользящих средних.

Направление оптимизации

Эта стратегия может быть улучшена в следующих аспектах:

- Тестирование различных комбинаций параметров движущейся средней, чтобы найти лучший параметр

- Тестирование различных комбинаций стохастических параметров

- Увеличение стратегии по удержанию

- Увеличение динамического стоп-лосса на основе волатильности

- Оптимизация комбинаций для тестирования различных циклических параметров различных сортов

- Параметры оптимизации алгоритмов тестирования машинного обучения

Вы можете найти более сильные параметры, испытывая различные комбинации параметров; в то же время создание стоп-стратегии может эффективно снизить риск и повысить стабильность стратегии.

Подвести итог

Эта стратегия объединяет преимущества скользящих средних и стохастических индикаторов, может последовательно отслеживать тенденции и выбирать лучшие моменты входа. Она проста в использовании, контролируется риском и имеет большую практическую ценность.

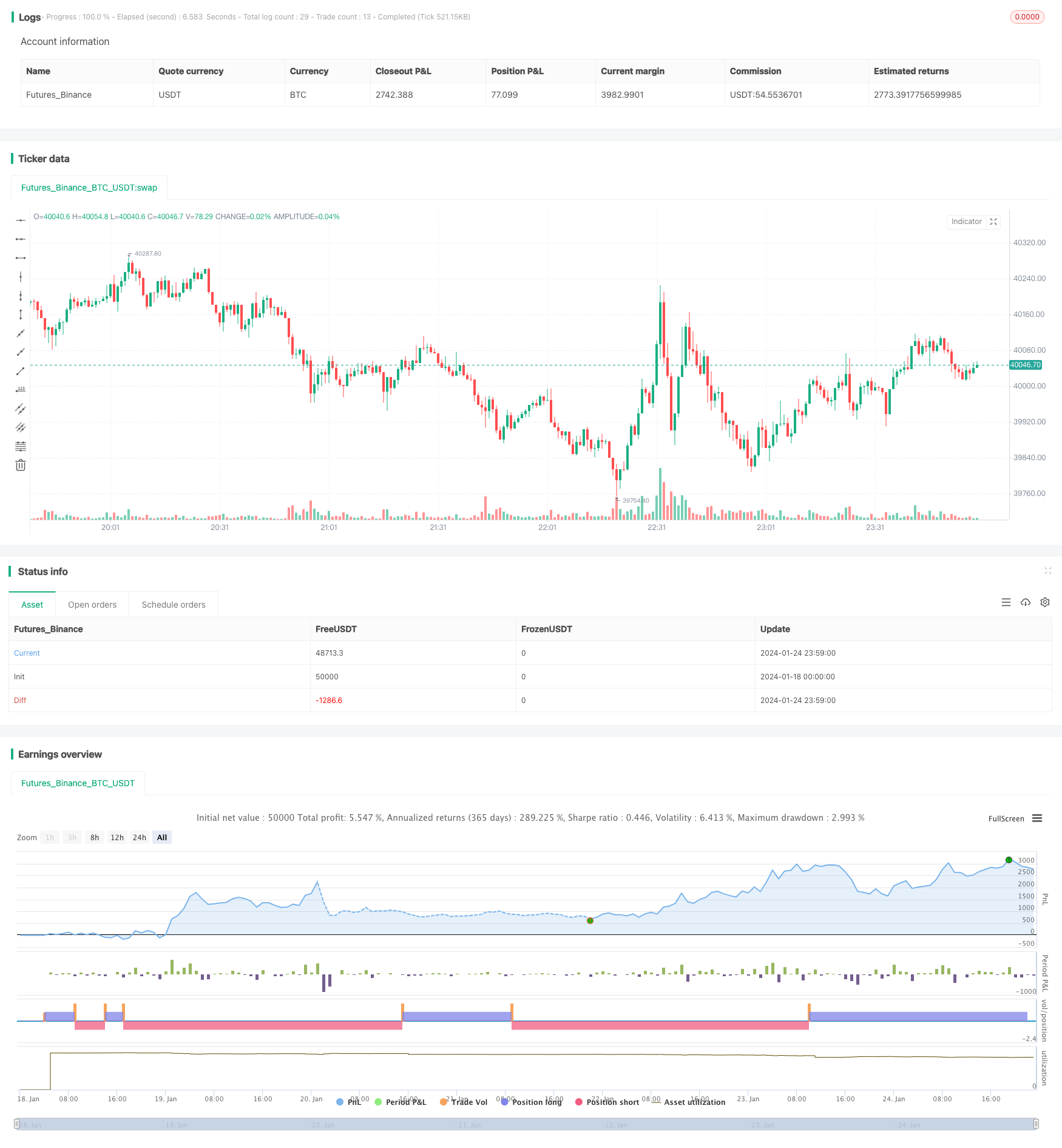

/*backtest

start: 2024-01-18 00:00:00

end: 2024-01-25 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// author SoftKill

strategy(title="Price EMA with stock", shorttitle="EMA STOCH", overlay=true)

src = input(title="Source", type=input.source, defval=close)

src_0 = src[0]

src_1 = src[1]

src_2 = src[2]

src_3 = src[3]

src_4 = src[4]

len50 = input(50, minval=1, title="Length")

src50 = input(close, title="Source")

out50 = ema(src50, len50)

len100 = input(100)

src100 = input(close, title="Source")

out100 = ema(src100, len100)

len1 = input(1, minval=1, title="Length")

src1 = input(close, title="Source")

out1 = sma(src1, len1)

length = input(5, minval=1)

OverBought = input(80)

OverSold = input(20)

smoothK = 3

smoothD = 3

k = sma(stoch(close, high, low, length), smoothK)

d = sma(k, smoothD)

cu = crossover(k,OverSold)

co = crossunder(k,OverBought)

sma_down = crossunder(out1, out50)

sma_up = crossover(out1,out50)

//if (not na(k) and not na(d))

// if (co and k < OverSold)

// strategy.entry("StochLE", strategy.long, comment="StochLE")

//if (cu and k > OverBought)

// strategy.entry("StochSE", strategy.short, comment="StochSE")

crossCandle_4 = crossover(src[4],out50)

crossCandleUnder_4= cross(src[4],out50)

crossCandle_3 = crossover(src[3],out50)

crossCandleUnder_3= crossunder(src[3],out50)

crossCandle_2 = crossover(src[2],out50)

crossCandleUnder_2= crossunder(src[2],out50)

crossCandle_1 = crossover(src[1],out50)

crossCandleUnder_1= crossunder(src[1],out50)

crossCandle_0 = crossover(src[0],out50)

crossCandleUnder_0= crossunder(src[0],out50)

conditionOver = (crossCandle_4 or crossCandle_3 or crossCandle_2 or crossCandle_1 or crossCandle_0)

conditionUnder =(crossCandleUnder_4 or crossCandleUnder_3 or crossCandleUnder_2 or crossCandleUnder_1 or crossCandleUnder_0)

touch4 = (cross(low[4],out50) or cross(high[4],out50))

touch3 = (cross(low[3],out50) or cross(high[3],out50))

touch2 = (cross(low[2],out50) or cross(high[2],out50))

touch1 = (cross(low[1],out50) or cross(high[1],out50))

touch = touch1 or touch2 or touch3 or touch4

//and sma_up

//and sma_down

// Getting inputs

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src_macd = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src_macd, fast_length) : ema(src_macd, fast_length)

slow_ma = sma_source ? sma(src_macd, slow_length) : ema(src_macd, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

//plot(macd, title="MACD", color=col_macd, transp=0)

//plot(signal, title="Signal", color=col_signal, transp=0)

// plot((conditionOver or conditionUnder or touch) and src[0] >= out50 and close >= out50 and (cu) and out50 > out100 and hist>=0 , title="Buy", style=plot.style_columns, color=color.lime)

// plot((conditionOver or conditionUnder or touch) and src[0] <= out50 and close <= out50 and (co) and out50< out100 and hist<=0 , title="sell", style=plot.style_columns, color=color.red)

long_cond = ((conditionOver or conditionUnder or touch) and src[0] >= out50 and close > out50 and (cu) and out50 > out100 and hist>=0)

short_cond = ((conditionOver or conditionUnder or touch) and src[0] <= out50 and close < out50 and (co) and out50< out100 and hist<=0)

tp=input(0.1)

sl=input(0.1)

strategy.entry("long",strategy.long, when=long_cond)

strategy.entry("short",strategy.short, when=short_cond)

strategy.exit("X_long", "long", profit=close * tp / syminfo.mintick, loss=close * sl / syminfo.mintick, when=touch )

strategy.exit("x_short", "short",profit=close * tp / syminfo.mintick,loss=close * sl / syminfo.mintick,when = touch )

// //tp = input(0.0003, title="tp")

// tp = 0.0003

// //sl = input(1.0 , title="sl")

// sl = 1.0

// strategy.exit("closelong", "long" , profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closelong")

// strategy.exit("closeshort", "short" , profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closeshort")