Стратегия многопериодного адаптивного прогнозирования тренда

Обзор

Эта стратегия использует многоциклические адаптивные движущиеся средние и отклонения в оценке риска в сочетании с точкой классификации в работе рынка для прогнозирования движения и вывода торговых сигналов. Стратегия называется многоциклическая адаптивная стратегия прогнозирования движения.

Стратегический принцип

Основная логика стратегии состоит из двух основных линий: первая состоит в том, чтобы использовать адаптивные движущиеся средние nAMA для построения многоциклической фильтрованной системы суждений, вторая - в том, чтобы использовать различные параметры системы оценки риска дисконтной оценки. В конце концов, две основные линии объединяются, чтобы создать сигнал покупки, когда короткий цикл превышает длинный цикл.

В частности, в первой основной линии, соответственно, устанавливается адаптивная скользящая средняя с 10 циклами и 4,24 параметрами. Во второй основной линии, соответственно, устанавливается линия оценки риска отклонения с 7 циклами и 4,300 параметрами.

Кроме того, в стратегии также установлен модуль подтверждения количества цен. Торговый сигнал действует только в том случае, если объем сделок превышает средний объем сделок за 6 циклов. Это может в некоторой степени отфильтровать ложные сигналы.

Анализ преимуществ стратегии

Наибольшее преимущество этой стратегии заключается в использовании многоциклической адаптивной структуры, которая позволяет динамически корректировать циклы в зависимости от параметров адаптации к функционированию рынка. Можно найти подходящую комбинацию циклов параметров как в трендовых главах, так и в зонах потрясений, что повышает способность стратегии улавливать тенденции.

Кроме того, стратегия применяет систему оценки риска скидочной линии для многоциклической слиятельной фильтрации, что позволяет эффективно контролировать риск торговли и избегать создания позиций в период высокого риска. В то же время, стратегия также устанавливает условия фильтрации цены на количество, чтобы избежать ошибочного сигнала при недостаточном количестве.

Анализ стратегических рисков

Самый большой риск этой стратегии заключается в том, что требуется одностороннее суждение с несколькими циклическими линиями, поэтому она имеет плохую способность улавливать краткосрочные реверсирующие рынки. Когда короткие и длинные циклические линии изменяются одновременно, легко получать неопределенные сигналы.

Кроме того, основной цикл системы оценки риска для адаптивных движущихся средних и отклонений является коротким по сравнению с большим диапазоном и имеет определенную задержку при более длинном уровне драйва. Основной цикл может быть должным образом продлен, чтобы снизить задержку.

Направление оптимизации стратегии

Сокращение параметров основных циклов для адаптации к скользящим средним и отклонениям, изменение на 5 и 20 циклов, улучшение захвата краткосрочных рыночных реверсий.

Увеличение параметров основных циклов до 20 и 50 циклов, снижение задержек под управлением рынка на более высоком уровне.

Оптимизация параметров транзакционного канала, изменение на 0,5 раза ATR-каналы, снижение вероятности шумовых транзакций.

Добавление таких показателей проверки результатов, как MACD, повышает надежность сигналов.

Подвести итог

Стратегия использует множество технических показателей, таких как адаптивные скользящие средние, оценка риска дисконтирования и количественный анализ, для создания системы принятия решений о торговле, адаптирующейся к нескольким циклам. С помощью оптимизации параметров, она может быть применена для различных типов рынков, автоматически идентифицирует тенденции и регионы. Логика стратегии ясна, ценность может быть извлечена, это рекомендуемый метод количественного анализа.

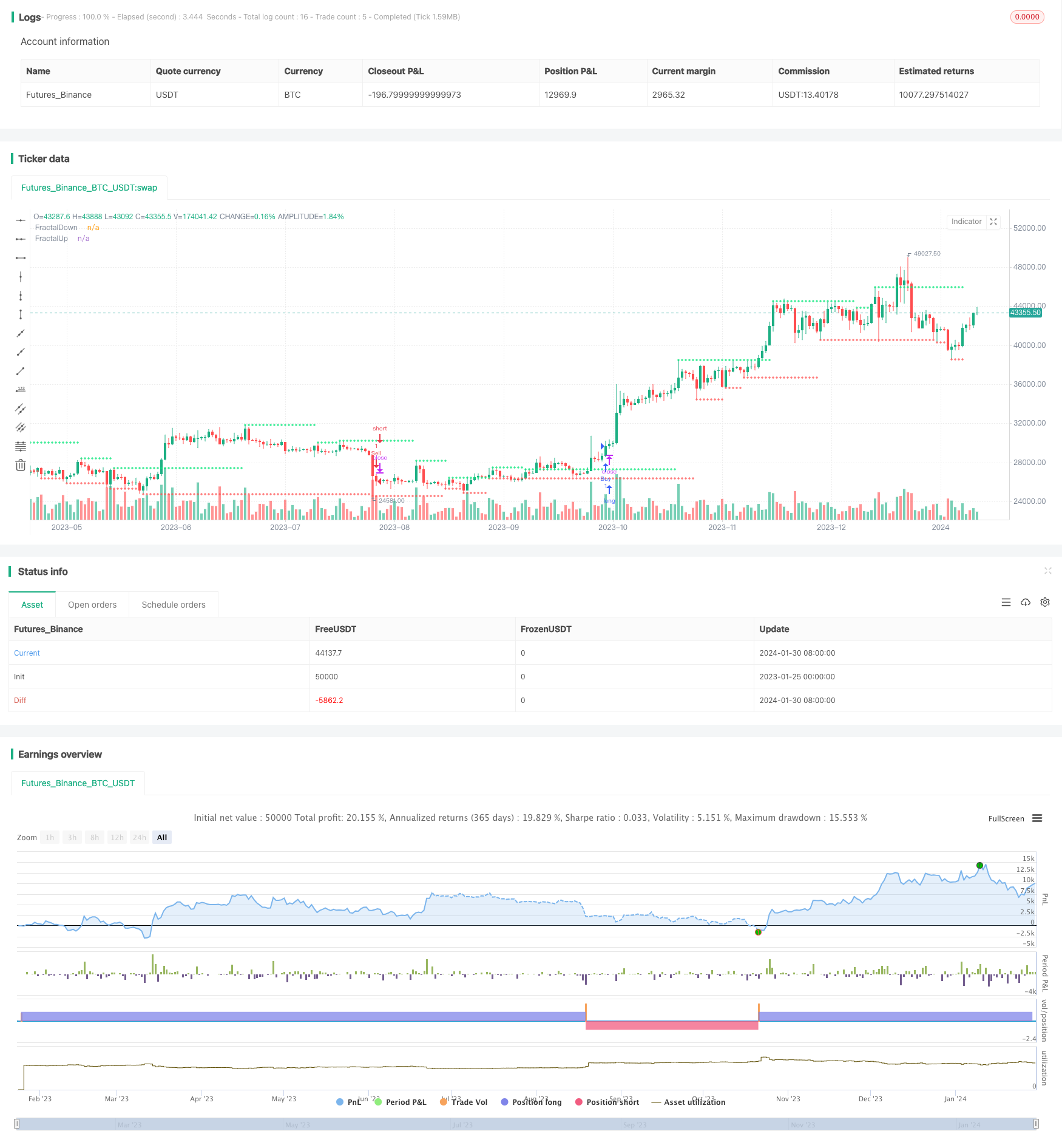

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Best Rabbit Strategy", shorttitle="Rabbit God",overlay=true)

Length = input(10, minval=1)

xPrice = close

xvnoise = abs(xPrice - xPrice[1])

Fastend = input(2)

Slowend = input(30)

nfastend = 2/(Fastend + 1)

nslowend = 2/(Slowend + 1)

nsignal = abs(xPrice - xPrice[Length])

nnoise = sum(xvnoise, Length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA = nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

Length2 = input(10, minval=1)

xPrice2 = close

xvnoise2 = abs(xPrice2 - xPrice2[1])

Fastend2 = input(4)

Slowend2 = input(24)

nfastend2 = 2/(Fastend2 + 1)

nslowend2 = 2/(Slowend2 + 1)

nsignal2 = abs(xPrice2 - xPrice2[Length2])

nnoise2 = sum(xvnoise, Length2)

nefratio2 = iff(nnoise2 != 0, nsignal2 / nnoise2, 0)

nsmooth2 = pow(nefratio2 * (nfastend2 - nslowend2) + nslowend2, 2)

nAMA2 = nz(nAMA2[1]) + nsmooth2 * (xPrice2 - nz(nAMA2[1]))

price = input(hl2)

len = input(defval=7,minval=1)

FC = input(defval=4,minval=1)

SC = input(defval=300,minval=1)

len1 = len/2

w = log(2/(SC+1))

H1 = highest(high,len1)

L1 = lowest(low,len1)

N1 = (H1-L1)/len1

H2 = highest(high,len)[len1]

L2 = lowest(low,len)[len1]

N2 = (H2-L2)/len1

H3 = highest(high,len)

L3 = lowest(low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((SC-FC)*(oldN-1))/(SC-1))+FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(SC+1)?2/(SC+1):(alpha_>1?1:alpha_)

out = (1-alpha)*nz(out[1]) + alpha*price

price2 = input(hl2)

len2 = input(defval=31,minval=1)

FC2 = input(defval=40,minval=1)

SC2 = input(defval=300,minval=1)

len12 = len2/2

w2 = log(2/(SC2+1))

H12 = highest(high,len12)

L12 = lowest(low,len12)

N12 = (H1-L1)/len12

H22 = highest(high,len2)[len12]

L22 = lowest(low,len2)[len12]

N22 = (H22-L22)/len12

H32 = highest(high,len2)

L32 = lowest(low,len2)

N32 = (H32-L32)/len2

dimen12 = (log(N12+N22)-log(N32))/log(2)

dimen2 = iff(N12>0 and N22>0 and N32>0,dimen12,nz(dimen12[1]))

alpha12 = exp(w*(dimen2-1))

oldalpha2 = alpha12>1?1:(alpha12<0.01?0.01:alpha12)

oldN2 = (2-oldalpha2)/oldalpha2

N4 = (((SC2-FC2)*(oldN2-1))/(SC2-1))+FC2

alpha_2 = 2/(N4+1)

alpha2 = alpha_2<2/(SC2+1)?2/(SC2+1):(alpha_2>1?1:alpha_2)

out2 = (1-alpha2)*nz(out2[1]) + alpha2*price2

tf = input(title="Resolution", defval = "current")

vamp = input(title="VolumeMA", defval=6)

vam = sma(volume, vamp)

up = high[3]>high[4] and high[4]>high[5] and high[2]<high[3] and high[1]<high[2] and volume[3]>vam[3]

down = low[3]<low[4] and low[4]<low[5] and low[2]>low[3] and low[1]>low[2] and volume[3]>vam[3]

fractalup = up ? high[3] : fractalup[1]

fractaldown = down ? low[3] : fractaldown[1]

fuptf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractalup)

fdowntf = request.security(syminfo.tickerid,tf == "current" ? timeframe.period : tf, fractaldown)

plot(fuptf, "FractalUp", color=lime, linewidth=1, style=cross, transp=0, offset =-3, join=false)

plot(fdowntf, "FractalDown", color=red, linewidth=1, style=cross, transp=0, offset=-3, join=false)

buyEntry= nAMA[0]>nAMA2[0] and out[0]>out2[0]

sellEntry= nAMA[0]<nAMA2[0] and out[0]<out2[0]

if (buyEntry)

strategy.entry("Buy", strategy.long, comment="Long Position Entry")

if (sellEntry)

strategy.entry("Sell", strategy.short, comment="Short Position Entry")