Стратегия прорыва непрерывного разворота K-линии

Обзор стратегии

Центральная идея стратегии последовательного прорыва K-линий заключается в том, чтобы поймать торговые возможности, когда цены на акции появляются после последовательного падения в течение некоторого времени и прорывают важные уровни сопротивления. Эта стратегия устанавливает параметры, такие как количество последовательных пониженных K-линий, количество последовательных повышенных K-линий и условия остановки, чтобы открывать позиции при выполнении определенных условий и закрывать позиции при возникновении условий остановки.

Стратегический принцип

- Установка условий входа: когда цена акций снижается на X-корневой K-линии, а затем поднимается на Y-корневой K-линии, и в это время стратегия не держит позиции, то запускается условие входа и открывается позиция.

- Установка условий остановки: после открытия позиции, если цена акции ниже минимальной цены закрытия предыдущих нескольких K-линий, или ниже максимальной цены открытия позиции минус 2 раза ATR (средняя реальная волна), то будет вызвана условие остановки, равное положение.

- Каждый раз, когда открывается позиция, записывается соответствующая цена входа и цена остановки, и после закрытия позиции параметры перенастраиваются, чтобы подготовиться к следующей сделке.

- Код стратегии, написанный с помощью скрипта pine, может быть отслежен и оптимизирован на таких платформах, как TradingView.

Ключом к стратегии является правильное распознавание обратного сигнала и настройка соответствующих параметров. Сколько K-линий падает и сколько K-линий поднимается - это два важных параметра, которые необходимо оптимизировать в соответствии с результатами обратной измерения. Кроме того, настройка условий остановки убытков также важна, чтобы контролировать риск и не допускать преждевременного остановки убытков, что может привести к ошибкам.

Стратегические преимущества

- Применяется для рынков содроганий и начала тренда: эта стратегия открывает позиции при появлении обратного сигнала после некоторого времени корректировки цен на акции, что позволяет легче улавливать возможности на начальном этапе тренда.

- Своевременный риск контроля потери: путем установки условий потери, основанных на предыдущих низких точках и ATR, можно своевременно ликвидировать позиции и контролировать потери, если цена акций снова упадет.

- Настраиваемые и адаптивные параметры: параметры, такие как количество последовательных K-линий, условия остановки, могут быть скорректированы в соответствии с рыночными характеристиками и личными предпочтениями, что повышает адаптивность стратегии.

Стратегический риск

- Неправильный выбор параметров приводит к частым сделкам: если количество последовательных K-линий установлено слишком маленьким, это может привести к тому, что стратегия будет часто открывать и закрывать позиции, увеличивая стоимость сделки.

- Неправильная установка стоп-позиции приводит к увеличению убытков: если стоп-позиция установлена слишком широко, это может привести к слишком большим потерям в одной сделке; если стоп-позиция установлена слишком узко, это может привести к преждевременному прекращению выгодных сделок.

- Для долгосрочной тенденциозной ситуации стратегия работает в целом: она лучше подходит для использования в рыночных волновках и в начале тренда, а для долгосрочной стабильной тенденциозной ситуации может быть невозможно в полной мере насладиться ростом.

- Отсутствие управления позициями и управлением капиталом: отсутствие в текущем коде стратегии управления позициями и управлением капиталом, которое необходимо включить в практическое применение для повышения стабильности стратегии.

Направление оптимизации стратегии

- Оптимизируйте количество последовательных K-линий: путем обратной проверки различных комбинаций параметров найдите наиболее эффективное количество последовательных падающих K-линий и последовательных повышающихся K-линий за последний период.

- Оптимизация условий остановки: можно рассмотреть возможность использования более динамичных условий остановки, например, настройка позиции остановки на основе ATR или процента, чтобы адаптироваться к различным рыночным колебаниям.

- Присоединяйтесь к двунаправленной многолинейной торговле: в настоящее время стратегия имеет только одно направление, можно рассмотреть возможность присоединения к стратегии дисконтирования, одновременно захватывая возможности для роста и падения.

- Внедрение управления позициями и управлением деньгами: динамическое изменение размера позиций для каждой сделки в зависимости от состояния средств в счете и предпочтений риска, а также установление общих лимитов риска для повышения устойчивости стратегии.

- В сочетании с другими техническими индикаторами или сигналами: эта стратегия может быть объединена с другими техническими индикаторами (например, RSI, MACD и т. Д.) или торговыми сигналами (например, прорыв, форма и т. Д.) для повышения точности открытия позиций и позиций.

Резюме стратегии

Стратегия последовательного K-линейного разворота для принятия торговых решений путем захвата обратных сигналов после последовательного падения цен на акции. Эта стратегия проста и понятна, подходит для использования в шокирующем рынке и в начале тренда, может гибко адаптироваться к различным рыночным условиям, устанавливая параметры, такие как количество последовательных K-линий и условия остановки. Однако, эта стратегия также имеет некоторые ограничения, такие как адаптация к долгосрочным тенденциям, отсутствие позиционного управления и управления капиталом и т. Д.

В практическом применении необходимо оптимизировать и улучшать стратегию в зависимости от рыночных особенностей и собственных предпочтений в отношении риска. Например, оптимизировать количество последовательных K-линий и установку условий остановки, добавить многолинейную двустороннюю торговлю, ввести управление позициями и управление капиталом, а также в сочетании с другими техническими показателями и торговыми сигналами. Это позволяет контролировать риск и достигать стабильной отдачи от инвестиций, повышая прибыльность стратегии.

В целом, последовательная стратегия прорыва K-линии является простой и практичной торговой стратегией, которая заслуживает дальнейшего изучения и оптимизации на практике. Однако, любая стратегия не является универсальной, инвестору также необходимо объединить свой опыт и суждение, разумное решение и строгое выполнение, чтобы в долгосрочной перспективе оставаться непобедимым на рынке.

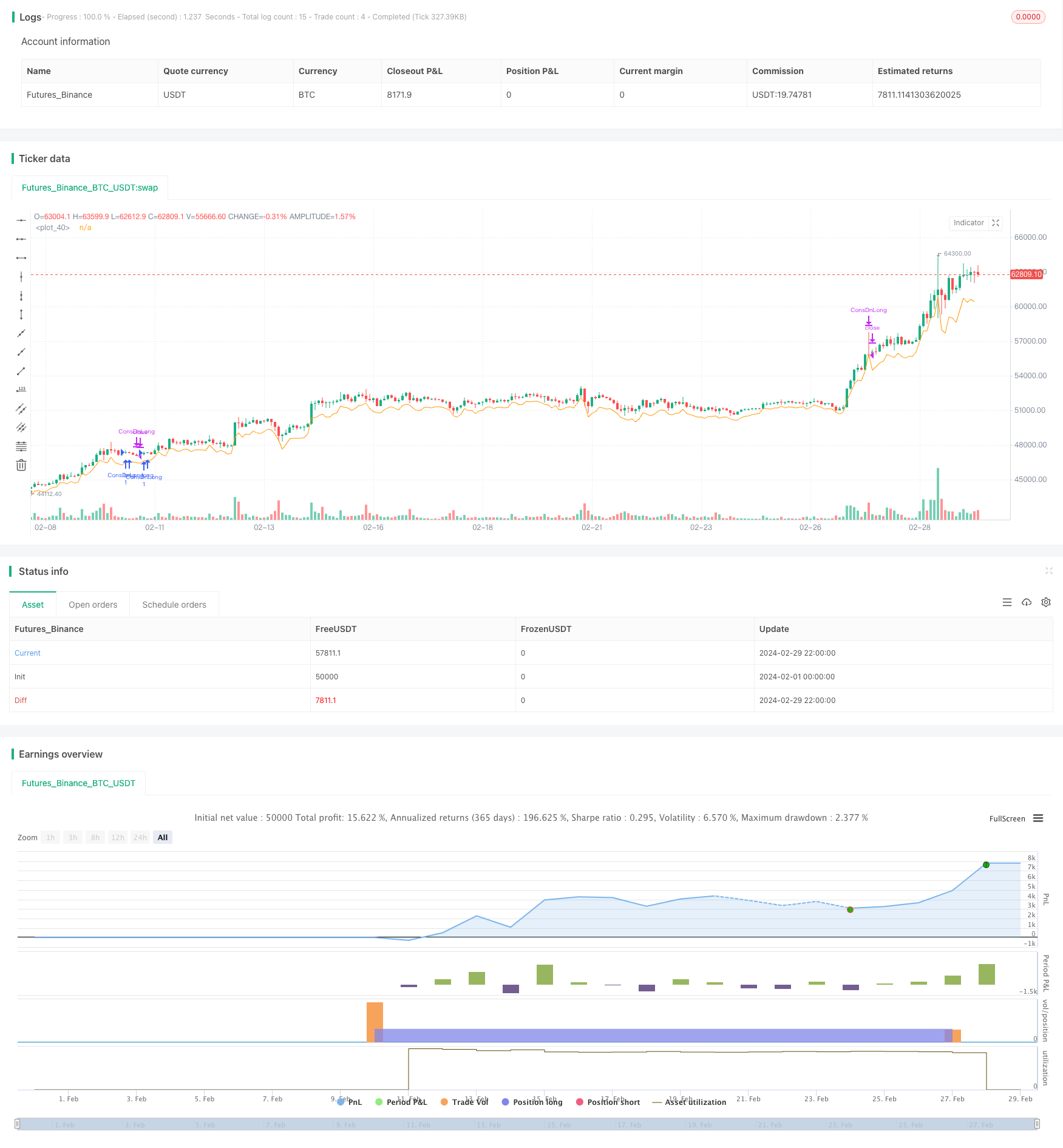

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bottom Out Strategy", overlay=true)

consecutiveBarsUp = input(2)

consecutiveBarsDown = input(3)

price = close

ups = 0.0

ups := price > price[1] ? nz(ups[1]) + 1 : 0

dns = 0.0

dns := price < price[1] ? nz(dns[1]) + 1 : 0

var entry_bar_index = 1000000

var active = false

var stop_loss = 0.0

// === INPUT BACKTEST RANGE ===

i_from = input(defval = timestamp("01 Jan 2023 00:00 +0000"), title = "From")

i_thru = input(defval = timestamp("01 Mar 2024 00:00 +0000"), title = "Thru")

// === FUNCTION EXAMPLE ===

date() => true

entry_condition() =>

date() and dns[2] >= consecutiveBarsDown and ups >= consecutiveBarsUp and not active

exit_condition() =>

date() and active and (close < nz(stop_loss) or close < high - 2 * ta.atr(7))

if (entry_condition())

strategy.entry("ConsDnLong", strategy.long, comment="CDLEntry")

entry_bar_index := bar_index

active := true

stop_loss := math.min(close, close[1], close[2])

// log.info("Entry at bar {0}, close={1}, stop_loss={2} ", entry_bar_index, close, stop_loss)

if (exit_condition())

strategy.close("ConsDnLong", comment = "CDLClose")

// log.info("Close at bar {0}", bar_index)

entry_bar_index := 1000000

active := false

// if (dns >= consecutiveBarsDown)

// strategy.entry("ConsDnSE", strategy.short, comment="ConsDnSE")

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

plot(high - 2* ta.atr(7))