Обзор

Эта количественная торговая стратегия сочетает в себе CCI (индикатор товарного канала) или динамический индикатор, RSI (относительно сильный индикатор) и анализ отклонения, чтобы захватить переломные моменты в рыночных тенденциях. Эта стратегия использует в основном нулевые кросс-сигналы CCI или динамического индикатора, чтобы создать торговый сигнал в сочетании с уровнем RSI в перекупке и потенциальной модели отклонения. Этот многоиндикаторный метод интеграции направлен на повышение точности и надежности торговли, а также на уменьшение ложных сигналов, учитывая несколько рыночных факторов.

Стратегический принцип

Выбор источника сигнала: стратегия позволяет пользователям выбирать CCI или динамический индикатор в качестве основного источника сигнала. Такая гибкость позволяет трейдеру адаптировать стратегию в соответствии с личными предпочтениями или конкретными рыночными условиями.

Крестный сигнал: стратегия использует выбранный индикатор (CCI или динамика) с крестом нулевой линии для выявления потенциальных изменений в тренде. Крестный сигнал вверх рассматривается как знак оптимизма, а крестный сигнал вниз - как сигнал падения.

RSI-фильтрация: стратегия включает RSI-индикатор, чтобы определить, находится ли рынок в состоянии перекупа или перепродажи. Это помогает определить потенциальные точки переворота и увеличивает надежность торговых сигналов.

Анализ отклонений: стратегия может выборочно учитывать регулярные отклонения от RSI. Высокие отклонения (высокие цены, а низкие отклонения от RSI) используются в качестве дополнительного подтверждения позиции, а низкие отклонения - в качестве подтверждения понижения.

Условия участия:

- Сделайте больше: когда выбранный индикатор пересекает нулевую линию вверх, RSI находится в зоне перепродажи, и (если включено) происходит бычье отклонение.

- Пробег: когда выбранный индикатор пересекает нулевую линию вниз, RSI находится в зоне перекупа, и (если включен) происходит медвежье отклонение.

Визуализация: стратегия начерчивает на графике сигналы покупки и продажи, чтобы быстро идентифицировать торговые возможности.

Внимание: Стратегия устанавливает условия, которые запускают тревогу и уведомляют трейдера, когда генерируется сигнал покупки или продажи.

Стратегические преимущества

Мультииндикаторное слияние: в сочетании с CCI/мотивацией, RSI и анализами отклонения, стратегия обеспечивает всесторонний взгляд на рынок, что помогает уменьшить ложные сигналы и повысить точность торгов.

Гибкость: позволяет пользователям выбирать CCI или динамику в качестве основного источника сигналов, что позволяет стратегии адаптироваться к различным рыночным условиям и стилям торговли.

Идентификация трендов: эффективное использование нулевого перекрестного сигнала для эффективного захвата потенциальных изменений тренда, помогающих трейдерам вовремя войти в рынок.

Механизм фильтрации: использование уровня RSI в качестве фильтра помогает избежать неблагоприятных сделок в экстремальных рыночных условиях.

Подтверждение отклонения: опциональный анализ отклонения обеспечивает дополнительное подтверждение торгового сигнала и повышает надежность стратегии.

Визуализация и оповещения: с помощью сигнальных знаков и сигнальных функций на графике трейдеры могут легко идентифицировать и отслеживать торговые возможности.

Параметризация: ключевые параметры стратегии (например, длина индикатора, RSI, т. д.) могут быть изменены, что позволяет трейдеру оптимизировать их в соответствии с конкретными потребностями.

Стратегический риск

Риск ложного сигнала: несмотря на то, что стратегия использует механизм многократного подтверждения, в условиях резкой волатильности рынка может возникнуть ложный сигнал, что приводит к ненужным сделкам.

Отсталость: используемые индикаторы имеют определенную отсталость, которая может привести к упущенным торговым возможностям или задержке входа на быстро меняющиеся рынки.

Чрезмерная зависимость от технических показателей: стратегия полностью основана на технических показателях, игнорируя фундаментальные факторы, что может привести к ошибочному суждению в некоторых рыночных ситуациях.

Чувствительность параметров: производительность стратегии может быть очень чувствительной к параметрам, неправильный выбор параметров может привести к плохой работе стратегии.

Изменение рыночных условий: в некоторых рыночных условиях (например, длительный горизонтальный курс или экстремальная волатильность) стратегия может не работать.

Слишком много торгов: в некоторых рыночных условиях стратегия может генерировать слишком много торговых сигналов, увеличивая стоимость торгов и, возможно, приводить к чрезмерной торговле.

Субъективность, отличающаяся от идентификации: Субъективность, отличающаяся от идентификации, может существовать, и различные трейдеры могут иметь разные интерпретации одной и той же ситуации на рынке.

Направление оптимизации стратегии

Динамическая корректировка параметров: реализация механизма динамической корректировки параметров, позволяющего стратегии самостоятельно адаптироваться к различным рыночным условиям. Например, автоматическая корректировка предела перекупа и перепродажи RSI в соответствии с волатильностью рынка.

Добавление фильтра тренда: введение дополнительных трендовых показателей (например, скользящих средних) для подтверждения общей тенденции рынка, открытие позиций только в направлении тренда, чтобы уменьшить обратную торговлю.

Интегрированный анализ объема сделок: включение показателей объема сделок в стратегию для подтверждения эффективности ценового движения и улучшения качества сигналов.

Оптимизация времени входа: на основе текущего сигнала добавляются более тонкие правила входа, такие как ожидание обратного звонка и вход для получения лучшей цены.

Реализация динамического стоп-лода/стоп-стопа: динамическое установление уровня стоп-лода в зависимости от рыночной волатильности или ключевой поддерживающей устойчивости, улучшение управления рисками.

Временная фильтрация: добавление временной фильтрации, чтобы избежать периодов повышенной волатильности или низкой ликвидности, таких как до и после открытия рынка.

Анализ нескольких временных рамок: объединение анализа нескольких временных рамок для повышения надежности торговых сигналов и снижения риска ложных сигналов.

Оптимизация машинного обучения: использование алгоритмов машинного обучения для оптимизации выбора параметров и процесса генерации сигналов, повышения адаптивности и производительности стратегий.

Подвести итог

Стратегия торговли с отклонением от тренда CCI - это комплексный метод технического анализа, который искусно сочетает в себе несколько технических показателей, чтобы захватить переломные моменты в рыночных тенденциях. Стратегия предоставляет трейдеру всесторонний взгляд на рынок, объединяя нулевой кросс-сигнал CCI или отклонения от тренда, уровень RSI в перекупке и перепродаже, а также опциональный анализ отклонения.

Основным преимуществом стратегии является ее многоуровневый механизм подтверждения сигнала, который помогает повысить точность и надежность торгов. В то же время, гибкость стратегии позволяет трейдерам приспосабливаться к личным предпочтениям и рыночным условиям. Однако, как и все стратегии технического анализа, она также подвержена рискам, таким как ложные сигналы, задержка и изменения рыночных условий.

В целях дальнейшего повышения устойчивости и адаптивности стратегии рекомендуется рассмотреть возможность реализации оптимизационных направлений, таких как корректировка динамических параметров, добавление фильтров тенденций и интеграция объемного анализа. Эти улучшения могут помочь стратегии лучше реагировать на различные рыночные условия, уменьшить ложные сигналы и повысить общую производительность.

В целом, эта стратегия предлагает трейдерам потенциальную структуру, которая может стать эффективным инструментом торговли с помощью постоянной оптимизации и индивидуальной настройки. Однако пользователям все же следует проявлять осторожность, проводить адекватную обратную проверку и лабораторную проверку и всегда помнить о важности управления рисками.

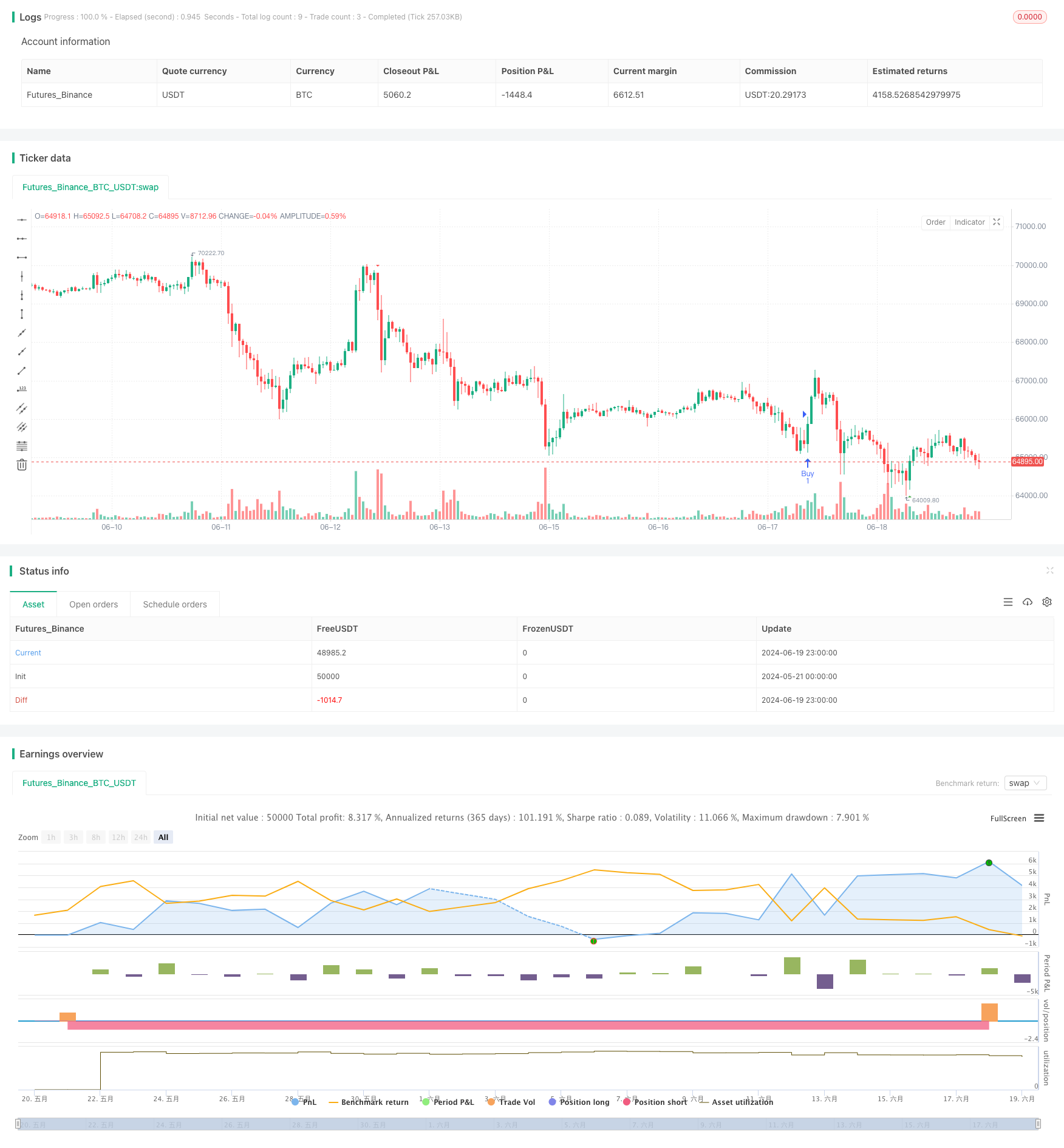

/*backtest

start: 2024-05-21 00:00:00

end: 2024-06-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("bayush", overlay=true)

// Input settings

entrySignalSource = input.string("CCI", "Entry Signal Source", options=["CCI", "Momentum"], tooltip="Choose the entry signal source: CCI or Momentum")

ccimomLength = input.int(10, minval=1, title="CCI/Momentum Length")

useDivergence = input.bool(true, title="Use Divergence", tooltip="Consider regular bullish/bearish divergence")

rsiOverbought = input.int(65, minval=1, title="RSI Overbought Level")

rsiOversold = input.int(35, minval=1, title="RSI Oversold Level")

rsiLength = input.int(14, minval=1, title="RSI Length")

// Calculate CCI and Momentum

source = entrySignalSource == "Momentum" ? close - close[ccimomLength] : ta.cci(close, ccimomLength)

crossUp = ta.cross(source, 0)

crossDown = ta.cross(0, source)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

oversold = rsi <= rsiOversold or rsi[1] <= rsiOversold or rsi[2] <= rsiOversold or rsi[3] <= rsiOversold

overbought = rsi >= rsiOverbought or rsi[1] >= rsiOverbought or rsi[2] >= rsiOverbought or rsi[3] >= rsiOverbought

// Divergence Conditions

bullishDivergence = rsi[0] > rsi[1] and rsi[1] < rsi[2]

bearishDivergence = rsi[0] < rsi[1] and rsi[1] > rsi[2]

// Entry Conditions

longEntryCondition = crossUp and oversold and (not useDivergence or bullishDivergence)

shortEntryCondition = crossDown and overbought and (not useDivergence or bearishDivergence)

// Execute trades based on signals

strategy.entry("Buy", strategy.long, when=longEntryCondition)

strategy.entry("Sell", strategy.short, when=shortEntryCondition)

// Plot buy and sell signals

plotshape(series=longEntryCondition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Buy Signal")

plotshape(series=shortEntryCondition, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Sell Signal")

// Entry signal alerts

alertcondition(longEntryCondition, title="BUY Signal", message="Buy Entry Signal")

alertcondition(shortEntryCondition, title="SELL Signal", message="Sell Entry Signal")