Стратегия динамического входа и стоп-лосса по низким ценам на основе RSI

RSI

Обзор

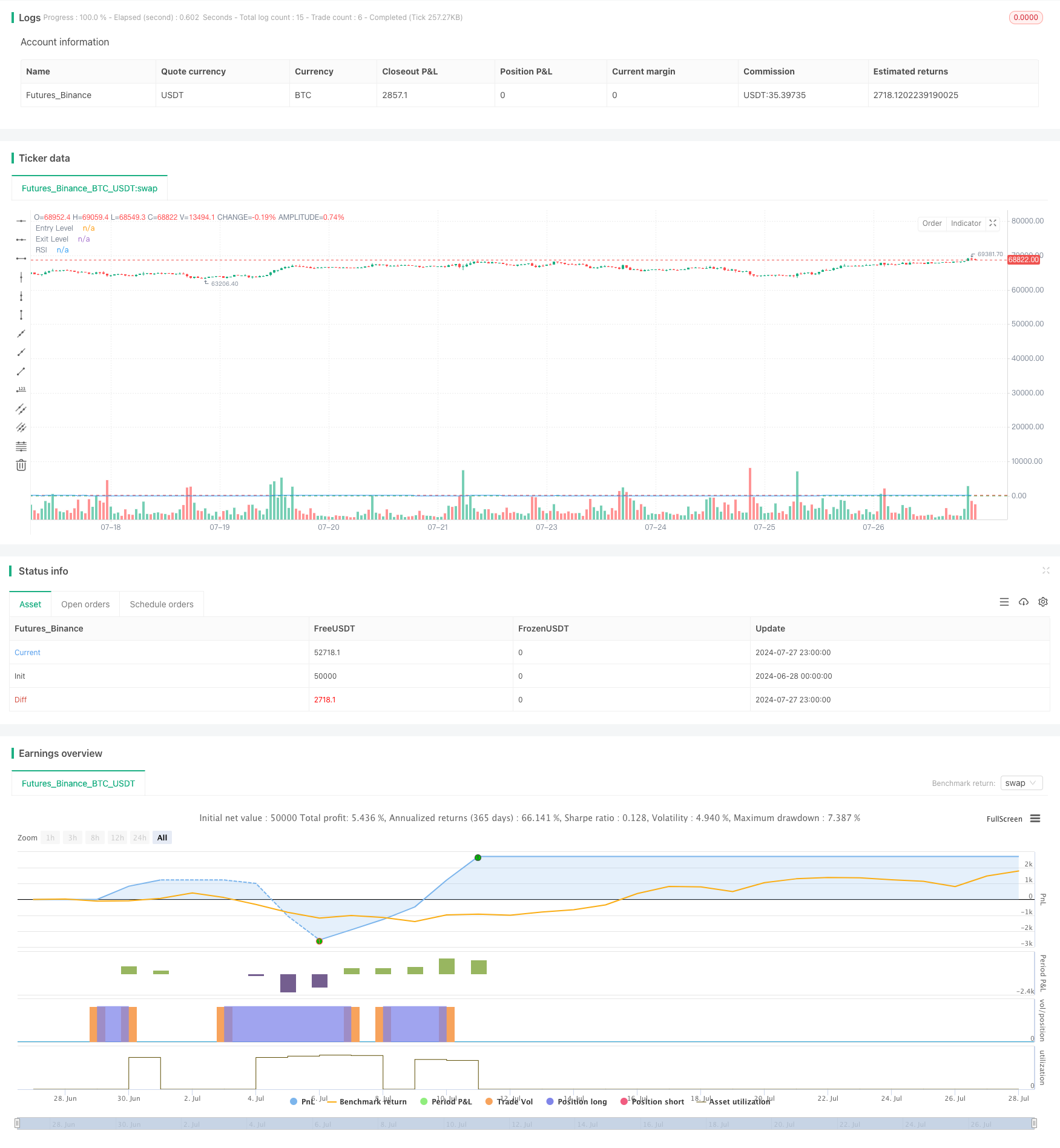

Эта стратегия является торговой системой, основанной на относительно сильном и слабом индексе (RSI), специально разработанной для определенных рынков. Она использует интервалы перепродажи и перекупа RSI для определения точек входа и выхода, а также сочетает в себе механизм динамического остановки для контроля риска.

Стратегический принцип

Входные условия: стратегия открывает позиции, когда RSI ниже установленного входного порога (по умолчанию 24). Здесь используется наименьшая цена дня для расчета RSI, а не обычная цена закрытия, что может сделать стратегию более чувствительной к низким точкам рынка.

Условия выхода: Стратегия имеет два условия выхода: a) когда RSI превышает установленный выходной порог (зависимость 72) - это сигнал о том, что рынок, возможно, перекупил, и в это время он закрывается. b) вызывать убыточное положение, когда процент убытков превышает предельную допустимую потерю (по умолчанию 20%);

Управление позициями: стратегия по умолчанию использует 10% от общей стоимости счета в качестве суммы для каждой сделки.

Расчет RSI: RSI рассчитывается с использованием 14-дневного цикла, но на основе минимальной цены, а не традиционной цене закрытия.

Стратегические преимущества

Динамический вход: используя низкие точки RSI в качестве входного сигнала, стратегия может захватить потенциальные возможности для отскока во время перепродажи рынка.

Контроль риска: в сочетании с техническим показателем (RSI) и механизмом стопроцентного остановки двух выездных механизмов, можно как вовремя получить прибыль, когда рынок поворачивается, так и контролировать убытки при неблагоприятных условиях.

Гибкость: стратегия позволяет пользователям настраивать циклы расчета RSI, входные и выходные пороги, а также максимальный процент потерь, которые могут быть скорректированы в зависимости от особенностей рынка.

Расчет RSI с использованием низкой цены: этот нетрадиционный метод расчета RSI может быть более легким для захвата крайних низких точек рынка, что благоприятно для входа в более низкую ценовую позицию.

Простые и понятные: логика стратегии относительно проста, легко понятна и реализуется, а также может быть оптимизирована и расширена.

Стратегический риск

Риск ложного прорыва: в условиях высокой волатильности рынка RSI может часто вызывать входные сигналы, что приводит к быстрому прекращению торгов после нескольких попыток.

Недостаточное следование тренду: стратегия основывается на обратном сигнале RSI, и в сильных трендовых рынках может быть преждевременно ликвидировано, что может привести к потере большей прибыли.

Фиксированный процентный стоп: Хотя установлен механизм стоп, фиксированный процентный стоп может не подходить для всех рыночных условий и в некоторых случаях может быть слишком мягким или слишком жестким.

Одиночная зависимость от индикатора: стратегия, основанная только на RSI, без проверки на других технических или фундаментальных факторах, может увеличить риск ошибочного вывода.

Конкретные рыночные ограничения: стратегии разработаны для конкретных рынков и могут не применяться для других типов финансовых продуктов или рынков.

Направление оптимизации стратегии

Многополюсная комбинация: рассмотреть возможность использования других технических показателей, таких как движущиеся средние, бринговые полосы и т. д., в сочетании с RSI, для повышения надежности сигнала.

Параметры самостоятельной адаптации: можно разработать механизм, который автоматически корректирует расчетный цикл RSI в зависимости от волатильности рынка и входных/выходных порогов, чтобы сделать стратегию более адаптивной.

Динамический стоп: замена фиксированного стоп-пороста на стоп-порост или ATR, который может быть лучше адаптирован к различным рыночным колебаниям.

Оптимизация управления позициями: учитывайте, что доля средств, используемых для каждой сделки, скорректируется в зависимости от силы RSI или динамики волатильности рынка, а не фиксированное использование 10%.

Увеличение фильтрации тенденций: внедрение механизмов определения тенденций, например, использование долгосрочных движущихся средних, чтобы избежать преждевременного закрытия позиций при сильных тенденциях к росту.

Временная фильтрация: добавление ограничений на время торгового окна, чтобы избежать торговли в периоды, когда рынок менее волатилен или менее ликвиден.

Отзыв и оптимизация: оптимизация и отзыв на широкий спектр параметров стратегии, чтобы найти оптимальную комбинацию параметров в различных рыночных условиях.

Подвести итог

Эта стратегия динамического входа и остановки при низких ценах, основанная на RSI, обеспечивает простой и эффективный способ торговли. Стратегия направлена на захват низких точек рынка и контроль риска путем использования сигналов перепродажи и перекупа RSI в сочетании с механизмом динамического остановки.

Тем не менее, существуют некоторые ограничения стратегии, такие как чрезмерная зависимость от одного показателя и возможные проблемы преждевременного плава. Для повышения устойчивости и адаптивности стратегии можно рассмотреть возможность внедрения таких направлений оптимизации, как проверка по нескольким показателям, адаптивные параметры и динамическая остановка убытков. В то же время необходимы глубокие обзоры и оптимизация параметров для различных особенностей рынка.

В целом, эта стратегия предоставляет трейдерам хорошую стартовую точку, с которой можно осуществлять дальнейшую настройку и улучшение в зависимости от индивидуального стиля торговли и особенностей целевого рынка. В практическом применении трейдеру рекомендуется тщательно оценивать эффективность стратегии в различных рыночных условиях и в сочетании с другими аналитическими инструментами и технологиями управления рисками для повышения ее общей эффективности.

//@version=5

strategy("Simple RSI Strategy with Low as Source", overlay=true)

// Input parameters

rsiLength = input.int(14, title="RSI Length")

rsiEntryLevel = input.int(24, title="RSI Entry Level")

rsiExitLevel = input.int(72, title="RSI Exit Level")

lossTolerance = input.float(20.0, title="Max Loss %")

// Calculating RSI using the low price

rsi = ta.rsi(low, rsiLength)

// Entry condition

longCondition = rsi < rsiEntryLevel

if (longCondition)

strategy.entry("Long", strategy.long)

// Recording the entry price

var float entryPrice = na

if (longCondition)

entryPrice := low

// Exit conditions

percentFromEntry = 100 * (close - entryPrice) / entryPrice

exitCondition1 = rsi > rsiExitLevel

exitCondition2 = percentFromEntry <= -lossTolerance

if (exitCondition1 or exitCondition2)

strategy.close("Long")

// Plotting

plot(rsi, "RSI", color=color.blue)

hline(rsiEntryLevel, "Entry Level", color=color.green)

hline(rsiExitLevel, "Exit Level", color=color.red)