Стратегия подтверждения пересечения двойной скользящей средней и модель оптимизации комбинации объема и цены

SMA

Обзор

Двухлинейная перекрестная подтверждающая стратегия в сочетании с оптимальной моделью количественной цены - это торговая стратегия, которая сочетает в себе краткосрочную и долгосрочную простую движущуюся среднюю ((SMA) для создания сигнала покупки и продажи путем перекрестных цены и средней линии. Уникальность этой стратегии заключается в том, что внедрены дополнительные механизмы подтверждения, включая изменения в объеме торговли, другие технические показатели или анализ ценового поведения, чтобы уменьшить появление ложных сигналов.

Стратегический принцип

Выбор движущейся средней: стратегия позволяет пользователям настраивать краткосрочные и долгосрочные периоды SMA, которые могут варьироваться от 5 до 200 дней, чтобы соответствовать различным рыночным условиям и стилям торговли.

Сигнал генерируется:

- Сигнал покупки: возникает, когда цена пересекает краткосрочную SMA и одновременно превышает долгосрочную SMA.

- Сигнал продажи: возникает, когда цена пересекает краткосрочную SMA и одновременно находится ниже долгосрочной SMA.

Сигнал подтвержден:

- Подтверждение покупки: требуется, чтобы предыдущая и текущая закрытые цены были выше, чем долгосрочная SMA.

- Подтверждение продажи: требуется, чтобы предыдущая цена закрытия и текущая цена закрытия были ниже долгосрочной SMA.

Исполнение сделки: стратегия выполняет соответствующие операции покупки или продажи только после подтверждения сигнала.

Визуализация: стратегия начерчивает на графике краткосрочные и долгосрочные линии SMA и использует знаки для отображения сигналов о покупке и продаже, что позволяет трейдеру интуитивно анализировать ситуацию на рынке.

Стратегические преимущества

Гибкость: позволяет пользователям настраивать краткосрочные и долгосрочные циклы SMA в соответствии с различными рыночными условиями и индивидуальными торговыми предпочтениями.

Механизм подтверждения сигнала: снижается появление ложных сигналов, требуя, чтобы цена не только проходила через краткосрочный SMA, но и подтверждала свое положение относительно долгосрочного SMA.

Тренд-трек: использование перекрестных и ценовых позиций двух SMA для эффективного захвата изменений среднесрочных и долгосрочных тенденций.

Управление рисками: с помощью механизмов подтверждения снижается риск частого совершения сделок в условиях рыночного порыва или сильного колебания.

Визуальная поддержка: четко обозначенные на графике сигналы купли-продажи, позволяющие трейдерам быстро идентифицировать потенциальные торговые возможности.

Эластичность: рамки политики позволяют дальнейшую интеграцию других технических показателей или пользовательских условий, предоставляя пространство для расширения для более продвинутых пользователей.

Стратегический риск

Задержка: в качестве стратегии отслеживания тенденции, может быть медленной реакцией в начале обратного тренда, что приводит к небольшой задержке входа или выхода.

Показатели поперечного рынка: в рынке, где нет явных тенденций, могут быть часто созданы ложные сигналы, увеличивающие стоимость сделки.

Чувствительность параметров: различные настройки цикла SMA могут привести к значительным различиям в эффективности стратегии, требующим тщательной оптимизации и обратной проверки.

Чрезмерная зависимость от исторических данных: стратегия предполагает, что в будущем повторятся прошлые ценовые модели, что может потерпеть неудачу при значительных изменениях в структуре рынка.

Отсутствие механизма остановки убытков: текущая версия не содержит четкой стратегии остановки убытков, что может привести к более высоким рискам в экстремальных рыночных условиях.

Направление оптимизации стратегии

Введение динамической корректировки параметров: автоматическая корректировка цикла SMA на основе волатильности рынка для адаптации к различным этапам рынка.

Интегрированный анализ трафика: изменение трафика используется в качестве дополнительного индикатора подтверждения, повышающего надежность сигнала.

Добавление фильтра силы тренда: используйте индикаторы, такие как ADX, для измерения силы тренда и совершайте сделки только в сильных тенденциях.

Реализация адаптивного стоп-лосса: установка стоп-лосса в соответствии с динамикой волатильности рынка, оптимизация управления рисками.

Рассматривать многократные временные рамки анализа: в сочетании с более длительными оценками тенденций, повысить точность принятия торговых решений.

Добавление фильтра волатильности: изменение параметров стратегии или приостановка торговли в период высокой волатильности, снижение риска.

Внедрение моделей машинного обучения: модели обучения с использованием исторических данных, оптимизация выбора параметров и процесс подтверждения сигнала.

Подвести итог

Двухлинейная перекрестная стратегия подтверждения в сочетании с моделью оптимизации количества и цены является гибкой, масштабируемой структурой торговой системы. Благодаря сочетанию краткосрочных и долгосрочных SMA и введению дополнительных механизмов подтверждения, стратегия эффективно снижает риск ложных сигналов, одновременно улавливая рыночные тенденции.

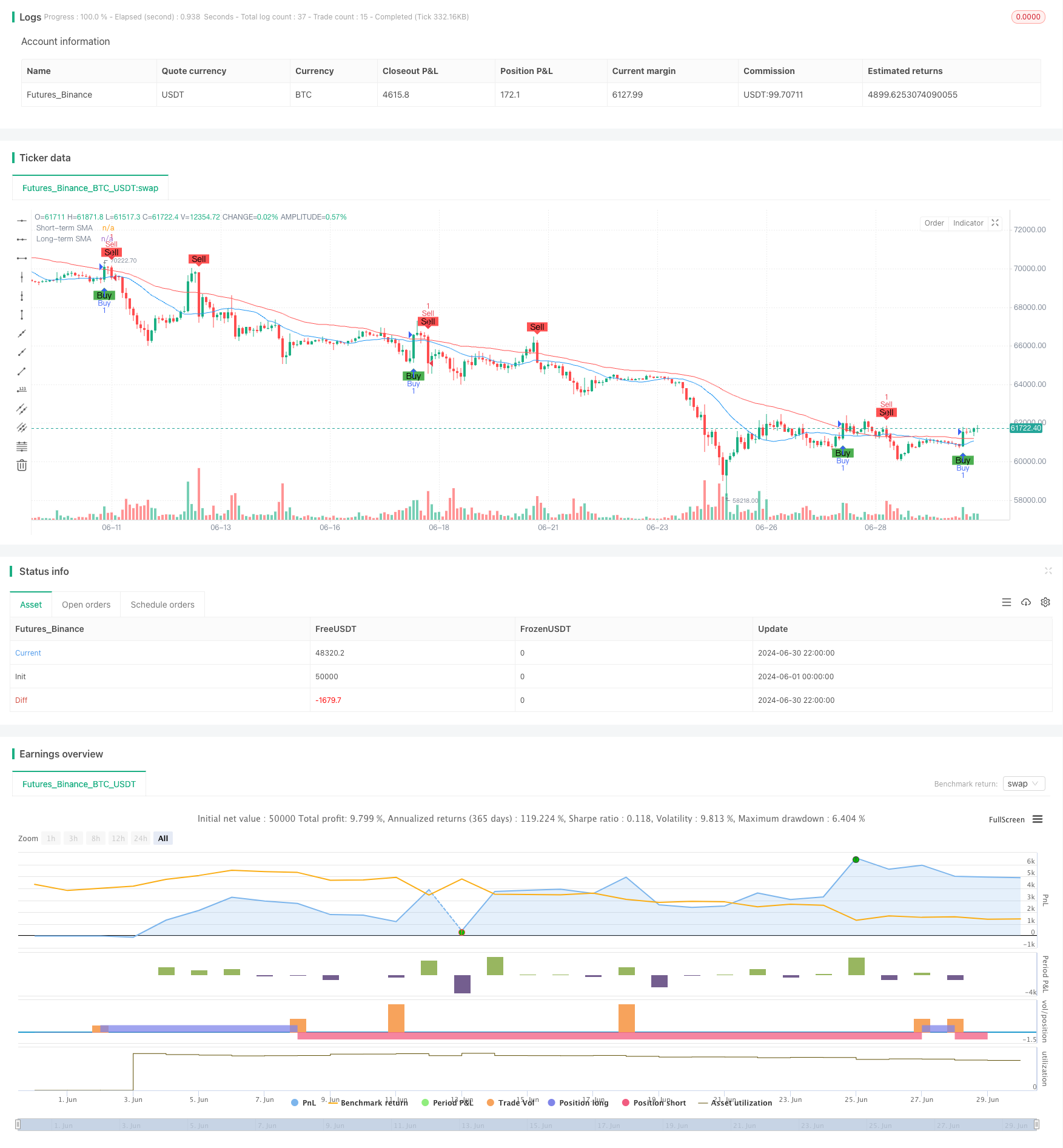

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Customizable SMA Crossover Strategy with Confirmation", overlay=true)

// Input parameters

shortSMA_choice = input.string(title="Short-term SMA Choice", defval="SMA 20", options=["SMA 5", "SMA 10", "SMA 20", "SMA 50", "SMA 100", "SMA 200"])

longSMA_choice = input.string(title="Long-term SMA Choice", defval="SMA 50", options=["SMA 5", "SMA 10", "SMA 20", "SMA 50", "SMA 100", "SMA 200"])

// Determine short-term SMA length based on user choice

shortSMA_length = switch shortSMA_choice

"SMA 5" => 5

"SMA 10" => 10

"SMA 20" => 20

"SMA 50" => 50

"SMA 100" => 100

"SMA 200" => 200

// Determine long-term SMA length based on user choice

longSMA_length = switch longSMA_choice

"SMA 5" => 5

"SMA 10" => 10

"SMA 20" => 20

"SMA 50" => 50

"SMA 100" => 100

"SMA 200" => 200

// Calculate SMAs

shortSMA = ta.sma(close, shortSMA_length)

longSMA = ta.sma(close, longSMA_length)

// Plot SMAs

plot(shortSMA, title="Short-term SMA", color=color.blue)

plot(longSMA, title="Long-term SMA", color=color.red)

// Generate signals

buySignal = ta.crossover(close, shortSMA) and close > longSMA and close[1] <= longSMA

sellSignal = ta.crossunder(close, shortSMA) and close < longSMA and close[1] >= longSMA

// Confirmation conditions

buyCondition = buySignal and close[1] > longSMA and close > longSMA

sellCondition = sellSignal and close[1] < longSMA and close < longSMA

// Execute trades

if (buySignal)

strategy.entry("Buy", strategy.long)

if (sellSignal)

strategy.entry("Sell", strategy.short)

// Plot signals on the chart

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, text="Buy", title="Buy Signal")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell", title="Sell Signal")