Обзор стратегии

Эта стратегия является количественной торговой системой, основанной на RSI и принципе средней величины регрессии. Она используется для выявления перепродажи на рынке путем выявления перекупа, в сочетании с диапазоном колебаний цены и позицией закрытия.

Стратегический принцип

Стратегия использует многочисленные механизмы фильтрации для определения торговых сигналов: во-первых, требуется, чтобы цена создала 10 циклических новых низких, что указывает на то, что рынок находится в состоянии перепродажи; во-вторых, требуется, чтобы диапазон колебаний цены в тот день был максимальным почти на 10 торговых дней, что указывает на усиление колебаний рынка; и, наконец, чтобы подтвердить потенциальный обратный оборот, оценивая, находится ли цена закрытия в верхних четверти ценового диапазона в тот день.

Стратегические преимущества

- Множественные условия фильтрации улучшают качество сигнала и уменьшают ложные сигналы

- Сочетание нескольких измерений, таких как ценовая форма, волатильность и динамика в техническом анализе

- Эффективная защита прибыли с использованием механизма отслеживания убытков

- Механизм входа в систему использует прорывную идентификацию, чтобы избежать преждевременного вмешательства

- Логика транзакций ясна, легко понятна и реализуется

Стратегический риск

- Часто может вызывать остановку на рынке с высоким трендом

- Вступление в компанию требует строгих условий, и вы можете пропустить некоторые возможности для торговли.

- Требуется более высокая частота транзакций, что может привести к более высоким транзакционным затратам.

- В условиях низкой волатильности может быть трудно найти эффективные торговые сигналы

- Стоп-лосс может быть слишком консервативным и влиять на общую доходность

Направление оптимизации стратегии

- Можно вводить фильтры тренда, приостанавливая торговлю в условиях сильной тенденции

- Рассмотрение возможности включения показателя объема сделок в качестве вспомогательного подтверждения

- Оптимизированная стоп-стратегия, которая может быть изменена в зависимости от динамики рыночных колебаний

- Увеличение ограничений на время хранения, чтобы избежать длительных потрясений

- Рассмотрение возможности использования многоциклического анализа для повышения надежности сигнала

Подвести итог

Это целостная, логически ясная стратегия среднезначной регрессии. Благодаря многоусловной фильтрации и динамическому управлению потерями, стратегия может эффективно улавливать рыночные возможности для преодоления падения, одновременно контролируя риск. Несмотря на некоторые ограничения, общая эффективность стратегии может быть улучшена с помощью разумной оптимизации и совершенствования.

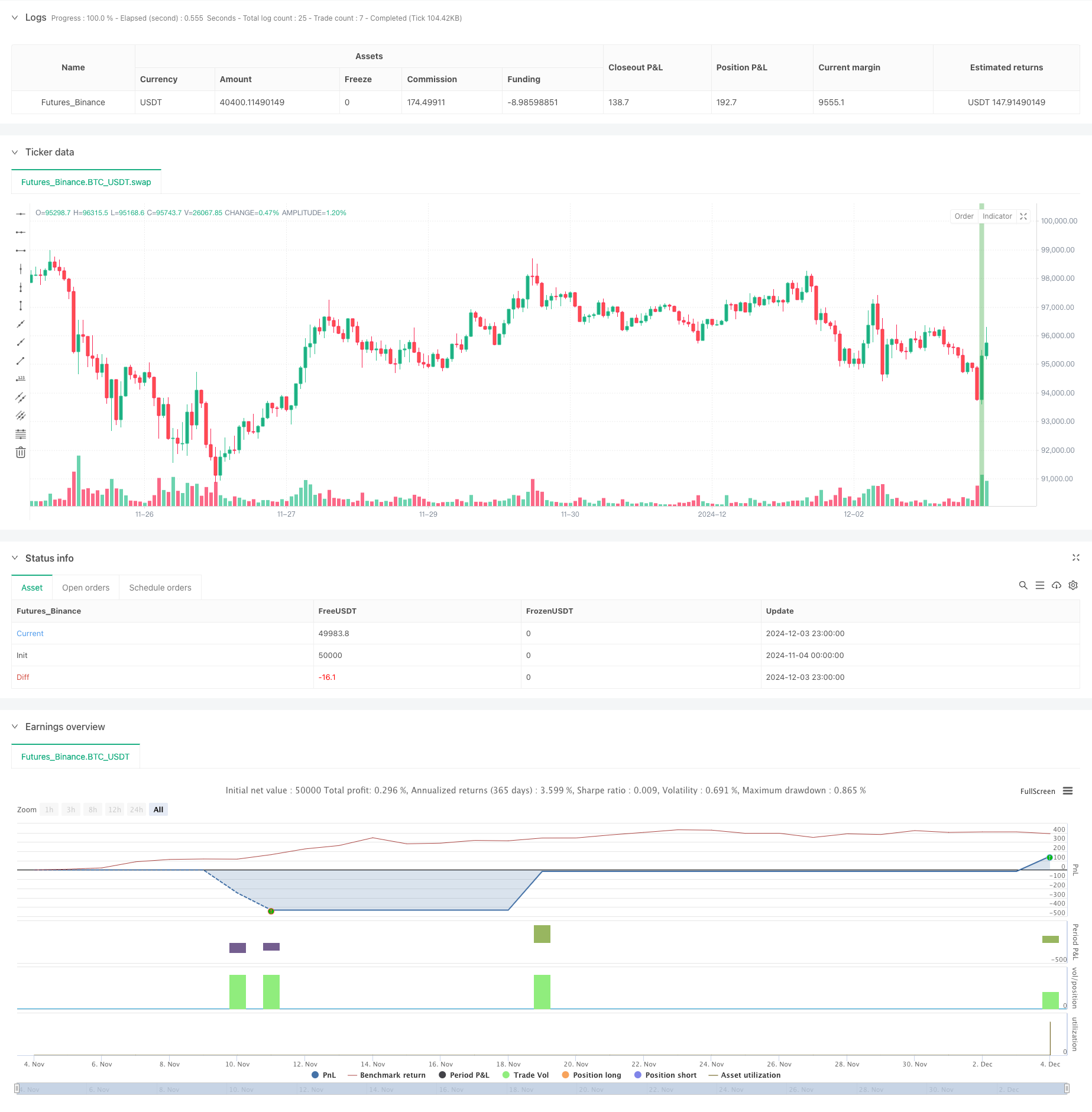

/*backtest

start: 2024-11-04 00:00:00

end: 2024-12-04 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Larry Conners SMTP Strategy", overlay=true, margin_long=100, margin_short=100)

// --- Inputs ---

// Corrected the input type declaration by removing 'type='

tickSize = input.float(0.01, title="Tick Size (e.g., 1/8 for stocks)")

// --- Calculate conditions ---

// 1. Today the market must make a 10-period low

low10 = ta.lowest(low, 10)

is10PeriodLow = low == low10

// 2. Today's range must be the largest of the past 10 bars

rangeToday = high - low

maxRange10 = ta.highest(high - low, 10)

isLargestRange = rangeToday == maxRange10

// 3. Today's close must be in the top 25 percent of today's range

rangePercent = (close - low) / rangeToday

isCloseInTop25 = rangePercent >= 0.75

// Combine all buy conditions

buyCondition = is10PeriodLow and isLargestRange and isCloseInTop25

// --- Buy Entry (on the next day) ---

var float buyPrice = na

var bool orderPending = false

var float stopLoss = na // Initialize stopLoss at the top level to avoid 'Undeclared identifier' errors

if (buyCondition and strategy.position_size == 0)

buyPrice := high + tickSize

stopLoss := low

orderPending := true

// Condition to place buy order the next day or the day after

if orderPending and ta.barssince(buyCondition) <= 2

strategy.entry("Buy", strategy.long, stop=buyPrice)

orderPending := false

// --- Stop-Loss and Trailing Stop ---

if (strategy.position_size > 0)

stopLoss := math.max(stopLoss, low) // Move stop to higher lows (manual trailing)

strategy.exit("Exit", from_entry="Buy", stop=stopLoss)

// --- Plotting ---

// Highlight buy conditions

bgcolor(buyCondition ? color.new(color.green, 50) : na)

//plotshape(series=buyCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="Buy Setup")

// Plot Stop-Loss level for visualization

//plot(strategy.position_size > 0 ? stopLoss : na, color=color.red, linewidth=2, title="Stop-Loss Level")