متحرک نقطہ نظر سے جیتنے کے اختیارات

0

0

2029

2029

متحرک نقطہ نظر سے جیتنے کے اختیارات

لیکویڈیٹی کے بہاؤ اور استعمال کے طول و عرض میں تنوع اگر قیمتوں کا تعین کرنا ایک سائنس ہے تو ، تجارت اور hedging ایک فن ہے۔ متحرک hedging اور ایڈجسٹمنٹ کی ضرورت اختیارات کے مختلف قسم کے حکمت عملی کے خطرات سے پیدا ہوتی ہے ، جو بھی طول و عرض اور نقطہ نظر کی حکمت عملی ہے ، اس میں ممکنہ منافع کے ذرائع کے طور پر ناقابل تلافی خطرہ موجود ہے۔ متحرک hedging اور ایڈجسٹمنٹ کی سائنسیت اختیارات کے مقداری نیٹ ورک سے پیدا ہوتی ہے ، جو بھی طول و عرض اور نقطہ نظر کا خطرہ ہے ، اس کی پیمائش کی جاسکتی ہے ، جس سے مقداری انتظام کے حل کو حاصل کیا جاسکتا ہے۔ متحرک hedging اور ایڈجسٹمنٹ کا مشترکہ فائدہ لیکویڈیٹی کے بیرونی اضافے اور استعمال کے طول و عرض کی تنوع سے پیدا ہوتا ہے۔

- #### اختیارات کے خطرات کا جائزہ

آپشن خریدنے والے کا خطرہ

اختیارات خریدنے والے کو اختیارات کا حق رکھنے والا بھی کہا جاتا ہے۔ جب اختیارات کے خریدار نے آخری ٹریڈنگ ڈے پر خریدنے یا بیچنے والے اثاثوں کو خریدنے یا بیچنے کے حق کا استعمال کیا تو ذمہ دار فریق کو اختیارات خریدنے والے کی ضروریات کو غیر مشروط طور پر پورا کرنا ہوگا۔

لہذا ، اختیارات خریدنے والے کے لئے سب سے زیادہ خطرہ حق کی رقم میں بند ہے ، اور زیادہ سے زیادہ منافع لامحدود ہے۔ اس کے باوجود ، اختیارات خریدنے والوں کے لئے کچھ خطرات موجود ہیں جن پر خصوصی توجہ دینے کی ضرورت ہے۔

- حقوق اور خطرات

اختیارات خریدنے والے کی آمدنی اختیارات کی خرید و فروخت کے دوران حقوق کی رقم کے فرق سے پیدا ہوتی ہے۔ اگرچہ سرمایہ کاروں کے لئے لامحدود نقصان کا امکان نہیں ہے ، لیکن جب اشارے والے اثاثوں کی قیمت منفی سمت میں بدل جاتی ہے تو ، سرمایہ کاروں کو تمام حقوق ضائع ہونے کا خطرہ ہوتا ہے۔ لہذا ، سرمایہ کاروں کو اچھا اسٹاپ نقصان کا شعور قائم کرنا چاہئے۔

اعلی پریمیم کا خطرہ

ویور آپشن کی میعاد ختم ہونے کی تاریخ کے وقت کی قیمت اور حق کی رقم کی قیمت دونوں کو صفر کردیا جائے گا۔ میعاد ختم ہونے سے پہلے قیمت میں اضافے کا خطرہ ہے کیونکہ اتار چڑھاؤ بہت زیادہ ہے۔ اگر سرمایہ کار اس وقت واپسی کرتا ہے اور اختیارات خریدتا ہے تو ، اس کی میعاد ختم ہونے پر نقصان کا سامنا کرنا پڑ سکتا ہے ، جیسے سرمایہ کاروں نے ریل اسٹیٹ بلبلے کے دوران واپسی کی۔

- #### آپشن بیچنے والے کا خطرہ

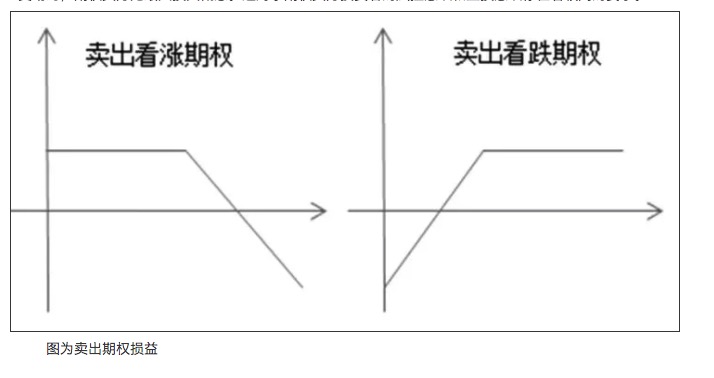

اختیارات بیچنے والے کو عام طور پر اختیارات کی ذمہ دار فریق کے طور پر بیان کیا جاتا ہے ، جب اختیارات کے خریدار کو آخری دن کے کاروبار پر خریدنے یا بیچنے والے اثاثوں کو خریدنے یا بیچنے کے حق کا استعمال کرتے ہوئے ، ذمہ دار فریق کو اختیارات کے خریدار کی ضروریات کو غیر مشروط طور پر پورا کرنا ہوگا۔ اختیارات کی محض فروخت کے معاملے میں ، زیادہ سے زیادہ آمدنی حق کی رقم کی آمدنی میں مقفل ہے ، اور اس کا سامنا کرنا پڑتا ہے نقصان بہت زیادہ ہوسکتا ہے۔

1 ۔ ضمانت کا خطرہ

اختیارات بیچنے والے تجارت کے دوران گارنٹی ادا کرتے ہیں اور اختیارات کی قیمت میں ہونے والی تبدیلیوں کے مطابق اس کو ایڈجسٹ کرتے ہیں۔ مستقبل کی طرح ، جب گارنٹی کی رقم ناکافی ہو تو اس کے مطابق اضافی گارنٹی کی ضرورت ہوتی ہے۔ جب گارنٹی کی قیمت مضبوط افق کو چھوتی ہے تو ، اختیارات بیچنے والے کو مضبوط افقی خطرے کا سامنا کرنا پڑتا ہے۔

- بڑے پیمانے پر نقصان کا خطرہ

چونکہ اختیارات کے نقصانات کی غیر لکیری خصوصیات موجود ہیں ، لہذا اختیارات بیچنے والے کی زیادہ سے زیادہ آمدنی رائلٹی آمدنی پر مقفل ہے۔ جب نشان زد اثاثوں کی قیمت منفی سمت میں بدل جاتی ہے تو ، اختیارات بیچنے والے کے پاس زیادہ سے زیادہ نقصان کا تصور نہیں ہوتا ہے۔ اس سے اختیارات بیچنے والے سرمایہ کاروں کے خطرے سے متعلق شعور اور نقصان کو روکنے کے بارے میں شعور کی اعلی ضرورت ہوتی ہے۔

【1】

گراف کے طور پر فروخت کرنے کے اختیارات کے نقصانات

- لیکویڈیٹی رسک

لیکویڈیٹی کا خطرہ یہ خطرہ ہے کہ سرمایہ کار مقررہ قیمت پر بروقت تجارت نہیں کرسکتے ہیں۔ یہ آپشن بیچنے والے اور خریدنے والے کا مشترکہ خطرہ ہے ، جو مالیاتی منڈیوں میں وسیع پیمانے پر موجود ہے۔

- #### اختیارات متحرک ہیجنگ

اسٹیٹک طور پر ، وسیع پیمانے پر پھیلاؤ جیسے بیچنے والے کی حکمت عملی کو فروخت کرنے میں لامحدود خطرہ ہے ، لیکن یہ آسان ہے ، اور اس کی حکمت عملی کو ایڈجسٹ کرنے ، جگہ کو ایڈجسٹ کرنے اور متحرک طور پر ہینڈل کرنے جیسی چھوٹی چھوٹی مہارتوں کی مدد سے ، خطرہ قابو میں رکھنا مشکل نہیں ہے۔

- ڈیلٹا تشریح

اختیارات ڈیلٹا پیمائش کی قیمت میں تبدیلی کی وجہ سے اختیارات کی قیمت میں تبدیلی کی پیمائش کرتا ہے۔ ریاضیاتی لحاظ سے ، یہ اختیارات کی قیمت میں تبدیلی کی مقدار اور اس کی قیمت میں تبدیلی کی مقدار کا تناسب ہے ، یا اختیارات کی قیمت کے مقابلے میں اس کی قیمت کا ایک جزوی مشتق ہے۔ مثال کے طور پر:

ایک ٹماٹر 1801 کے اختیار کا ڈیلٹا 0.5 ہے ، اور اگر دوسرے عوامل میں کوئی تبدیلی نہیں ہوتی ہے تو ، اس ٹماٹر 1801 کے معاہدے کی قیمت میں 1 یوآن / ٹن اضافہ ہوتا ہے ، اور اختیار کی قیمت میں 0.6 یوآن / ٹن اضافہ ہوتا ہے۔

- ربط کا قانون

ڈیلٹا + ڈیلٹا = 1

- قیمت پر اثر انداز ہونے کا قانون

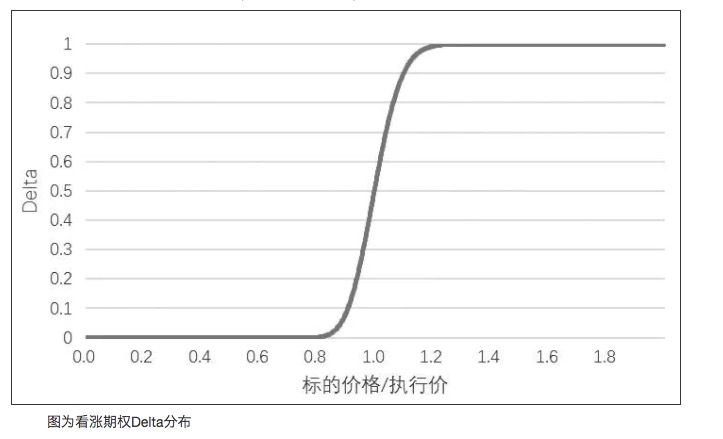

ڈیلٹا کی حد 0 سے 1 تک ہے ، گہرائی 1 کی طرف مائل ہے ، گہرائی 0 کی طرف مائل ہے۔

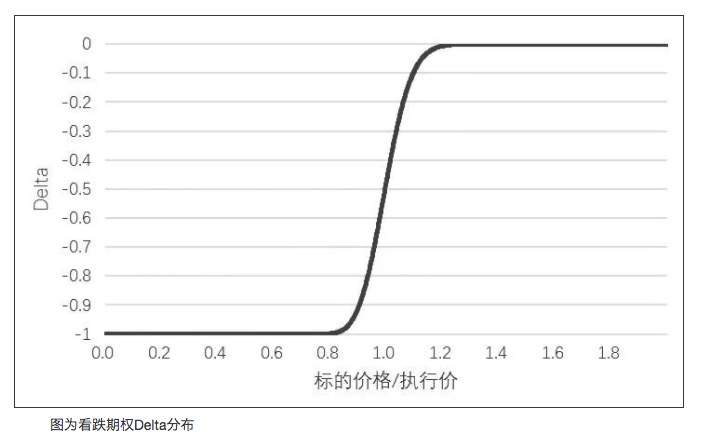

ڈراپ آپشن ڈیلٹا کی تبدیلی کی حد -1 سے 0 تک ہے ، گہرائی کا حقیقی قدر -1 کی طرف جاتا ہے ، گہرائی کا غلط قدر 0 کی طرف جاتا ہے۔

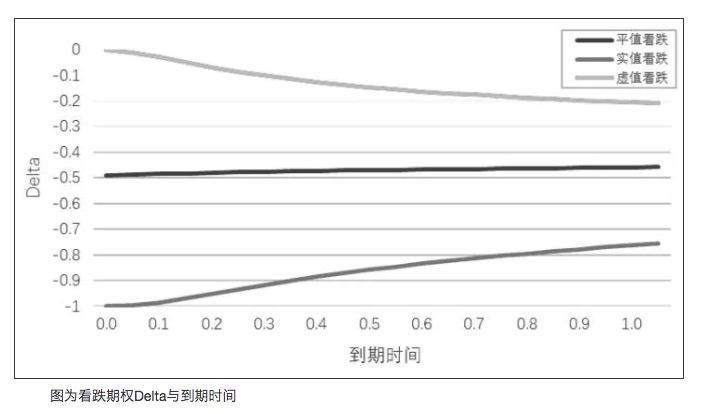

【2】

ڈیلٹا ڈسٹریبیوشن کے لئے گراف

【3】

ڈیلٹا ڈسٹریبیوشن برائے بیئرنگ آپشنز

- #### 4 ۔ وقت کی پابندی کا اثر

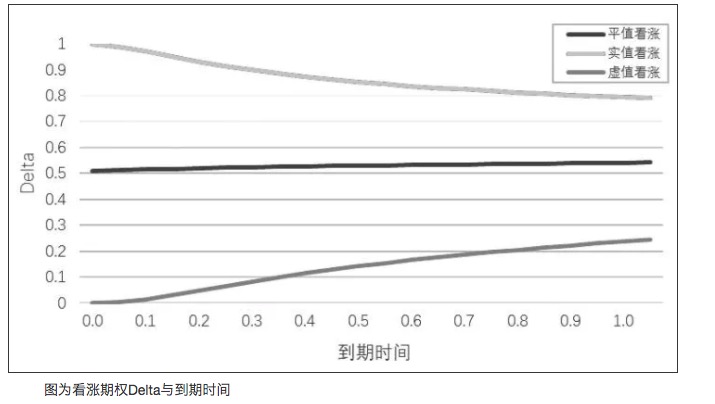

جیسا کہ میعاد ختم ہونے کی تاریخ قریب آتی ہے ، حقیقی قدر کے اختیارات کے لئے ڈیلٹا کا مطلق قدر 1 کی طرف بڑھتا ہے ، پیویسی اختیارات کے لئے ڈیلٹا کا مطلق قدر 0.5 کے قریب برقرار رہتا ہے ، اور مجازی اختیارات کے لئے ڈیلٹا کا مطلق قدر 0 کی طرف بڑھتا ہے۔

【4】  ڈیلٹا اور میعاد ختم ہونے کے وقت کے لئے گراف

ڈیلٹا اور میعاد ختم ہونے کے وقت کے لئے گراف

【5】  ڈیلٹا اور میعاد ختم ہونے کے وقت کے لئے گراف

ڈیلٹا اور میعاد ختم ہونے کے وقت کے لئے گراف

- #### 5. اتار چڑھاؤ کی شرح پر اثر انداز ہونے کا قانون

دیگر عوامل کے بغیر ، اتار چڑھاؤ کی شرح میں اضافے کے ساتھ ، اختیارات کا ڈیلٹا مطلق قدر 0.5 کی طرف بڑھ جاتا ہے۔ یعنی ، ورچوئل آپشن کا ڈیلٹا بڑھتا ہے ، اور حقیقی اختیارات کا ڈیلٹا کم ہوتا ہے۔ جب اتار چڑھاؤ کی شرح کم ہوتی ہے تو ، ورچوئل آپشن کا ڈیلٹا کم ہوتا ہے ، اور حقیقی اختیارات کا ڈیلٹا بڑھتا ہے۔ جب اتار چڑھاؤ کی شرح بہت کم ہوتی ہے تو ، برابر اختیارات کا ڈیلٹا بھی 1 کی طرف بڑھ جاتا ہے۔ در حقیقت ، اتار چڑھاؤ کی شرح پر ڈیلٹا کا اثر اسی طرح ہوتا ہے جس طرح مدت پر اثر انداز ہوتا ہے۔

- #### 6. ڈیلٹا غیر جانبدار اور بیعانہ

بعض اوقات سرمایہ کاروں کو یہ امید ہوسکتی ہے کہ ان کے پورٹ فولیو کو قیمتوں میں اتار چڑھاو سے محفوظ رکھا جائے۔ اس طرح کے پورٹ فولیو کو ڈیلٹا غیر جانبدار پورٹ فولیو کہا جاتا ہے۔ اس اثر کو حاصل کرنے کے لئے ، پورٹ فولیو کو ڈیلٹا سے بچایا جانا چاہئے۔ مثال کے طور پر ، M1801 فیوچر معاہدے کی قیمت 2860 یوآن / ٹن ہے۔ سرمایہ کاروں نے مندرجہ ذیل کراس وسیع پورٹ فولیو تشکیل دیا ہے:

اس وقت ، M1801 فیوچر کی قیمت میں 1 پوائنٹ کا اضافہ ہوا ہے ، اور اس سرمایہ کار کو 300 ڈالر کا نقصان ہوگا ، تاکہ پورٹ فولیو غیر جانبدار رہے ، سرمایہ کار کو 30 ہاتھ کے فیوچر معاہدے خریدنے کی ضرورت ہوگی۔ دراصل ، ڈیلٹا کی قیمت ، میعاد ختم ہونے اور اتار چڑھاؤ کی شرح میں تبدیلی کے ساتھ ڈیلٹا کی قیمت میں تبدیلی ہوگی۔

- #### 7۔ مشکلات اور خیالات

نوٹ کریں کہ مذکورہ بالا ڈیلٹا سیکیورٹی صرف بعد میں ایڈجسٹمنٹ ہے ، جس میں مارکیٹ اور قسطوں کے پیچھے پیچھے ، غیر فعال طور پر ایڈجسٹ کرنے کی دشواری ہوگی۔ مختلف سیکیورٹی میکانزم ، مختلف یونانیوں کے حساب کتاب کے طریقے ، مختلف نقصانات کا منحنی خطوط اور سیکیورٹی کے نتائج پیدا کریں گے۔ مختلف ڈیلٹا آؤٹ لیٹس اور مارکیٹنگ کی خصوصیات کے سامنے ، سرمایہ کار مختلف حفاظتی ٹولز کا انتخاب کرسکتے ہیں۔ فنڈز کی اجازت کے تحت ، سرمایہ کار چھوٹے علاقوں میں اتار چڑھاؤ کے جواب میں مخالف حصے کو بیچ سکتے ہیں ، اور اسی طرح کی فیوچر خرید سکتے ہیں یا مضبوط مارکیٹنگ کے حالات کے جواب میں اختیارات کا انتخاب کرسکتے ہیں۔ مناسب سیکیورٹی میکانزم اور مناسب سیکیورٹی ٹول تلاش کرنا ڈیلٹا غیر جانبدار سیکیورٹی کی کلید ہے۔

آپشنز کو اتار چڑھاؤ کی تقسیم سے بچانے میں دشواری

اتار چڑھاؤ کی شرح ایک پیمائش ہے جس کی قیمت میں اتار چڑھاؤ کی رفتار اور سمت کی طرف اشارہ کیا گیا ہے ، جس کی اصل مقدار یومیہ منافع کی شرح کے سالانہ معیاری فرق ہے۔ فرض کریں کہ موجودہ گہرائی 300 انڈیکس 2000 پوائنٹس ہے ، تاجر موجودہ مارکیٹ میں سالانہ اتار چڑھاؤ کی شرح 20٪ پر غور کرتے ہیں ، تو روزانہ کی اتار چڑھاؤ کی شرح تقریبا 1.25٪ ((25 پوائنٹس)) ۔

اختیارات کی قیمتوں کا تعین اتار چڑھاؤ کی پیمائش پر منحصر ہے ، جس کے پیچھے نمایاں حقیقت پسندی ہے۔ اعلی اتار چڑھاؤ کی شرح سے ظاہر ہوتا ہے کہ منافع کی شرح معیاری سے 0 سے دور ہے ، اتار چڑھاؤ کی حد 0 سے زیادہ ہے ، اور ممکنہ بڑے رجحان یا بڑے اتار چڑھاؤ سے نکلنے کا امکان بھی زیادہ ہے۔

- اتار چڑھاؤ کی شرح کی تقسیم

بیس فاریکس کی طرح ، اگر اشارے کی فیوچر میں اتار چڑھاؤ کی تقسیم مرکوز ، مستحکم ، کم پریشان کن ہے تو ، آپشنز کو محفوظ کرنے اور آپشنز کی حکمت عملی کی تعمیر کے لئے زیادہ سے زیادہ حفاظتی مارجن ہے۔ اتار چڑھاؤ کی شرح کی چوڑائی اوسط قیمت کی واپسی کے نظریہ پر مبنی ہے ، جس سے مستقبل میں اتار چڑھاؤ کی شرح کا رجحان اور انتہائی حالات قابل تجزیہ ہیں۔ ہم نے کاربن طاقت کے معاہدوں اور فولاد کی طاقت کے معاہدوں کے تاریخی اعداد و شمار پر مبنی متعلقہ اتار چڑھاؤ کی چوڑائی کا نقشہ تیار کیا ہے ، جیسا کہ چارٹ میں دکھایا گیا ہے:

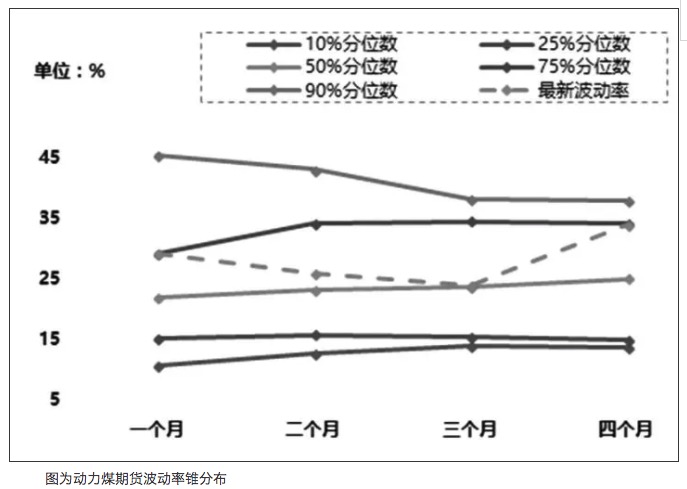

【6】

چارٹ کے لئے کوئلے کی فیوچر کی شرح میں اتار چڑھاو کی تقسیم

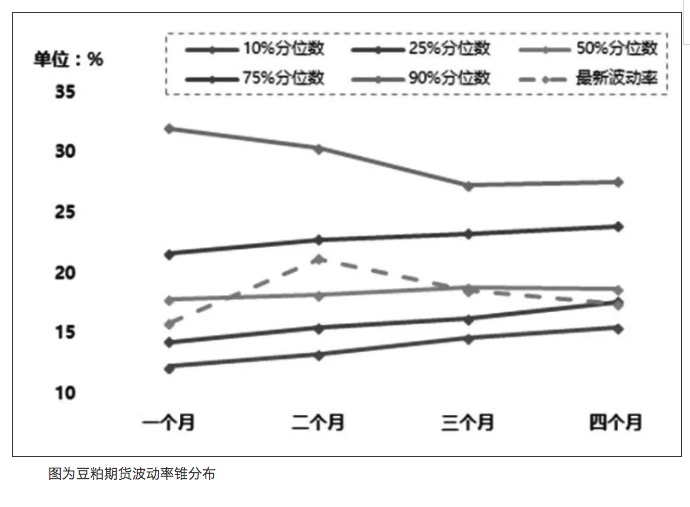

【7】

فولڈ فیوچر کی شرح میں اتار چڑھاو کی تقسیم

2. اتار چڑھاؤ کی پیشن گوئی

وسیع پیمانے پر خود بخود واپسی کی شرائط میں تغیر ((GARCH) ماڈل خاندان نے متوقع جواب کی طویل مدتی اوسط تغیر کی سطح کو متعارف کرایا ، جس سے EWMA میں اتار چڑھاؤ کی اوسط واپسی کی عدم دستیابی کا مسئلہ حل ہوگیا۔ وسیع پیمانے پر خود بخود واپسی کی شرائط میں تغیر ((GARCH) ماڈل تجزیہ کے نتائج تخمینے ، نمونہ کی فریکوئنسی اور پیش گوئی کے طریقوں سے متاثر ہوتے ہیں ، اور اتار چڑھاؤ کی شرح کی چوٹی کی طرح ، اہم واقعات ، بنیادی معلومات اور مالی معلومات جیسے عوامل سے جامع طور پر عکاسی کرنے سے قاصر ہیں۔

- #### ڈیلٹا وکر کی شکل سے آپشنز کی سیکورٹی کی دشواری

متحرک ڈیلٹا غیر جانبدار ہیجنگ حکمت عملی اگرچہ وسیع پیمانے پر اور مؤثر طریقے سے خطرے کو کنٹرول کرنے کے لئے استعمال کی جاتی ہے ، لیکن ڈیلٹا ہیجنگ رینج پر مبنی ہیجنگ حکمت عملی یا ڈیلٹا میں تبدیلی کی فکسڈ شدت سے متعلق ہیجنگ حکمت عملی ، جو مختلف مدت کی ساخت اور اختیارات کے تحت اتار چڑھاؤ کی شرح کے تحت ڈیلٹا میں تبدیلی کی خصوصیات کے تحت ہیجنگ کی کارکردگی پر اثر انداز نہیں ہوسکتی ہے۔ اس کی وجہ یہ ہے کہ ، اختیارات کی مختلف مدت کے ڈھانچے کے تحت ، گاما پر وقت کے زوال کے عنصر کے اثرات کو مؤثر طریقے سے دھیان میں نہیں لیا جاسکتا ہے۔ یعنی ، معاہدے کی میعاد ختم ہونے کی تاریخ کے قریب ہونے پر ، گاما کے قریب قریب تبدیلی زیادہ شدید ہوتی ہے۔ اگر صرف ایک ہی تعدد اور اسپیڈ کی خود کار طریقے سے سیکیورٹی کے ذریعہ ، تو آپ کو کم سیکیورٹی کی تعدد کے نتیجے میں بڑی پوزیشن کی کھال کی پریشانی کا سامنا کرنا پڑے گا۔

بیس فاریکس ٹریڈنگ کے لئے کس طرح کے اختیارات کو ہینڈل کرنا ہے

2015 میں اسٹاک مارکیٹ میں بڑے پیمانے پر کمی آنے کے بعد سے ، 50 اشاریہ اشاریہ فیوچر ((IH) پر بڑے پیمانے پر رعایت دی گئی ہے ، اور اس میں آہستہ آہستہ واپسی کا مجموعی رجحان ظاہر ہوتا ہے۔ یعنی ، IH ہیجنگ فروخت کرنے والے سرمایہ کاروں کے لئے ، بیس ڈیفرینس کی آہستہ آہستہ واپسی اس کا ممکنہ خطرہ ہے ، جس کی وجہ سے ہیجنگ غیر موثر ہوسکتی ہے۔ اس کے علاوہ ، 50ETF تقسیم کرنے والا طریقہ کار مہینوں میں اضافے کا سبب بنتا ہے جس سے رعایت کی پیش کش میں اضافے کا سبب بنتا ہے ، جس سے اختیاری اختیارات پر اضافی دھچکا پڑتا ہے۔ یقینا. ، سرمایہ کار موسم کی حکمرانی کے تجزیے کی بنیاد پر اسی طرح کی سود کی حکمت عملی کا ڈیزائن بھی کرسکتے ہیں۔

اجناس کے اختیارات پر ، اجناس کے ہر مہینے کی بیس مارجن ایک فیصد بھی نہیں ہے ، یا اس میں مضبوط باقاعدگی ہے ، یا بنیادی عوامل سے زیادہ متاثر ہوتا ہے۔ اگر معاہدے کے مابین اختیارات کا ہیجنگ بیس مارجن میں تبدیلی کی کھپت کو مؤثر طریقے سے ڈھکنے میں ناکام ہے تو ، اس سے ہیجنگ کے استعمال اور مجموعی طور پر نقصانات میں بڑی کمی واقع ہوگی۔

- #### اختیارات کی قسم سے اختیارات کی hedging مشکل

امریکی اختیارات ختم ہونے کی تاریخ سے پہلے کسی بھی وقت یا ختم ہونے کی تاریخ پر استعمال ہوسکتے ہیں۔ یورپی اختیارات کے حاملین صرف ختم ہونے کی تاریخ پر ہی استعمال ہوسکتے ہیں۔ گندم کے اختیارات اور دال کے اختیارات دونوں امریکی اختیارات ہیں۔

1۔ اختیارات میں اتار چڑھاؤ شامل ہے امریکی اختیارات کے خریدار کو ختم ہونے کی تاریخ یا اس سے پہلے کسی بھی ٹریڈنگ دن پر اختیارات حاصل ہوسکتے ہیں۔ فی الحال ، بڑے دکانداروں نے بی اے ڈبلیو کو دالوں کے اختیارات کی قیمتوں کا تعین کرنے کے لئے استعمال کیا ہے ، اور چینی دکانداروں نے گندم کے اختیارات کی قیمتوں کا تعین کرنے کے لئے بائنری درخت ماڈل کا استعمال کیا ہے۔

زیادہ تر سرمایہ کاروں کے لئے ، سب سے زیادہ بدیہی احساس وہی ہے جو ایک ہی صورتحال میں اختیارات کی متضاد اتار چڑھاؤ کی شرح میں فرق ہے۔ امریکی اختیارات میں یوروپی اختیارات کے مقابلے میں متضاد اتار چڑھاؤ کی شرح میں معمولی فرق ہے ، کیونکہ پہلے سے اختیارات کا ایک پریمیم موجود ہے۔

اجناس کے اختیارات کی تصفیہ میں مبینہ اتار چڑھاؤ کی شرح تصفیہ قیمت پر حساب کی جاتی ہے ، نہ کہ اختتامی قیمت پر۔ حساب کے مطابق ، اختتامی قیمت پر حساب کی جانے والی مبینہ اتار چڑھاؤ کی شرح تصفیہ قیمت سے تھوڑا سا زیادہ ہوگی۔ 2۔ پیشگی اختیار

امریکی اختیارات کے خریداروں کو پہلے سے ہی اختیارات کا حق حاصل ہے۔ یہ بات قابل ذکر ہے کہ پہلے سے ہی اختیارات آپشن کی وقت کی قیمت کو مسترد کردیں گے ، اور اتار چڑھاؤ کی شرح میں اضافے سے متعلق ممکنہ منافع کو مسترد کردیں گے۔

خریدار کے اختیار کے بعد ، بیچنے والے کی پوزیشن کی ترتیب میں تبدیلی ناگزیر ہے۔ پوزیشنوں کے غیر فعال حصول کے بارے میں ہیجنگ کے معاملات میں سلائڈ پوائنٹ ، فیس اور قیمت کی قیمت شامل ہے۔ اس کے ساتھ ہی ، اختیار خریدار کے پاس اختیارات کو ترک کرنے کا حق ہے۔ اختیار بیچنے والے کے لئے ، اختیارات کی پوزیشنوں کی ممکنہ تعداد کا تخمینہ لگانا ضروری ہے۔

- #### اختیارات کا مثبت پریمیم اثر

1۔ ٹرانزیکشن کی تین جہتی شکل

اختیارات کی قیمت نہ صرف اشارے کی قیمت کی مقدار سے متاثر ہوتی ہے ، بلکہ مدت کی مدت ، اشارے کی قیمت میں اتار چڑھاؤ کی حد جیسے عوامل سے بھی متاثر ہوتی ہے ، جس سے تین اہم فوائد اور حکمت عملی کی جہت تشکیل پاتی ہے جس میں سمت ، وقت اور اتار چڑھاؤ کی شرح بنیادی حیثیت رکھتی ہے۔

اس سمت میں ، سرمایہ کار نہ صرف روایتی مستقبل کی قیمتوں میں اتار چڑھاو کی قیمتوں سے فائدہ اٹھاسکتے ہیں ، بلکہ اتار چڑھاؤ کی صورتحال کو اچھی طرح سے اپنانے کے قابل بھی ہوسکتے ہیں ، بلکہ اختیاری اختیارات کے بیعانہ اثر سے فائدہ اٹھاسکتے ہیں۔

مثال کے طور پر ، 13 اکتوبر ، 2017 کو ، دالوں کے فیوچر میں تقریبا 3 فیصد اضافہ ہوا۔ اگر نصف پوزیشن پر فیوچر کے ایک سے زیادہ ٹکڑے خریدنے کا آپریشن کیا جائے تو ، سرمایہ کاروں کو 14 فیصد مثبت منافع مل سکتا ہے۔ اگر نصف پوزیشن پر اختیارات کی ایک ورچوئل کھیپ خریدنے کا آپریشن کیا جائے تو ، تقریبا 50 فیصد مثبت منافع مل سکتا ہے۔

- ہوا کنٹرول طول و عرض کی نمائش

روایتی ضمانتوں کے خطرے کے کنٹرول کے طول و عرض کی بنیاد پر ، اختیارات تسلسل کے خطرے کے کنٹرول کے لئے ایک عددی نظام کو نافذ کرتے ہیں۔ میعاد ختم ہونے والے نقصانات کا گراف گرافک نمائش اور اختیارات کی میعاد ختم ہونے والے خطرے کی عددی تعریف کو نافذ کرتا ہے ، یونانی حرف تسلسل کے خطرے کی پیمائش اور ایڈجسٹمنٹ کی بنیاد کو نافذ کرتا ہے۔

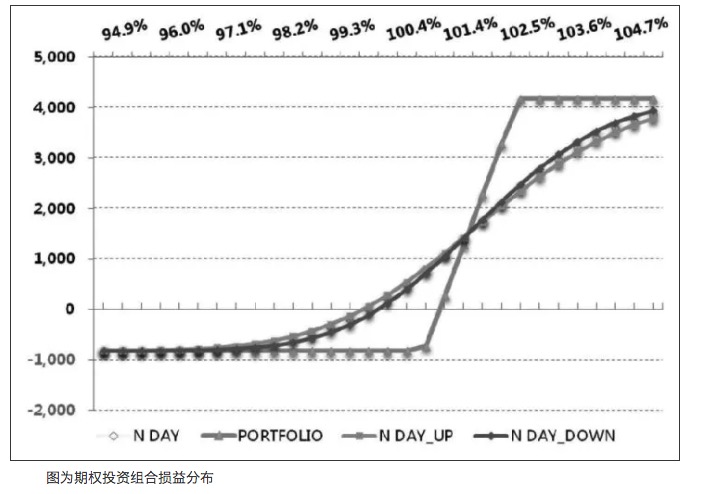

مثال کے طور پر ، اگر کوئی سرمایہ کار 50 ETF کے اختیارات کے ساتھ بیل مارکیٹ قیمت کے فرق کا ایک پورٹ فولیو بناتا ہے تو ، اس پورٹ فولیو میں 50 ETF خریدنے کے لئے 2.80 اکتوبر کا معاہدہ خریدنے اور 50 ETF خریدنے کے لئے 2.85 اکتوبر کا معاہدہ فروخت کرنے کے لئے ، اس پورٹ فولیو میں منافع اور نقصان کی تقسیم مندرجہ ذیل ہے۔

【8】  اختیارات کے پورٹ فولیو کے لئے منافع کی تقسیم

اختیارات کے پورٹ فولیو کے لئے منافع کی تقسیم

اس پورٹ فولیو کے لئے ، اگر اگلی ٹریڈنگ ڈیڈ لائن کے فیوچر میں 100 پوائنٹس کا اضافہ ہوتا ہے تو ، سرمایہ کاروں کے پورٹ فولیو کے مفادات بنیادی طور پر وقت کی قدر میں کمی سے فائدہ اٹھانے کے قابل ہوں گے۔ اگر اس پورٹ فولیو میں کوئی بڑی اتار چڑھاؤ نہیں ہوا ہے ، لیکن اختیارات میں اتار چڑھاؤ کی شرح میں اضافے کا رجحان ظاہر ہوتا ہے ، تو وقت کی قدر میں کھسکنے کا مقابلہ کرنے کا بہت امکان ہے۔

- آمدنی کے ذرائع میں تنوع

روایتی فیوچر مارکیٹ میں ٹریڈنگ میں حصہ لینے والے افراد فیوچر مارکیٹ کے اندر فکسڈ ہوتے ہیں۔ فیوچر مارکیٹ میں ٹریڈنگ بنیادی طور پر ایک صفر جمع کھیل ہے۔ اختیارات کے ل the ، ہیجنگ کی دنیا اختیارات اور دیگر معیاری اشیاء کے مابین رابطے کو کھولتی ہے ، جو دیگر اشیاء کے لئے لیکویڈیٹی سپورٹ تشکیل دیتی ہے۔

واضح طور پر ، مارچ کے آخر میں پیاز کی مرچ کے اختیارات کی مارکیٹنگ کے بعد ، پیاز کی مرچ 1707 کے مستقبل کے معاہدوں کی تجارت غیر اہم معاہدوں کے طور پر پچھلے سال کے مقابلے میں نمایاں طور پر زیادہ ہے ، جس میں تقریبا three تین سے چار گنا اضافہ ہوا ہے ، جس میں خرید و فروخت کی قیمت کا فرق بھی اسی طرح کم ہوا ہے ، جس سے لیکویڈیٹی میں بہتری آئی ہے۔

Urdu ترجمہ: