5.5 تجارتی حکمت عملی کی اصلاح

مصنف:نیکی, تخلیق: 2019-05-10 17:13:19, تازہ کاری:خلاصہ

تجارتی حکمت عملی کا جوہر مارکیٹ کے اصولوں اور قوانین کا خلاصہ کرنا ہے۔ آپ کی مارکیٹ کی زیادہ گہری تفہیم ، کوڈ کے ساتھ خیالات کا اظہار کرنے کی صلاحیت زیادہ ، آپ کی حکمت عملی مارکیٹ کے زیادہ قریب ہوگی۔ یہ سیکشن آپ کی تجارتی حکمت عملی کو بہتر بنانے اور اپنی حقیقی مارکیٹ کی تجارت کے لئے حتمی تیاریاں کرنے کا طریقہ بتاتا رہے گا۔

داخلہ اور باہر نکلنے کو بہتر بنائیں

زیادہ تر ٹرینڈ ٹریکنگ حکمت عملیاں مارکیٹ کو پکڑنے کے لئے بریک آؤٹ یا تکنیکی اشارے استعمال کرتی ہیں۔ عام طور پر ، ان سگنلز کا داخلہ اور باہر نکلنا کم وقت موثر ہوتا ہے۔ اگر حکمت عملی اختتامی قیمت ماڈل کا استعمال کرتی ہے تو ، انٹری پوائنٹ اگلی K لائن کی افتتاحی قیمت پر ہوگا۔ یہ موجودہ K لائن کو توڑنے کے لئے بہترین انٹری وقت سے محروم ہوجائے گا ، اس سے بہت زیادہ منافع بھی ضائع ہوگا۔

لہذا موثر طریقہ یہ ہے کہ حکمت عملی کے نفاذ میں زیادہ فائدہ مند ریئل ٹائم قیمت کا استعمال کریں ، اور جب سگنل ظاہر ہوتا ہے تو ، فوری طور پر آرڈر دیں۔ اس طرح ، جب سگنل قائم ہوجاتا ہے تو ، آپ فوری طور پر پوزیشن کھول سکتے ہیں اور آپ منافع سے محروم نہیں ہوں گے۔ لیکن تمام ریئل ٹائم قیمتیں اختتامی قیمت سے بہتر نہیں ہوتی ہیں ، اس کا تعین تجارتی حکمت عملی کے ذریعہ کیا جانا چاہئے۔ کچھ تجارتی منطق آسان ہے ، ریئل ٹائم قیمت اور اختتامی قیمت اثر میں فرق چھوٹا ہے۔ لیکن اگر اختتامی قیمت ماڈل زیادہ تفصیلی تجارتی منطق کو سنبھال نہیں سکتا ہے تو ، آپ کو حقیقی وقت کی قیمتوں کا استعمال کرنے کی ضرورت ہے۔

پیرامیٹر کی اصلاح

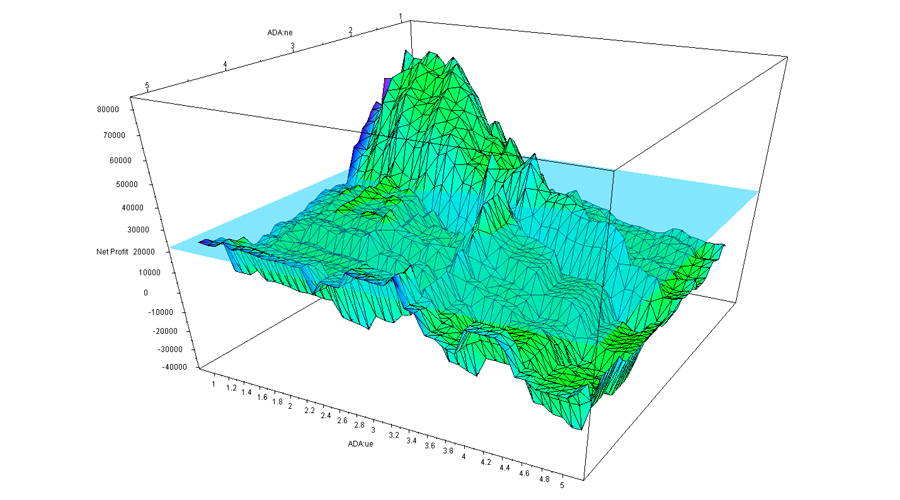

حکمت عملی خود ایک کثیر جہتی مثال ہے۔ ہر پیرامیٹر اس مثال کا ایک طول و عرض ہے۔ تمام پیرامیٹر مجموعے اس مثال کی شکل تشکیل دیتے ہیں۔ جب مثال کی شکل مارکیٹ کی شکل کے ساتھ انتہائی سیدھ میں ہے تو ، زیادہ سے زیادہ منافع پیدا ہوتا ہے۔ آخر میں ، تمام پیرامیٹرز کے انتخاب کے ڈومین کے لئے واپسی کی حتمی شرح ایک پیچیدہ کثیر جہتی سطح تشکیل دیتی ہے۔ جب حکمت عملی میں صرف دو پیرامیٹرز ہوتے ہیں تو ، وہ واپسی کی حتمی شرح کے ساتھ ایک بدیہی تین جہتی سطح تشکیل دیتے ہیں۔

جیسا کہ مندرجہ بالا شبیہہ میں دکھایا گیا ہے ، یہ دو پیرامیٹرز کی حکمت عملی کارکردگی کا گراف ہے۔ چونکہ پیرامیٹرز مختلف ہیں ، لہذا حتمی نتائج بھی بہت زیادہ بدل جاتے ہیں ، اور سطح مضبوطی سے مسخ ہوجاتی ہے ، جس سے مختلف

لہذا ، پیرامیٹر کی اصلاح کا اہم اصول یہ ہے کہ

پیرامیٹر پلیٹو

جیسا کہ اوپر دیئے گئے اعداد و شمار میں دکھایا گیا ہے ، اچھی حکمت عملی کے پیرامیٹر کی تقسیم

پیرامیٹر جزیرہ

جیسا کہ مندرجہ بالا شبیہہ میں دکھایا گیا ہے ، اگر بیک ٹیسٹنگ کی کارکردگی میں پیرامیٹر جزیرہ موجود ہے ، جب پیرامیٹر میں چھوٹا سا آفسیٹ ہوتا ہے تو ، حکمت عملی کی منافع بخش بہت کم ہوگی۔ اس طرح ، اس طرح کے پیرامیٹر کو کم عالمگیریت کی وجہ سے اصل تجارت میں تبدیلی کا مقابلہ کرنا اکثر مشکل ہوتا ہے۔

لہذا ، اگر قریبی پیرامیٹرز کی کارکردگی زیادہ سے زیادہ پیرامیٹرز کی کارکردگی سے کہیں زیادہ خراب ہے تو ، پھر یہ زیادہ سے زیادہ پیرامیٹر زیادہ سے زیادہ فٹنگ کا نتیجہ ہوسکتا ہے ، جسے ریاضی کے لحاظ سے تلاش کرنے کے لئے زیادہ سے زیادہ قدر کے حل کے بجائے سنگل پوائنٹ حل کے طور پر سمجھا جاسکتا ہے۔ ریاضی کے نقطہ نظر سے ، سنگلتا غیر مستحکم ہے۔ غیر یقینی مستقبل کی مارکیٹ میں ، ایک بار مارکیٹ کی خصوصیات میں تبدیلی کے بعد ، زیادہ سے زیادہ پیرامیٹرز بدترین پیرامیٹرز بن سکتے ہیں۔

فلٹر شامل کرنا

بہت سی رجحاناتی حکمت عملیاں، جب رجحان ہوتا ہے، رجحان کو بہت اچھی طرح سے پکڑ سکتے ہیں اور منافع بخش امیر واپسی حاصل کرسکتے ہیں، لیکن طویل مدتی میں، حتمی نتائج ہمیشہ اچھے نہیں ہوتے ہیں، تو، مسئلہ کیا ہے؟

اس کی وجہ یہ ہے کہ اسٹریٹجی مسلسل دوڑتا ہوا مارکیٹ میں بار بار تجارت کر رہی ہے ، اور زیادہ تر دوڑتا ہوا تجارت اسٹاپ نقصانات یا چھوٹے منافع ہیں۔ اعدادوشمار کے مطابق ، تمام مارکیٹ میں تقریبا 70 70٪ وقت دوڑتا ہوا مارکیٹ میں ہوتا ہے ، طویل مدتی مسلسل چھوٹے نقصانات ، جس سے منافع جمع کرنا مشکل ہوجاتا ہے۔

حل فلٹر میکانزم کو بڑھانا ہے۔ مارکیٹ میں بہت سارے قسم کے فلٹرز موجود ہیں ، جن میں منافع اور نقصان کا فلٹر ، رسک ویلیو فلٹر ، ٹرینڈ ٹائپ فلٹر ، تکنیکی اشارے فلٹر وغیرہ شامل ہیں۔ مثال کے طور پر ، ایک بڑا سائیکل چلتی اوسط فلٹر شامل کرنا لین دین کی تعداد کو کم کرسکتا ہے اور دوڑتا ہوا مارکیٹ میں نصف غلط لین دین کو فلٹر کرسکتا ہے۔

ہموار فنڈ وکر

مقداری تجارت مستحکم اور پائیدار منافع کے طریقہ کار کا پیچھا کرتی ہے ، جو زیادہ تر تاجر دیکھنا چاہتے ہیں۔ کوئی بھی اس سال 50٪ کمانا نہیں چاہتا ، اگلے سال 30٪ کھو دیتا ہے ، اور اس کے بعد اگلے سال 40٪ دوبارہ کماتا ہے۔ ہم ہر سال 20٪ نمو کو ترجیح دیتے ہیں ، لیکن دس سال سے زیادہ عرصے تک جاری رہ سکتے ہیں۔ یہ وہی ہے جو مقداری سرمایہ کاری کر سکتی ہے۔ کیونکہ مقداری سرمایہ کاری پائیدار کارکردگی کا حامل تجارتی ماڈل ہے۔

ایک ہموار فنڈنگ وکر کو حاصل کرنے کے ل you ، آپ کو ملٹی حکمت عملی ، ملٹی قسم ، ملٹی سائیکل ، ملٹی پیرامیٹر بلڈ پورٹ فولیو کی ضرورت ہے۔ لیکن ضروری نہیں کہ جتنا زیادہ بہتر ہے ، اس میں ایک معمولی کمی کا اثر ہوتا ہے۔ ابتدا میں مجموعہ جتنا زیادہ شامل ہوتا ہے ، پھیلاؤ اتنا ہی بہتر ہوتا ہے ، لیکن جب حکمت عملی کسی حد تک پہنچ جاتی ہے تو ، پھیلاؤ میں کمی کا اثر ظاہر ہونا شروع ہوجاتا ہے۔ مجموعہ کا فائدہ پھیلاؤ ہے ، حالانکہ مجموعی شرح واپسی سب سے زیادہ نہیں ہے ، لیکن سب سے زیادہ مضبوط ہے۔

مقدس گال کی تلاش سے دستبردار

کیا ہم مقداری تجارت کا استعمال کر سکتے ہیں یا نہیں مقدس گال کو تلاش کرنے کے لئے ایک مسئلہ ہے کہ بہت سے تاجروں پر غور کریں گے. کچھ تاجروں نے ایک سادہ بیک ٹیسٹنگ نام نہاد کامل حکمت عملی کو مارکیٹ میں بھاگ لیا. امید ہے کہ وہ بار بار جیت سکتے ہیں اور ایک پیشہ ور کوانٹ بن سکتے ہیں.

لیکن کیا کوئی مقدس جام ہے؟ حقیقت میں ، یہ بہت آسان ہے ، جواب نہیں ہے۔ یہ سمجھنا مشکل نہیں ہے۔ اگر مارکیٹ واقعی میں ایک نمونہ ہے تو ، ان تمام سالوں کے بعد ، آخر کار ، لوگ اصول تلاش کریں گے ، چاہے وہ ریاضیاتی تجزیہ ہو ، انفارمیشن اجارہ داری ، یا دیگر تجزیاتی طریقے ، آخر میں وہ مارکیٹ میں زیادہ تر رقم کمائیں گے ، اور طویل مدتی میں ، یہ لوگ تجارتی مارکیٹ پر اجارہ داری رکھیں گے جب تک کہ مارکیٹ مناسب طریقے سے کام نہیں کررہی ہے۔

خلاصہ

اگر تجارتی وقت کافی لمبا ہے تو ، کسی کو بھی تجارتی عمل کے دوران مارکیٹ کے مختلف رجحانات کا سامنا کرنا پڑ سکتا ہے ، اور ان رجحانات کی مکمل طور پر تکرار کا امکان نہیں ہے۔ مقداری تاجر کی حیثیت سے ، اپنی تجارتی حکمت عملی کا صحیح جائزہ لینے اور بہتر بنانے کے علاوہ ، مارکیٹ کی صورتحال کی مسلسل نگرانی اور مارکیٹ میں ہونے والی تبدیلیوں کے جواب میں حکمت عملی کو مستقل طور پر بہتر بنانا بھی ضروری ہے۔

اس کے ساتھ ساتھ ، ہمیں یہ بھی سمجھنا چاہئے کہ منافع اور نقصان یکساں ہیں۔ نقصان مجموعی طور پر تجارتی پیشرفت کا حصہ ہے۔ یہاں تک کہ بہترین تجارتی حکمت عملی بھی ریٹریکشن کی ایک سیریز سے گزر سکتی ہے۔ جب ہر لین دین میں نقصان ہوتا ہے تو ، آپ کو ہر وقت اپنے تجارتی قوانین اور حکمت عملیوں پر سوال نہیں کرنا چاہئے۔ کم از کم ، اپنے حکمت عملی کے منطقی فریم ورک کو آسانی سے تبدیل نہ کریں ، جب تک کہ آپ کا منطقی فریم ورک پہلے غلط نہ ہو۔

اسکول کے بعد کی مشقیں

اپنی حکمت عملی کی خصوصیات کی بنیاد پر ایک پورٹ فولیو بنائیں اور اسے بیک ٹیسٹ کرنے کے لئے ایف ایم زیڈ کوانٹ پلیٹ فارم کا استعمال کریں

اس سیکشن کے مواد کی بنیاد پر اپنی اپنی مقداری تجارتی حکمت عملی کو بہتر بنانے کی کوشش کریں.

- کیا مائی زبان میں یہ ٹیگ فنکشن ہے؟

- کب مٹی کے تبادلے شامل کیے جائیں گے؟

- اگر آپ کے فون پر ٹرمینل ایمولیٹر کے ذریعے لینکس ہوسٹر انسٹال کرنے کے بعد آخر میں خراب سسٹم کال ظاہر ہوتی ہے تو اس کی کیا وجہ ہوسکتی ہے؟

- براہ کرم مجھے بتائیں کہ گیٹ ڈیپتھ کی واپسی کی گہرائی کو کس طرح ایڈجسٹ کیا جا سکتا ہے؟

- روبوٹ کو مقامی، ون یا میک پر کیسے تعینات کیا جائے

- ٹوکن فیوچر ایکسچینج کو شامل کرتے وقت غلطی ہوئی۔

- کیا منتظمین ڈیریبٹ کے لئے ڈبلیو ایس ایس کنکشن کوڈ فراہم کرسکتے ہیں؟

- BitMax استعمال کرتا ہے

- براہ کرم دیکھیں کہ کس طرح پروگرامنگ کو سب سے زیادہ قیمت ریکارڈ کرنے کے لئے

- کیا ایک ہی وقت میں متعدد ڈیجیٹل کرنسی کے جوڑوں کی قیمتوں کا تعین کرنے کا کوئی طریقہ ہے؟ سودے کے وقت متعدد کرنسی کے جوڑوں کی قیمتوں کا تعین کرنے کی ضرورت ہے۔

- 5.4 ہمیں غیر نمونہ ٹیسٹ کی ضرورت کیوں ہے

- 5.3 حکمت عملی بیک ٹسٹ کارکردگی کی رپورٹ کو کیسے پڑھیں

- عمومی سوالات

- سوال: ڈیجیٹل کرنسی کی جانچ پڑتال میں ، اگر ہم ایک منٹ کے لئے ایک ٹک کا بنیادی دورانیہ بناتے ہیں تو ، ہم ہر منٹ میں کتنے ٹک ڈیٹا کا اندازہ لگاسکتے ہیں؟

- ایف ایم زیڈ کیوٹیفیکیشن پلیٹ فارم: بٹ کوائن اور ڈیجیٹل کرنسی کیوٹیفیکیشن کی حکمت عملی جو سیکھنے کے قابل ہیں

- 5.2 مقداری تجارتی بیک ٹسٹنگ کیسے کریں

- سوال: ڈیجیٹل کرنسی کی حکمت عملی کی جانچ پڑتال میں ، کیا آپ اس بار کے اختتام پر یا اگلے بار کے آغاز پر تصویر کھینچتے ہیں؟

- ڈیجیٹل کرنسی کی حکمت عملی کی جانچ پڑتال میں پوچھیں ، کھلی پوزیشنوں کی تجارت کا حجم کم ہے ، کیوں اکثر تجارت نہیں ہوتی ہے ، پوزیشنیں منجمد ہوجاتی ہیں FrozenAmount > 0

- 5.1 بیک ٹسٹنگ کا مطلب اور جال

- 4.6 سی ++ زبان میں حکمت عملیوں کو کیسے لاگو کیا جائے