مجموعی بریک آؤٹ ٹریڈنگ کی حکمت عملی

جائزہ

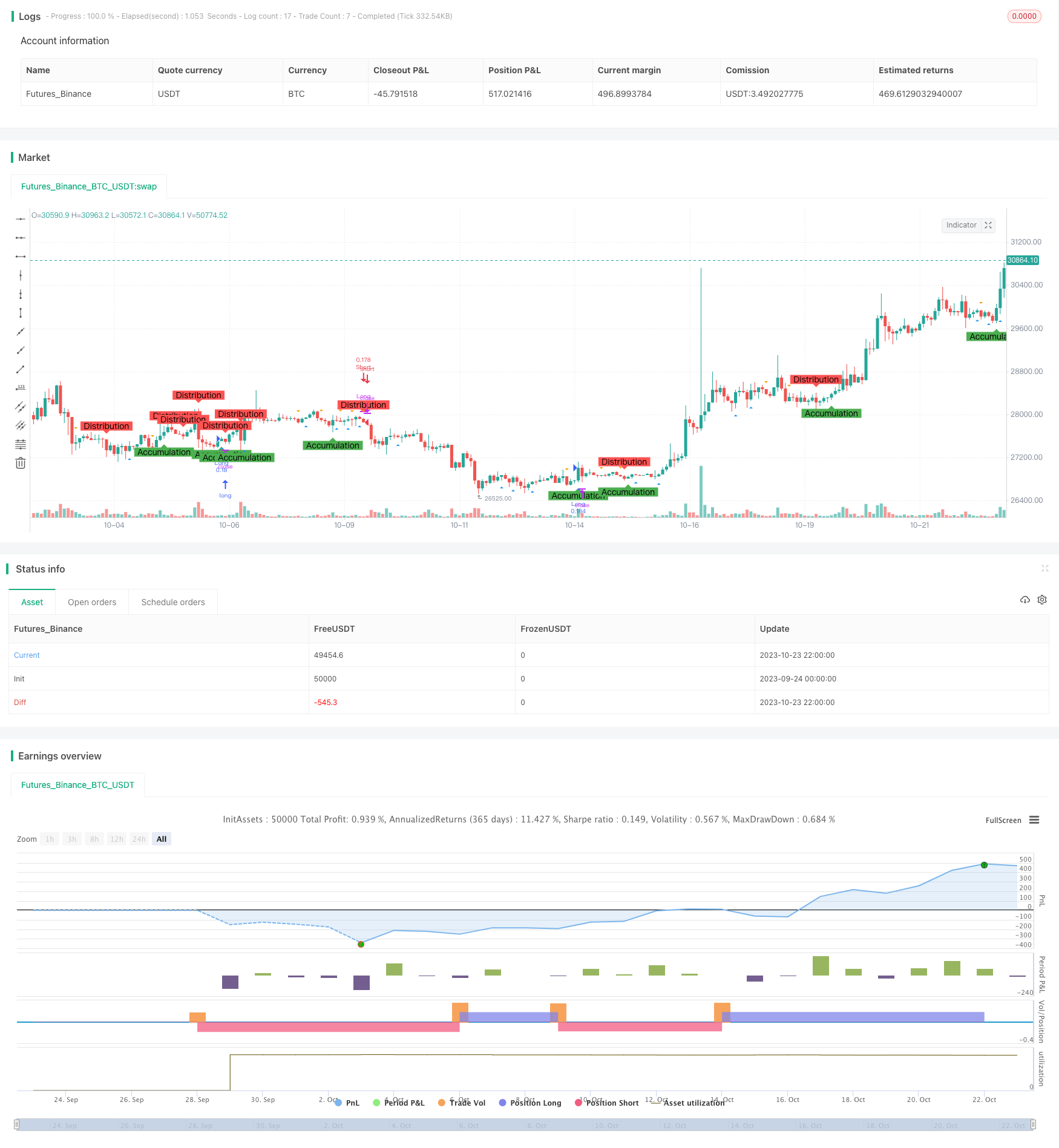

تدریجی طور پر توڑنے والی تجارت کی حکمت عملی مارکیٹ کے تدریجی اور تقسیم کے مراحل کی نشاندہی کرکے ، وکٹورین تجزیہ کے اصولوں کو اپناتا ہے ، جو ممکنہ خرید و فروخت کے مواقع تلاش کرنے کے لئے باؤل باؤل شکل اور الٹ موڑ شکل کے ساتھ معاون ہے۔

حکمت عملی کا اصول

مختلف لمبائی کی اوسط لکیروں کے کراسنگ کا استعمال کر کے گرومنگ اور تقسیم کے مرحلے کی شناخت کریں۔ جب اختتامی قیمت پر لمبائی کی اوسط لکیروں کے طور پر AccumulationLength کے ذریعے گزرتا ہے تو ، گرومنگ مرحلے کے طور پر فیصلہ کیا جاتا ہے۔ جب اختتامی قیمت کے نیچے لمبائی کی اوسط لکیروں کے طور پر DistributionLength کے ذریعے گزرتا ہے تو ، تقسیم کے مرحلے کے طور پر فیصلہ کیا جاتا ہے۔

مختلف لمبائیوں کی اوسط لکیروں کا استعمال کرکے اچھال کمان کی شکل اور الٹ موڑ کی شکل کو پہچاننے کے لئے۔ جب نچلے حصے پر لمبائی کی لمبائی کے ساتھ اوسط لکیروں کو اچھال کمان کی شکل سمجھا جاتا ہے۔ جب اونچے حصے کے نیچے لمبائی کی لمبائی کی لمبائی کی اوسط لکیروں کو الٹ موڑ کی شکل سمجھا جاتا ہے۔

جب تدریجی مرحلے میں راؤنڈ باؤ شکل کا مشاہدہ کیا جاتا ہے تو ، زیادہ کام کریں۔ جب تقسیم کے مرحلے میں الٹ موڑ کی شکل کا مشاہدہ کیا جاتا ہے تو ، خالی کریں۔

سٹاپ نقصان کی سطح مقرر کریں۔ لمبی پوزیشن سٹاپ نقصان کی قیمت اختتامی قیمت پر ((1 - سٹاپ نقصان کی فیصد) ، مختصر پوزیشن سٹاپ نقصان کی قیمت اختتامی قیمت پر ((1 + سٹاپ نقصان کی فیصد) ۔

شکل کی شناخت میں مدد کے لئے ، چارٹ پر تدریجی مرحلے ، تقسیم کے مراحل ، اچھال کمان کی شکل اور الٹ موڑ کی شکل کو نشان زد کریں۔

طاقت کا تجزیہ

ویکٹر تجزیہ کے طریقہ کار کا استعمال کرتے ہوئے مارکیٹ کی تیزی کے تدریجی اور تقسیم کے مراحل کی شناخت ، ٹریڈنگ سگنل کی وشوسنییتا کو بہتر بناسکتی ہے۔

اس کے علاوہ ، آپ کو اپنے ٹریڈنگ سگنل کی مزید تصدیق کرنے کے لئے باؤس اور ریورس فارمیٹس کا استعمال کرنا چاہئے۔

اسٹاپ نقصان کو مؤثر طریقے سے انفرادی نقصان کو کنٹرول کرنے کے لئے مقرر کیا گیا ہے.

چارٹ پر نشان لگائیں ، تاکہ آپ کو واضح طور پر نظر آئے کہ مجموعی طور پر کس طرح پیدا ہوتا ہے۔

اس حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے اور مختلف مارکیٹوں اور ٹریڈنگ سائیکلوں کے لئے بہتر بنایا جاسکتا ہے۔

خطرے کا تجزیہ

مجموعی طور پر، یہ ایک غلط سگنل پیدا کرنے کے لئے ایک متوازن سگنل کی قیادت کر سکتا ہے.

اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ۔

اسٹاپ نقصان کو توڑنے سے نقصان میں اضافہ ہوسکتا ہے۔

مختلف مارکیٹوں کے لئے پیرامیٹرز کو ایڈجسٹ کرنے کی ضرورت ہے، اگر مناسب نہیں ہے تو ٹریڈنگ سگنل غلطیوں کا سبب بن سکتا ہے.

مشین ٹریڈنگ سسٹم میں واپسی کے وقت میں لچک نہیں ہوسکتی ہے اور اسے دستی نگرانی کی ضرورت ہوتی ہے۔

اصلاح کی سمت

مختلف مارکیٹوں میں مختلف ادوار کے تحت پیرامیٹرز کے بہترین مجموعہ کی جانچ کی جا سکتی ہے۔

ٹرانزیکشن سگنل کی توثیق کرنے کے لئے ٹرانزیکشن کی مقدار کے عوامل کو شامل کرنے پر غور کیا جاسکتا ہے۔

متحرک اسٹاپ کو مارکیٹ کے اتار چڑھاو کے مطابق ایڈجسٹ کیا جاسکتا ہے۔

بنیادی عوامل کو شامل کرنے پر غور کیا جاسکتا ہے تاکہ اہم وقت پر غلط لین دین سے بچا جاسکے۔

متحرک طور پر اصلاح کے پیرامیٹرز کو مشین لرننگ الگورتھم کے ساتھ شامل کیا جاسکتا ہے۔

خلاصہ کریں۔

تدریجی طور پر توڑنے والی تجارتی حکمت عملی متعدد تکنیکی تجزیہ کے طریقوں کو مربوط کرتی ہے ، جیسے وکٹور تجزیہ ، اوسط اشارے ، اور شکل کی شناخت ، جو مارکیٹ کی طاقت کو مؤثر طریقے سے پہچان سکتی ہے اور تجارتی سگنل پیدا کرسکتی ہے۔ اس حکمت عملی میں قابل اعتماد تجارتی سگنل ، قابل کنٹرول خطرہ ، واضح بصری نمائش اور دیگر فوائد ہیں۔ تاہم ، میکانی تجارتی نظام کی حیثیت سے ، اس کی واپسی کا وقت اور پیرامیٹرز کی موافقت کو بہتر بنانے کی ضرورت ہے۔ مستقبل میں اصلاح کی سمت پیرامیٹرز کے پیکیج کو بہتر بنانے ، حجم کی تصدیق ، نقصان کو روکنے کی اصلاح ، اور اہم بنیادی عوامل کو شامل کرنے میں ہے۔ مجموعی طور پر ، یہ حکمت عملی دن کے اندر مختصر لائن تجارت کے لئے موثر فیصلہ سازی کی مدد فراہم کرتی ہے۔

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © deperp

//@version=5

strategy("Wyckoff Range Strategy", overlay=true, initial_capital=1000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, commission_type=strategy.commission.percent)

// Input Variables

AccumulationLength = input(32, "Accumulation")

DistributionLength = input(35, "Distribution")

SpringLength = input(10, "Spring")

UpthrustLength = input(20, "Upthrust")

stopPercentage = input(10, "Stop Percentage")

// Accumulation Phase

isAccumulation = ta.crossover(close, ta.sma(close, AccumulationLength))

// Distribution Phase

isDistribution = ta.crossunder(close, ta.sma(close, DistributionLength))

// Spring and Upthrust

isSpring = ta.crossover(low, ta.sma(low, SpringLength))

isUpthrust = ta.crossunder(high, ta.sma(high, UpthrustLength))

// Strategy Conditions

enterLong = isAccumulation and isSpring

exitLong = isDistribution and isUpthrust

enterShort = isDistribution and isUpthrust

exitShort = isAccumulation and isSpring

// Entry and Exit Conditions

if (enterLong)

strategy.entry("Long", strategy.long)

if (exitLong)

strategy.close("Long")

if (enterShort)

strategy.entry("Short", strategy.short)

if (exitShort)

strategy.close("Short")

// Stop Loss

stopLossLevelLong = close * (1 - stopPercentage / 100)

stopLossLevelShort = close * (1 + stopPercentage / 100)

strategy.exit("Stop Loss Long", "Long", stop=stopLossLevelLong)

strategy.exit("Stop Loss Short", "Short", stop=stopLossLevelShort)

// Plotting Wyckoff Schematics

plotshape(isAccumulation, title="Accumulation Phase", location=location.belowbar, color=color.green, style=shape.labelup, text="Accumulation")

plotshape(isDistribution, title="Distribution Phase", location=location.abovebar, color=color.red, style=shape.labeldown, text="Distribution")

plotshape(isSpring, title="Spring", location=location.belowbar, color=color.blue, style=shape.triangleup)

plotshape(isUpthrust, title="Upthrust", location=location.abovebar, color=color.orange, style=shape.triangledown)