ملٹی فیکٹر حکمت عملی کا مجموعہ

یہاں ایک تفصیلی حکمت عملی تجزیہ مضمون ہے جو میں نے آپ کے فراہم کردہ ٹریڈنگ حکمت عملی کوڈ پر مبنی لکھا ہے:

جائزہ

اس حکمت عملی میں متعدد عوامل کا مجموعہ ہوتا ہے ، جس کا مقصد مختلف عوامل سے فائدہ اٹھانا ہے تاکہ ایک جامع تجارتی حکمت عملی تشکیل دی جاسکے۔ اس میں مندرجہ ذیل عوامل شامل ہیں:

- Stoch.RSI - بے ترتیب انڈیکس ہموار منتقل اوسط

- RSI - نسبتاً کمزور اشاریہ

- ڈبل حکمت عملی - بے ترتیب اشارے اور آر ایس آئی کی دوہری حکمت عملی

- سی ایم ولیمز ویکس فکس - ولیمز کی اتار چڑھاؤ کی بحالی ، مارکیٹ کے نچلے حصے کی تلاش

- DMI - رجحان اشارے

ایک سے زیادہ عوامل کو ملا کر ، آپ کو زیادہ سے زیادہ تجارتی مواقع حاصل کرنے اور کسی ایک عنصر پر انحصار کرنے کے خطرے کو کم کرنے کے لئے ہر ایک کے فوائد کو استعمال کرنے کی اجازت دیتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں بنیادی طور پر درج ذیل تکنیکی اشارے استعمال کیے گئے ہیں۔

Stoch.RSI- رینڈم آر ایس آئی اشارے ، آر ایس آئی اور رینڈم اشارے کے فوائد کو جوڑتا ہے۔ یہ آر ایس آئی کی قدر کو بے ترتیب اشارے کے لئے ان پٹ کی حیثیت سے استعمال کرتا ہے تاکہ یہ معلوم کیا جاسکے کہ آیا مارکیٹ میں زیادہ خرید یا زیادہ فروخت کی حالت میں ہے۔ جب٪ K لائن اوور بیو زون سے نیچے سے٪ D لائن کو پار کرتی ہے تو ، زیادہ کام کریں۔ جب٪ K لائن اوور بیو زون سے اوپر سے٪ D لائن کو پار کرتی ہے تو ، خالی کرو۔

RSI- نسبتا strong مضبوط اشارے ، جو مارکیٹ میں اوور بیئر اوور سیل کی حالت کا فیصلہ کرتے ہیں۔ RSI 70 سے زیادہ اوور بیئر زون ہے ، 30 سے کم اوور سیل زون ہے۔ آر ایس آئی 30-70 کے درمیان جھولتا ہے ، جس کی نمائندگی کرتا ہے کہ مارکیٹ افقی صف بندی کی حالت میں ہے۔

Double Strategy- بے ترتیب اشارے اور RSI کا استعمال کرتے ہوئے ایک دوہری حکمت عملی کے ساتھ مل کر۔ جب بے ترتیب اشارے کی٪ K لائن اوور سیل زون سے نیچے سے٪ D لائن کو پار کرتی ہے اور جب RSI اوور سیل زون سے نیچے سے گزرتی ہے تو ، زیادہ کام کریں۔ جب بے ترتیب اشارے کی٪ K لائن اوور سیل زون سے٪ D لائن کو پار کرتی ہے اور جب RSI اوور سیل زون سے گزرتی ہے تو ، خالی کریں۔

CM Williams Vix Fix- ولیمز کی اتار چڑھاؤ کی بحالی کا اشارے ، جو حالیہ عرصے میں قیمتوں میں اتار چڑھاؤ کی فیصد کی حد کا حساب کتاب کرکے ، یہ فیصلہ کرتا ہے کہ آیا مارکیٹ کسی الٹ پوائنٹ پر ہے۔

DMI- رجحاناتی اشارے ، مارکیٹ میں رجحانات کی سمت کا اندازہ لگانے کے لئے + DI اور -DI کے فرق کا حساب لگائیں۔ ADX انڈیکس رجحانات کی طاقت کا اندازہ لگانے کے لئے استعمال کیا جاسکتا ہے۔

مارکیٹ کے رجحانات اور خرید و فروخت کے نقطہ نظر کو مختلف نقطہ نظر سے اندازہ کرنے کے لئے ان اشارے کے انفرادی فوائد کا استعمال کرتے ہوئے ، حکمت عملی کی استحکام اور کامیابی کی شرح میں اضافہ کیا جاسکتا ہے۔

اسٹریٹجک فوائد

- اس کے علاوہ ، اس نے کہا ، “ہمیں امید ہے کہ ہم اس کے بارے میں مزید معلومات حاصل کریں گے ، اور اس کے بارے میں مزید معلومات حاصل کریں گے۔

- اس کے علاوہ ، اس میں ٹریڈنگ سگنل کی مختلف اقسام جیسے رجحانات اور الٹیاں شامل ہیں ، جس سے زیادہ مواقع پیدا ہوتے ہیں۔

- اس کے ساتھ ساتھ اوور بیئر اور اوور سیل علاقوں کا اندازہ لگائیں ، اور وقت پر انتہائی ریاستوں کے قیام اور ان کی تبدیلی کا پتہ لگائیں۔

- مختلف مارکیٹ کے حالات کے مطابق زیادہ سے زیادہ پیرامیٹرز کے ساتھ بہتر اشارے کی ترتیب؛

- رجحانات کی پیمائش کرنے کے لئے رجحانات کے اشارے کے ساتھ مل کر رجحانات کی طاقت کا اندازہ لگائیں ، اور منفی تجارت سے بچیں۔

خطرے کا تجزیہ

- اس کے علاوہ ، اس نے کہا کہ اس کی حکمت عملی کے بارے میں مزید معلومات حاصل کرنے کے لئے ، اس نے کہا:

- کچھ اشارے کے ساتھ ہم آہنگی کا مسئلہ ہے، جو مجموعہ کو مزید بہتر بنانے کے لئے استعمال کیا جا سکتا ہے؛

- جب ایک ہی وقت میں ایک سے زیادہ فضائی سگنل ظاہر ہوتے ہیں تو ، حکمت عملی کی سمت کے انتخاب کے اصولوں کو واضح کرنا ضروری ہے۔

- پیرامیٹرز کی ترتیب کو سخت پیمائش کی اصلاح کی ضرورت ہوتی ہے ، جو پیرامیٹرز کو بے ترتیب طور پر تبدیل کرنے کے لئے موزوں نہیں ہے۔

- طویل مدتی اثرات خراب ہوسکتے ہیں اور وقت پر نقصانات کو روکنے کی ضرورت ہوتی ہے.

اصلاح کی سمت

- پورٹ فولیو میں انڈیکیٹرز کو مزید فلٹر کریں تاکہ ان عوامل کو برقرار رکھا جا سکے جو منفرد ہیں۔

- ہر اشارے کے پیرامیٹرز کی ترتیب کو بہتر بنانا تاکہ اسے ہدف مارکیٹ کے لئے موزوں بنایا جاسکے۔

- واضح داخلے اور باہر نکلنے کے اصولوں کا قیام؛

- خطرے پر قابو پانے کے لیے سٹاپ لاس، منافع کی واپسی اور دیگر طریقوں کا استعمال۔

- کارکردگی پر مختلف پوزیشنوں کے اثرات کی جانچ پڑتال کریں۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد تکنیکی اشارے کے فوائد کا استعمال کیا گیا ہے ، جس میں اسٹاک.آر ایس آئی ، آر ایس آئی ، ڈبل اسٹریٹجی ، سی ایم ولیمز ویکس فکس اور ڈی ایم آئی جیسے عوامل کے ذریعہ تجارتی سگنل تشکیل دیئے گئے ہیں۔ یہ ایک زیادہ جامع اور مستحکم فیصلے کی بنیاد فراہم کرتا ہے ، اور حکمت عملی کے پیرامیٹرز کی اصلاح کو زیادہ پیچیدہ بنا دیتا ہے۔ پیرامیٹرز کی ترتیب کو مزید بہتر بنانے ، انوکھے عوامل کو فلٹر کرنے ، اور واضح داخلے اور باہر نکلنے کے اصولوں کو قائم کرنے جیسے طریقوں سے حکمت عملی کی استحکام اور کارکردگی کو مؤثر طریقے سے بہتر بنایا جاسکتا ہے۔ تاہم ، مجموعی طور پر لچک اور طویل مدتی صلاحیت کو بھی سخت جانچ پڑتال کی ضرورت ہے۔ یہ حکمت عملی ایک اچھی مثال فراہم کرتی ہے ، جس سے سیکھنے کے قابل ہے۔

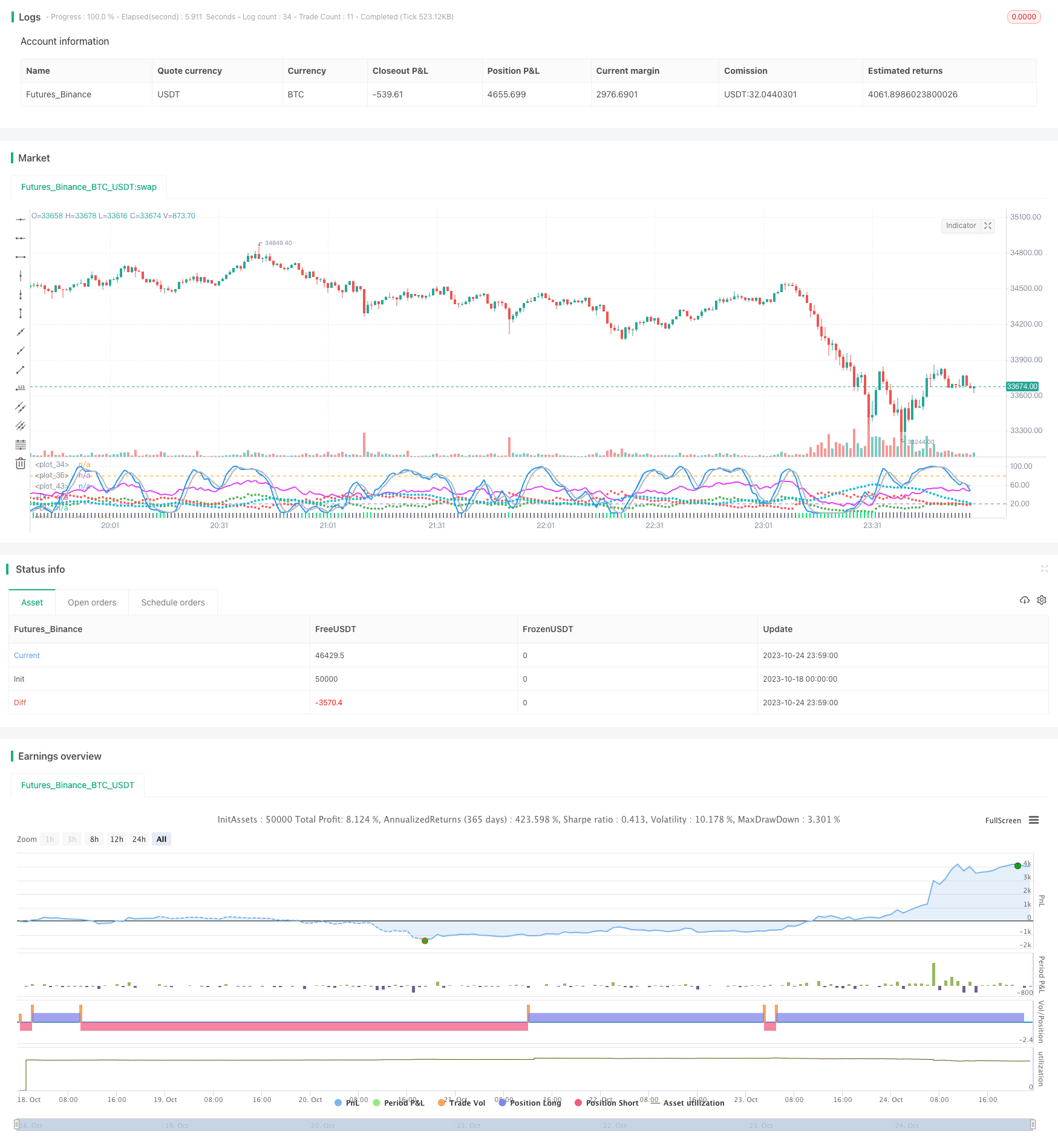

/*backtest

start: 2023-10-18 00:00:00

end: 2023-10-25 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//////////////////////////////////////////////////////////////////////

//// STOCHASTIC_RSI+RSI+DOUBLE_STRATEGY+CM_WILLIAMS_VIX_FIX+DMI ////

//////////////////////////////////////////////////////////////////////

// This is a simple combination of integrated and published scripts, useful

// if you don't have a PRO account and want to bypass the 3 indicator limit.

// It includes:

// 1) Stoch.RSI

// 2) Relative strenght index

// 3) Stochastic + RSI, Double Strategy (by ChartArt)

// 4) CM_Williams_Vix_Fix Finds Market Bottoms (by ChrisMoody)

// 5) Directional Movement Index (DMI)

// For more details about 3) and 4) check the original scripts.

//@version=3

strategy(title="Stoch.RSI+RSI+DoubleStrategy+CMWilliamsVixFix+DMI", shorttitle="Stoch.RSI+RSI+DoubleStrategy+CMWilliamsVixFix+DMI")

///STOCH.RSI///

smoothK = input(3, minval=1, title="Stochastic %K Smoothing")

smoothD = input(3, minval=1, title="Stochastic %K Moving Average")

lengthRSI = input(14, minval=1, title="RSI Lenght")

lengthStoch = input(14, minval=1, title="Stochastic Lenght")

RSIprice = close

rsi1 = rsi(RSIprice, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

plot(k, color=blue, linewidth=2)

plot(d, color=silver, linewidth=2)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=78)

///RSI///

up = rma(max(change(RSIprice), 0), lengthRSI)

down = rma(-min(change(RSIprice), 0), lengthRSI)

rsi2 = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi2, color=fuchsia, linewidth=2)

// band0 = hline(70, linestyle=dotted)

// band1 = hline(30, linestyle=dotted)

// fill(band0, band1, color=purple, transp=100)

///OVERBOUGHT-OVERSOLD STRATEGY///

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

ks = sma(stoch(close, high, low, lengthStoch), smoothK)

ds = sma(k, smoothD)

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

vrsi = rsi(RSIprice, lengthRSI)

if (not na(ks) and not na(ds))

if (crossover(ks,ds) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="LONG")

if (crossunder(ks,ds) and ks > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="SHORT")

///CM WILLIAMS VIX FIX///

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bollinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range (Based on Percentile and LookBack Period)?")

sd = input(false, title="Show Standard Deviation Line?")

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? lime : gray

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(wvf, title="Williams Vix Fix", style=columns, linewidth = 4, color=col, transp=85)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=line, linewidth = 3, color=aqua)

///DIRECTIONAL MOVEMENT INDEX///

len3 = input(14, minval=1, title="DI Length")

lensig3 = input(14, title="ADX Smoothing", minval=1, maxval=50)

up3 = change(high)

down3 = -change(low)

plusDM3 = na(up3) ? na : (up3 > down3 and up3 > 0 ? up3 : 0)

minusDM3 = na(down3) ? na : (down3 > up3 and down3 > 0 ? down3 : 0)

trur3 = rma(tr, len3)

plus3 = fixnan(100 * rma(plusDM3, len3) / trur3)

minus3 = fixnan(100 * rma(minusDM3, len3) / trur3)

sum3 = plus3 + minus3

adx3 = 100 * rma(abs(plus3 - minus3) / (sum3 == 0 ? 1 : sum3), lensig3)

plot(plus3, color=green, style=circles, linewidth=2, title="+DI")

plot(minus3, color=red, style=circles, linewidth=2, title="-DI")

plot(adx3, color=aqua, style=circles, linewidth=3, title="ADX")