ڈبل جھٹکا ریورسل سگنل ٹو شور کے تناسب کو بہتر بنانے کے امتزاج کی حکمت عملی

جائزہ

یہ حکمت عملی ایک مضبوط اور مستحکم تجارتی حکمت عملی بنانے کے لئے ڈبل جھٹکا الٹ حکمت عملی اور شور تناسب کی اصلاح کی حکمت عملی کو اکٹھا کرتی ہے۔ حکمت عملی رجحان الٹ پوائنٹس پر زیادہ درست تجارتی سگنل دینے کی کوشش کرتی ہے۔

حکمت عملی کا اصول

ڈبل شاک ریورسنگ حکمت عملی قیمتوں میں پچھلے 14 دن کی تیز اور سست K اقدار کا حساب لگاکر فیصلہ کیا جاتا ہے کہ آیا قیمت میں لگاتار دو تجارتی دن کی ریورسنگ ہوئی ہے۔ اگر ریورسنگ ہوتی ہے تو ، فاسٹ K 50 سے کم خریدنے کا اشارہ ہے ، اور فاسٹ K 50 سے زیادہ فروخت کا اشارہ ہے۔

خط و شور تناسب کو بہتر بنانے کی حکمت عملی یہ ہے کہ حالیہ 21 دن کے خط و شور تناسب کے اشارے کا حساب لگائیں اور 29 دن کی سادہ حرکت پذیری اوسط کے ساتھ ہموار کریں۔ جب خط و شور تناسب اس کی حرکت پذیری اوسط سے اوپر جاتا ہے تو یہ فروخت کا اشارہ ہوتا ہے اور نیچے جانے پر یہ خریدنے کا اشارہ ہوتا ہے۔

آخر میں ، یہ حکمت عملی صرف اس صورت میں خریدتی ہے یا بیچتی ہے جب ڈبل شیک ریورسنگ حکمت عملی اور شور تناسب کی اصلاح کی حکمت عملی ایک ہی وقت میں خریدنے یا بیچنے کا ایک ہی سگنل جاری کرتی ہے۔

حکمت عملی کا تجزیہ

ایک سے زیادہ حکمت عملیوں کو ملا کر ، زیادہ درست تجارتی سگنل جاری کیے جاسکتے ہیں ، اور کسی ایک حکمت عملی کے غلط سگنل سے بچ سکتے ہیں۔

ڈبل شاک الٹ حکمت عملی رجحان الٹ کو پکڑ سکتی ہے ، اور کرین شور تناسب کی اصلاح کی حکمت عملی جعلی سگنل کو فلٹر کرسکتی ہے ، دونوں مل کر الٹ کے وقت درست تجارت کرسکتے ہیں۔

14 دن کی تیز رفتار اسٹچ پیرامیٹرز ، 21 دن کی پیغام شور تناسب کی مدت ، وغیرہ جیسے بہتر حساب کتاب کے پیرامیٹرز کے بعد ، اسٹیب حالیہ رجحانات کو ظاہر کرسکتا ہے اور زیادہ شور سے متاثر نہیں ہوتا ہے۔

ڈبل تصدیق سگنل کا استعمال کرتے ہوئے ، آپ کو غیر ضروری نقصانات کو کم کرنے اور تجارت کے خطرات کو کم کرنے میں مدد مل سکتی ہے۔

حکمت عملی کے خطرے کا تجزیہ

ریورس سگنل میں تاخیر ہوسکتی ہے ، جو مطلق کم سے خریدنے کے قابل نہیں ہے ، اونچائی پر فروخت کرتی ہے۔ پیرامیٹرز کو ایڈجسٹ کرکے تاخیر کو کم کیا جاسکتا ہے۔

ڈبل سگنل کی توثیق سے تجارت کے کچھ مواقع ضائع ہوسکتے ہیں ، توثیق کی شرائط کو مناسب طریقے سے نرمی دی جاسکتی ہے ، لیکن اس سے خطرہ بھی بڑھ جاتا ہے۔

ٹرانسمیشن شور تناسب پیرامیٹرز کو بہتر بنانے کی ضرورت ہے ، اگر سائیکل کی ترتیب غلط ہے تو ، اہم سگنل کو یاد کرنا یا غلط سگنل بھیجنا ممکن ہے۔

ایک ہی وقت میں ایک سے زیادہ اشارے کی نگرانی کی ضرورت ہے، حکمت عملی کی پیچیدگی میں اضافہ، کوڈ کی اصلاح اور کمپیوٹنگ وسائل دونوں کو غور کرنے کی ضرورت ہے.

حکمت عملی کی اصلاح کی سمت

زیادہ اشارے کے مجموعے کی جانچ کریں ، بہتر مجموعہ سگنل تلاش کریں۔ جیسے MACD ، RSI وغیرہ

ڈبل شاک ریورسنگ حکمت عملی کے پیرامیٹرز کو بہتر بنائیں تاکہ ریورسنگ سگنل زیادہ درست اور بروقت ہو۔

بہترین توازن تلاش کرنے کے لئے پیغام شور تناسب کے پیرامیٹرز کی مدت کو بہتر بنائیں۔

اسٹاپ نقصان کی حکمت عملی شامل کریں تاکہ ایک ہی تجارت میں ہونے والے ممکنہ نقصان کو کنٹرول کیا جاسکے۔

اس حکمت عملی کو زیادہ لچکدار بنانے کے لئے مشین لرننگ اور دیگر طریقوں کے ذریعہ پیرامیٹرز کو خود کار طریقے سے بہتر بنانے پر غور کریں۔

خلاصہ کریں۔

اس حکمت عملی میں ڈبل شیک ریورسنگ حکمت عملی اور خط و کتابت تناسب کی اصلاح کی حکمت عملی کو جوڑ کر ، رجحان کے الٹ پوائنٹس پر مستحکم تجارتی سگنل دیا جاتا ہے۔ پیرامیٹرز کو بہتر بنانے سے ، جعلی سگنل کا امکان کافی حد تک کم کیا جاسکتا ہے ، اور ڈبل تصدیق کے اصول کو اپنانے سے ، تجارت کے خطرے کو کم کیا جاسکتا ہے۔ حکمت عملی بہتر اثر حاصل کرنے کے لئے اشارے کے پیرامیٹرز کو بہتر بنانا جاری رکھ سکتی ہے ، اسٹاپ نقصانات شامل کرنا وغیرہ۔ مجموعی طور پر ، اس حکمت عملی میں اچھی استحکام ہے اور اس کی اصل تجارتی قیمت ہے۔

/*backtest

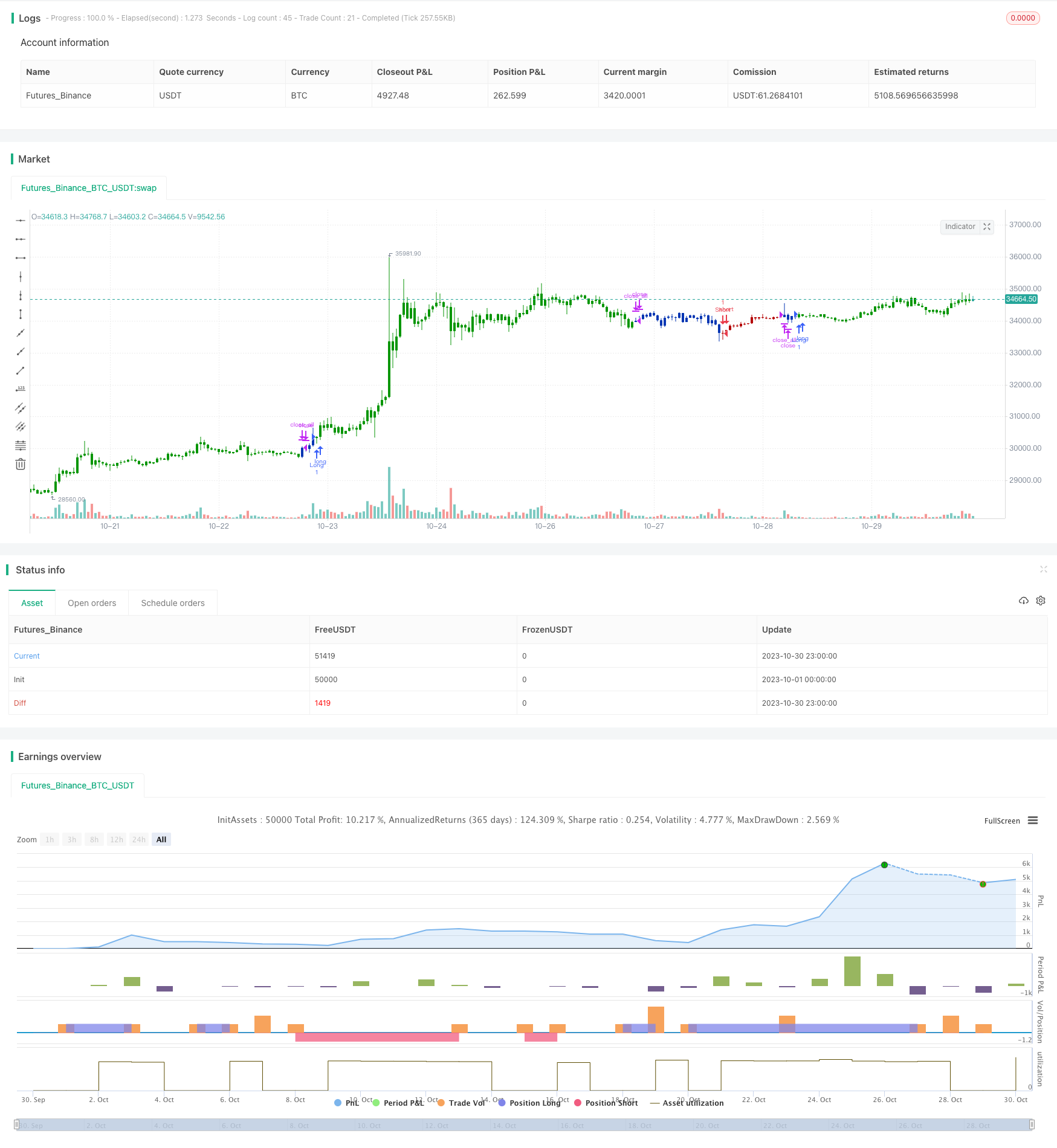

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 196/01/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The signal-to-noise (S/N) ratio.

// And Simple Moving Average.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SignalToNoise(length) =>

StN = 0.0

for i = 1 to length-1

StN := StN + (1/close[i])/length

StN := -10*log(StN)

StN(length,Smooth) =>

pos = 0.0

StN = SignalToNoise(length)

SMAStN = sma(StN, Smooth)

pos := iff(SMAStN[0] > StN[0] , -1,

iff(SMAStN[0] < StN[0], 1, 0))

pos

strategy(title="Combo Backtest 123 Reversal & Signal To Noise", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

lengthStN = input(title="Days", type=input.integer, defval=21, minval=2)

SmoothStN = input(title="Smooth", type=input.integer, defval=29, minval=2)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posStN = StN(lengthStN,SmoothStN)

pos = iff(posReversal123 == 1 and posStN == 1 , 1,

iff(posReversal123 == -1 and posStN == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )