ڈبل چینل ٹریکنگ ریورسنگ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-11-02 16:31:50ٹیگز:

جائزہ

ڈوئل چینل ٹریکنگ ریورسنگ حکمت عملی ایک ریورسنگ ٹریڈنگ حکمت عملی ہے جو بولنگر بینڈ ، کیلٹنر چینلز ، اور رفتار کے اشارے کو یکجا کرتی ہے۔ یہ بولنگر بینڈ اور کیلٹنر چینلز کی ترکیب کے ذریعے قیمت کمپریشن زون کی نشاندہی کرتی ہے ، اور انٹری اور آؤٹ پٹ کے لئے الٹ سگنل کا تعین کرنے کے لئے رفتار کے اشارے کا استعمال کرتی ہے۔

حکمت عملی منطق

-

بولنگر بینڈ کے لئے درمیانی، اوپری اور نچلی بینڈ کا حساب لگائیں

- وسط بینڈ قریبی SMA استعمال کرتا ہے

- اوپری اور نچلی بینڈ درمیانی بینڈ ± سایڈست معیاری انحراف کے کئی گنا ہیں

-

Keltner چینلز کے لئے وسط، اوپری اور نچلے بینڈ کا حساب لگائیں

- وسط بینڈ قریبی SMA استعمال کرتا ہے

- اوپری اور نچلی بینڈ درمیانی بینڈ ± ایڈجسٹ ای ٹی آر ملٹیپل ہیں

-

اس بات کا تعین کریں کہ کیا بولنگر بینڈ Keltner چینلز کے اندر ہیں

- جب نچلے BB > نچلے KC اور اوپری BB < اوپری KC پر دباؤ

- دوسری صورت میں دور دبائیں

-

BB اور KC midpoints کے خلاف بند کے لکیری رجعت ڈھلوان والو کا حساب لگائیں

- VAL > 0 قریب بڑھتی ہوئی ہے کا مطلب ہے، VAL < 0 کم ہوتا ہے کا مطلب ہے

-

بندش کے لئے ROC اور EMA کا حساب لگائیں

- اس بات کا تعین کریں کہ آیا تبدیلی کی شرح ایڈجسٹ ہونے والی حد سے زیادہ ہے

- حد سے اوپر موجودہ رجحان کی نشاندہی کرتا ہے

-

جب دباؤ میں، طویل وقت تک جب ویلیو > 0 اور ROC حد سے تجاوز کرتا ہے

- مختصر کے لئے الٹا

-

سٹاپ نقصان اور منافع لینے کی شرائط مقرر کریں

فوائد

-

ریورسنگ کے لئے ڈبل چینل سسٹم کو یکجا کرکے بہتر درستگی

-

لکیری رجسٹریشن اور تبدیلی کی شرح کا استعمال کرتے ہوئے جھوٹے سگنل سے بچیں

-

مصنوعات کے درمیان اصلاح کے لئے لچکدار سایڈست پیرامیٹرز

-

اسٹاپ نقصان / منافع لینے کے ساتھ ہر تجارت کے لئے مؤثر رسک کنٹرول

-

حکمت عملی کی قابل عمل تصدیق کے لئے کافی بیک ٹسٹ ڈیٹا

خطرات اور حل

-

دباؤ ہمیشہ مؤثر الٹ کے نتیجے میں نہیں ہے

- پیرامیٹرز کو بہتر بنائیں اور دباؤ کے معیار کو سخت کریں

-

جھوٹے بھاگنے سے غلط سگنل پیدا ہوتے ہیں

- رجحان کی سمت کا تعین کرنے کے لئے لکیری رجسٹریشن شامل کریں

-

اسٹاپ نقصان بہت وسیع ہے جس کی وجہ سے ایک ہی نقصان میں بہت زیادہ اضافہ ہوتا ہے

- سٹاپ نقصان کے مقامات کو بہتر بنائیں اور ہر تجارت کے نقصان پر کنٹرول کریں

-

ناکافی ٹیسٹ کی مدت

- طویل مدتی قابل عمل ثابت کرنے کے لئے زیادہ مدت میں ٹیسٹنگ کو بڑھانا

بہتر مواقع

-

زیادہ مصنوعات کے لئے پیرامیٹر کی اصلاح

-

سپورٹ / مزاحمت کی نشاندہی کے لئے مشین لرننگ شامل کریں

-

بریک آؤٹ کی موزونیت کو بہتر بنانے کے لئے حجم کی تبدیلی کو شامل کریں

-

رجحان کی مستقل مزاجی کے لئے کثیر ٹائم فریم تجزیہ انجام دیں

-

متحرک سٹاپ نقصان / منافع لے لو کو بہتر بنائیں

نتیجہ

ڈوئل چینل ٹریکنگ ریورسنگ حکمت عملی الٹ ٹریڈنگ کے لئے بولنگر بینڈ اور کیلٹنر چینلز جیسے اشارے استعمال کرتی ہے۔ پیرامیٹر کی اصلاح کے ساتھ ، اسے کسی حد تک بریک آؤٹ کی موزونیت کی نشاندہی کرنے کے لئے مختلف مصنوعات میں اپنایا جاسکتا ہے۔ لیکن الٹ ٹریڈنگ میں اب بھی موروثی خطرات ہیں ، جس میں مستحکم اضافی منافع کے ل accuracy درستگی کو بہتر بنانے کے لئے مشین لرننگ وغیرہ کو مزید شامل کرنے کی ضرورت ہے۔

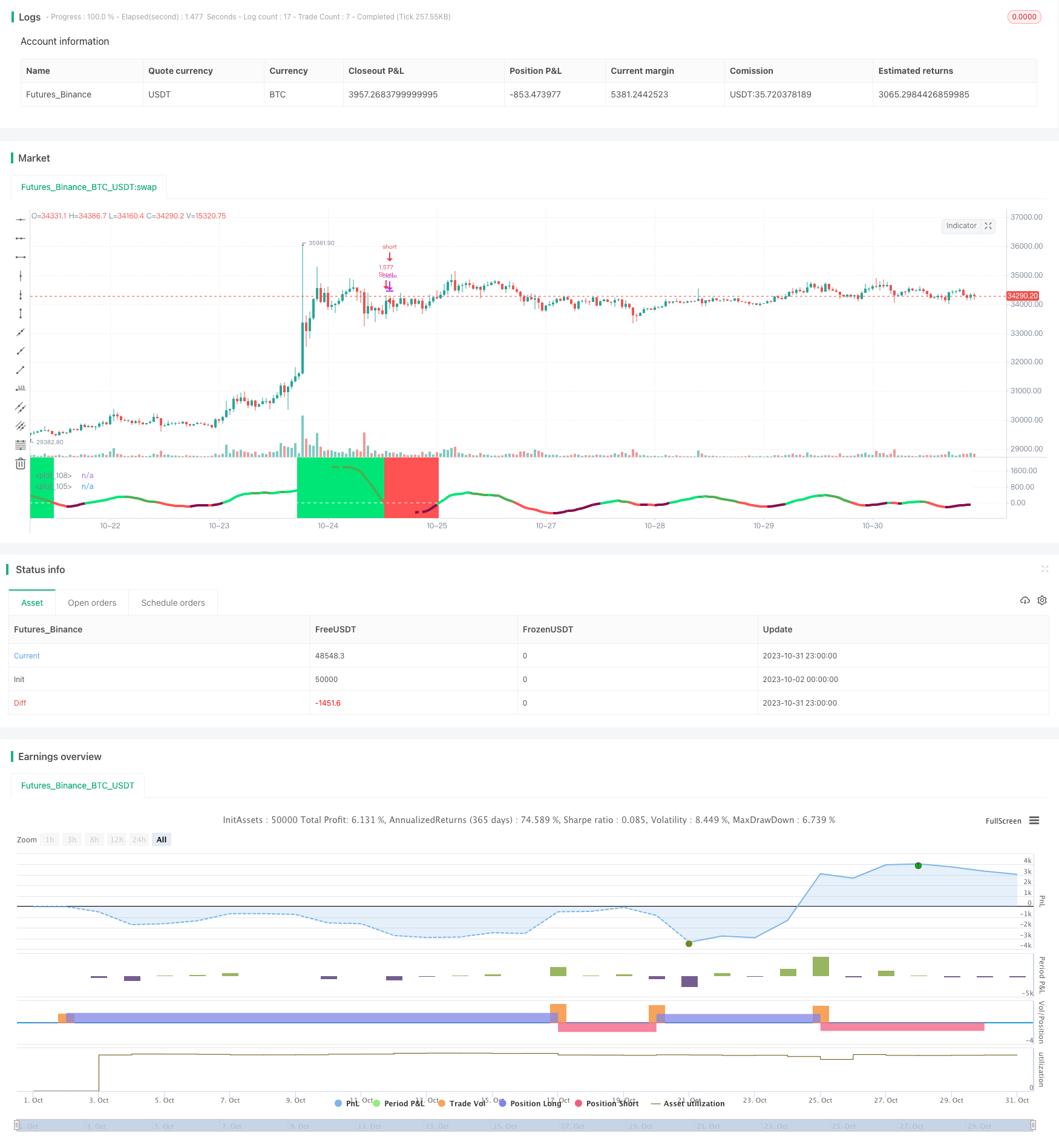

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Credit for the initial Squeeze Momentum code to LazyBear, rate of change code is from Kiasaki

strategy("Squeeze X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2012, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// Squeeeeze ///////////////

length = input(20, title="BB Length")

mult = input(2.0,title="BB MultFactor")

lengthKC=input(22, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)")

// Calculate BB

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(source, lengthKC)

range = useTrueRange ? tr : (high - low)

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = (lowerBB > lowerKC) and (upperBB < upperKC)

sqzOff = (lowerBB < lowerKC) and (upperBB > upperKC)

noSqz = (sqzOn == false) and (sqzOff == false)

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)),sma(close,lengthKC)), lengthKC,0)

///////////// Rate Of Change /////////////

roclength = input(30, minval=1), pcntChange = input(7, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = val > 0 and isMoving()

short = val < 0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(100.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

bcolor = iff(val > 0, iff(val > nz(val[1]), color.lime, color.green), iff(val < nz(val[1]), color.red, color.maroon))

plot(val, color=bcolor, linewidth=4)

bgcolor(not isMoving() ? color.white : long ? color.lime : short ? color.red : na, transp=70)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=50)

hline(0, color = color.white)

- اوما اور اپولو ڈبل ریل ٹریڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- ڈبل سگنل ٹرینڈ ٹریکنگ کی حکمت عملی

- ایس ایم اے حکمت عملی کے بعد رجحان

- شیر کی شگاف توازن کی حکمت عملی

- ایڈجسٹ ای ٹی آر حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی

- دو طرفہ ریورسنگ کی حکمت عملی

- 123 الٹ اور فریکٹل افراتفری آسکیلیٹر کی کمبو حکمت عملی

- بریک آؤٹ ٹریڈنگ کی حکمت عملی

- رفتار اشارے طویل مختصر حکمت عملی

- ہم آہنگ سلائیڈنگ سٹاپ نقصان کی حکمت عملی

- ٹرینڈ بریک آؤٹ ٹریڈنگ کی درست حکمت عملی

- بل مارکیٹ خرید ڈپس حکمت عملی

- DAKELAX-XRPUSDT بولنگر بینڈ کا مطلب ریورسنگ حکمت عملی

- ہیکن آشی اور سپر ٹرینڈ حکمت عملی

- جوآن کریپٹو پر - MACD اسکیلپنگ حکمت عملی کے ساتھ ڈبل چلتی اوسط

- متحرک آر ایس آئی آسسیلیشن ٹریڈنگ کی حکمت عملی

- دو مرحلے سے باہر نکلنے کی حکمت عملی

- رشتہ دار طاقت انڈیکس آر ایس آئی حکمت عملی

- بولنگر بینڈ T3 چلتی اوسط حکمت عملی