ڈبل بے ترتیب حکمت عملی

جائزہ

ڈبل رینڈم حکمت عملی موجودہ K لائن اور کثیر وقت کی مدت K لائن کا بے ترتیب اشاریہ گننے کے ذریعے ، زیادہ خالی علاقوں کا فیصلہ کرنے کے لئے ، کم خرید و فروخت کا مقصد حاصل کریں۔ یہ حکمت عملی موجودہ دور اور 3 گنا دور کے بے ترتیب اشارے کا حساب کتاب کرتی ہے ، اور مختلف دورانیہ کے بے ترتیب اشارے کے سنہری فورک ڈاٹ فورک سگنل کا استعمال کرتے ہوئے ، رجحانات کی پیروی کرنے کے لئے۔

حکمت عملی کا اصول

اس حکمت عملی میں ایک ہی وقت میں بے ترتیب اشارے کے دو سیٹوں کا حساب لگایا جاتا ہے ، پہلا گروپ موجودہ K لائن دورانیہ کے بے ترتیب اشارے ، یعنی K ویلیو اور D ویلیو ، اور دوسرا گروپ موجودہ دورانیہ کے 3 گنا بے ترتیب اشارے ، یعنی MTFK اور MTFD ۔

جب ایم ٹی ایف کے اوپر 50 لائنوں کو عبور کرتے ہیں اور موجودہ کے ویلیو ڈی ویلیو سے زیادہ ہوتا ہے تو خریدنے کا اشارہ ہوتا ہے ، جس کا مطلب ہے کہ کثیر سر والے علاقے میں داخل ہونا ، زیادہ کرنا۔ جب ایم ٹی ایف ڈی کے نیچے 50 لائنوں کو عبور کرتے ہیں اور موجودہ کے ویلیو ڈی ویلیو سے کم ہوتا ہے تو فروخت کا اشارہ ہوتا ہے ، جس کا مطلب ہے کہ خالی سر والے علاقے میں داخل ہونا ، خالی کرنا۔

لہذا ، اس حکمت عملی میں دوہری بے ترتیب اشارے کا استعمال کیا گیا ہے جس سے زیادہ خالی علاقوں کا تعین کیا جاسکتا ہے ، قیمتوں کے رجحانات کی پیروی کی جاسکتی ہے۔ زیادہ سے زیادہ علاقے میں داخل ہونے کے لئے ، خالی علاقوں میں داخل ہونے کے لئے ، کم خریدنے اور زیادہ فروخت کرنے کے اثر کو حاصل کریں۔

اس حکمت عملی کے لئے خریدنے کے سگنل کی منطق یہ ہے کہ:

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

SignalLogical کو فروخت کیا گیا:

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

ان میں ، ایم ٹی ایف کے 3 گنا دورانیے کی K قدر ہے ، ایم ٹی ایف ڈی 3 گنا دورانیے کی D قدر ہے۔ جب ایم ٹی ایف کے اوپر 50 لائنوں کو عبور کرتا ہے اور k> d خریدنے کا اشارہ پیدا کرتا ہے۔ جب ایم ٹی ایف ڈی نیچے 50 لائنوں کو عبور کرتا ہے اور k فروخت کا اشارہ پیدا کرتا ہے۔

اس کے علاوہ ، حکمت عملی میں اسٹاپ نقصان کی منطق بھی ترتیب دی گئی ہے۔ جب کثیر پوزیشن کی پوزیشن ہوتی ہے تو ، اگر ایم ٹی ایف ڈی نیچے سے ٹریک ہوتا ہے تو ، اس سے خالی پوزیشن کا اشارہ ہوتا ہے۔ جب خالی پوزیشن کی پوزیشن ہوتی ہے تو ، اگر ایم ٹی ایف کے نیچے سے ٹریک ہوتا ہے تو ، اس سے خالی پوزیشن کا اشارہ ہوتا ہے۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

ڈبل بے ترتیب اشارے کا استعمال کرتے ہوئے ، زیادہ خالی علاقوں کا تعین کرنا زیادہ درست ہے۔ موجودہ دورانیہ اشارے قلیل مدتی رجحانات کا تعین کرتے ہیں ، بڑے دورانیہ اشارے طویل مدتی رجحانات کا تعین کرتے ہیں ، ڈبل اشارے کے ساتھ مل کر رجحانات کو بہتر طور پر پکڑ سکتے ہیں۔

مختلف دورانیہ کے اشارے کے ساتھ سونے کی ہڈیوں کی ہڈیوں کی تجارت کی حکمت عملی ، قیمت کے رجحانات کو مؤثر طریقے سے ٹریک کرنے اور کم خریدنے اور زیادہ فروخت کرنے کے لئے۔

اسٹاپ نقصان کی منطق کو ترتیب دیں ، جس سے نقصانات کو بڑھانے سے روکنے کے لئے کسی حد تک خطرے کو کنٹرول کیا جاسکے۔

حکمت عملی کی منطق سادہ اور واضح ہے ، اس پر عمل درآمد آسان ہے ، اور یہ ریئل ڈسک کے لئے موزوں ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی ہیں:

دوہری بے ترتیب اشارے غلط سگنل پیدا کرسکتے ہیں ، جس کی وجہ سے غیر ضروری تجارت ہوتی ہے۔ مثال کے طور پر اچانک واقعات کی وجہ سے قلیل مدتی اور طویل مدتی رجحانات سے انحراف ہوتا ہے۔

اسٹاپ نقصان کی منطق کی غیر مناسب ترتیب سے نقصان میں توسیع ہوسکتی ہے۔ معقول حد تک اسٹاپ نقصان کا فاصلہ طے کیا جانا چاہئے تاکہ اس سے بچایا جاسکے۔

بار بار خرید و فروخت سے حکمت عملی کی آمدنی متاثر ہوتی ہے۔ غیر ضروری تجارت کو کم کرنے کے لئے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جانا چاہئے۔

حکمت عملی صرف تکنیکی اشارے پر مبنی ہے، بنیادی عوامل کے ساتھ نہیں ملتی ہے۔ بنیادی عوامل پر مناسب توجہ دی جانی چاہئے۔

اس کا حل کیا ہے؟

غلط سگنل کی شرح کو کم کرنے کے لئے ڈبل بے ترتیب اشارے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کریں۔

اسٹاپ نقصان کی منطق کو بہتر بنائیں اور مناسب اسٹاپ نقصان کا فاصلہ طے کریں۔

پیرامیٹرز کو ایڈجسٹ کریں ، تجارت کی تعدد کو کم کریں۔ گولڈ فورک ڈیڈ فورک کے تعین کے معیار کو مناسب طور پر نرمی دی جاسکتی ہے۔

اہم بنیادی خبروں پر توجہ مرکوز کریں اور ذہنی تجارت سے گریز کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

ڈبل بے ترتیب اشارے کے پیرامیٹرز کو بہتر بنائیں ، غلط سگنل کی شرح کو کم کریں۔ مختلف K اقدار ، D اقدار کے پیرامیٹرز کے اثر کو جانچنے کے لئے۔

دوسرے اشارے فلٹر سگنل کے ساتھ مل کر. جیسے MACD، منتقل اوسط اور دیگر اشارے کے معاون فیصلے، غلط سگنل سے بچنے کے لئے.

سٹاپ نقصان کی حکمت عملی کو بہتر بنائیں ، اسٹاپ نقصان کا فاصلہ اور تناسب طے کریں۔ ٹیسٹ کریں کہ آیا مختلف اسٹاپ نقصان پوائنٹس خطرے کو مؤثر طریقے سے کنٹرول کرسکتے ہیں۔

تجارت کے حجم کے اشارے کے ساتھ مل کر۔ حکمت عملی جیسے حجم میں توڑ سے بچنے کے لئے ، قیمت کے اتار چڑھاؤ کے دوران غیر موثر تجارت سے بچنے کے لئے

مختلف پوزیشن ہولڈنگ ٹائم کی جانچ کریں۔ پوزیشن ہولڈنگ ٹائم بہت کم ہے ، اور ٹرانزیکشن فیس منافع کو متاثر کرتی ہے۔ پوزیشن ہولڈنگ ٹائم بہت طویل ہے ، اور نقصان کو وقت پر ختم نہیں کیا جاسکتا۔

بنیادی عوامل کے ساتھ مل کر ، اہم واقعات سے پہلے اور بعد میں حکمت عملی کو بند کردیں ، اور واقعات سے متاثر ہونے سے بچیں۔

خلاصہ کریں۔

ڈبل رینڈم حکمت عملی موجودہ سائیکل اور ملٹی سائیکل رینڈم اشارے کے ذریعہ زیادہ خالی علاقوں کا فیصلہ کرکے کم خرید و فروخت کو حاصل کرتی ہے۔ اس حکمت عملی میں رجحان کی پیروی کرنے کی مضبوط صلاحیت ، منطق کی سادگی ، ریل اسٹیٹ میں آسانی اور دیگر فوائد ہیں۔ تاہم ، اس میں کچھ خطرہ بھی موجود ہے ، جس میں پیرامیٹرز اور اسٹاپ نقصان کی حکمت عملی کو بہتر بنانے کی ضرورت ہے ، اور اس میں دیگر تکنیکی اشارے یا بنیادی فیصلوں کی مدد سے بہتری لانا ہوگی۔ اگر اس کی مکمل اصلاح اور سخت جانچ پڑتال کی توثیق کی جائے تو ، یہ حکمت عملی ایک بہت ہی عملی رجحان کی پیروی کرنے والی حکمت عملی بن سکتی ہے۔

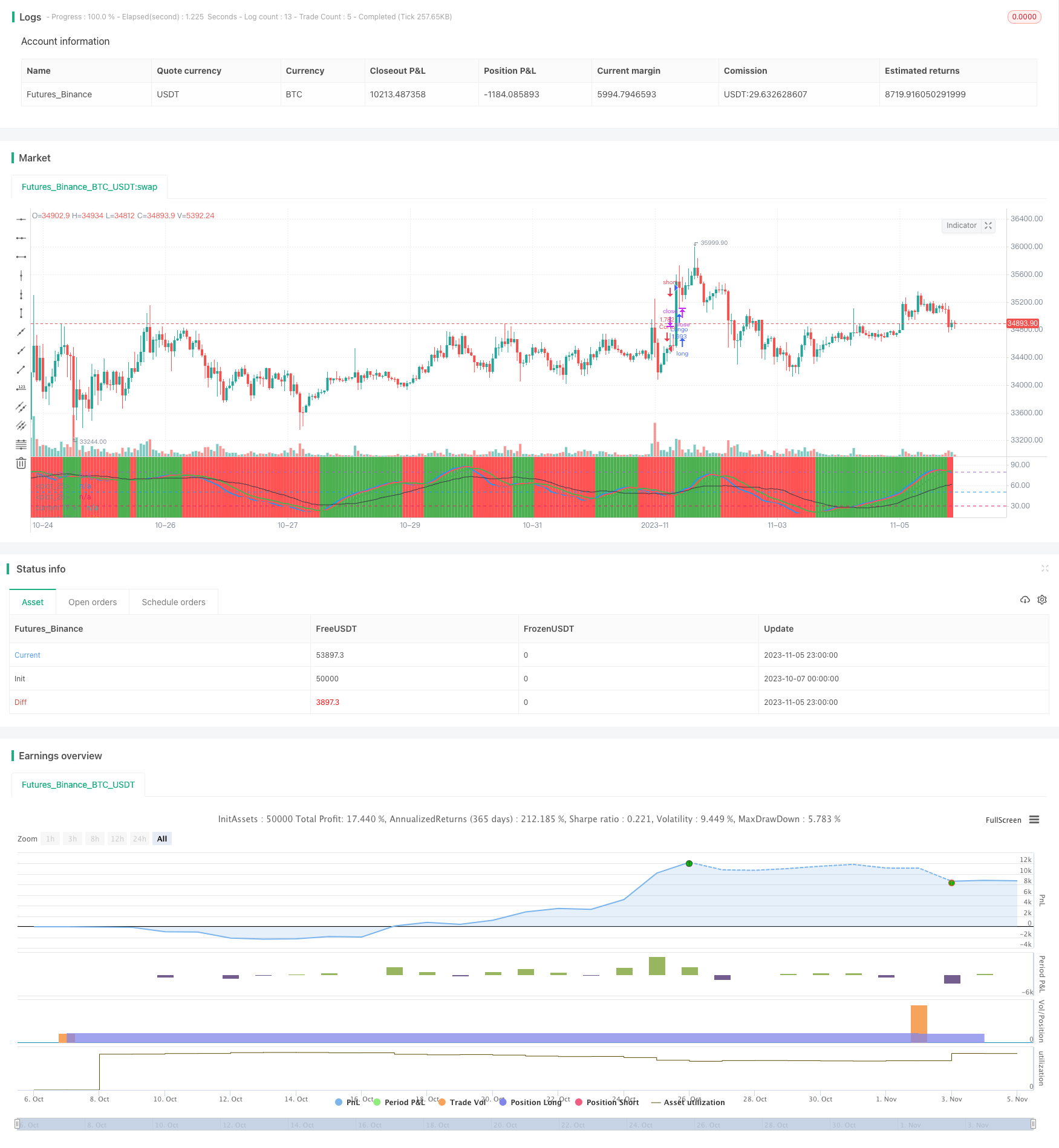

/*backtest

start: 2023-10-07 00:00:00

end: 2023-11-06 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("stoch startegy", overlay=false,default_qty_type=strategy.percent_of_equity,default_qty_value=100,currency=currency.USD)

len = input(54, minval=1, title="Length for Main Stochastic")

smoothK = input(12, minval=1, title="SmoothK for Main Stochastic")

smoothD = input(3, minval=1, title="SmoothD for Main Stochastic")

upLine = input(80, minval=50, maxval=90, title="Upper Line Value?")

lowLine = input(30, minval=10, maxval=50, title="Lower Line Value?")

trailStep=input(100,minval=10,title="Trialing step value")

// current stochastic calculation

k = sma(stoch(close, high, low, len), smoothK)

d = sma(k, smoothD)

//mtf stochastic calculation smoothed with period

mtfK= sma(stoch(close, high, low, len), smoothK*3)

mtfD= sma(k, smoothD*3)

plot(k,"current TF k",blue,style=line, linewidth=2)

plot(d,"current TF d",red,style=line, linewidth=2)

plot(mtfK,"MTF TF k",black,style=line)

plot(mtfD,"Multi TF d",green,style=line, linewidth=2)

hline(upLine)

hline(50)

hline(lowLine)

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

if (longCondition)

strategy.entry("Lungo", strategy.long)

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

if (shortCondition)

strategy.entry("Corto", strategy.short)

exitlong=crossunder(mtfD, upLine)

exitshort=crossover(mtfK, lowLine)

if (exitlong)

strategy.exit("Esci lungo","Lungo",trail_points=trailStep)

if (exitshort)

strategy.exit("Esci corto","Corto",trail_points=trailStep)

showZones = input(true, title="Show Bullish/Bearish Zones")

// bullish signal rule:

bullishRule = k >= mtfD

// bearish signal rule:

bearishRule = k <= mtfD

// current trading State

ruleState = 0

ruleState := bullishRule ? 1 : bearishRule ? -1 : nz(ruleState[1])

bgcolor(showZones ? ( ruleState==1 ? green : ruleState==-1 ? red : gray ) : na , title="supertrend Bullish/Bearish Zones", transp=90)