ڈونچین ویو چینل ٹریڈنگ کی حکمت عملی

جائزہ

ڈونگ چیان وولٹیج چینل ٹریڈنگ حکمت عملی موجودہ قیمتوں کے رجحانات کا اندازہ لگانے کے لئے ایک خاص دورانیے میں سب سے زیادہ اور کم قیمتوں کا حساب لگانے کے ذریعہ چینلز کا حساب لگاتا ہے ، اور اس سے ٹوٹنے والے چینلز کے ساتھ مل کر طویل اور مختصر تجارت کرتا ہے۔ یہ حکمت عملی اسٹاک اور ڈیجیٹل کرنسیوں کی تجارت کے لئے موزوں ہے جو زیادہ اتار چڑھاؤ والی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی آخری تاریخ کے دورانیے میں اعلی ترین قیمت pcmax اور کم قیمت pcmin کا حساب کتاب کرکے ایک چینل بناتی ہے۔ چینل کے اوپر اور نیچے کے راستے کا حساب کتاب کرنے کا طریقہ یہ ہے:

اپ ٹریکyh = pcmax - (pcmax - pcmin) * (100 - percentDev)/100

نچلے ریلyl = pcmin + (pcmax - pcmin) * percentDev/100

ڈیوڈ مور نے کہا:

جب قیمت اوپر کی طرف بڑھتی ہے تو ، ایک طویل سگنل پیدا ہوتا ہے۔ جب قیمت نیچے کی طرف بڑھتی ہے تو ، ایک مختصر سگنل پیدا ہوتا ہے۔

مخصوص ٹریڈنگ سگنل کی پیداوار کا فیصلہ کرنے کا طریقہ مندرجہ ذیل ہے:

boundup = high > yh اس بات کا تعین کرنے کے لئے کہ آیا ٹریک ٹوٹ گیا ہے یا نہیں

bounddn = low < yl اس بات کا تعین کرنے کے لئے کہ آیا ٹریک ٹوٹ گیا ہے یا نہیں

upsign = sma(bounddn, 2) == 1 مسلسل ٹریک سے نیچے کی طرف سے bounddn کی اوسط لائن کی طرف سے فیصلہ کیا جاتا ہے

dnsign = sma(boundup, 2) == 1 مسلسل ٹریک اپ کو توڑنے کے لئے باؤنڈ اپ کی اوسط لائن کے ذریعہ فیصلہ کیا گیا

exitup = dnsign ٹریک کو توڑنے سے پلے اسٹاک سگنل پیدا ہوتا ہے

exitdn = upsign نیچے ٹریک کو توڑنے سے فلیٹ پوزیشن سگنل پیدا ہوتا ہے

if upsign ٹریک سے باہر نکلنے کے لئے ایک ملٹی سگنل پیدا کرتا ہے

if dnsign ٹریک کو توڑنے سے خالی جگہ کا اشارہ ہوتا ہے

اس حکمت عملی کے ساتھ ساتھ غیر ضروری راتوں رات پوزیشنوں سے بچنے کے لئے ٹریڈنگ کے آغاز کے وقت کو مقرر کیا گیا ہے۔

اسٹریٹجک فوائد

ڈونگ چیانگ چینل کا استعمال کرتے ہوئے رجحانات کا اندازہ لگانا ، بہتر نتائج کا پتہ لگانا

ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں تجارت کی جا سکتی ہے.

غلط تجارت سے بچنے کے لئے سگنل کو یکساں طور پر فلٹر کریں

اسٹاپ نقصان کے اختیارات کا تعین کریں اور خطرے پر قابو پائیں

راتوں رات پوزیشن کے خطرے سے بچنے کے لئے ٹریڈنگ شروع کرنے اور ختم کرنے کا وقت مقرر کریں

اسٹریٹجک رسک

ڈونگ چیان چینل تاریخ اور فیصد ڈیو کے پیرامیٹرز کے لئے حساس ہے ، جس میں مختلف اقسام کے مطابق پیرامیٹرز کو بہتر بنانے کی ضرورت ہے

زلزلے کے دوران غلط سگنل پیدا ہو سکتے ہیں

آرڈر مینجمنٹ کے عوامل کو نظرانداز کرنا ، جس سے فکسڈ ڈسک میں منافع متاثر ہوسکتا ہے

پوزیشن مینجمنٹ کے عوامل کو مدنظر نہ رکھتے ہوئے ، فکسڈ اسٹاک میں زیادہ پوزیشن کا خطرہ ہوسکتا ہے

فنڈ مینجمنٹ کے عوامل کو مدنظر رکھتے ہوئے ، لین دین کے فنڈز کو فلیکس میں مناسب طریقے سے ترتیب دینے کی ضرورت ہے۔

حکمت عملی کی اصلاح کی سمت

تاریخ اور فیصد ڈیو کے پیرامیٹرز کو بہتر بنایا گیا ہے تاکہ یہ مختلف اقسام کے لئے بہتر ہو سکے

فلٹرز میں اضافہ، ہلچل کے دوران غلط سگنل سے بچنے کے لیے

پوزیشن مینجمنٹ ماڈیول میں شامل ہوں اور ایک ہی پوزیشن پر قبضہ کرنے والے فنڈز کے تناسب کو کنٹرول کریں

فنڈ مینجمنٹ ماڈیول شامل کریں ، کل پوزیشن پر قبضہ کرنے والے فنڈز کے تناسب کو محدود کریں

آرڈر مینجمنٹ میں شامل کریں اور آرڈر کے طریقہ کار کو بہتر بنائیں

خلاصہ کریں۔

ڈونگ چیان اتار چڑھاؤ چینل ٹریڈنگ حکمت عملی چینل کے ذریعے رجحانات اور تجارتی سگنل کا فیصلہ کرنے کے لئے ، بہتر پیمائش کرنے کے لئے ، اور دو طرفہ تجارت کی صلاحیت رکھتی ہے۔ تاہم ، اس حکمت عملی میں کچھ خطرات بھی ہیں ، جس میں پیرامیٹرز ، فلٹرز ، پوزیشن مینجمنٹ ، فنڈ مینجمنٹ ، آرڈر مینجمنٹ وغیرہ کو بہتر بنانے کی ضرورت ہے ، تاکہ وہ حقیقی وقت میں مستحکم منافع حاصل کرسکیں۔ مجموعی طور پر ، یہ حکمت عملی ایک زیادہ روایتی رجحان کی پیروی کرنے والی حکمت عملی ہے ، جس میں اصلاح اور بہتری کے بعد ، ایک قابل اعتماد مقداری تجارتی حکمت عملی بن سکتی ہے۔

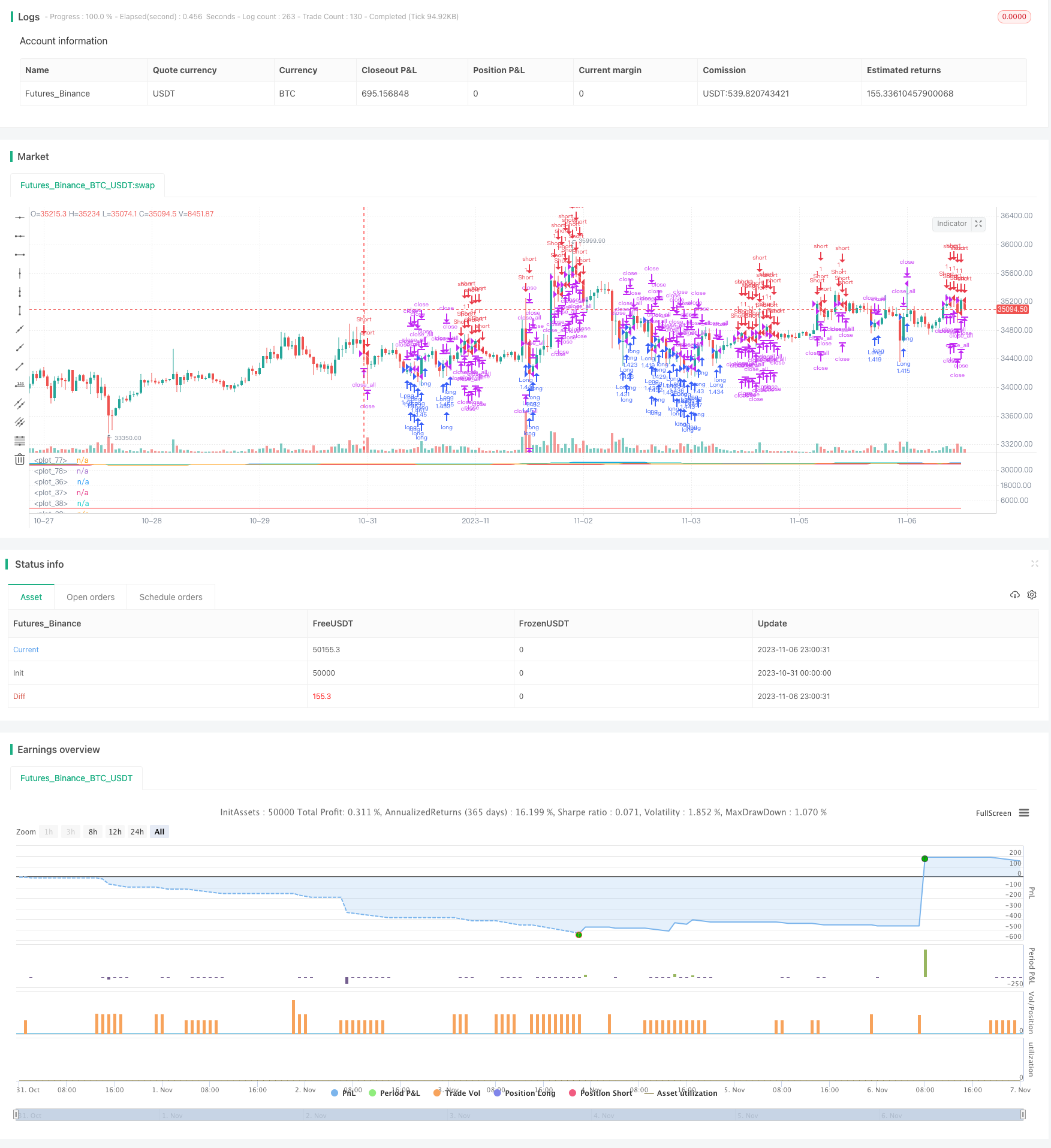

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

////////////////////////////////////////////////////////////

// Copyright by AlexInc v1.0 02/07/2018 @aav_1980

// PriceChannel strategy

// If you find this script helpful, you can also help me by sending donation to

// BTC 16d9vgFvCmXpLf8FiKY6zsy6pauaCyFnzS

// LTC LQ5emyqNRjdRMqHPHEqREgryUJqmvYhffM

////////////////////////////////////////////////////////////

//@version=3

strategy("AlexInc PriceChannel Str", overlay=false)

history = input(20)

percentDev = input(13)

capital = input(100)

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usestoploss = input(true, defval = true, title = "Stop Loss")

stoplossmult = input(3.8, defval = 3.8, minval = 1, maxval = 10, title = "Stop loss multiplicator")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

bodymin = min( open, close)

bodymax = max(open, close)

pcmax = highest(bodymax, history)

pcmin = lowest(bodymin, history)

yh = ((pcmax - pcmin) / 100 * (100 - percentDev)) + pcmin

yl = ((pcmax - pcmin) / 100 * percentDev) + pcmin

plot(pcmax)

plot(pcmin)

plot(yh)

plot(yl)

//1

bounddn = low < yl ? 1 : 0

boundup = high > yh ? 1 : 0

upsign = sma(bounddn, 2) == 1

dnsign = sma(boundup, 2) == 1

//2

//upsign = crossover(bodymin, yl)

//dnsign = crossunder(bodymax , yh)

exitup = dnsign

exitdn = upsign

lot = strategy.equity / close * capital / 100

xATR = atr(history)

nLoss = usestoploss ? stoplossmult * xATR : na

stop_level_long = 0.0

stop_level_long := nz(stop_level_long[1])

stop_level_short = 0.0

stop_level_short := nz(stop_level_short[1])

pos = strategy.position_size

if pos >0 and pos[1] <= 0 //crossover(pos, 0.5)

stop_level_long = strategy.position_avg_price - nLoss

if pos < 0 and pos[1] >= 0 //crossunder(pos, -0.5)

stop_level_short = strategy.position_avg_price + nLoss

if pos == 0

stop_level_long = bodymin - nLoss

stop_level_short = bodymax + nLoss

//plot(bodymax + nLoss, color=red)

//plot(bodymin - nLoss, color=red)

plot(stop_level_long, color=red)

plot(stop_level_short, color=red)

if upsign

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot)

if dnsign

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)

if true

strategy.close_all()

//if strategy.position_size != 0

// strategy.exit("Exit Long", from_entry = "Long", stop = stop_level_long)

// strategy.exit("Exit Short", from_entry = "Short", stop = stop_level_short)