ایڈوانٹیج موونگ ایوریج بریک آؤٹ ٹرینڈ فالونگ سسٹم

جائزہ

یہ حکمت عملی ایک کلاسیکی ٹرینڈ ٹریکنگ سسٹم ہے۔ یہ حرکت پذیر اوسط کا استعمال کرتا ہے جو رجحان کی سمت کا تعین کرنے کے لئے گولڈ فورک اور ڈائی فورکس کا استعمال کرتا ہے اور ٹونچین چینل کو توڑنے پر داخل ہوتا ہے۔ ٹونچین چینل کے پیرامیٹرز کو 50 دن پر ترتیب دیا گیا ہے ، جو قلیل مدتی مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کرتا ہے۔ حرکت پذیر اوسط کو 40 دن اور 120 دن کی اشاریہ حرکت پذیر اوسط پر ترتیب دیا گیا ہے ، جو درمیانی لمبی لائن کے رجحانات کو بہتر طور پر پکڑ سکتا ہے۔ اسٹاپ نقصان کا نقطہ قیمت کے نیچے 4 گنا اے ٹی آر کے طور پر ترتیب دیا گیا ہے ، جو انفرادی تجارت کے نقصان کو مؤثر طریقے سے کنٹرول کرتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیاد مندرجہ ذیل نکات پر ہے:

40 دن اور 120 دن کی اشاریہ حرکت پذیر اوسط کا استعمال کرتے ہوئے رجحان کا تعین کرنے کے لئے اشارے۔ جب تیز لائن نیچے سے سست لائن کو عبور کرتی ہے تو ، سونے کا کانٹا سگنل ہوتا ہے ، جس سے یہ ظاہر ہوتا ہے کہ اوپر کی طرف رجحان میں داخل ہوتا ہے۔ جب تیز لائن اوپر سے نیچے سے سست لائن کو عبور کرتی ہے تو ، یہ ایک مردہ کانٹا سگنل ہوتا ہے ، جو نیچے کی طرف رجحان میں داخل ہوتا ہے۔

ڈونگ چیان چینل پیرامیٹرز کو 50 دن پر سیٹ کیا گیا ہے ، جو مارکیٹ میں قلیل مدتی اتار چڑھاؤ کو فلٹر کرتا ہے۔ صرف اس وقت زیادہ کام کریں جب قیمت اوپر کی ٹریک کو توڑتی ہے ، اور نیچے کی ٹریک کو توڑنے پر خالی ہوجائیں ، اور اس سے بچنے سے بچیں۔

اسٹاپ نقصان کی ترتیب قیمت کے نیچے 4 گنا اے ٹی آر ہے۔ اے ٹی آر مارکیٹ میں اتار چڑھاؤ اور خطرے کی ایک مؤثر پیمائش ہے۔ اسٹاپ نقصان کی ترتیب اس کے ایک خاص ضرب سے ہوتی ہے جس سے ایک ہی تجارت میں ہونے والے نقصان کو کنٹرول کیا جاسکتا ہے۔

انڈیکیٹرل منتقل اوسط موجودہ قیمتوں کے رجحان کے مطابق زیادہ ہے، جبکہ سادہ منتقل اوسط بہت ہموار ہے.

50 دن کے راستے کی مدت 40، 120 دن کی اوسط لائن کے ساتھ مل کر استعمال کیا جاتا ہے، جعلی توڑنے کو مؤثر طریقے سے فلٹر کرنے کے قابل.

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

چلتی اوسط کا مجموعہ مارکیٹ کے رجحان کی سمت کا مؤثر اندازہ لگا سکتا ہے۔ 40 دن کی اوسط لائن قلیل مدتی رجحانات کو پکڑ سکتی ہے ، اور 120 دن کی اوسط لائن درمیانی لمبی لائن رجحانات کا اندازہ لگاسکتی ہے۔

ڈونگ چیانگ چینل شور کو فلٹر کرتا ہے ، اور اونچائی اور زوال کا پیچھا کرنے سے گریز کرتا ہے۔ صرف قیمتوں میں داخل ہونے کے لئے چینل کو توڑنا ضروری ہے ، اور اس سے تجارت کی مارکیٹ کے وسط میں ہلچل والے علاقوں کو مؤثر طریقے سے بچایا جاسکتا ہے۔

اسٹاپ نقصان کی مناسب ترتیب سے ، ایک ہی تجارت کے نقصان کو کنٹرول کیا جاسکتا ہے ، اور پوزیشنوں کو توڑنے سے بچا جاسکتا ہے۔ جبکہ ایک ہی نقصان کو کنٹرول کرنے سے منافع کی پائیداری کو یقینی بنایا جاسکتا ہے۔

اشاریہ منتقل اوسط قیمتوں میں تبدیلی کے رجحان کے مطابق زیادہ ہے، نظام کے لئے طویل عرصے تک ہولڈنگ وقت، رجحان ٹریڈنگ کے خیالات کے مطابق.

حرکت پذیر اوسط پیرامیٹرز کا انتخاب رجحانات کی گرفتاری کی حساسیت اور فلٹرنگ شور کی استحکام کو مدنظر رکھتے ہوئے کیا گیا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

طویل مدتی پوزیشن رکھنے سے متعلق خطرات: یہ حکمت عملی رجحان کی پیروی کرنے والی حکمت عملی ہے ، اور جب طویل مدتی افقی صفائی ہوتی ہے ، یا رجحان الٹ جاتا ہے تو ، بڑے نقصان کا سامنا کرنا پڑتا ہے۔

جعلی توڑنے کا خطرہ: جب قیمتوں میں ایک چینل کے قریب ہوتا ہے تو ، جعلی توڑنے کا ایک خاص تناسب ہوسکتا ہے ، جس سے غیر ضروری تجارت کا سبب بنتا ہے۔

پیرامیٹرز کی ترتیب کا خطرہ: حرکت پذیر اوسط اور چینل پیرامیٹرز کی ترتیب بہت ذہنی ہے ، مختلف مارکیٹوں میں پیرامیٹرز کے مجموعے کو ایڈجسٹ کرنے کی ضرورت ہے ، ورنہ نظام کی استحکام کو متاثر کیا جاسکتا ہے۔

اسٹاپ نقصان کا نقطہ بہت چھوٹا خطرہ: سیٹ اسٹاپ نقصان کا نقطہ بہت چھوٹا ہے ، اس سے زیادہ اسٹاپ نقصان کا سامنا کرنا پڑتا ہے ، جس سے منافع متاثر ہوتا ہے۔

اس کا حل کیا ہے؟

- احتیاط سے پوزیشن رکھنے کا وقت طے کریں تاکہ طویل مدتی پوزیشنوں کے خطرات سے بچا جاسکے۔

- زیادہ سے زیادہ پیرامیٹرز کو بہتر بنانے کے لئے، بریک اپ سگنل زیادہ مستحکم اور قابل اعتماد بنانے کے لئے.

- مختلف مارکیٹوں کے اعداد و شمار کی جانچ اور پیرامیٹرز کے مجموعے کو بہتر بنانے کے لئے۔

- اسٹاپ نقصان کی جگہ کو مناسب طریقے سے چھوڑ دیں تاکہ زیادہ بار بار اسٹاپ نقصان نہ ہو۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

مختلف مساوی لکیروں کے مجموعے کی جانچ کریں ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ مختلف سادہ ، اشاریہ ، ہل اور اس طرح کی حرکت پذیری اوسط کے مجموعے کی جانچ کی جاسکتی ہے۔

چینل کی مدت اور پیرامیٹرز کو بہتر بنانا ، جس سے بریک سگنل کو زیادہ موثر بنایا جاسکے۔ مارکیٹ کی اتار چڑھاؤ کی تعدد کے ساتھ مل کر بہتر بنایا جاسکتا ہے۔

ٹرینڈ چلنے کے دوران ٹرینڈ ٹریکنگ اسٹاپ کو اپنانے اور ٹرینڈ ختم ہونے کے بعد فکسڈ اسٹاپ کو اپنانے کے لئے اسٹاپ اسٹریٹجی کو بہتر بنائیں۔

MACD، KD وغیرہ کے اشارے کا استعمال کرتے ہوئے کثیر عنصر کی توثیق، سگنل کی درستگی کو بہتر بنانے کے لئے

پوزیشن مینجمنٹ کی حکمت عملی میں اضافہ ، رجحان کے دوران پوزیشن میں اضافہ اور منافع کو بہتر بنانا۔

مختلف اقسام کی خصوصیات کے مطابق پیرامیٹرز کا مجموعہ منتخب کریں ، تاکہ سسٹم پیرامیٹرز کو زیادہ مضبوط بنایا جاسکے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک رجحان ٹریکنگ سسٹم کے طور پر زیادہ عام اور آسان ہے۔ اس کا بنیادی مقصد چلتی اوسط کے استعمال اور چینل کی بریکنگ فلٹرنگ ہے۔ اسٹریٹجی کو روکنے کے نقصانات بھی کلاسیکی اور عملی ہیں۔ یہ حکمت عملی ایک بنیادی فریم ورک کے طور پر استعمال کی جاسکتی ہے جس میں مقداری نظام تیار کیا جاسکتا ہے ، اور اس کی آمدنی بھی مستحکم ہے۔ بہتر جانچ کے ذریعہ نظام کی استحکام اور منافع میں مزید اضافہ کیا جاسکتا ہے۔ مجموعی طور پر ، یہ حکمت عملی آسانی سے کام کرنے اور استعمال کرنے میں آسان ہے ، اور عام طور پر حجم ٹریڈنگ کے لئے موزوں بنیادی حکمت عملی میں سے ایک ہے۔

/*backtest

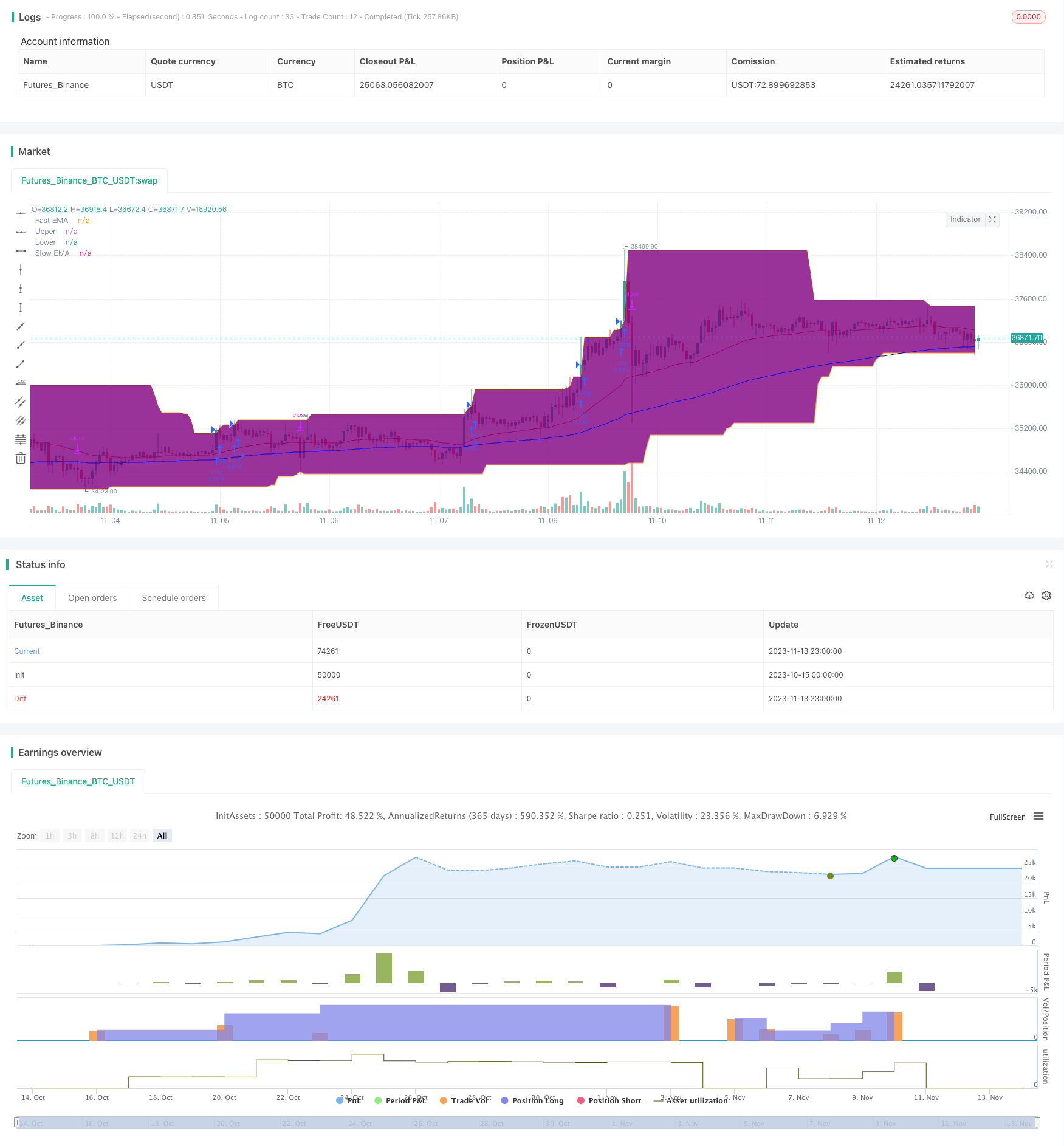

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Robrecht99

//@version=5

strategy("Long Term Trend Following System", overlay=true, margin_long=0, margin_short=0, pyramiding=4)

// Backtest Range //

Start = input(defval = timestamp("01 Jan 2017 00:00 +0000"), title = "Backtest Start Date", group = "backtest window")

Finish = input(defval = timestamp("01 Jan 2100 00:00 +0000"), title = "Backtest End Date", group = "backtest window")

//Moving Averages //

len1 = input.int(40, minval=1, title="Length Fast EMA", group="Moving Average Inputs")

len2 = input.int(120, minval=1, title="Length Slow EMA", group="Moving Average Inputs")

src1 = input(close, title="Source Fast MA")

src2 = input(close, title="Source Slow MA")

maFast = input.color(color.new(color.red, 0), title = "Color Fast EMA", group = "Moving Average Inputs", inline = "maFast")

maSlow = input.color(color.new(color.blue, 0), title = "Color Slow EMA", group = "Moving Average Inputs", inline = "maSlow")

fast = ta.ema(src1, len1)

slow = ta.ema(src2, len2)

plot(fast, color=maFast, title="Fast EMA")

plot(slow, color=maSlow, title="Slow EMA")

// Donchian Channels //

Length1 = input.int(title="Length Upper Channel", defval=50, minval=1, group="Donchian Channels Inputs")

Length2 = input.int(title="Length Lower Channel", defval=50, minval=1, group="Donchian Channels Inputs")

h1 = ta.highest(high[1], Length1)

l1 = ta.lowest(low[1], Length2)

fillColor = input.color(color.new(color.purple, 95), title = "Fill Color", group = "Donchian Channels Inputs")

upperColor = input.color(color.new(color.orange, 0), title = " Color Upper Channel", group = "Donchian Channels Inputs", inline = "upper")

lowerColor = input.color(color.new(color.orange, 0), title = " Color Lower Channel", group = "Donchian Channels Inputs", inline = "lower")

u = plot(h1, "Upper", color=upperColor)

l = plot(l1, "Lower", color=upperColor)

fill(u, l, color=fillColor)

strategy.initial_capital = 50000

//ATR and Position Size //

length = input.int(title="ATR Period", defval=14, minval=1, group="ATR Inputs")

risk = input(title="Risk Per Trade", defval=0.01, group="ATR Inputs")

multiplier = input(title="ATR Multiplier", defval=2, group="ATR Inputs")

atr = ta.atr(length)

amount = (risk * strategy.initial_capital / (multiplier * atr))

// Buy and Sell Conditions //

entrycondition1 = ta.crossover(fast, slow)

entrycondition2 = fast > slow

sellcondition1 = ta.crossunder(fast, slow)

sellcondition2 = slow > fast

// Buy and Sell Signals //

if (close > h1 and entrycondition2)

strategy.entry("long", strategy.long, qty=amount)

stoploss = close - atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (sellcondition1 and sellcondition2)

strategy.close(id="long")

if (close < l1 and sellcondition2)

strategy.entry("short", strategy.short, qty=amount)

stoploss = close + atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (entrycondition1 and entrycondition2)

strategy.close(id="short")