گولڈن سیکشن بینڈ دولن کی حکمت عملی

جائزہ

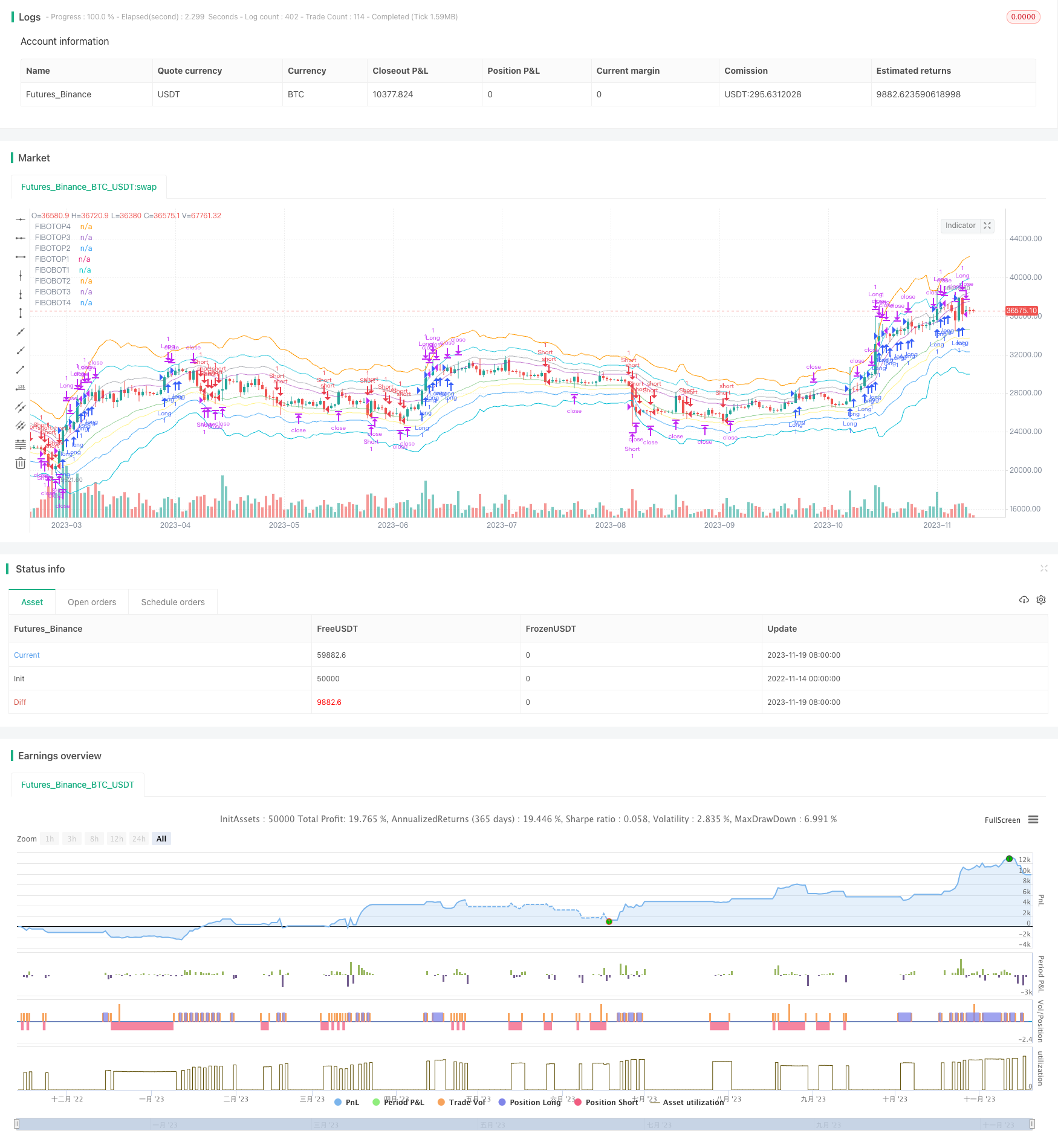

سونے کی تقسیم کی لہروں میں اتار چڑھاؤ کی حکمت عملی ایک مقداری حکمت عملی ہے جو سونے کی تقسیم کی تھیوری پر مبنی ہے۔ یہ حکمت عملی بنیادی طور پر سونے کی تقسیم کے اصول کا استعمال کرتے ہوئے متعدد قیمتوں کے بینڈوں کا حساب کتاب کرتی ہے ، جس سے اوپر اور نیچے کی لہریں بنتی ہیں۔ جب قیمتیں حد سے تجاوز کرتی ہیں تو ٹریڈنگ سگنل پیدا ہوتا ہے ، جس سے قیمتوں میں لہروں کے مابین اتار چڑھاؤ کی خصوصیات کو پکڑ کر منافع حاصل ہوتا ہے۔

حکمت عملی کا اصول

اس کوڈ کی بنیادی منطق یہ ہے کہ قیمت کے سونے کی تقسیم کے طول و عرض کو ایک اہم نقطہ کے طور پر شمار کیا جائے۔ اہم اقدامات یہ ہیں:

- 14 سائیکل EMA میڈین لائن کو درمیانی محور کے طور پر شمار کریں

- اے ٹی آر اور گولڈ تقسیم تناسب کے مطابق مندرجہ بالا 4 بینڈ لائنوں کا حساب

- جب قیمت اوپر کی طرف گرنے کی حد کو پار کرتی ہے یا نیچے کی طرف بڑھنے کی حد کو پار کرتی ہے تو ٹریڈنگ سگنل پیدا ہوتا ہے

- سٹاپ نقصان کی روک تھام کا تعین کریں ، قیمت کے اتار چڑھاو کو منافع بخش بنائیں

اس نقطہ نظر پر مبنی نقطہ نظر کے ذریعہ، مارکیٹ میں مختصر مدت کے جھٹکے کو مؤثر طریقے سے پکڑنے کے لئے، اور طول و عرض کے درمیان تجارت میں منافع بخش واپسی کی جا سکتی ہے.

اسٹریٹجک فوائد

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ سونے کی تقسیم کے اہم نظریاتی اشارے کو اہم قیمت پوائنٹس کی نشاندہی کرنے کے لئے استعمال کیا جاتا ہے ، جس سے منافع کی امکانات میں اضافہ ہوتا ہے۔ اس کے فوائد میں شامل ہیں:

- سونے کی تقسیم واضح ہے ، اس سے پھیلنے کا اندازہ لگایا جاسکتا ہے

- مناسب بینڈوڈتھ ، نہ تو بہت زیادہ باریک اور نہ ہی بہت زیادہ نرمی

- ایک سے زیادہ بینڈوڈتھ کا انتخاب ، دونوں جارحانہ اور قدامت پسند تجارت

- ہلکی ہلکی لہر کی خصوصیات واضح ہیں ، مختصر لائن کی حکمت عملی کام کرتی ہے

اسٹریٹجک رسک

اس حکمت عملی میں مختصر مدت کے منافع کے حصول کے لیے کچھ خطرات بھی شامل ہیں جن کے بارے میں آگاہ رہنا ضروری ہے:

- میگا سائیکل رجحان کے تحت منافع بخش نہیں

- قیمتوں میں شدید اتار چڑھاو کے دوران زیادہ نقصان کا خطرہ

- زیادہ سے زیادہ بریک سگنل ، احتیاط سے انتخاب کریں

- جب لہر کے زلزلے کی خصوصیت ختم ہوجائے تو اس کا اثر نہیں پڑتا ہے

ان خطرات کو مناسب طول و عرض اور فنڈ مینجمنٹ کے طریقوں کو منتخب کرکے کنٹرول کیا جاسکتا ہے۔

حکمت عملی کی اصلاح

اس حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے:

- رجحان اشارے فلٹرنگ کے ساتھ مل کر ایک خاص رجحان کی سمت میں سگنل پیدا

- مخصوص وقت کے دوران یا اہم واقعہ پوائنٹس سے پہلے اور بعد میں حکمت عملی کو بند کرنا

- مارکیٹ میں اتار چڑھاو کی تعدد کے مطابق اسٹاپ نقصان کی شدت کو متحرک طور پر ایڈجسٹ کرنا

- آپٹیمائزیشن پیرامیٹرز مختلف دورانیے کے EMA کو بیس لائن کے طور پر منتخب کریں

خلاصہ کریں۔

سونے کی تقسیم کی لہر کی ہلچل کی حکمت عملی مجموعی طور پر ایک بہت ہی عملی شارٹ لائن حکمت عملی ہے۔ یہ سونے کی تقسیم کی تھیوری کا استعمال کرتے ہوئے قیمت کے اہم نکات کا تعین کرتی ہے ، اور جب قیمت ان نکات کے آس پاس ہلچل پڑتی ہے تو اس سے بھرپور منافع حاصل کیا جاسکتا ہے۔ یہ رینج پر مبنی توڑنے والا طریقہ مارکیٹوں کے لئے موزوں ہے جس میں کچھ اتار چڑھاؤ اور خصوصیات ہیں ، اور اسے اکیلے استعمال کیا جاسکتا ہے یا دیگر حکمت عملیوں کے ساتھ مل کر۔ پیرامیٹرز کو بہتر بنانے اور مناسب فنڈ مینجمنٹ کے ذریعہ ، یہ حکمت عملی طویل مدتی مستحکم کام کر سکتی ہے۔

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © drhakankilic

//@version=5

strategy("FIBONACCI BANDS Strategy", shorttitle="FBANDS Strategy", overlay=true)

// === Date === {

//Backtest dates

fromDay = input.int(defval=1, title='From Day',minval=1,maxval=31)

fromMonth = input.int(defval=2, title='From Month',minval=1,maxval=12)

fromYear = input.int(defval=2022, title='From Year')

thruDay = input.int(defval=1, title='Thru Day',minval=1,maxval=31)

thruMonth = input.int(defval=1, title='Thru Month',minval=1,maxval=12)

thruYear = input.int(defval=2112, title='Thru Year')

showDate = true // input(defval=true, title="Show Date Range")

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => // create function "within window of time"

time >= start and time <= finish ? true : false

// }

// === Long or Short ===

tradeDirection = input.string(title="Long veya Short", options=["Long", "Short", "Both"], defval="Both", group="Bot")

// Translate input into trading conditions

longOK = (tradeDirection == "Long") or (tradeDirection == "Both")

shortOK = (tradeDirection == "Short") or (tradeDirection == "Both")

copypaste = input('{{strategy.order.alert_message}}', title='alert message to copy/paste', group="Bot")

// }

// === FIBONACCI BANDS === {

EMAperiod = input.int(14, title='EMAperiod', minval=1, maxval=500, group="Fibonacci")

ATRperiod = input.int(14, title='ATRperiod', minval=1, maxval=500, group="Fibonacci")

EMA = ta.ema(close, EMAperiod)

TR1 = math.max(high - low, math.abs(high - close[1]))

TR = math.max(TR1, math.abs(low - close[1]))

ATR = ta.sma(TR, ATRperiod)

F2 = input(defval=1.618, title='Fibonacci Ratio 2', group="Fibonacci")

F3 = input(defval=2.618, title='Fibonacci Ratio 3', group="Fibonacci")

F4 = input(defval=4.236, title='Fibonacci Ratio 4', group="Fibonacci")

R1 = ATR

R2 = ATR * F2

R3 = ATR * F3

R4 = ATR * F4

FIBOTOP4 = EMA + R4

FIBOTOP3 = EMA + R3

FIBOTOP2 = EMA + R2

FIBOTOP1 = EMA + R1

FIBOBOT1 = EMA - R1

FIBOBOT2 = EMA - R2

FIBOBOT3 = EMA - R3

FIBOBOT4 = EMA - R4

plot(FIBOTOP4[1], title='FIBOTOP4', linewidth=1, color=color.new(color.orange, 0))

plot(FIBOTOP3[1], title='FIBOTOP3', linewidth=1, color=color.new(color.aqua, 20))

plot(FIBOTOP2[1], title='FIBOTOP2', linewidth=1, color=color.new(color.gray, 40))

plot(FIBOTOP1[1], title='FIBOTOP1', linewidth=1, color=color.new(color.purple, 40))

plot(FIBOBOT1[1], title='FIBOBOT1', linewidth=1, color=color.new(color.green, 40))

plot(FIBOBOT2[1], title='FIBOBOT2', linewidth=1, color=color.new(color.yellow, 40))

plot(FIBOBOT3[1], title='FIBOBOT3', linewidth=1, color=color.new(color.blue, 20))

plot(FIBOBOT4[1], title='FIBOBOT4', linewidth=1, color=color.new(color.aqua, 0))

// plot(EMA[1], style=plot.style_cross, title='EMA', color=color.new(color.red, 0))

prefm = input.string(title="Fibo", options=["close>FIBOTOP4(orange)", "close>FIBOTOP3(aqua)","close>FIBOTOP2(gray)","close>FIBOTOP1(purple)", "Disable"] , defval="close>FIBOTOP1(purple)", group="Long")

_prefm = false

if (prefm == "close>FIBOTOP4(orange)" )

_prefm := close>FIBOTOP4[1]

if (prefm == "close>FIBOTOP3(aqua)" )

_prefm := close>FIBOTOP3[1]

if (prefm == "close>FIBOTOP2(gray)" )

_prefm := close>FIBOTOP2[1]

if (prefm == "close>FIBOTOP1(purple)" )

_prefm := close>FIBOTOP2[1]

if (prefm == "Disable" )

_prefm := low<low[1] or low>low[1]

prefmS = input.string(title="Fibo", options=["close<FIBOBOT1(green)", "close<FIBOBOT2(yellow)", "close<FIBOBOT3(blue)", "close<FIBOBOT4(aqua)", "Disable"] , defval="close<FIBOBOT1(green)", group="Short")

_prefmS = false

if (prefmS == "close<FIBOBOT1(green)" )

_prefmS := close<FIBOBOT1[1]

if (prefmS == "close<FIBOBOT2(yellow)" )

_prefmS := close<FIBOBOT2[1]

if (prefmS == "close<FIBOBOT3(blue)" )

_prefmS := close<FIBOBOT3[1]

if (prefmS == "close<FIBOBOT4(aqua)" )

_prefmS := close<FIBOBOT4[1]

if (prefmS == "Disable" )

_prefmS := low<low[1] or low>low[1]

// }

long2= _prefm

short2= _prefmS

//

// === Bot Codes === {

enterlong = input("Long Code", title='Long İlk Alım', group="Long Code")

entershort= input("Short Code", title='Short İlk Alım', group="Short Code")

exitlong = input("Long Exit Code", title='Long Exit', group="Long Code")

exitshort= input("Short Exit Code", title='Short Exit', group="Short Code")

// }

////////////////////////////////////////////////////////////////////////////////////////////TPSL

// Inputs

sl_inp = input.float(4, title='Stop %', step=0.1, group="Long") / 100

tp_inp = input.float(1.5, title='TP %', step=0.1, group="Long") / 100

sl_inp2 = input.float(4, title='Stop %', step=0.1, group="Short") / 100

tp_inp2 = input.float(1.5, title='TP %', step=0.1, group="Short") / 100

longtp = strategy.position_avg_price * (1 + tp_inp)

longstop= strategy.position_avg_price * (1 - sl_inp)

shortstop= strategy.position_avg_price * (1 + sl_inp2)

shorttp = strategy.position_avg_price * (1 - tp_inp2)

////////////////////////////////////////////////////////////////////////////////////////////

if window() and strategy.position_size==0 and longOK

strategy.entry("Long", strategy.long, when= long2, alert_message=enterlong, comment="Long")

if strategy.position_size>0

strategy.exit("Long", stop= longstop, limit=longtp, alert_message=exitlong, comment="TPSL")

////////////////////////////////////////////////////////////////////////////////////////////SHORT

if window() and strategy.position_size==0 and shortOK

strategy.entry("Short", strategy.short, when= short2, alert_message=entershort, comment="Short")

if strategy.position_size<0

strategy.exit("Short", stop= shortstop, limit= shorttp, alert_message=exitshort, comment="TPSL")