مومینٹم بریک آؤٹ ٹی ٹی ایم حکمت عملی

جائزہ

یہ حکمت عملی ایک بائنری اختیارات کی بریک ٹریڈنگ حکمت عملی ہے جس میں آر ایس آئی کی رفتار کا استعمال کرتے ہوئے بروئنگ بینڈ بی بی کے ساتھ مل کر استعمال کیا جاتا ہے۔ وقت کے ساتھ ، ٹی ٹی ایم کے اشارے کا استعمال کرتے ہوئے یہ فیصلہ کیا جاتا ہے کہ آیا مارکیٹ میں استحکام کی حالت میں ہے ، جس سے داخلے کی وشوسنییتا میں اضافہ ہوتا ہے۔

حکمت عملی کا اصول

حکمت عملی کا بنیادی منطق ٹی ٹی ایم اشارے کے مجموعے کی تشکیل کی بنیاد پر ہے ، جس میں برن بینڈ اور آر ایس آئی اشارے کے ساتھ مل کر قیمتوں کا تعین کرنے کی سمت ہے۔ خاص طور پر ، حکمت عملی 20 دوروں کا بی بی اور 30 دوروں کا آر ایس آئی استعمال کرتی ہے۔ جب مارکیٹ میں توڑنے والی سکریپشن کے بعد ، پوزیشن کھولنے کی سمت کا تعین کیا جاتا ہے جب آر ایس آئی ایک خاص اتار چڑھاؤ کی حد میں ہوتا ہے (~ 30-70) اور بی بی کے بڑے پیمانے پر توڑ (~ 0.15 گنا اتار چڑھاؤ کی حد) ۔ اس کے علاوہ ، حکمت عملی پوزیشن کھولنے سے پہلے ایک K لائن کی پوزیشن کھولنے کی سمت کی جانچ پڑتال کرتی ہے ، تاکہ پوزیشن کھولنے کی غیر ضروری تکرار سے بچ سکے۔

طاقت کا تجزیہ

اس حکمت عملی کے کچھ اہم فوائد یہ ہیں:

ٹی ٹی ایم ایس اشارے کا استعمال کرتے ہوئے مارکیٹ کی تجارت کی حالت کا اندازہ لگائیں ، اور مارکیٹ کو مکمل کرنے میں بے معنی تجارت سے گریز کریں۔ ٹی ٹی ایم ایس اشارے کا مجموعہ کمپریشن ، پھولنے سے اہم رجحانات کی سمت کا بہتر اندازہ لگایا جاسکتا ہے ، اور پوزیشن کھولنے کے لئے حوالہ فراہم کیا جاسکتا ہے۔

آر ایس آئی اور بی بی کے ساتھ مل کر استعمال کیا جاتا ہے ، جس سے پوزیشن کھولنے میں زیادہ اعتماد مل سکتا ہے۔ آر ایس آئی اشارے کا اندازہ لگاتا ہے کہ قیمت میں کوئی زیادہ خرید و فروخت کا رجحان موجود نہیں ہے۔ اور بی بی اشارے کا اندازہ لگاتا ہے کہ آیا قیمت میں کوئی بڑی پیشرفت ہوئی ہے۔ دونوں کے ساتھ مل کر استعمال ہونے سے حکمت عملی مضبوط سمت کے حالات میں منافع بخش ہوسکتی ہے۔

اسٹریٹجک منطق نے کچھ اصلاحات کو مدنظر رکھا ، جیسے بار بار پوزیشن کھولنے سے بچنا وغیرہ۔ اس سے کچھ حد تک غیر ضروری منافع کو کم کیا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں مندرجہ ذیل خطرات شامل ہیں:

توڑنے کی ناکامی کا خطرہ۔ جب ٹی ٹی ایم اشارے رجحان کی درستگی کا اندازہ لگانے میں کم ہیں تو ، آر ایس آئی اور بی بی کو اب بھی غلط توڑنے کا خطرہ ہے۔ اس وقت اشارے کی فہرست کے مطابق پوزیشن کھولنے کی حکمت عملی ، آخر کار اس کا احاطہ کیا جاسکتا ہے۔ اس خطرے کو کنٹرول کرنے کے لئے ، پوزیشن کے سائز کو کم کرنے پر غور کیا جاسکتا ہے۔

مارکیٹ میں ہلچل کے دوران ، نقصان کا خطرہ ہوتا ہے۔ جب مارکیٹ ہلچل کی حالت میں ہوتی ہے تو ، ٹی ٹی ایم اشارے کی کارکردگی مثالی نہیں ہوتی ہے۔ آر ایس آئی اور بی بی اشارے میں بھی متعدد غلط سگنل ہوسکتے ہیں۔ اس وقت نقصان کا خطرہ ہوتا ہے۔ اس خطرے کو کنٹرول کرنے کے لئے ، واضح طور پر ہلچل والی مارکیٹ میں اس حکمت عملی کا استعمال کرنے سے گریز کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

ٹی ٹی ایم اشارے کے پیرامیٹرز کو بہتر بنائیں ، اشارے کی لمبائی اور عوامل کو ایڈجسٹ کریں۔ اس سے ٹی ٹی ایم اشارے کو توازن اور توڑنے کے بارے میں بہتر فیصلے کرنے میں مدد مل سکتی ہے۔

آر ایس آئی اور بی بی کے پیرامیٹرز کو بہتر بنائیں۔ مناسب طریقے سے سائیکلوں کی تعداد کو کم کریں ، اور ممکنہ طور پر زیادہ بروقت اور زیادہ درست بریک سگنل حاصل کریں۔ بی بی کے چینل کی بینڈوتھ کو بھی مختلف اقدار کی جانچ کی جاسکتی ہے۔

اس حکمت عملی میں کوئی روک تھام کی حد نہیں ہے ، جس سے ایک ہی نقصان بہت زیادہ ہونے سے بچنے کے لئے ، چلنے والی روک تھام یا متوقع روک تھام کو شامل کرنے پر غور کیا جاسکتا ہے۔

مختلف اقسام کے پیرامیٹرز کی جانچ کی جاسکتی ہے۔ موجودہ حکمت عملی 1 منٹ کی لائن پر چلتی ہے ، دوسرے اقسام کے پیرامیٹرز ((جیسے 5 منٹ) کے لئے ، اشارے کے پیرامیٹرز کو بہتر بنانے کے لئے دوبارہ جانچ کی جاسکتی ہے ، تاکہ بہتر پیرامیٹرز کا مجموعہ حاصل کیا جاسکے۔

خلاصہ کریں۔

یہ حکمت عملی ایک بائنری اختیارات کی حکمت عملی ہے جس میں TTM کا استعمال کیا جاتا ہے تاکہ رجحان کی درستگی کا اندازہ لگایا جاسکے اور RSI اور BB کے ساتھ مل کر اس کی سمت کا تعین کیا جاسکے۔ اس میں داخل ہونے کا وقت اور اشارے کے پیرامیٹرز کی اصلاح آسان بریک آؤٹ حکمت عملی کے مقابلے میں زیادہ فائدہ مند ہے ، جس سے منافع کی امکان میں اضافہ ہوتا ہے۔ لیکن اس حکمت عملی میں ناکامی کا ایک خاص خطرہ اور زلزلے کی منڈیوں میں موافقت کا مسئلہ بھی موجود ہے۔ اس کی ضرورت ہے کہ ہم استعمال میں ، پوزیشن کی پیمائش کو ایڈجسٹ کریں اور زلزلے کی منڈیوں میں استعمال سے گریز کریں۔ مزید پیرامیٹرز اور اسٹاپ نقصانات کی اصلاح کے ذریعہ ، یہ حکمت عملی ایک قابل اعتماد اختیارات کی تجارت کی حکمت عملی بن سکتی ہے۔

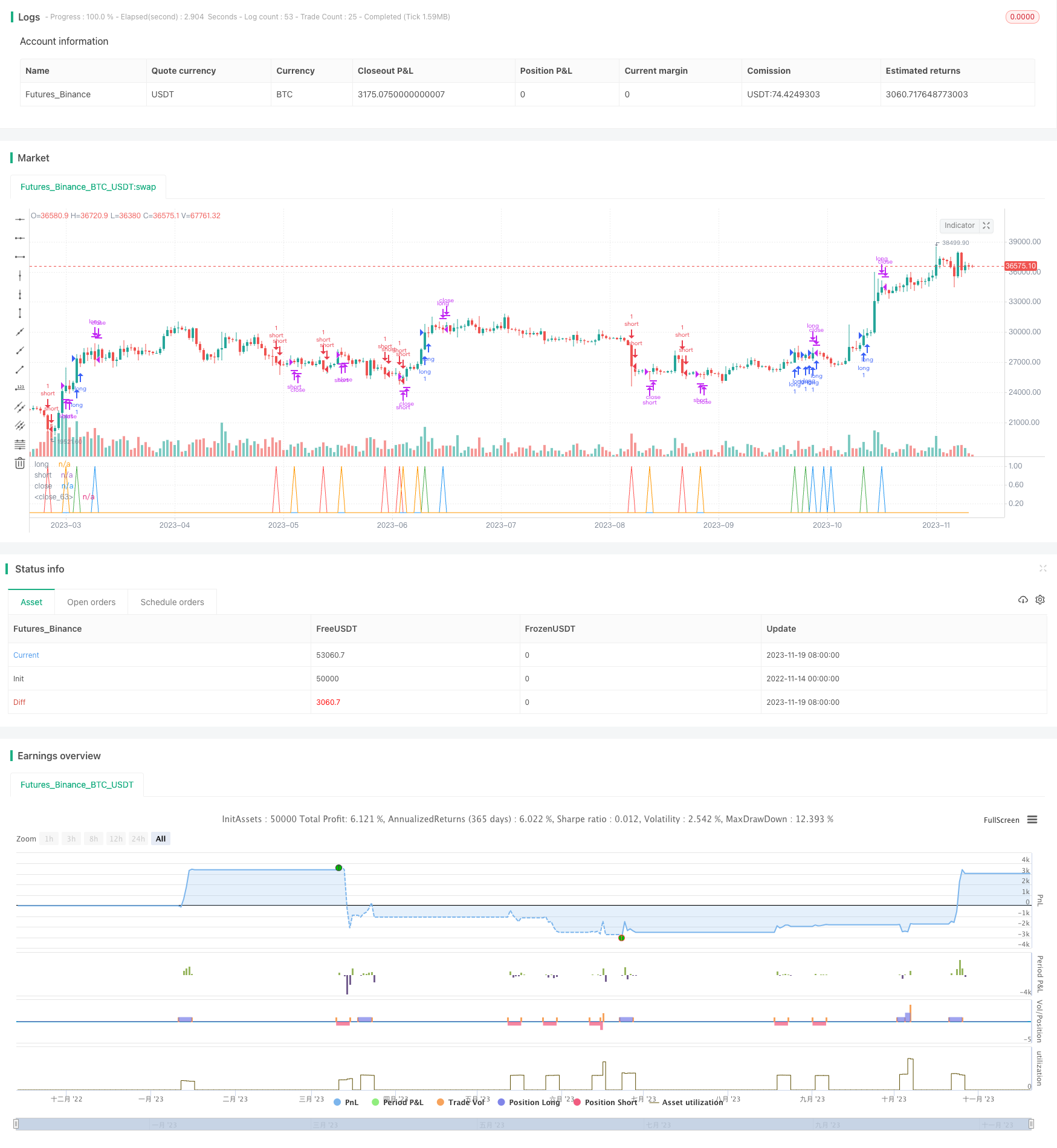

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy (title="EA_Binary Option Spfrat Strategy", shorttitle="Spyfrate_Binary Option 5min", overlay=false, pyramiding=1999, initial_capital=60000, currency=currency.USD)

// TTM Squeeze code

lengthttm = input(title="Length", defval=20, minval=0)

bband(lengthttm, mult) =>

sma(close, lengthttm) + mult * stdev(close, lengthttm)

keltner(length, mult) =>

ema(close, lengthttm) + mult * ema(tr, lengthttm)

e1 = (highest(high, lengthttm) + lowest(low, lengthttm)) / 2 + sma(close, lengthttm)

osc = linreg(close - e1 / 2, lengthttm, 0)

diff = bband(lengthttm, 2) - keltner(lengthttm, 1)

osc_color = osc[1] < osc[0] ? osc[0] >= 0 ? #00ffff : #cc00cc : osc[0] >= 0 ? #009b9b : #ff9bff

mid_color = diff >= 0 ? green : red

conso = diff >= 0?1:0

//plot(osc, color=osc_color, style=histogram, linewidth=2)

//plot(0, color=mid_color, style=circles, linewidth=3)

// BB Init

source = close

length = input(50, minval=1)

mult = input(0.2, title="Mult Factor", minval=0.001, maxval=50)

alertLevel=input(0.1)

impulseLevel=input(0.75)

showRange = input(false, type=bool)

//RSI CODE

src = close,

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//BB CODE

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

bbr = source>upper?(((source-upper)/(upper-lower))/10): source<lower?(((source-lower)/(upper-lower))/10) : 0.05

bbi = bbr - nz(bbr[1])

//Rule

long1 = rsi>50.5 and rsi<70 and bbi>0.15 and osc>0.00100 and conso>0

short1 = rsi<49.5 and rsi>30 and bbi<-0.15 and osc<-0.00100 and conso>0

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[5] == 1

shortclose = short[5] == 1

//Alert

strategy.entry("short", strategy.short, when=short)

strategy.entry("long", strategy.long, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)