مومنٹم الفا حکمت عملی

جائزہ

موٹیم الفا حکمت عملی اشارے کے اثاثوں کے شارپ تناسب اور الفا کی قدر کا حساب کرکے فیصلہ کرتی ہے کہ آیا اس میں مثبت موٹیم اثر موجود ہے۔ جب شارپ تناسب اور الفا دونوں مثبت ہوں تو ، اثاثہ کو موٹیم سمجھا جاتا ہے ، اور زیادہ کام کیا جاتا ہے۔ جب اشارے کی قدر دونوں منفی ہو تو ، غیر مساوی۔

حکمت عملی کا اصول

اس حکمت عملی کے بنیادی اشارے شارپ تناسب اور الفا ہیں۔ شارپ تناسب اثاثہ کے خطرے سے متعلق ایڈجسٹ آمدنی کی عکاسی کرتا ہے ، اور الفا اثاثہ کے مقابلے میں مارکیٹ بیس کی اضافی آمدنی کی عکاسی کرتا ہے۔ جب دونوں مثبت ہوتے ہیں تو اثاثہ زیادہ خطرہ ایڈجسٹ آمدنی اور مارکیٹ کے مقابلے میں بہتر کارکردگی کا مظاہرہ کرتا ہے ، لہذا زیادہ کام کرتا ہے۔ جب دونوں منفی ہوتے ہیں تو ، اس کا مطلب ہے کہ لمحہ ختم ہوجاتا ہے ، لہذا اس کی جگہ خالی ہوجاتی ہے۔

خاص طور پر ، حکمت عملی نے سب سے پہلے حالیہ 180 دن کے لئے شارپ تناسب کا حساب لگایا۔ شارپ تناسب کے حساب کتاب کا فارمولا یہ ہے: ((دن کی اوسط واپسی - کوئی خطرہ واپسی) / یومیہ واپسی کی معیاری فرق۔ یہاں کھلنے کی قیمت اور پچھلے دن کے اختتامی قیمت کے حساب سے یومیہ واپسی کی اوسط اور معیاری فرق استعمال کیا گیا ہے۔ جب شارپ تناسب 1 سے زیادہ ہوتا ہے تو ، اس کا مطلب یہ ہے کہ اثاثہ کی رسک ایڈجسٹ آمدنی زیادہ ہے۔

اس کے علاوہ ، حکمت عملی نے حالیہ 180 دن کے الفا کا حساب لگایا ہے۔ الفا کا حساب مارکیٹ کے ماڈل کے ذریعہ کیا جاتا ہے: الفا = اثاثہ کی اصل واپسی کی شرح - (مارکیٹ کی واپسی × بیٹا) ۔ یہاں ایک نشان زد اثاثہ کی روزانہ کی واپسی اور اسٹینڈرڈ 500 انڈیکس کی روزانہ کی واپسی کا حساب لگایا جاتا ہے۔ جب الفا 0 سے زیادہ ہوتا ہے تو ، اس کا مطلب یہ ہے کہ اثاثہ کی اصل واپسی مارکیٹ کی بنیاد کی واپسی سے زیادہ ہے۔

لہذا ، جب شارپ تناسب اور الفا دونوں ہی مثبت ہوں تو ، زیادہ کام کریں۔ جب دونوں منفی ہوں تو ، برابر پوزیشن۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ ، Momentum کے فیصلے کے ذریعہ ، بڑے بازار اور کچھ حصص میں کسی خاص مدت میں اضافے کے مواقع کو پکڑنے کے قابل ہونا ، اس کے علاوہ خطرے کو کنٹرول کرنے سے ، طویل مدتی حصص کی تباہی سے بچا جاسکتا ہے۔ تفصیل سے تجزیہ کریں:

شارپ تناسب کا حساب لگانا حالیہ دور کے لمحے کی صورتحال کی عکاسی کرتا ہے ، جس سے کچھ بڑے بازاروں اور اسٹاک کی بڑھتی ہوئی عروج کو پکڑا جاسکتا ہے۔ الفا کا حساب لگانا بیس بیس کے مقابلے میں اضافی آمدنی کی عکاسی کرتا ہے ، جس سے کمزور بیسوں کو ختم کیا جاسکتا ہے۔

شارپ تناسب اور الفا کو مجموعی طور پر مدنظر رکھتے ہوئے ، طویل مدتی لمحہ کو کنٹرول کرتے ہوئے ، مثبت لمحہ کا زیادہ درست اندازہ لگایا جاسکتا ہے۔

جب Momentum غائب ہو جائے تو ، وقت پر اسٹاپ نقصان سے بچنے کے لئے ، بڑے نقصان سے بچنے کے لئے۔

یہ حکمت عملی ایک ہی Momentum اشارے کے مقابلے میں زیادہ مستحکم ہے، لیکن یہ زیادہ لچکدار بھی ہے اور اسٹاک اور بڑے بازاروں پر استعمال کیا جا سکتا ہے.

خطرے کا تجزیہ

اگرچہ اس حکمت عملی کے کچھ فوائد ہیں ، لیکن اس کے ساتھ کچھ خطرات بھی ہیں:

جب مارکیٹ میں تبدیلی آتی ہے تو ، مومنٹم اسٹاک کو تیزی سے گرنے کا سامنا کرنا پڑ سکتا ہے۔ اس وقت حکمت عملی کو زیادہ نقصان ہوگا۔ پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، یا دوسرے اشارے کے ساتھ استعمال کرنے پر غور کیا جاسکتا ہے۔

الفا اور شارپ تناسب کے اشارے کی حساب کتاب میں وقت کی تاخیر ہے۔ جب مارکیٹ میں تیزی سے تبدیلی آتی ہے تو ، اشارے کی اقدار میں تاخیر ہوسکتی ہے ، جو تازہ ترین رجحانات کی تبدیلیوں کو بروقت ظاہر نہیں کرسکتی ہے۔ حساب کتاب کے دورانیے کو مختصر کرنے پر غور کیا جاسکتا ہے۔

زیادہ کھلی پوزیشنوں پر قابو نہیں پایا جاسکتا ہے ، جس کی وجہ سے خطرہ بہت زیادہ ہوتا ہے۔ مارکیٹ کے حالات یا مالی حالات کے مطابق پوزیشن کے سائز کو مناسب طریقے سے کنٹرول کرنے پر غور کیا جاسکتا ہے۔

ریٹرننگ کے اعداد و شمار ناقص ہوسکتے ہیں ، اور اس کی عملی تاثیر پر شک ہے۔ طویل مدت اور مختلف اقسام کی ریٹرننگ کی توثیق کو شامل کیا جانا چاہئے۔ پیرامیٹرز کی اصلاح کے دورانیے کو کم کرنے کے ساتھ ساتھ ، زیادہ سے زیادہ فٹ ہونے سے بچنے کے لئے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

جب قیمت میں ایک ہی دن میں بڑی کمی واقع ہوتی ہے تو ، بڑے نقصان سے بچنے کے لئے اسٹاپ نقصان کا تعین کیا جاسکتا ہے۔

پوزیشن مینجمنٹ میں اضافہ کریں۔ مارکیٹ میں اتار چڑھاو جیسے اشارے کے مطابق ہر پوزیشن پر رقم کی مقدار کو کنٹرول کیا جاسکتا ہے۔ انفرادی نقصان کا خطرہ کم کریں۔

آپٹیمائزیشن پیرامیٹرز۔ مختلف وقت کے دورانیے کے پیرامیٹرز کی جانچ کی جاسکتی ہے ، تاکہ وہ مختلف معیارات اور مارکیٹ کے حالات کی خصوصیات کے مطابق ہوں۔ اس کے ساتھ ہی مختلف پیرامیٹرز کے مجموعے کے اثرات کی جانچ بھی کی جاسکتی ہے۔

فلٹرنگ کی شرائط میں اضافہ کریں۔ آپ کو تجارت کے حجم یا اتار چڑھاؤ کی شرح جیسے دیگر شرائط طے کرنے کی اجازت ہے۔

دیگر حکمت عملیوں کے ساتھ مجموعہ۔ اس کا استعمال اسی طرح کے رجحانات کی پیروی کرنے والی حکمت عملیوں کے مجموعے کے ساتھ کرنے پر غور کیا جاسکتا ہے۔ اس سے اثر و رسوخ میں استحکام کو بڑھاوا ملتا ہے اور کسی ایک حکمت عملی کے خطرات کو بھی پھیلا سکتا ہے۔

خلاصہ کریں۔

مومنٹم الفا حکمت عملی اثاثوں کے خطرے کو ایڈجسٹ کرنے کے لئے منافع اور مارکیٹ کی متعلقہ کارکردگی کا ایک ساتھ فیصلہ کرکے مثبت لمحے کے مواقع کو متحرک طور پر پکڑتی ہے۔ اس میں ایک ہی لمحے کے اشارے کے مقابلے میں زیادہ درست فیصلے ، زیادہ وسیع پیمانے پر اطلاق اور زیادہ خطرے سے بچنے کی صلاحیت کا فائدہ ہے۔ تاہم ، اس حکمت عملی میں اب بھی کچھ پیچھے ہٹنے اور پسماندہ ہونے کا خطرہ موجود ہے ، جس کو بار بار اصلاح اور دیگر حکمت عملیوں کے ساتھ مل کر استعمال کرنے کی ضرورت ہے ، تاکہ اس کے ذریعہ مستحکم منافع حاصل کیا جاسکے۔

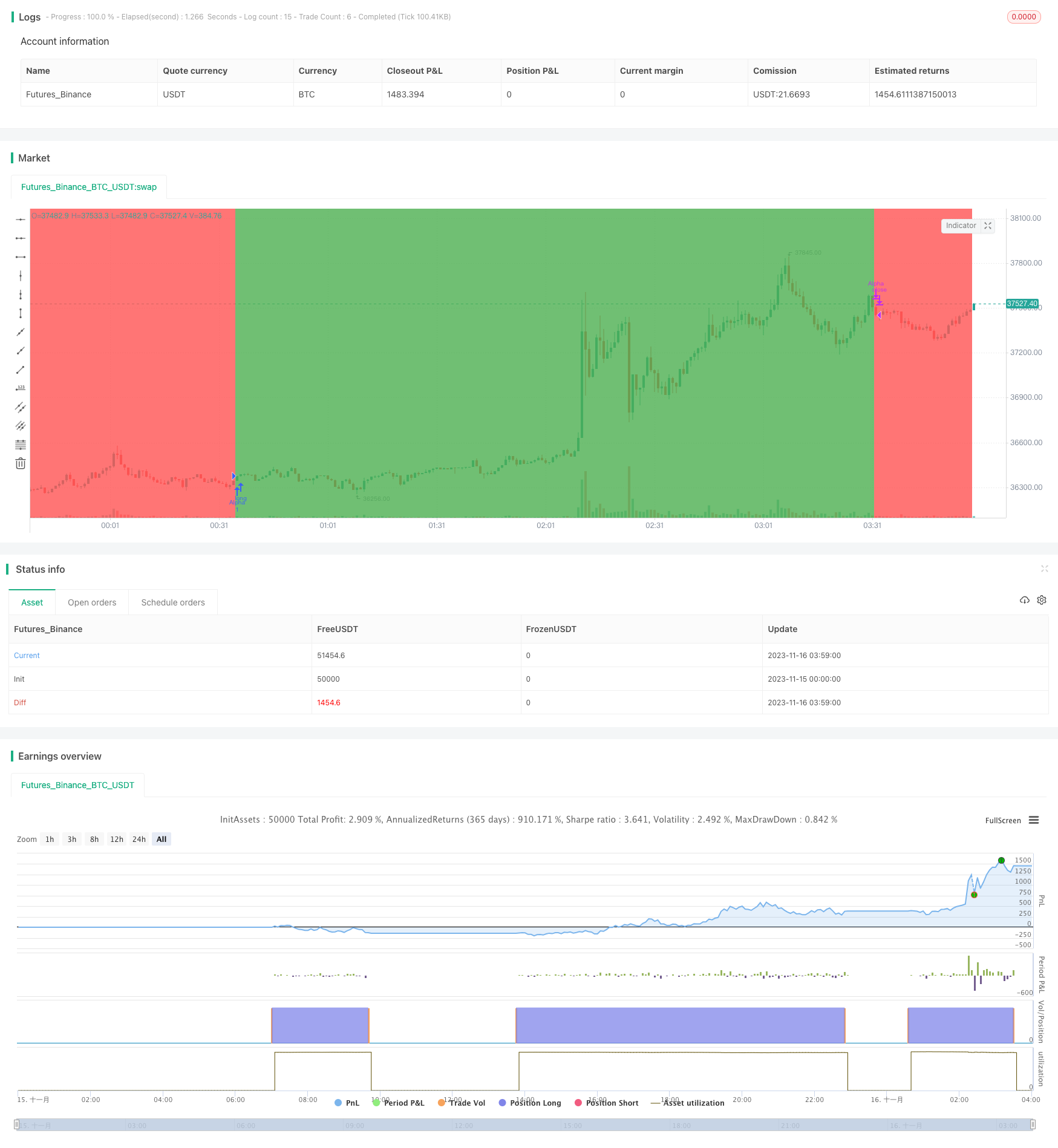

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Alpha strategy - simple version", overlay=true)

//by NIKLAUS

//USE ON DAILY TIMEFRAME TO DETECT MOMO STOCKS & ETFs AND TRADE THEM

//USE ON 5MIN CHART FOR INTRADAY USAGE

//examples to try this on: GER30, NAS100, JPN225, AAPL, IBB, TSLA, FB, etc.

//This Strategy goes long when Sharpe Ratio is > 1 and Alpha against the S&P500 is generated. It exits when conditions break away.

//https://en.wikipedia.org/wiki/Alpha_(finance)

//------------------------------------------------------------------------------------------------------------------------------------

//Alpha is a measure of the active return on an investment, the performance of that investment compared to a suitable market index.

//An alpha of 1% means the investment's return on investment over a selected period of time was 1% better than the market during that same period,

//an alpha of -1 means the investment underperformed the market.

//Alpha is one of the five key measures in modern portfolio theory: alpha, beta, standard deviation, R-squared and the Sharpe ratio.

//simplified sharpe

src = ohlc4, len = input(180, title = "Sharpe/Alpha/Beta Period")

pc = ((src - src[len])/src)

std = stdev(src,len)

stdaspercent = std/src

sharpe = pc/stdaspercent

//alpha

sym = "BTC_USDT:swap", res=timeframe.period, src2 = close

ovr = request.security(sym, res, src2)

ret = ((close - close[1])/close)

retb = ((ovr - ovr[1])/ovr)

secd = stdev(ret, len), mktd = stdev(retb, len)

Beta = correlation(ret, retb, len) * secd / mktd

ret2 = ((close - close[len])/close)

retb2 = ((ovr - ovr[len])/ovr)

alpha = ret2 - retb2*Beta

//plot(Beta, color=green, style=area, transp=40)

smatrig = input(title="Sensitivity", defval=2, minval=1, maxval=3)

bgcolor (sma(sharpe,len/smatrig) > 1 and sma(alpha,len/smatrig) > 0 ? green : red, transp=70)

if (close > open) and (sma(sharpe,len/smatrig) > 1) and (sma(alpha,len/smatrig) > 0)

strategy.entry("Alpha", strategy.long)

strategy.close("Alpha", when = (sma(sharpe,len/smatrig) < 1) or (sma(alpha,len/smatrig) < 0))