ڈبل موونگ ایوریج گولڈن کراس ڈیتھ کراس ریورسل حکمت عملی

جائزہ

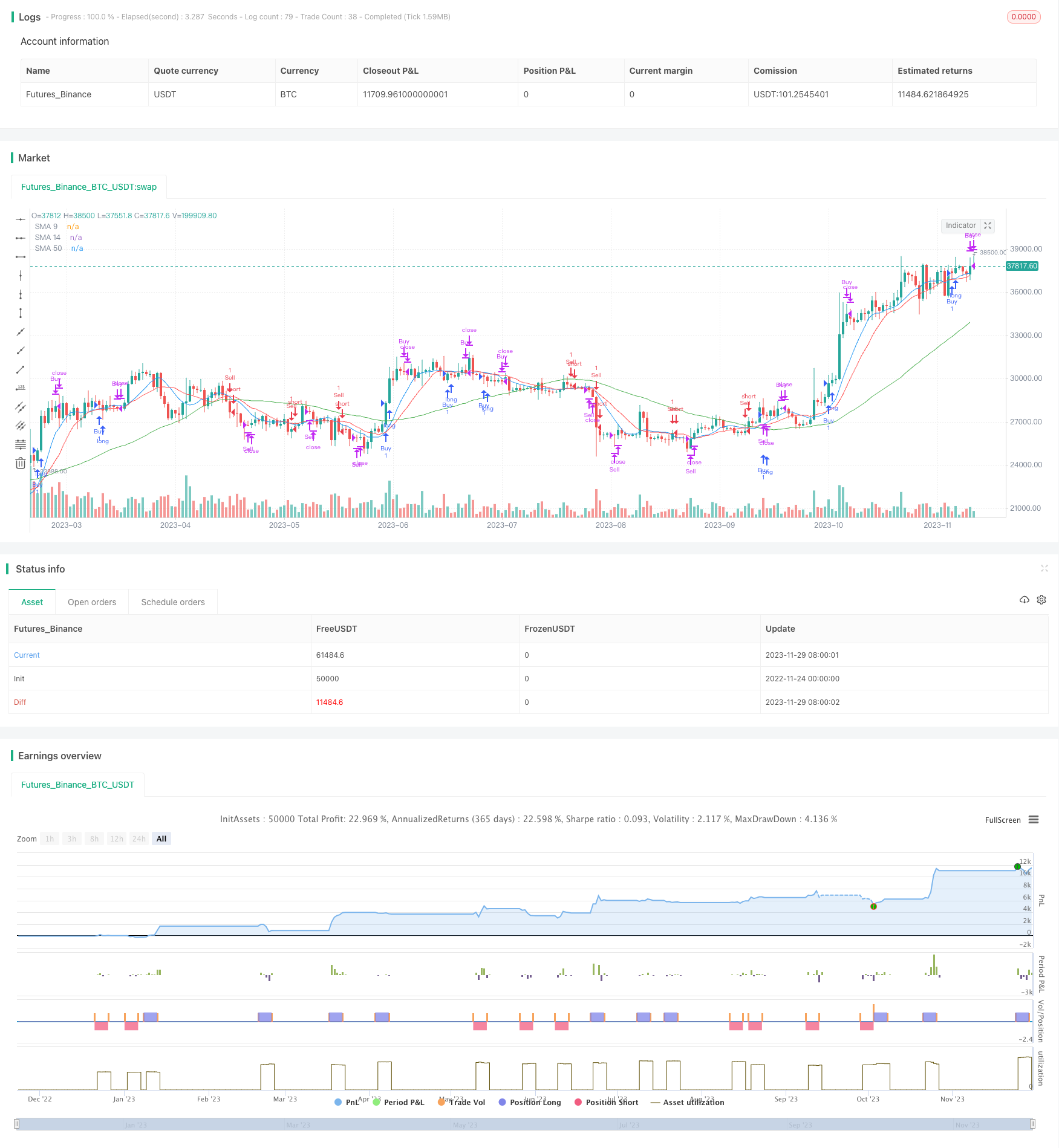

ڈبل متحرک اوسط لکیری فورک ڈیڈ فورک الٹ پلٹ حکمت عملی ایک عام رجحان کی پیروی کرنے والی ایک مقداری تجارتی حکمت عملی ہے۔ یہ حکمت عملی خرید و فروخت کے سگنل بنانے کے لئے دو متحرک اوسط لکیری اشارے میں سے 9 ویں اور 14 ویں لائن کا استعمال کرتی ہے۔ خریدیں جب 9 ویں لائن نیچے سے 14 ویں لائن کو توڑ کر گولڈ فورک بناتی ہے ، اور بیچیں جب 9 ویں لائن اوپر سے 14 ویں لائن کو توڑ کر ڈیڈ فورک بناتی ہے۔ جعلی سگنل کو فلٹر کرنے کے لئے ، حکمت عملی 50 ویں لائن اشارے میں بھی متعارف کروائی گئی ہے تاکہ یہ فیصلہ کیا جاسکے کہ قیمت ٹوٹ گئی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر دو متحرک اوسط اشارے کے گولڈ فورک اور ڈیڈ فورک سگنلز پر مبنی تجارت کرتی ہے۔ دو متحرک اوسط میں ، 9 ویں لائن مختصر مدت کے رجحان کی نمائندگی کرتی ہے ، اور 14 ویں لائن درمیانی مدت کے رجحان کی نمائندگی کرتی ہے ، اور ان کا کراسنگ مارکیٹ کے رجحان کی تبدیلی کا تعین کرنے کے لئے ایک موثر تکنیکی اشارے ہے۔ جب مختصر مدت کے رجحان کی لائن نیچے سے درمیانی مدت کے رجحان کی لائن کو توڑ کر گولڈ فورک بنتی ہے تو ، اس کا مطلب ہے کہ مختصر مدت کے رجحان کی لائن مضبوط ہوتی ہے ، خریدنے کا اشارہ ہوتا ہے۔ جب اوپر سے توڑ کر ڈیڈ فورک بنتی ہے تو ، اس کا مطلب ہے کہ مختصر مدت کے رجحان کی لائن کمزور ہوتی ہے ، فروخت کا اشارہ ہوتا ہے۔

اس کے علاوہ ، حکمت عملی میں 50 دن کی لائن بھی متعارف کروائی گئی ہے تاکہ گمراہ کن سگنل کو فلٹر کیا جاسکے۔ صرف اس صورت میں خریداری کی جاتی ہے جب قیمت 50 دن کی لائن سے زیادہ ہو۔ صرف اس صورت میں فروخت کی جاتی ہے جب قیمت 50 دن کی لائن سے کم ہو۔ 50 دن کی لائن درمیانی اور طویل مدتی رجحان کی نمائندگی کرتی ہے ، اور صرف درمیانی اور طویل مدتی رجحان کی رضامندی کے بعد ہی قلیل مدتی کارروائی کی جاسکتی ہے۔

بنیادی کوڈ منطق مندرجہ ذیل ہے:

// 买入条件:9日线上穿14日线 且 当前价格高于50日线

buyCondition = ta.crossover(sma9, sma14) and close > sma50

// 卖出条件:9日线下穿14日线 且 当前价格低于50日线

sellCondition = ta.crossunder(sma9, sma14) and close < sma50

طاقت کا تجزیہ

دوہری متحرک اوسط حکمت عملی کے فوائد واضح ہیں:

- اس کے علاوہ ، اس کے پاس ایک چھوٹی سی ویب سائٹ بھی ہے ، جس میں اس کی مدد سے آپ اس کی ویب سائٹ کو آسانی سے دیکھ سکتے ہیں۔

- اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کے بعد سے ، اس نے اپنی زندگی میں بہت سے تبدیلیاں کیں۔

- مڈل اور لانگ ٹرم انڈیکیٹرز کے ذریعے گمراہ کن سگنل کو فلٹر کریں تاکہ قلیل مدتی مارکیٹ کے شور سے دھوکہ نہ کھائیں۔

- ٹرینڈ ٹریکنگ اور پائیدار منافع بخش کارکردگی۔

خطرے کا تجزیہ

دوہری متحرک اوسط کی حکمت عملی میں کچھ خطرات بھی ہیں:

- انتہائی حالات میں ، جیسے کہ ایک ریچھ کی مارکیٹ میں کریش ، جب تک کہ ڈیڈ فورک نہیں بنتا ہے ، اس میں ایک بڑی کمی واقع ہوتی ہے۔ اس وقت حکمت عملی اس وقت تک بہت زیادہ خسارے کی پوزیشن رکھتی ہے جب تک کہ ڈیڈ فورک اسٹاپ نقصان نہیں بنتا ہے۔

- زلزلے کے حالات میں ، گولڈ فورکس اور ڈیڈ فورکس متبادل ہوتے ہیں ، پوزیشنوں کو کھولتے اور بند کرتے رہتے ہیں۔ اس وقت زیادہ تجارتی لاگت آتی ہے۔

خطرے کے لحاظ سے آپ کو مندرجہ ذیل اصلاحات کر سکتے ہیں:

- دوسرے اشارے کے مجموعے کو مزید متعارف کرانے کے لئے، ایک حادثے کی صورت میں تیزی سے روکنے کے لئے.

- اس کے علاوہ ، اس نے اپنے اسٹاک کی قیمتوں میں اضافے کی تجویز کی ہے ، جس میں کہا گیا ہے کہ اس کی قیمتوں میں اضافے کی ضرورت ہے۔

اصلاح کی سمت

ڈبل متحرک اوسط حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- پیرامیٹرز کو بہتر بنانے کے لئے. منتقل اوسط لائن کے دورانیہ پیرامیٹرز کو ایڈجسٹ کریں ، اشارے کے پیرامیٹرز کو بہتر بنائیں.

- مزید فلٹرنگ کے لئے انعقاد کے اشارے۔ مزید اشارے کو جوڑیں اور غلط فہمیوں سے بچیں۔

- اسٹاپ نقصان کا طریقہ کار متعارف کرایا گیا ہے۔ اسٹاپ نقصان کا طریقہ ، جیسے چلنے والا اسٹاپ ، اسٹاپ نقصان کو توڑنا۔

- دیگر تجارتی حکمت عملیوں کے ساتھ مل کر استعمال کریں۔ تجارتی حجم کی حکمت عملی ، اتار چڑھاؤ کی حکمت عملی وغیرہ کے ساتھ مل کر استعمال کریں۔

- مناسب طریقے سے لیور کا استعمال کریں۔ آپریشن کی کارکردگی کو بہتر بنائیں۔

خلاصہ کریں۔

ڈبل متحرک اوسط حکمت عملی مجموعی طور پر ایک مؤثر اور منافع بخش حکمت عملی ہے۔ یہ ایک بار پھر ، مستقل منافع بخش ہوسکتی ہے۔ اس کے ساتھ ہی کچھ خطرہ بھی موجود ہے ، جس میں مزید بہتری کی ضرورت ہے۔ اس حکمت عملی کی تاثیر کو پیرامیٹرز کی اصلاح ، اسٹاپ نقصان کے طریقوں اور حکمت عملی کے مجموعے کے ذریعہ مزید بڑھایا جاسکتا ہے۔

/*backtest

start: 2022-11-24 00:00:00

end: 2023-11-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("smaCrossReverse", shorttitle="smaCrossReverse", overlay=true)

// Define the length for the SMAs

sma9Length = input(9, title="SMA 9 Length")

sma14Length = input(14, title="SMA 14 Length")

sma50Length = input(50, title="SMA 50 Length") // Add input for SMA 50

// Calculate SMAs

sma9 = ta.sma(close, sma9Length)

sma14 = ta.sma(close, sma14Length)

sma50 = ta.sma(close, sma50Length) // Calculate SMA 50

// Buy condition: SMA 9 crosses above SMA 14 and current price is above SMA 50

buyCondition = ta.crossover(sma9, sma14) and close > sma50

// Sell condition: SMA 9 crosses below SMA 14 and current price is below SMA 50

sellCondition = ta.crossunder(sma9, sma14) and close < sma50

// Track the time since position was opened

var float timeElapsed = na

if (buyCondition)

timeElapsed := 0

else

timeElapsed := na(timeElapsed[1]) ? timeElapsed[1] : timeElapsed[1] + 1

// Close the buy position after 5 minutes

if (timeElapsed >= 5)

strategy.close("Buy")

// Track the time since position was opened

var float timeElapsedSell = na

if (sellCondition)

timeElapsedSell := 0

else

timeElapsedSell := na(timeElapsedSell[1]) ? timeElapsedSell[1] : timeElapsedSell[1] + 1

// Close the sell position after 5 minutes

if (timeElapsedSell >= 5)

strategy.close("Sell")

// Plot the SMAs on the chart

plot(sma9, title="SMA 9", color=color.blue)

plot(sma14, title="SMA 14", color=color.red)

plot(sma50, title="SMA 50", color=color.green) // Plot SMA 50 on the chart

// Strategy entry and exit conditions using if statements

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)