ٹی ایف او اور اے ٹی آر پر مبنی ٹرینڈ ٹریکنگ سٹاپ نقصان کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-04 13:32:41ٹیگز:

جائزہ

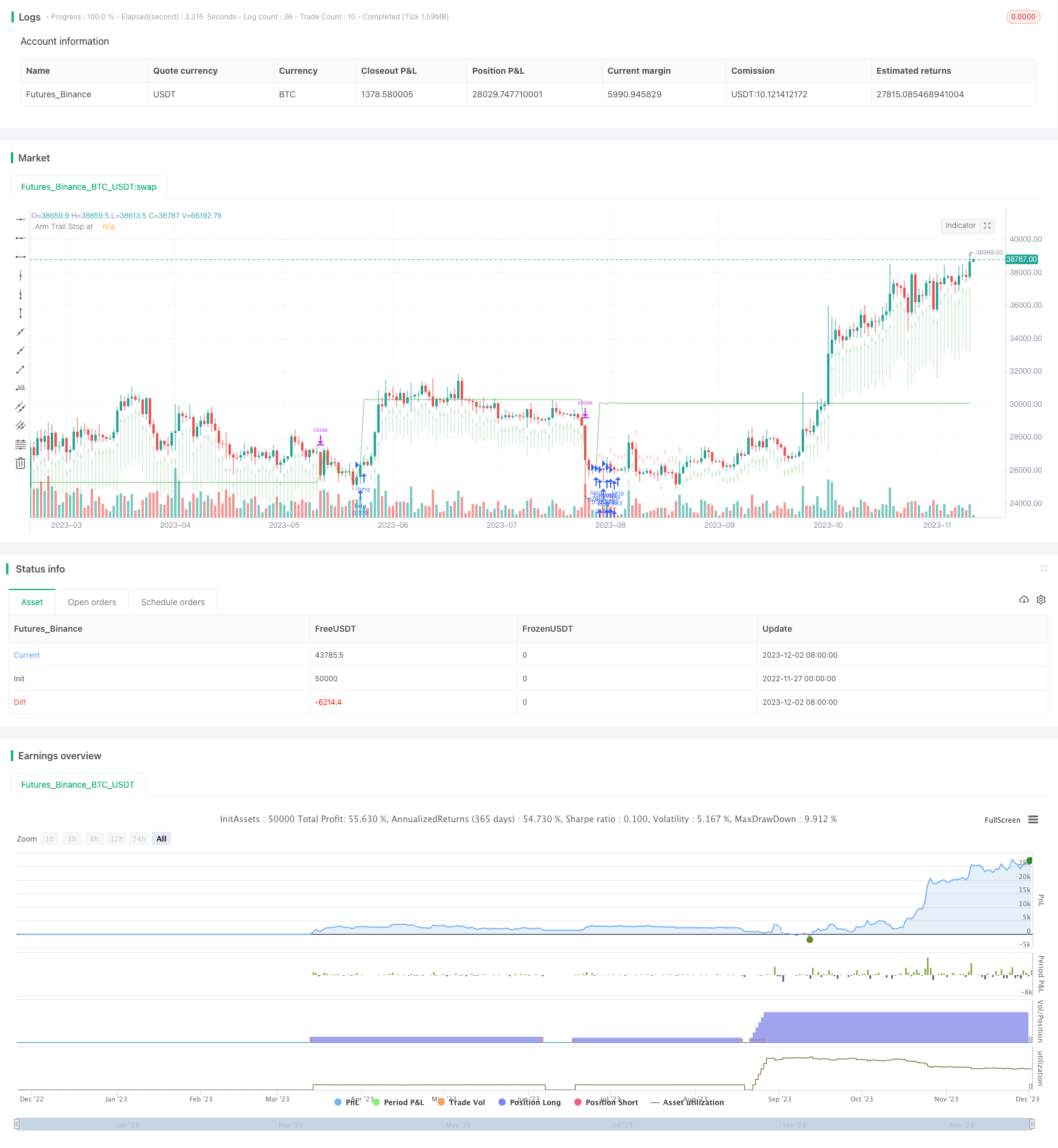

یہ حکمت عملی ڈاکٹر جان ایلرز کے ٹرینڈ فلیکس آسکیلیٹر (ٹی ایف او) اور اوسط حقیقی رینج (اے ٹی آر) اشارے کی بنیاد پر ڈیزائن کی گئی ہے۔ یہ بیل مارکیٹوں کے لئے موزوں ہے اور جب زیادہ فروخت ہونے والی قیمت کی کارروائی الٹ جاتی ہے تو یہ لمبی پوزیشنیں کھولے گی۔ یہ عام طور پر چند دن کے اندر پوزیشنیں بند کردیتی ہے جب تک کہ وہ ریچھ مارکیٹ میں پکڑا نہ جائے ، جس صورت میں یہ برقرار رہتا ہے۔ یہ حکمت عملی پیرامیٹرز کو تشکیل دینے کے ذریعہ بیک ٹیسٹنگ کو آسان بناتی ہے ، لیکن بیک ٹیسٹ کے نتائج پر کبھی بھی مکمل طور پر اعتماد نہیں کیا جانا چاہئے۔

حکمت عملی منطق

اس حکمت عملی میں TFO اور ATR اشارے کو یکجا کیا گیا ہے تاکہ داخلے اور باہر نکلنے کا تعین کیا جا سکے۔

داخلہ کی شرائط: جب TFO ایک حد سے نیچے گرتا ہے (جس سے زیادہ فروخت کی سطح ظاہر ہوتی ہے) اور TFO پچھلے بار سے بڑھ گیا ہے (جس سے TFO کی واپسی ظاہر ہوتی ہے) ، اور ATR ایک مقررہ اتار چڑھاؤ کی حد سے اوپر ہے (جس سے مارکیٹ کی اتار چڑھاؤ میں اضافہ ہوتا ہے) ، تو طویل پوزیشنیں کھولی جاتی ہیں۔

باہر نکلنے کی شرائط: جب ٹی ایف او ایک حد سے اوپر بڑھ جاتا ہے (جس سے زیادہ خریدنے کی سطح ظاہر ہوتی ہے) اور اے ٹی آر ایک مقررہ حد سے اوپر ہوتا ہے تو ، تمام لمبی پوزیشنیں بند ہوجاتی ہیں۔ اس کے علاوہ ، جب قیمت ٹریلنگ اسٹاپ کی سطح سے نیچے آجاتی ہے تو ٹریلنگ اسٹاپ نقصان تمام پوزیشنوں سے باہر نکل جاتا ہے۔ صارفین اشارے کے اشاروں کی بنیاد پر یا صرف اسٹاپ نقصان کی بنیاد پر حکمت عملی کو باہر نکلنے کی اجازت دینے کا انتخاب کرسکتے ہیں۔

یہ حکمت عملی 15 بیک وقت طویل پوزیشنوں کی اجازت دیتی ہے۔ پیرامیٹرز کو مختلف ٹائم فریم کے لئے ایڈجسٹ کیا جاسکتا ہے۔

فوائد

-

رجحان اور اتار چڑھاؤ کے تجزیے کو جوڑنے سے مستحکم سگنل ملتے ہیں۔ ٹی ایف او ابتدائی رجحان کی تبدیلی کے اشاروں کو پکڑتا ہے اور اے ٹی آر اتار چڑھاؤ میں اضافے کی نشاندہی کرتا ہے۔

-

ایڈجسٹ انٹری ، ایگزٹ اور اسٹاپ نقصان پیرامیٹرز لچک فراہم کرتے ہیں۔ صارفین مارکیٹ کے حالات کی بنیاد پر اصلاح کرسکتے ہیں۔

-

بلٹ ان اسٹاپ نقصان انتہائی حرکتوں سے بچاتا ہے۔ کوانٹ ٹریڈنگ میں اسٹاپ نقصان ضروری ہے۔

-

پرامڈائزنگ اور جزوی باہر نکلنے کے لئے معاونت بیل مارکیٹوں میں منافع مرکب کرنے کی اجازت دیتی ہے۔

خطرات

-

صرف طویل، کوئی شارٹ شیڈنگ میکانزم نہیں۔ گرتی ہوئی مارکیٹوں سے منافع نہیں کما سکتے۔ شدید ریچھ کی مارکیٹوں میں بڑے نقصانات ہو سکتے ہیں۔

-

پیرامیٹرز کی ناقص ترتیب سے زیادہ تجارت یا یاد آنے والی اندراجات اور باہر نکلنے کا سبب بن سکتا ہے۔ زیادہ سے زیادہ پیرامیٹرز تلاش کرنے کے لئے وسیع پیمانے پر جانچ کی ضرورت ہے۔

-

انتہائی چالوں میں، سٹاپ نقصان ناکام ہو سکتا ہے اور بڑے نقصانات کو روک نہیں سکتا۔ تمام سٹاپ نقصان کی حکمت عملی کی ایک حد۔

-

بیک ٹیسٹ مکمل طور پر لائیو کارکردگی کی عکاسی نہیں کرتا. کچھ انحراف کی توقع.

بہتر مواقع

-

بروقت باہر نکلنے اور نیچے کی طرف بہتر تحفظ کے لئے ایک متحرک سٹاپ نقصان لائن شامل کیا جا سکتا ہے.

-

مارکیٹ میں گرنے کے دوران منافع کی اجازت دینے کے لئے شارٹ شیٹ میکانزم شامل کیا جاسکتا ہے جب ٹی ایف او نیچے کی طرف الٹ جاتا ہے اور اے ٹی آر کافی زیادہ ہوتا ہے۔

-

زیادہ فلٹرز جیسے حجم کی تبدیلی غیر مستحکم قیمتوں کی نقل و حرکت کے اثرات کو کم کرسکتی ہے۔

-

بہترین کارکردگی کا مظاہرہ کرنے والے مجموعہ کو تلاش کرنے کے لئے مختلف ٹائم فریم اور پیرامیٹرز کا تجربہ کیا جاسکتا ہے۔

نتیجہ

یہ حکمت عملی مارکیٹ کی سمت کا تعین کرنے کے لئے ٹی ایف او اور اے ٹی آر کا استعمال کرتے ہوئے رجحان اور اتار چڑھاؤ تجزیہ کی طاقتوں کو یکجا کرتی ہے۔ پیرامائڈنگ ، جزوی بندش اور ٹریلنگ اسٹاپ نقصان جیسے میکانزم بیل مارکیٹوں کے دوران خطرے کو کنٹرول کرتے ہوئے منافع کو مرکب کرنے کی اجازت دیتے ہیں۔ مزید اشارے فلٹرز اور پیرامیٹر کی اصلاح کے ذریعے بہتری کی گنجائش ہے۔ یہ ایک مقدار کی حکمت عملی کے بنیادی اہداف کو حاصل کرتا ہے اور مزید تحقیق اور درخواست کے مستحق ہے۔

/*backtest

start: 2022-11-27 00:00:00

end: 2023-12-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Chart0bserver

//

// Open Source attributions:

// portions © allanster (date window code)

// portions © Dr. John Ehlers (Trend Flex Oscillator)

//

// READ THIS CAREFULLY!!! ----------------//

// This code is provided for educational purposes only. The results of this strategy should not be considered investment advice.

// The user of this script acknolwedges that it can cause serious financial loss when used as a trading tool

// This strategy has a bias for HODL (Holds on to Losses) meaning that it provides NO STOP LOSS protection!

// Also note that the default behavior is designed for up to 15 open long orders, and executes one order to close them all at once.

// Opening a long position is predicated on The Trend Flex Oscillator (TFO) rising after being oversold, and ATR above a certain volatility threshold.

// Closing a long is handled either by TFO showing overbought while above a certain ATR level, or the Trailing Stop Loss. Pick one or both.

// If the strategy is allowed to sell before a Trailing Stop Loss is triggered, you can set a "must exceed %". Do not mistake this for a stop loss.

// Short positions are not supported in this version. Back-testing should NEVER be considered an accurate representation of actual trading results.

//@version=5

strategy('TFO + ATR Strategy with Trailing Stop Loss', 'TFO ATR Trailing Stop Loss', overlay=true, pyramiding=15, default_qty_type=strategy.cash, default_qty_value=10000, initial_capital=150000, currency='USD', commission_type=strategy.commission.percent, commission_value=0.5)

strategy.risk.allow_entry_in(strategy.direction.long) // There will be no short entries, only exits from long.

// -----------------------------------------------------------------------------------------------------------//

// Back-testing Date Range code ----------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

fromMonth = input.int(defval=9, title='From Month', minval=1, maxval=12, group='Back-Testing Start Date')

fromDay = input.int(defval=1, title='From Day', minval=1, maxval=31, group='Back-Testing Start Date')

fromYear = input.int(defval=2021, title='From Year', minval=1970, group='Back-Testing Start Date')

thruMonth = 1 //input(defval = 1, title = "Thru Month", type = input.integer, minval = 1, maxval = 12, group="Back-Testing Date Range")

thruDay = 1 //input(defval = 1, title = "Thru Day", type = input.integer, minval = 1, maxval = 31, group="Back-Testing Date Range")

thruYear = 2112 //input(defval = 2112, title = "Thru Year", type = input.integer, minval = 1970, group="Back-Testing Date Range")

// === FUNCTION EXAMPLE ===

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => // create function "within window of time

time >= start and time <= finish ? true : false

// Date range code -----//

// -----------------------------------------------------------------------------------------------------------//

// ATR Indicator Code --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

length = 18 //input(title="ATR Length", defval=18, minval=1)

Period = 18 //input(18,title="ATR EMA Period")

basicEMA = ta.ema(close, length)

ATR_Function = ta.ema(ta.tr(true), length)

EMA_ATR = ta.ema(ATR_Function, Period)

ATR = ta.ema(ta.tr(true), length)

ATR_diff = ATR - EMA_ATR

volatility = 100 * ATR_diff / EMA_ATR // measure of spread between ATR and EMA

volatilityAVG = math.round((volatility + volatility[1] + volatility[2]) / 3)

buyVolatility = input.int(3, 'Min Volatility for Buy', minval=-20, maxval=20, step=1, group='Average True Range')

sellVolatility = input.int(13, 'Min Volatility for Sell', minval=-10, maxval=20, step=1, group='Average True Range')

useAvgVolatility = input.bool(defval=false, title='Average the Volatility over 3 bars', group='Average True Range')

// End of ATR ------------/

// -----------------------------------------------------------------------------------------------------------//

// TFO Indicator code --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

trendflex(Series, PeriodSS, PeriodTrendFlex, PeriodEMA) =>

var SQRT2xPI = math.sqrt(8.0) * math.asin(1.0) // 4.44288293815 Constant

alpha = SQRT2xPI / PeriodSS

beta = math.exp(-alpha)

gamma = -beta * beta

delta = 2.0 * beta * math.cos(alpha)

float superSmooth = na

superSmooth := (1.0 - delta - gamma) * (Series + nz(Series[1])) * 0.5 + delta * nz(superSmooth[1]) + gamma * nz(superSmooth[2])

E = 0.0

for i = 1 to PeriodTrendFlex by 1

E += superSmooth - nz(superSmooth[i])

E

epsilon = E / PeriodTrendFlex

zeta = 2.0 / (PeriodEMA + 1.0)

float EMA = na

EMA := zeta * epsilon * epsilon + (1.0 - zeta) * nz(EMA[1])

return_1 = EMA == 0.0 ? 0.0 : epsilon / math.sqrt(EMA)

return_1

upperLevel = input.float(1.2, 'TFO Upper Level', minval=0.1, maxval=2.0, step=0.1, group='Trend Flex Ocillator')

lowerLevel = input.float(-0.9, 'TFO Lower Level', minval=-2.0, maxval=-0.1, step=0.1, group='Trend Flex Ocillator')

periodTrendFlex = input.int(14, 'TrendFlex Period', minval=2, group='Trend Flex Ocillator')

useSuperSmootherOveride = true //input( true, "Apply SuperSmoother Override Below*", input.bool, group="Trend Flex Ocillator")

periodSuperSmoother = 8.0 //input(8.0, "SuperSmoother Period*", input.float , minval=4.0, step=0.5, group="Trend Flex Ocillator")

postSmooth = 33 //input(33.0, "Post Smooth Period**", input.float , minval=1.0, step=0.5, group="Trend Flex Ocillator")

trendFlexOscillator = trendflex(close, periodSuperSmoother, periodTrendFlex, postSmooth)

// End of TFO -------------//

// -----------------------------------------------------------------------------------------------------------//

// HODL Don't sell if losing n% ---------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

sellOnStrategy = input.bool(defval=true, title='Allow Stategy to close positions', group='Selling Conditions')

doHoldLoss = true // input(defval = true, title = "Strategy can sell for a loss", type = input.bool, group="Selling Conditions")

holdLoss = input.int(defval=0, title='Value (%) must exceed ', minval=-25, maxval=10, step=1, group='Selling Conditions')

totalInvest = strategy.position_avg_price * strategy.position_size

openProfitPerc = strategy.openprofit / totalInvest

bool acceptableROI = openProfitPerc * 100 > holdLoss

// -----------------------//

// -----------------------------------------------------------------------------------------------------------//

// Buying and Selling conditions -------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

if useAvgVolatility

volatility := volatilityAVG

volatility

tfoBuy = trendFlexOscillator < lowerLevel and trendFlexOscillator[1] < trendFlexOscillator // Always make a purchase if TFO is in this lowest range

atrBuy = volatility > buyVolatility

tfoSell = ta.crossunder(trendFlexOscillator, upperLevel)

consensusBuy = tfoBuy and atrBuy

consensusSell = tfoSell and volatility > sellVolatility

if doHoldLoss

consensusSell := consensusSell and acceptableROI

consensusSell

// --------------------//

// -----------------------------------------------------------------------------------------------------------//

// Tracing & Debugging --------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

plotchar(strategy.opentrades, 'Number of open trades', ' ', location.top)

plotarrow(100 * openProfitPerc, 'Profit on open longs', color.new(color.green, 75), color.new(color.red, 75))

// plotchar(strategy.position_size, "Shares on hand", " ", location.top)

// plotchar(totalInvest, "Total Invested", " ", location.top)

// plotarrow(strategy.openprofit, "Open profit dollar amount", color.new(color.green,100), color.new(color.red, 100))

// plotarrow(strategy.netprofit, "Net profit for session", color.new(color.green,100), color.new(color.red, 100))

// plotchar(acceptableROI, "Acceptable ROI", " ", location.top)

// plotarrow(volatility, "ATR volatility value", color.new(color.green,75), color.new(color.red, 75))

// plotchar(strategy.position_avg_price, "Avgerage price of holdings", " ", location.top)

// plotchar(volatilityAVG, "AVG volatility", " ", location.top)

// plotchar(fiveBarsVal, "change in 5bars", " ", location.top)

// plotchar(crossingUp, "crossingUp", "x", location.belowbar, textcolor=color.white)

// plotchar(crossingDown, "crossingDn", "x", location.abovebar, textcolor=color.white)

// plotchar(strategy.closedtrades, "closedtrades", " ", location.top)

// plotchar(strategy.wintrades, "wintrades", " ", location.top)

// plotchar(strategy.losstrades, "losstrades", " ", location.top)

// plotchar(close, "close", " ", location.top)

//--------------------//

// -----------------------------------------------------------------------------------------------------------//

// Trade Alert Execution ------------------------------------------------------------------------------------//

// ---------------------------------------------------------------------------------------------------------//

strategy.entry('long', strategy.long, when=window() and consensusBuy, comment='long')

if sellOnStrategy

strategy.close('long', when=window() and consensusSell, qty_percent=100, comment='Strat')

// -----------------------------------------------------------------------------------------------------------//

// Trailing Stop Loss logic -------------------------------------------------------------------------------- //

// ---------------------------------------------------------------------------------------------------------//

useTrailStop = input.bool(defval=true, title='Set Trailing Stop Loss on avg positon value', group='Selling Conditions')

arm = input.float(defval=15, title='Trailing Stop Arms At (%)', minval=1, maxval=30, step=1, group='Selling Conditions') * 0.01

trail = input.float(defval=2, title='Trailing Stop Loss (%)', minval=0.25, maxval=9, step=0.25, group='Selling Conditions') * 0.1

longStopPrice = 0.0

stopLossPrice = 0.0

if strategy.position_size > 0

longStopPrice := strategy.position_avg_price * (1 + arm)

stopLossPrice := strategy.position_avg_price * ((100 - math.abs(holdLoss)) / 100) // for use with 'stop' in strategy.exit

stopLossPrice

else

longStopPrice := close

longStopPrice

// If you want to hide the Trailing Stop Loss threshold (green line), comment this out

plot(longStopPrice, 'Arm Trail Stop at', color.new(color.green, 60), linewidth=2)

if strategy.position_size > 0 and useTrailStop

strategy.exit('exit', 'long', when=window(), qty_percent=100, trail_price=longStopPrice, trail_offset=trail * close / syminfo.mintick, comment='Trail')

//-----------------------------------------------------------------------------------------------------------//

- متحرک حرکت پذیر اوسط ٹریکنگ کی حکمت عملی

- دوہری حرکت پذیر اوسط آسسیلیشن ٹریڈنگ کی حکمت عملی

- ای ایم اے بینڈ + لیلیڈک + بولنگر بینڈ حکمت عملی کے بعد رجحان

- تیز رفتار آر ایس آئی حکمت عملی تجزیہ

- انکولی اتار چڑھاؤ بریکآؤٹ ٹریڈنگ کی حکمت عملی

- ہائی مائنس ایکسپونینشل حرکت پذیر اوسط اسٹاک کی حکمت عملی

- ڈونچیئن چینل بریک آؤٹ حکمت عملی

- بٹ کوائن - ایم اے کراس اوور حکمت عملی

- فیشر ٹرانسفارم بیک ٹیسٹ کی حکمت عملی

- 123 الٹ اور اسٹارک بینڈز کمبوڈ حکمت عملی

- عظیم لذت کثیر عنصر کی مقدار کی حکمت عملی

- لائن کی حکمت عملی پر عمل کریں

- کواڈریپل ایکسپونینشل موونگ ایوریج ٹریڈنگ حکمت عملی

- مومنٹم ایکسپونینشل موونگ ایوریج کراس اوور ٹریڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- رفتار دوہری حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی

- کثیر منافع لے لو اور نقصان کو روکنے کی لہر

- RSI اور STOCH RSI پر مبنی دو طرفہ تجارتی حکمت عملی

- تیز اور سست ای ایم اے گولڈن کراس بریکنگ اسٹریٹیجی

- آر ایس آئی اور حرکت پذیر اوسط کا مجموعہ MT5 مارٹنگیل اسکیلپنگ حکمت عملی