دو فیکٹر سائیکل ٹریڈنگ حکمت عملی

جائزہ

ڈبل فیکٹر لوپ ٹریڈنگ حکمت عملی ایک مقدار کی تجارت کی حکمت عملی ہے۔ اس میں دو مختلف قسم کے تکنیکی اشارے شامل ہیں جو مارکیٹ کے رجحانات کی پیروی کرنے اور اضافی منافع کمانے کے لئے تجارتی سگنل تیار کرتے ہیں۔

اس حکمت عملی کا فائدہ یہ ہے کہ تجارت کے مواقع کو مختلف عوامل کے امتزاج کے ذریعے تلاش کیا جاسکتا ہے ، ڈبل تصدیق سگنل کی وشوسنییتا کو بڑھا سکتی ہے ، اور غلط تجارت کے امکانات کو کم کرسکتی ہے۔ اس کے علاوہ ، حکمت عملی نے سائیکلنگ ٹریڈنگ کے فوائد سے بھرپور فائدہ اٹھایا ہے ، یعنی بروقت اسٹاپ نقصان اور ریورس پوزیشن کھولنا ، جو خطرے کو مؤثر طریقے سے کنٹرول کرسکتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

123 واپسی کی حکمت عملی یہ حکمت عملی اولف جینسن کی کتاب How to flip a capital three times in the futures market سے ماخوذ ہے۔ اس کا ٹریڈنگ منطق یہ ہے: جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے دو دن مسلسل زیادہ ہو اور 9 دن سست K لائن 50 سے کم ہو تو زیادہ کمائیں؛ جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے دو دن مسلسل کم ہو اور 9 دن تیز K لائن 50 سے زیادہ ہو تو خالی کریں۔

بیجنگ / بیجنگ سپورٹ مزاحمت کی حکمت عملی یہ حکمت عملی اس بات کا تعین کرکے سگنل پیدا کرتی ہے کہ آیا قیمت نے اہم حمایت یا مزاحمت کو توڑ دیا ہے۔ جب قیمت پچھلے تجارتی دن کی اعلی قیمت کو توڑتی ہے تو بیعانہ اور جب قیمت پچھلے تجارتی دن کی کم قیمت کو توڑتی ہے تو بیعانہ۔

مذکورہ بالا دونوں حکمت عملیوں کے اشارے ، جب دونوں کے سگنل متفق ہوں تو پوزیشن میں داخل ہوں ، بصورت دیگر صفائی کریں۔ اس کے ساتھ ہی ریورس پوزیشن کھولنے کا موڈ بھی ترتیب دیا گیا ہے ، تاکہ مارکیٹ میں تبدیلی کے وقت نقصان کو روکا جاسکے اور تجارت کو ریورس کیا جاسکے ، تاکہ فنڈز کا چکر چل سکے۔

طاقت کا تجزیہ

اس دو عنصر کی لوپ ٹریڈنگ حکمت عملی کے درج ذیل فوائد ہیں:

ملٹی فیکٹر ڈیزائن سگنل کی اعلی وشوسنییتا کو یقینی بناتا ہے۔ 123 ریورسنگ کی حکمت عملی اور سپورٹ مزاحمت کی حکمت عملی ایک دوسرے کی توثیق کرتی ہے ، جس سے غلط سگنل کم ہوسکتے ہیں۔

اس کے علاوہ ، اس میں مارکیٹ کی تبدیلیوں کے ساتھ حکمت عملی کو ایڈجسٹ کرنے اور ایک طرفہ نقصان کو مؤثر طریقے سے کنٹرول کرنے کی صلاحیت بھی شامل ہے۔

9 دن کے اسٹوکاسٹکس اشارے مارکیٹ کے شور کو فلٹر کرنے کے لئے استعمال کیے جاتے ہیں ، جس سے سگنل زیادہ واضح ہوجاتے ہیں۔

واحد عنصر حکمت عملی کے مقابلے میں خطرہ کم ہے ، پیچھے ہٹنا کم ہے۔ ملٹی فیکٹر ایک قوت تشکیل دے سکتا ہے ، حکمت عملی پر غیر معقول اتار چڑھاؤ کے اثرات کو روک سکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

زلزلے کے حالات میں رجحان کو اچھی طرح سے پکڑنے کے قابل نہیں ہے ، اکثر پوزیشن کھولنے کے لئے معطل ہوجاتا ہے ، جس سے تجارت کی لاگت میں اضافہ ہوتا ہے۔ اس کے جواب میں مناسب حد تک روکنے کی حد کو چھوڑ دیا جاسکتا ہے۔

Stochastics پیرامیٹرز کی ترتیب سگنل کے معیار کو متاثر کرتی ہے۔ غلط پیرامیٹرز سگنل کی غلطی اور معیار کو کم کرنے کا سبب بن سکتی ہیں۔ پیرامیٹرز کو بار بار جانچنے اور بہتر بنانے کی ضرورت ہے۔

ڈبل فیکٹر ڈیزائن نے سگنل کے معیار کو بہتر بنانے کے باوجود حکمت عملی پر مارکیٹنگ کے شور کو روکنے کے اثرات کو بھی بڑھایا ہے۔ اس سے ہمیں حکمت عملی کی تعمیر اور توثیق کرتے وقت زیادہ محتاط رہنے کی ضرورت ہے۔

اصلاح کی سمت

ہم اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل اقدامات کر سکتے ہیں:

اسٹوکاسٹکس کو مختلف لمبائی کے دوروں کی جانچ کرنا تاکہ مارکیٹ کے شور کو ختم کرنے کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کیا جاسکے

رجحانات کے فلٹر کو شامل کریں ، اتار چڑھاؤ کو فلٹر کریں ، اور صرف واضح رجحانات کے تحت پوزیشن کھولیں

اسٹاپ لائن سیٹنگ کے الگورتھم کو بہتر بنانا تاکہ ٹرانزیکشن لاگت کو کم کیا جاسکے اور اسٹاپ کو موثر بنایا جاسکے

مختلف فیکٹرز کے مجموعے کی جانچ کرنا تاکہ ٹریڈنگ سگنل زیادہ واضح اور حکمت عملی زیادہ مستحکم ہو

خلاصہ کریں۔

اس حکمت عملی میں دو عنصر ڈیزائن کے ذریعہ اعلی سگنل معیار اور رسک ایڈجسٹ منافع حاصل کیا گیا ہے۔ اس کے ساتھ ساتھ سائیکل ٹریڈنگ میکانزم کا استعمال کرتے ہوئے ایک طرفہ تجارت کے نقصانات کو مؤثر طریقے سے کنٹرول کیا گیا ہے۔ اس حکمت عملی میں خطرے اور فوائد کے مابین ایک اچھا توازن پایا گیا ہے۔ اس حکمت عملی کی بہتر کارکردگی کے ل we ہمیں پیرامیٹرز کی اصلاح ، وینڈ کنٹرول کی ترتیبات وغیرہ کے بارے میں مزید گہرائی سے مطالعہ کرنے کی ضرورت ہے۔

/*backtest

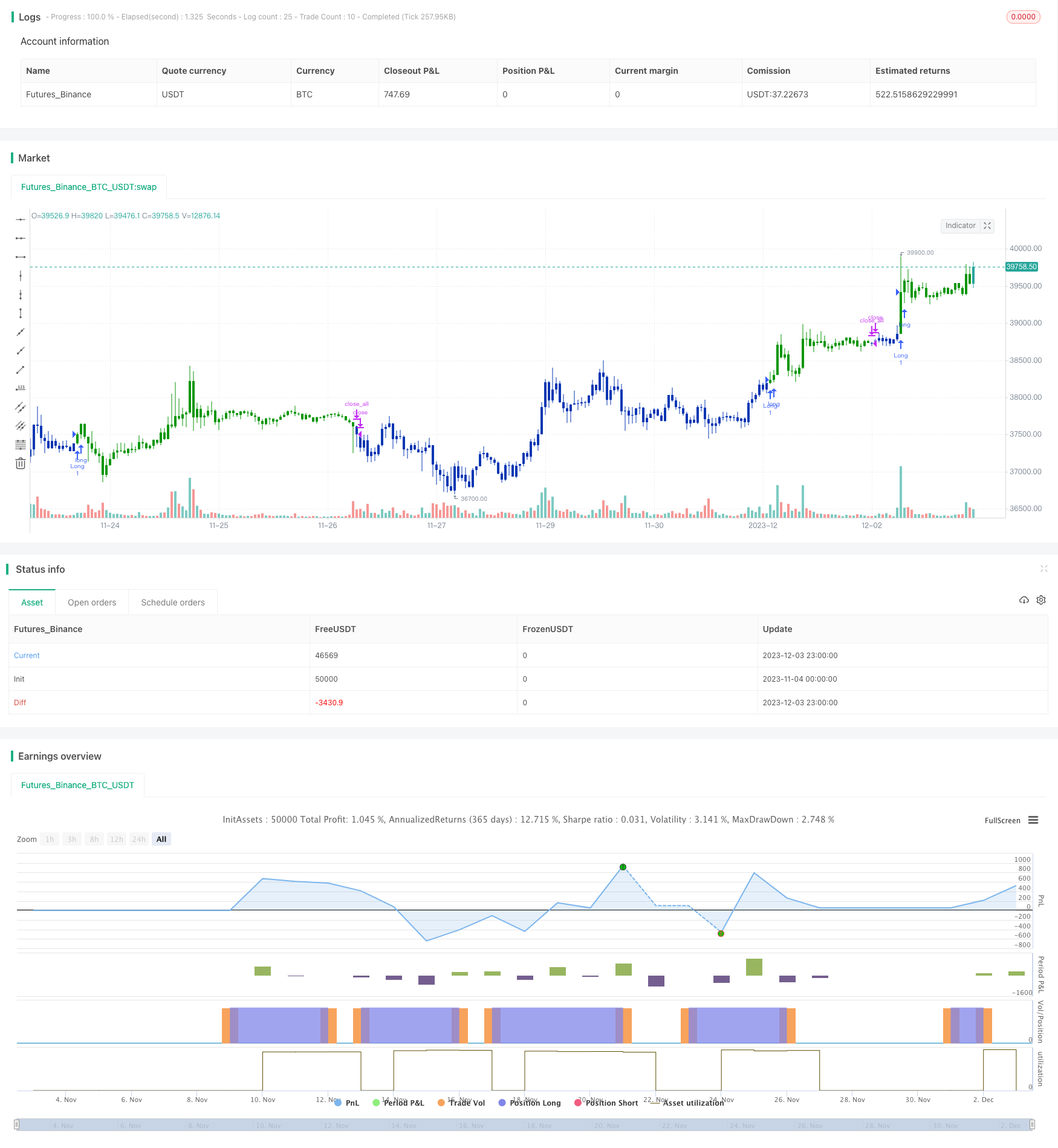

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 13/11/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Cueing Off Support And Resistance Levels, by Thom Hartle

// modified by HPotter for trade signals.

// The related article is copyrighted material from Stocks & Commodities.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

COSRL(SigVal) =>

pos = 0.0

xLow = low

xHigh = high

xHighD = security(syminfo.tickerid,"W", high[1])

xLowD = security(syminfo.tickerid,"W", low[1])

sigpre1 = iff(xHigh <= xLowD, -1,

iff(xLow >= xHighD, 1, nz(pos[1], 0)))

sigpre2 = iff( xHigh <= xHighD, -1,

iff(xLow >= xLowD, 1, nz(pos[1], 0)))

pos := SigVal ? sigpre1 : sigpre2

pos

strategy(title="Combo Backtest 123 Reversal & Cueing Off Support And Resistance Levels", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

SigVal = input(true, title="To Line \ From Line")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posCOSRL = COSRL(SigVal)

pos = iff(posReversal123 == 1 and posCOSRL == 1 , 1,

iff(posReversal123 == -1 and posCOSRL == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )