مسلسل اعلی بریک آؤٹ حکمت عملی

جائزہ

اس حکمت عملی کا بنیادی منطق یہ ہے کہ یہ معلوم کیا جائے کہ آیا مسلسل N روٹ K لائن کی اختتامی قیمت میں مسلسل اضافہ ہوا ہے یا نہیں ، اگر ایسا ہے تو ، مزید کام کریں؛ اگر مطمئن نہیں ہے تو ، اس کی پوزیشن کو صاف کریں۔ اس طرح ، اسٹاک کی قیمت میں اضافے کے رجحان کو پکڑنے اور منافع بخش ہونے کے لئے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اشارے nCounter ہے ، جو موجودہ K لائن کی اختتامی اور افتتاحی قیمتوں کا موازنہ کرکے قیمتوں میں اضافے کا فیصلہ کرتا ہے۔

خاص طور پر، اگر قریب[1]>=open[1]، تو nCounter + 1، اوپر کی طرف اشارہ کرتا ہے؛ اگر close[1]

اس کے بعد nCounter کو nLength کے ساتھ موازنہ کیا جاتا ہے۔ جب nCounter> = nLength ہوتا ہے تو ، آؤٹ پٹ سگنل C1 = 1 ہوتا ہے۔ دوسری صورت میں ، C1 = 0 ہے۔ یہاں nLength وہ تعداد ہے جو ہم نے اس کی وضاحت کی ہے کہ سگنل پیدا کرنے کے لئے کتنی بار K لائنوں کی ضرورت ہے۔

C1 = 1 کا اشارہ موصول ہونے کے بعد ، اگر اس وقت کوئی پوزیشن نہیں ہے تو ، اس پر عملدرآمد کریں۔ اگر ایک سے زیادہ پوزیشنیں ہیں تو ، ان پر عملدرآمد جاری رکھیں۔

اس کے علاوہ ، اس حکمت عملی میں اسٹاپ اور اسٹاپ کی شرائط بھی رکھی گئی ہیں۔ اگر قیمت داخلہ قیمت کے ایک خاص تناسب سے کم ہے تو ، اس کی پوزیشن بند کردی جاتی ہے۔ اگر داخلہ قیمت کے ایک خاص تناسب سے زیادہ ہے تو ، اس کی روک تھام کی جاتی ہے۔

طاقت کا تجزیہ

یہ ایک عام رجحانات کی پیروی کرنے والی حکمت عملی ہے اور اس کے کچھ فوائد ہیں:

- اسٹاک کی قیمتوں میں اضافے کے رجحانات کو پکڑنے کے لئے مواقع ، جو کثیر جہتی حکمت عملی کے لئے موزوں ہیں

- این روٹ مسلسل بڑھتی ہوئی کے طور پر انٹری سگنل، مؤثر طریقے سے جعلی توڑ فلٹرنگ اور غیر ضروری تجارت کو کم کرنے کے لئے

- اسٹاپ نقصان اور اسٹاپ کی شرائط طے کی گئی ہیں ، جو گرنے کے خطرے کو محدود کرتی ہیں اور منافع کو مقفل کرتی ہیں

- حکمت عملی کی منطق سادہ اور واضح ہے، آسانی سے سمجھنے اور تبدیل کرنے کے لئے

- nLength پیرامیٹر کو ایڈجسٹ کرکے ٹرانزیکشن کی فریکوئنسی کو کنٹرول کیا جاسکتا ہے

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں، جن میں سے کچھ درج ذیل ہیں:

- اگر قیمتوں میں اضافے کا رجحان تبدیل ہوجاتا ہے تو ، نقصانات کو روکنے کے لئے وقت کی ناکامی ، بڑے نقصانات کا سبب بن سکتی ہے۔

- nLength پیرامیٹر بہت بڑا ہے، بہتر داخلے کے مواقع سے محروم ہوسکتا ہے

- بڑے بازار کے ماحول کو مدنظر نہ رکھتے ہوئے ، بڑے بازاروں میں گرنے پر کثیر پوزیشن رکھنے والے نقصان کا شکار ہیں

- مختلف اسٹاک کی خصوصیات کے مطابق پیرامیٹرز کو ایڈجسٹ نہیں کیا گیا ہے ، اور یہ کہ یونیفارم پیرامیٹرز کا استعمال کچھ اسٹاک پر لاگو نہیں ہوسکتا ہے

ان خطرات کو کم کرنے کے ل we ، ہم زیادہ سخت اسٹاپ نقصان کی شرائط طے کرسکتے ہیں ، nLength پیرامیٹرز کو بہتر بناسکتے ہیں ، بڑے اسٹاک کے فیصلے کے قواعد شامل کرسکتے ہیں ، یا مختلف اسٹاک کے لئے الگ الگ ٹیسٹ پیرامیٹرز شامل کرسکتے ہیں۔

اصلاح کی سمت

مندرجہ بالا خطرات کو مدنظر رکھتے ہوئے ، ہم اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنا سکتے ہیں:

- موبائل اسٹاپ یا اسٹاپ ٹریکنگ کی خصوصیت شامل کریں۔ اس سے قیمت میں تبدیلی کے مطابق بروقت اسٹاپ پوزیشن کو ایڈجسٹ کیا جاسکتا ہے ، جس سے نقصان کا خطرہ کم ہوجاتا ہے۔

- nLength پیرامیٹرز کو بہتر بنائیں۔ مختلف قسم کے اسٹاک کے لئے الگ الگ ٹیسٹ کیا جاسکتا ہے تاکہ ہر قسم کے اسٹاک کے لئے زیادہ مناسب پیرامیٹرز کی قیمت معلوم کی جاسکے

- بڑے بازار کے ماحول کا فیصلہ بڑھانا۔ جیسے بڑے بازار میں کمی کے وقت تجارت کو روکنا ، ریورس مارکیٹ آپریشن سے ہونے والے اضافی نقصان سے بچنا

- دوسرے عوامل جیسے کہ تبادلوں میں اضافے کو معاون شرائط کے طور پر۔ جیسے کہ نشے کے دوران تبادلوں میں اضافے کی ضرورت ہے ، تاکہ اس کی تاثیر کو یقینی بنایا جاسکے۔

- واپسی کے کنٹرول کو ترتیب دیں۔ جیسے زیادہ سے زیادہ اجازت شدہ نقصان کا تناسب ، زیادہ سے زیادہ مسلسل نقصان کی تعداد ، وغیرہ ، مجموعی نقصان کو کنٹرول کرنے کے لئے خود کار طریقے سے نقصان کو روک سکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی N جڑ کی مسلسل بڑھتی ہوئی K لائن کا پتہ لگانے کے ذریعے بڑھتی ہوئی رجحان کو پکڑنے کے لئے موثر رجحان کی پیروی کر سکتی ہے۔ اس کی خوبی یہ ہے کہ یہ منطقی طور پر آسان ہے ، پیرامیٹرز کو ایڈجسٹ کرنے میں لچکدار ہے ، جعلی توڑنے کو فلٹر کرنے کے قابل ہے۔ تاہم ، اس میں کچھ خطرات بھی موجود ہیں ، اس حکمت عملی کو مزید جامع اور مستحکم بنانے کے لئے اسٹاپ نقصان ، پیرامیٹرز کی اصلاح ، ماحولیاتی فیصلے اور دیگر ماڈیولز میں بہتری لانے کی ضرورت ہے۔ مجموعی طور پر ، یہ حکمت عملی ایک قابل قدر بنیادی ماڈل فراہم کرتی ہے جس میں مقدار کی تجارت کی جاسکتی ہے ، اور مسلسل بہتری کے ساتھ یہ ایک طاقتور تجارتی آلہ بن سکتا ہے۔

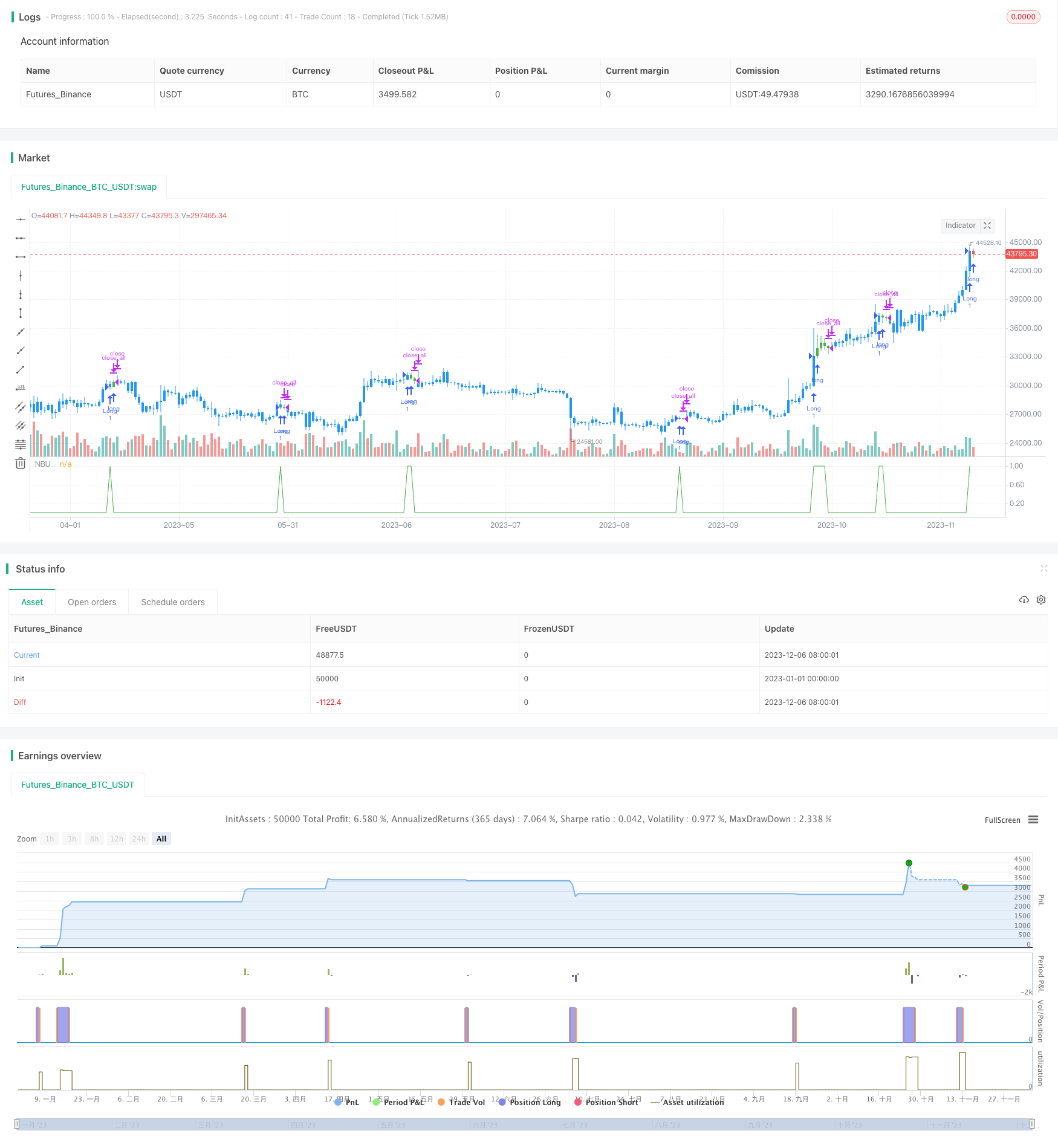

/*backtest

start: 2023-01-01 00:00:00

end: 2023-12-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 05/02/2020

// Evaluates for n number of consecutive higher closes. Returns a value

// of 1 when the condition is true or 0 when false.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="N Bars Up", shorttitle="NBU Backtest", overlay = false)

nLength = input(4, minval=1)

input_takeprofit = input(20, title="Take Profit pip", step=0.01)

input_stoploss = input(10, title="Stop Loss pip", step=0.01)

nCounter = 0

nCounter := iff(close[1] >= open[1], nz(nCounter[1],0)+1,

iff(close[1] < open[1], 0, nCounter))

C1 = iff(nCounter >= nLength, 1, 0)

posprice = 0.0

pos = 0

barcolor(nz(pos[1], 0) == -1 ? color.red: nz(pos[1], 0) == 1 ? color.green : color.blue )

posprice := iff(C1== 1, close, nz(posprice[1], 0))

pos := iff(posprice > 0, 1, 0)

if (pos == 0)

strategy.close_all()

if (pos == 1)

strategy.entry("Long", strategy.long)

posprice := iff(low <= posprice - input_stoploss and posprice > 0, 0 , nz(posprice, 0))

posprice := iff(high >= posprice + input_takeprofit and posprice > 0, 0 , nz(posprice, 0))

plot(C1, title='NBU', color=color.green)