ڈبل الٹا پوائنٹ انڈیکس موونگ ایوریج اسٹریٹجی

جائزہ

ڈبل ریورس ٹرانسمیشن پوائنٹ انڈیکس اوسط لکیری حکمت عملی ایک حکمت عملی ہے جس میں ریورس ٹریڈنگ اور متحرک سپورٹ مزاحمت کا امتزاج ہوتا ہے۔ یہ اسٹوک انڈیکس کا استعمال کرکے مارکیٹ کی ریورس پوائنٹ کا اندازہ لگاتا ہے ، اور اس دن کی اونچائی ، کم قیمت اور اختتامی قیمت کے ساتھ متحرک سپورٹ مزاحمت کی سطح کا حساب لگاتا ہے ، جب دونوں حکمت عملی کے اشارے بیک وقت خریدنے یا بیچنے کے اشارے دیتے ہیں۔ یہ حکمت عملی درمیانی مختصر تجارت کے لئے موزوں ہے۔

حکمت عملی کا اصول

الٹ حکمت عملی

ریورسنگ حکمت عملی اس اصول پر مبنی ہے: جب مارکیٹ کی قدر سے زیادہ یا کم قیمت ہوتی ہے تو ، قیمتیں قدر کی حد میں واپس آجاتی ہیں۔ خاص طور پر ، ریورسنگ حکمت عملی اولف جینسن کے قاعدے کا حوالہ دیتی ہے:

جب اختتامی قیمت پچھلے اختتامی قیمت سے 2 دن مسلسل زیادہ ہو اور 9 ویں سست K لائن 50 سے کم ہو تو ، زیادہ کام کریں۔ جب اختتامی قیمت پچھلے اختتامی قیمت سے 2 دن مسلسل کم ہو اور 9 ویں فاسٹ K لائن 50 سے زیادہ ہو تو ، خالی کام کریں۔

متحرک حمایت مزاحمت کی حکمت عملی

متحرک سپورٹ اور مزاحمت کی حکمت عملی روزانہ کی سپورٹ اور مزاحمت کی سطح کا حساب لگاتا ہے جس کی بنیاد پر پچھلے دن کی اعلی ترین قیمت ، کم ترین قیمت اور اختتامی قیمت ہے۔ حساب کتاب کا طریقہ یہ ہے:

مرکزی نقطہ = ((سب سے زیادہ قیمت + کم ترین قیمت + اختتامی قیمت) / 3

سپورٹ 1 = مرکزی نقطہ - ((سب سے زیادہ قیمت - مرکزی نقطہ)

مزاحمت 1 = مرکزی نقطہ + ((مرکزی نقطہ - کم از کم قیمت)

اس دن کی اختتامی قیمت مزاحمت 1 لائن سے زیادہ ہونے پر زیادہ کریں ، اور اس دن کی اختتامی قیمت معاون 1 لائن سے کم ہونے پر خالی کریں۔

ڈبل سگنل

اس حکمت عملی میں الٹ کی حکمت عملی اور متحرک سپورٹ مزاحمت کی حکمت عملی کو جوڑا گیا ہے۔ صرف دونوں سگنل ایک ساتھ جاری کیے جائیں گے ، اور اس سے آرڈر دیا جائے گا۔ اس طرح ، کچھ شور کی تجارت کو فلٹر کیا جاسکتا ہے ، اور استحکام کو بہتر بنایا جاسکتا ہے۔

طاقت کا تجزیہ

ڈبل الٹ پلٹ پوائنٹ انڈیکس کی اوسط لکیری حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اس میں الٹ پلٹ حکمت عملی اور متحرک معاون مزاحمت کی حکمت عملی کا امتزاج کیا گیا ہے۔ اس سے مارکیٹ کے موڑ کے مقامات پر بڑے رجحانات کا پتہ چل سکتا ہے ، جبکہ اس کی سمت کا فیصلہ بھی اس دن کی قیمتوں اور اہم نکات کے مابین تعلقات کی بنیاد پر کیا جاسکتا ہے۔ یہ ایک ہی حکمت عملی کے مقابلے میں ، کچھ شور کی تجارت کو فلٹر کرنے اور استحکام کو بہتر بنانے میں مدد کرتا ہے۔

اس کے علاوہ ، اس حکمت عملی میں کم پیرامیٹرز ہیں اور اسے لاگو کرنا اور بہتر بنانا آسان ہے۔

خطرے کا تجزیہ

ڈبل ریٹرننگ پوائنٹ انڈیکس ایکویریم حکمت عملی میں مندرجہ ذیل خطرات بھی شامل ہیں:

ریورس ناکامی کا خطرہ۔ مارکیٹ کی قیمتوں میں ایک حد سے زیادہ توسیع ہوسکتی ہے ، قیمتوں میں ریورس سگنل جاری ہونے کے بعد بغیر کسی اہم ریورس کے چلتی رہتی ہے۔

سپورٹ اور مزاحمت کی حد سے تجاوز کا خطرہ۔ اس دن کی قیمتوں میں ممکنہ طور پر اس کی مدد یا مزاحمت کی حد سے تجاوز کیا جاسکتا ہے جس کی وجہ سے غلط سگنل پیدا ہوتا ہے۔

ڈبل سگنل بہت محتاط ہے اور مارکیٹ کو چھوڑنے کا خطرہ ہے۔ ڈبل سگنل کا نظام ممکنہ طور پر زیادہ تجارتی مواقع کو فلٹر کرسکتا ہے۔

ردعمل:

کلیدی حمایت اور مزاحمت کی سطح کی شناخت کے لئے مناسب پیرامیٹرز کو ایڈجسٹ کریں.

نقصان کو کنٹرول کرنے کے لئے سٹاپ نقصان کا استعمال کریں.

ڈبل سگنل کے قواعد کو مناسب طریقے سے ایڈجسٹ کریں تاکہ زیادہ سے زیادہ ٹریڈنگ کے مواقع کو برقرار رکھا جاسکے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

مختلف اسٹوک اشارے پیرامیٹرز کی جانچ کریں اور ریورس سگنل کی حساسیت کو پہچانیں

طویل مدتی رجحانات کا سراغ لگانا۔

مارکیٹ کی ساخت کا تعین کرنے کے لئے دیگر عوامل کو شامل کریں ، جیسے ٹرانزیکشن حجم توانائی کے اشارے.

ڈبل سگنل کے قواعد کو بہتر بنانا تاکہ زیادہ سے زیادہ تجارت کے مواقع فراہم کیے جائیں۔

خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کی حکمت عملی شامل کریں

خلاصہ کریں۔

ڈبل ریٹرنس ٹرنس پوائنٹ انڈیکس یکساں حکمت عملی ، جس میں ریٹرنس ٹریڈنگ اور متحرک سپورٹ مزاحمت کا فیصلہ کیا گیا ہے ، مارکیٹ کے موڑ کے مقامات پر زیادہ منافع بخش ہے ، جبکہ اس دن کی قیمتوں اور اہم پوائنٹس کے تعلقات کی بنیاد پر رجحان کی سمت کا فیصلہ بھی کیا جاسکتا ہے۔ یہ شور کو فلٹر کرنے اور ایک واحد حکمت عملی کے مقابلے میں بہتر استحکام فراہم کرسکتا ہے۔ اس حکمت عملی میں پیرامیٹرز کو مناسب طریقے سے بہتر بنایا جاسکتا ہے ، اور دیگر اشارے وغیرہ کو جانچنے کے لئے کارکردگی کو بہتر بنایا جاسکتا ہے۔

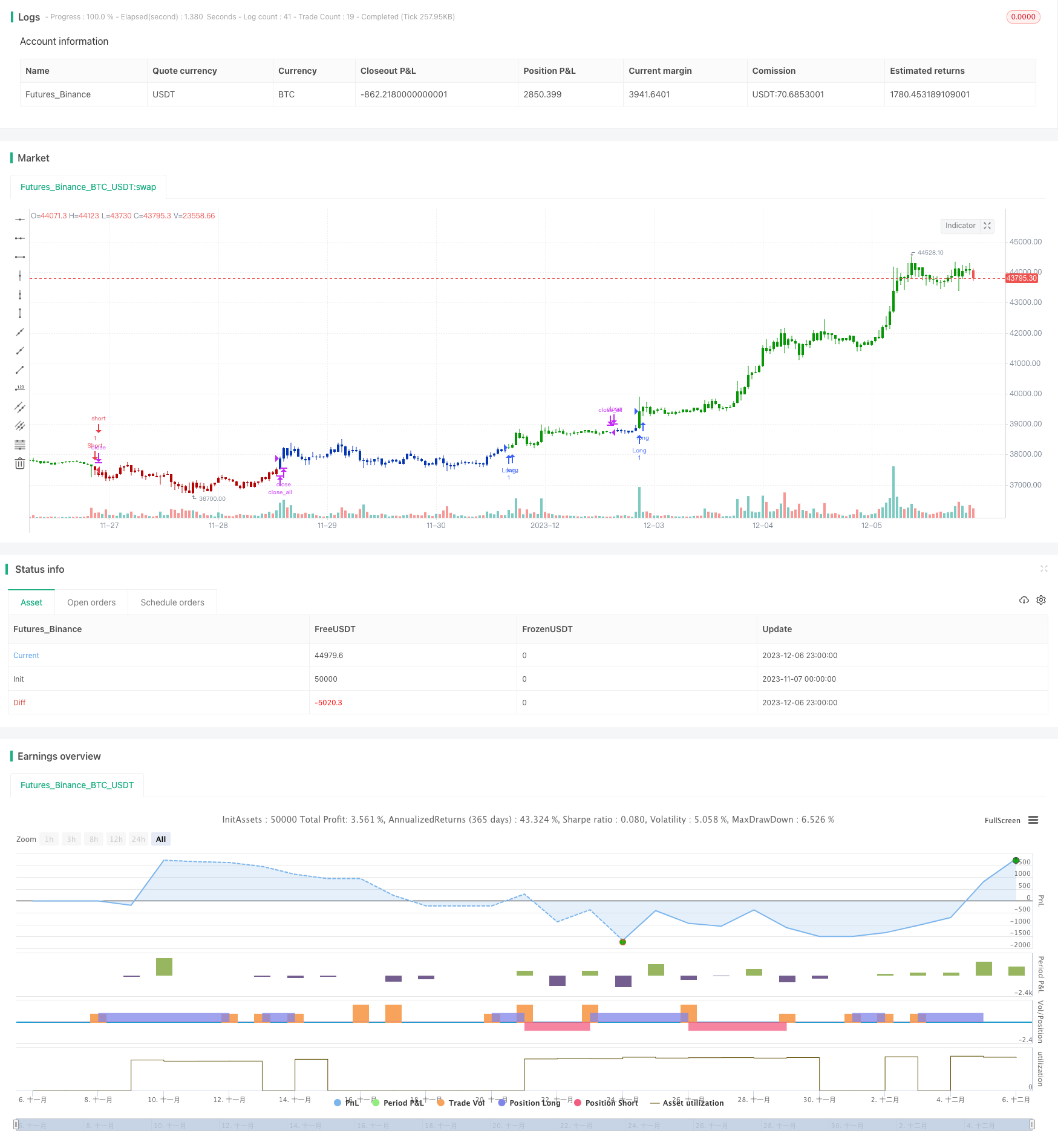

/*backtest

start: 2023-11-07 00:00:00

end: 2023-12-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This Pivot points is calculated on the current day.

// Pivot points simply took the high, low, and closing price from the previous period and

// divided by 3 to find the pivot. From this pivot, traders would then base their

// calculations for three support, and three resistance levels. The calculation for the most

// basic flavor of pivot points, known as ‘floor-trader pivots’, along with their support and

// resistance levels.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DPP() =>

pos = 0

xHigh = security(syminfo.tickerid,"D", high[1])

xLow = security(syminfo.tickerid,"D", low[1])

xClose = security(syminfo.tickerid,"D", close[1])

vPP = (xHigh+xLow+xClose) / 3

vR1 = vPP+(vPP-xLow)

vS1 = vPP-(xHigh - vPP)

pos := iff(close > vR1, 1,

iff(close < vS1, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Dynamic Pivot Point", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDPP = DPP()

pos = iff(posReversal123 == 1 and posDPP == 1 , 1,

iff(posReversal123 == -1 and posDPP == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )