ڈبل موونگ ایوریج تھری انڈیکس انڈیکیٹر ٹریڈنگ کی حکمت عملی

جائزہ

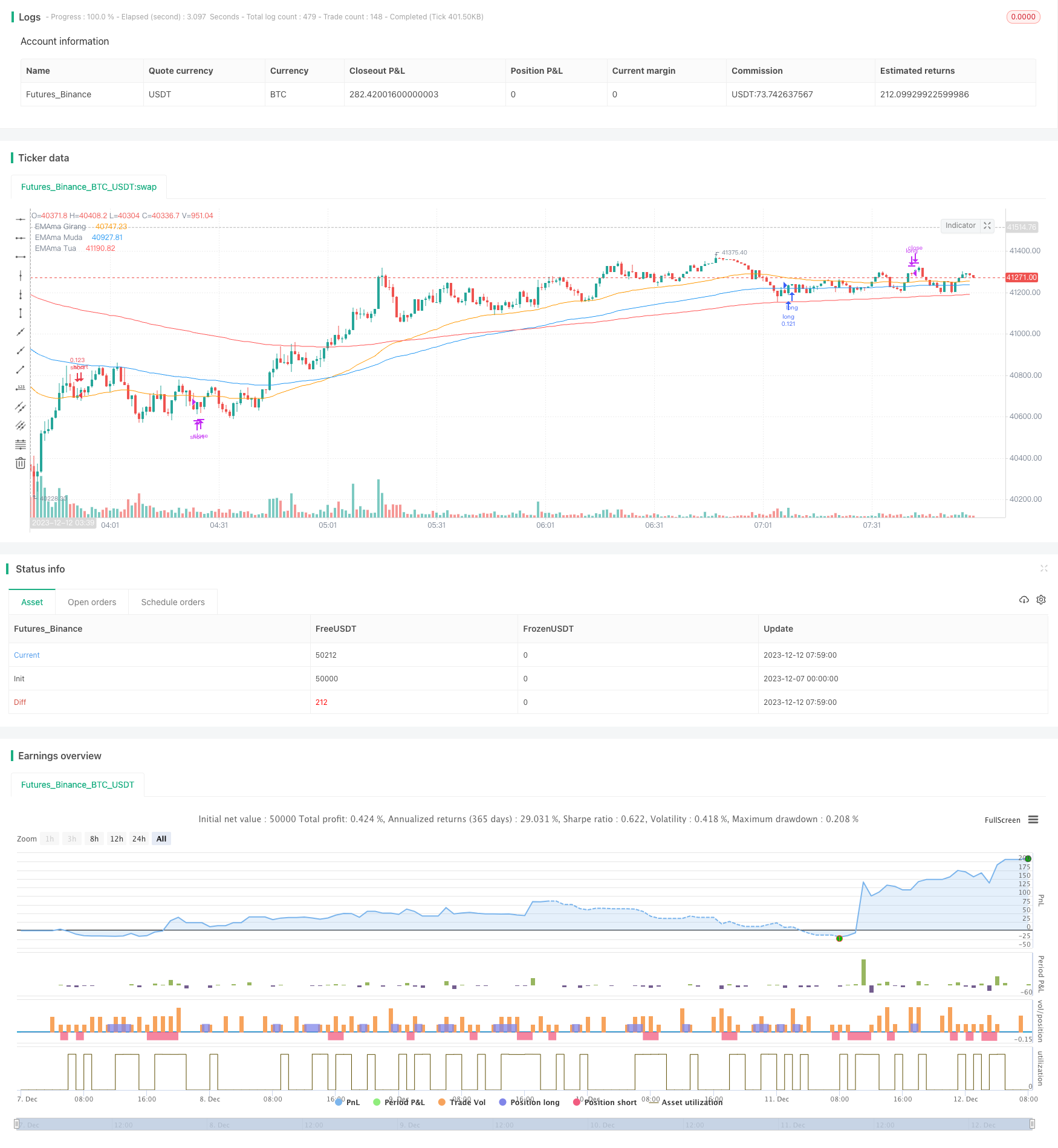

اس حکمت عملی کا استعمال دوہری اور تین اشارے کے اشارے کے اشارے کے ساتھ ہوتا ہے ، جو بے ترتیب اشارے کے ساتھ مل کر ایک زیادہ مستحکم اور قابل اعتماد رجحان ٹریکنگ حکمت عملی تشکیل دیتا ہے۔ اس کا بنیادی خیال یہ ہے کہ تجارت کا اشارہ جاری کیا جائے جب اس کا تعین کیا جائے کہ اس کا تعین کیا گیا ہے جب گولڈ فورک یا ڈیڈ فورک ظاہر ہوتا ہے۔ جبکہ بے ترتیب اشارے کو اوور بیئر اور اوور سیل کی صورتحال کا تعین کرنے میں مدد کے لئے استعمال کیا جاتا ہے ، تاکہ مارکیٹ میں شدید اتار چڑھاؤ کے دوران غلط سگنل پیدا نہ ہو۔

اصول

اس حکمت عملی کے چار اہم حصے ہیں:

ڈبل مساوی لائن اشارے: 50 اور 100 دوروں کے لئے ایک اشاریہ منتقل اوسط ((ای ایم اے) کا حساب لگایا جاتا ہے ، جب طویل مدتی ای ایم اے کو مختصر مدت کے ای ایم اے پر منتقل کیا جاتا ہے تو خریدنے کا اشارہ پیدا ہوتا ہے ، اور جب نیچے کی طرف جاتا ہے تو فروخت کا اشارہ پیدا ہوتا ہے۔

تین اشاریہ اشارے: مارکیٹ کے رجحان کی سمت کا تعین کرنے کے لئے 50 دوروں ، 100 دوروں اور 200 دوروں کی اشاریہ منتقل اوسط کا حساب لگائیں۔ جب 50 ای ایم اے> 100 ای ایم اے> 200 ای ایم اے ہے تو یہ ایک ہیڈ مارکیٹ ہے ، جب 50 ای ایم اے < 100 ای ایم اے < 200 ای ایم اے ہے تو یہ ایک ہیڈ مارکیٹ ہے۔

بے ترتیب اشارے: آر ایس آئی کے 6 دن کے K اور D کی قیمتوں کا حساب لگائیں ، اور اوورلوڈ اور اوورلوڈ کا فیصلہ کریں۔ D کی قیمت سے تجاوز کرتے وقت اوورلوڈ ، اور اس سے تجاوز کرتے وقت اوورلوڈ۔

ٹریڈنگ سگنل: صرف اس وقت جب ڈبل اوسط اشارے سگنل پیدا کرتے ہیں ، مارکیٹ بھی تین انڈیکس اوسط کی کثیر سر یا خالی سر کی حالت کے مطابق ہوتی ہے ، اور حقیقی ٹریڈنگ ہدایات تب ہی جاری کی جاتی ہیں جب بے ترتیب اشارے اوور بیئر اوور سیل نہیں دکھاتے ہیں۔

فوائد

اس حکمت عملی میں مجموعی طور پر اوسط لکیری اشارے اور بے ترتیب اشارے کا استعمال کیا جاتا ہے۔ اس حکمت عملی میں ٹریڈنگ سگنل جاری کرتے وقت رجحان کی سمت کا فیصلہ کیا جاتا ہے ، اور مارکیٹ میں اوور خرید اوور فروخت کی حالت کا حوالہ دیا جاتا ہے ، جس سے شور کو بہتر طور پر فلٹر کیا جاسکتا ہے ، اور واضح رجحان کا سراغ لگایا جاسکتا ہے۔ اس کے علاوہ ، یہ تین انڈیکس اوسط لکیروں کا استعمال کرتا ہے تاکہ مجموعی رجحان کا فیصلہ کیا جاسکے ، جس سے سگنل زیادہ قابل اعتماد ہوجاتا ہے۔ یہ حکمت عملی آسان ہے ، سمجھنے میں آسان ہے ، اور اس کو نافذ کرنا آسان ہے۔

خطرات اور ان کا مقابلہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ یہ اشارے کے فیصلے پر انحصار کرتا ہے ، اور جب اشارے غلط سگنل دیتے ہیں تو اس سے تجارت کی ناکامی کا سبب بن سکتا ہے۔ اس کے علاوہ ، طویل مدتی اوسط اشارے کا استعمال کرتے ہوئے مجموعی رجحان کا فیصلہ کرنے پر قلیل مدتی مواقع سے بھی محروم ہوسکتا ہے۔ اس طرح کے اہم خطرے کے اقدامات یہ ہیں:

اشارے کے پیرامیٹرز کو بہتر بنائیں ، دوہری اوسط اور تین اشاریہ اوسط کے دورانیہ کو ایڈجسٹ کریں ، تاکہ وہ مارکیٹ کی خصوصیات سے بہتر طور پر مل سکے۔

مزید اشارے کے ساتھ مل کر CANCEL آپریشن کریں ، مارکیٹ میں شدید اتار چڑھاؤ کا اندازہ لگانے پر موجودہ تجارت کو منسوخ کریں۔

قلیل لائن کثیر مارکیٹوں میں قلیل مدتی مواقع سے فائدہ اٹھانے کے لئے شارٹ لائن کثیر مارکیٹوں کی حکمت عملی کو اپنانے میں معاونت کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

ڈبل میڈین لائن اور ٹرپل میڈین لائن کے دورانیہ کے پیرامیٹرز کو ایڈجسٹ کریں ، مارکیٹ کی خصوصیات کے مطابق اشارے کو بہتر بنائیں۔

VOLUME اور MACD جیسے اشارے کے فیصلے میں اضافہ کریں تاکہ قیمتوں کی غیر معمولی غلطی سے غلط سگنل سے بچا جاسکے۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ آپ کو ایک بار پھر رجحانات کی تصدیق کرنے کے لئے موم بتی کے موڈ کا استعمال کرنا چاہئے ، اور مختصر مدت کے پیچھے ہٹنے کے بعد غلط سگنل سے بچنا چاہئے۔

اسٹاک، غیر ملکی کرنسی اور دیگر اقسام میں توسیع، حکمت عملی کی مطابقت کی جانچ پڑتال کریں.

مجموعی طور پر مارکیٹ میں اتار چڑھاو کی پیمائش کرنے کے لئے VIX اشارے کے ساتھ مل کر ، پوزیشن کے سائز کو کنٹرول کریں۔

خلاصہ کریں۔

اس حکمت عملی کا استعمال ڈبل اوسط اشارے کے ذریعہ تجارتی سگنل ، تین اشاریہ اوسط اور بے ترتیب اشارے کے ذریعہ معاون فیصلے کرنے کے لئے کیا جاتا ہے ، جس سے ایک زیادہ مستحکم رجحان کا سراغ لگانے کی حکمت عملی تشکیل دی جاتی ہے۔ یہ سمجھنے میں آسان ، لاگو کرنے میں آسان ، مارکیٹ کی خصوصیات کے ساتھ اعلی مماثلت ، مستحکم آمدنی ، اور ایک قابل قدر مقداری حکمت عملی ہے۔ اس سے بہتر نتائج حاصل کرنے کی امید ہے کہ اس کو ہدف کے مطابق بہتر بنایا جائے۔

/*backtest

start: 2023-12-07 00:00:00

end: 2023-12-12 08:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='5212 EMA Strategy', shorttitle='5212 EMA', overlay=true, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=10, calc_on_every_tick=false)

//**Backtest Date sof

useStartPeriodTime = input.bool(true , 'Start Date & Time' , group='Date Range' , inline='Start Period')

startPeriodTime = input(timestamp('16 Apr 2021') , '' , group='Date Range' , inline='Start Period')

useEndPeriodTime = input.bool(false , 'End Date & Time' , group='Date Range' , inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2222') , '' , group='Date Range' , inline='End Period')

enableHighlight = input.bool(false , 'Highlight' , group='Date Range' , inline='Highlight')

highlightType = input.string('Anchors' , '' , group='Date Range' , inline='Highlight' , options=['Anchors', 'Background'])

highlightColor = input.color(color.white , '' , group='Date Range' , inline='Highlight')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// var line startAnchor = line.new(na, na, na, na, xloc.bar_time, extend.both, highlightColor, width=2)

// var line endAnchor = line.new(na, na, na, na, xloc.bar_time, extend.both, highlightColor, width=2)

// useBgcolor = false

// if enableHighlight

// if highlightType == 'Anchors'

// if useStartPeriodTime

// line.set_xy1(startAnchor, startPeriodTime, low)

// line.set_xy2(startAnchor, startPeriodTime, high)

// if useEndPeriodTime

// line.set_xy1(endAnchor, calcPeriod ? time : line.get_x1(endAnchor), low)

// line.set_xy2(endAnchor, calcPeriod ? time : line.get_x1(endAnchor), high)

// if highlightType == 'Background'

// useBgcolor := true

// useBgcolor

// bgcolor(useBgcolor and calcPeriod ? color.new(highlightColor,90) : na, editable=false)

//**Backtest Date eof

src =input(close , 'Source' , group='Support')

showEMA = input(true , 'Show EMA' , group='Support')

//**Stochastic RSI sof

smoothK = input.int(6 , "K" , group='Stochastic RSI' , minval=1)

smoothD = input.int(6 , "D" , group='Stochastic RSI' , minval=1)

lengthRSI = input.int(28 , "RSI Length" , group='Stochastic RSI' , minval=1)

lengthStoch = input.int(28 , "Stoch Length" , group='Stochastic RSI' , minval=1)

rsi1 = ta.rsi(src, lengthRSI)

k = ta.sma(ta.stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

//**STochastic RSI eof

//** EMA sof

emain01 = input.int(50 , "EMAma Girang" , group='Moving Average Exponential' , minval=1)

emain02 = input.int(100 , "EMAma Muda" , group='Moving Average Exponential' , minval=1)

emain03 = input.int(200 , "EMAma Tua" , group='Moving Average Exponential' , minval=1)

ema01 = ta.ema(src, emain01)

ema02 = ta.ema(src, emain02)

ema03 = ta.ema(src, emain03)

plot(showEMA ? ema01 : na, 'EMAma Girang' , color = color.new(color.orange, 0))

plot(showEMA ? ema02 : na, 'EMAma Muda' , color = color.new(color.blue, 0))

plot(showEMA ? ema03 : na, 'EMAma Tua' , color = color.new(color.red, 0))

//** EMA eof

//**Condition sof

emaLong = ema01 > ema02 and ema02 > ema03 and low > ema03

emaShort = ema01 < ema02 and ema02 < ema03 and high < ema03

longCond = ta.crossover(k,d) and k <= 23 and emaLong

shortCond = ta.crossunder(k,d) and k >= 77 and emaShort

longClose = ta.crossunder(k,d) and k <= 77

shortClose = ta.crossover(k,d) and k >= 23

longCross = ta.crossover(ema01, ema02)

shortCross = ta.crossunder(ema01, ema02)

//**Condition eof

//**Strategy sof

if calcPeriod and longCond

strategy.entry('long', strategy.long, when=longCond, comment='EN Long')

strategy.close('long', when=shortClose, comment='EX Long')

strategy.close('long', when=shortCross, comment='MD Short')

if calcPeriod and shortCond

strategy.entry('short', strategy.short, when=shortCond, comment='EN Short')

strategy.close('short', when=longClose, comment='EX Short')

strategy.close('short', when=longCross, comment='MD Long')

if calcPeriod == false and ta.crossover(ema01, ema02) or ta.crossunder(ema01, ema02)

strategy.cancel('long')

strategy.cancel('short')

//**Strategy eof

//**Label sof

entryText = str.tostring(strategy.position_avg_price, '##.###')

longText = 'Long Entry : ' + entryText

shortText = 'Short Entry : ' + entryText

noTrade = 'Sleeping Mode'

LongTrade = strategy.position_size > 0

ShortTrade = strategy.position_size < 0

Tekslabel = LongTrade ? longText : ShortTrade ? shortText : noTrade

xPosition = timenow + math.round(ta.change(time)*1)

yPosition = ta.highest(1)

labelColor = LongTrade ? color.new(color.aqua, 0) : ShortTrade ? color.new(color.red, 0) : color.new(color.gray, 0)

textColor = LongTrade ? color.new(color.black, 0) : ShortTrade ? color.new(color.white, 0) : color.new(color.white, 0)

// lab_l = label.new(

// xPosition, yPosition, Tekslabel,

// color=labelColor,

// textcolor=textColor,

// style = label.style_label_left,

// textalign=text.align_left,

// xloc=xloc.bar_time, yloc = yloc.price)

// label.delete(lab_l[1])

//**Strategy eof