ڈبل فیکٹر میڈین ریورس ٹریکنگ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-19 11:09:20ٹیگز:

جائزہ

یہ حکمت عملی مقداری تجارت کے شعبے میں دو فیکٹر اوسط ریورس ٹریکنگ حکمت عملی سے تعلق رکھتی ہے۔ اس میں 123 ریورسنگ حکمت عملی اور دو عوامل کے ساتھ کیلٹنر چینل کی حکمت عملی کو مربوط کیا گیا ہے ، جس کا مقصد ریورسنگ سگنلز کا پتہ لگانا اور کم خریدنے اور اعلی فروخت کرنے کے تجارتی خیال کو پورا کرنا ہے۔

اصول

اس حکمت عملی میں دو ذیلی حکمت عملی شامل ہیں۔ پہلی ذیلی حکمت عملی 123 الٹ پلٹ کی حکمت عملی ہے۔ یہ فیصلہ کرتی ہے کہ آیا مارکیٹ پچھلے دو تجارتی دنوں میں اختتامی قیمتوں میں ہونے والی تبدیلی کا حساب کتاب کرکے اور اسٹوکاسٹک اشارے کو جوڑ کر الٹ پلٹ نقطہ پر ہے۔ خاص طور پر ، جب اختتامی قیمت دو لگاتار دنوں تک بڑھتی ہے اور اسٹوکاسٹک اشارے 50 سے نیچے ہوتا ہے تو ، خرید کا اشارہ جاری کیا جاتا ہے۔ جب اختتامی قیمت دو لگاتار دنوں تک گرتی ہے اور اسٹوکاسٹک اشارے 50 سے اوپر ہوتا ہے تو ، فروخت کا اشارہ جاری کیا جاتا ہے۔

دوسری ذیلی حکمت عملی کیلٹنر چینل کی حکمت عملی ہے۔ یہ حکمت عملی حالیہ این تجارتی دنوں میں عام قیمت کی چلتی اوسط اور اتار چڑھاؤ کی حد کا حساب لگاتی ہے۔ جب قیمت اوپری یا نچلی ریلوں کے قریب آتی ہے تو ، ریورس ٹریڈنگ سگنل جاری کیے جاتے ہیں۔ جب قیمت نچلی ریل سے نیچے ہوتی ہے تو ، مختصر ہوجاتی ہے۔ جب یہ اوپری ریل سے اوپر ہوتی ہے تو ، طویل ہوجاتی ہے۔

آخر میں ، دو ذیلی حکمت عملیوں کی سگنل سمتوں کا فیصلہ کرکے ، حکمت عملی حتمی پوزیشن سگنل کا حساب لگاتی ہے۔ جب دو ذیلی حکمت عملیوں کے سگنل مستقل ہوتے ہیں تو ، حقیقی تجارتی آرڈر جاری کیے جاتے ہیں ، بصورت دیگر دو عنصر کی تصدیق کے مقصد کو حاصل کرنے کے لئے کوئی لین دین نہیں ہوتا ہے۔

فوائد کا تجزیہ

اس ڈبل فیکٹر میڈین ریورس ٹریکنگ حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ جب مارکیٹ الٹ جاتی ہے تو وہ وقت میں مواقع کو پکڑ سکتا ہے اور کم خریدنے اور زیادہ فروخت کرنے کے تجارتی خیال کو محسوس کرسکتا ہے۔ اسی وقت ، ڈبل فیکٹر تصدیق کا طریقہ کار غلط سگنلز کو کسی حد تک کم کرسکتا ہے اور سگنلز کے معیار کو بہتر بنا سکتا ہے۔

خاص طور پر ، 123 الٹ پلٹ کی حکمت عملی میں اسٹوکاسٹک اشارے کی پیرامیٹر سیٹنگ نسبتا conser محافظ ہے ، جو اتار چڑھاؤ والی منڈیوں میں غلط الٹ پھیر کو مؤثر طریقے سے فلٹر کرسکتی ہے۔ اور کیلٹنر چینل ٹریکنگ بولنگر بینڈ کا خیال بھی الٹ پھیر کے مواقع کو استعمال کرسکتا ہے جب قیمت اوپری اور نچلی ریلوں سے ٹوٹ جاتی ہے۔ دونوں غیر ضروری لین دین کو کم کرنے اور اس طرح اعلی جیت کی شرح حاصل کرنے کے لئے ایک دوسرے کی تکمیل کرتے ہیں۔

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ الٹ جانے والے اشاروں کا وقت بہت اہم ہے۔ اگر مسلسل جھوٹے الٹ جاتے ہیں یا الٹ جانے والے اشاروں کا وقت غلط طریقے سے منتخب کیا جاتا ہے تو ، اس سے مکمل رجحان برقرار رکھنے میں ناکامی ہوگی ، جس سے حتمی واپسی متاثر ہوگی۔

اس کے علاوہ ، دو عنصر کی حکمت عملیوں میں پیرامیٹر کے انتخاب اور اصلاح میں سنگل فیکٹر حکمت عملیوں کے مقابلے میں زیادہ دشواری ہوتی ہے۔ دونوں ذیلی حکمت عملیوں کے پیرامیٹرز کی جامع جانچ اور تشخیص کی ضرورت ہے ، ورنہ ناکامی کا امکان بھی بہت زیادہ ہے۔

آخر میں ، ریورس ٹریڈنگ خود میں غیر متناسب رسک - انعام کا تناسب ہے۔ غیر معمولی مارکیٹ کے حالات آسانی سے معاوضے کا باعث بن سکتے ہیں۔ اس سے سخت اسٹاپ نقصان سے بچنے کی ضرورت ہے۔

اصلاح کی ہدایات

مندرجہ بالا خطرے کے تجزیہ کے مطابق، حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جا سکتا ہے:

- اعلی غلطی رواداری اور کم جھوٹے سگنل کے ساتھ مجموعے تلاش کرنے کے لئے الٹ اشارے پیرامیٹرز کی مختلف ترتیبات کی جانچ کریں

- مختلف سائیکل لمبائی کے پیرامیٹر اقدار کی کوشش کریں زیادہ درست طریقے سے الٹ قبضہ ہے کہ اقدار کو تلاش کرنے کے لئے

- ہر تجارت میں زیادہ سے زیادہ نقصان کو سختی سے کنٹرول کرنے کے لئے اسٹاپ نقصان ماڈیول شامل کریں

- حکمت عملی منطق سے بہتر مطابقت رکھنے والے باہر نکلنے والے پوائنٹس کو تلاش کرنے کے لئے مختلف ہولڈنگ کی مدت کے اثرات کی جانچ کریں

- کھلی پوزیشنوں کی تعداد میں اضافہ کریں یا پوزیشن کنٹرول ماڈیولز شامل کریں تاکہ رسک ریٹرن ریشو کو زیادہ معقول بنایا جاسکے

خلاصہ

ایک عام ڈبل فیکٹر میڈین ریورس ٹریکنگ حکمت عملی کے طور پر ، 123 ریورس اور کیلٹنر چینل ذیلی حکمت عملیوں کو مربوط کرکے ، اس حکمت عملی کا مقصد مارکیٹ کے الٹ پوائنٹس پر کم خریدنے اور اعلی فروخت کرنے کے وقت کو زیادہ درست طریقے سے پکڑنا ہے۔ پیرامیٹر کی مناسب اصلاح اور رسک کنٹرول کے ساتھ ، ایسی حکمت عملی نسبتا considerable کافی الفا حاصل کرسکتی ہے۔ لیکن تاجروں کو اب بھی ریورس ٹریڈنگ کی خصوصیت پر توجہ دینے اور غیر معمولی مارکیٹ کے حالات کی وجہ سے ہونے والے نقصانات کی توسیع کو روکنے کی ضرورت ہے۔

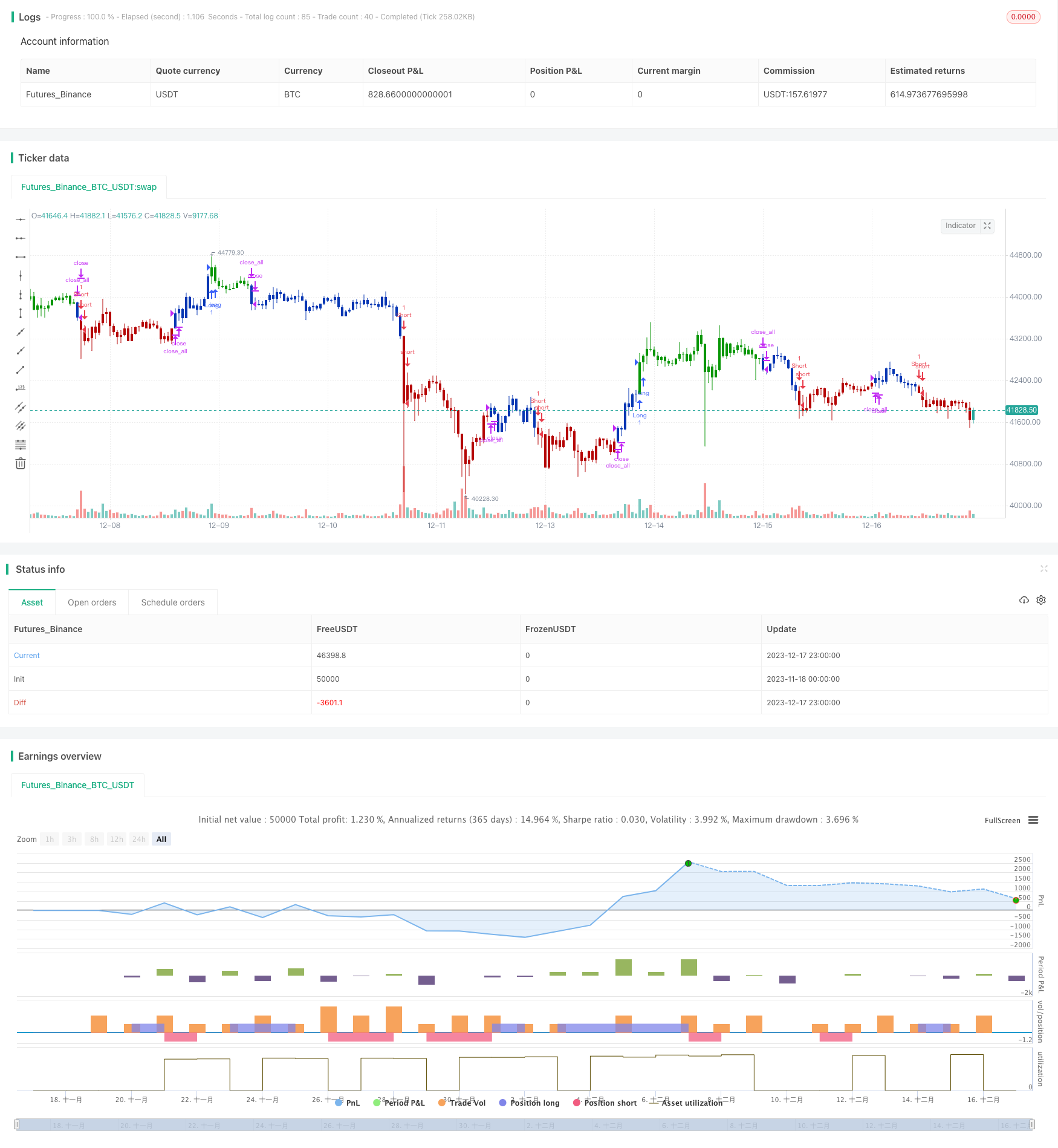

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 09/12/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Keltner Channel, a classic indicator

// of technical analysis developed by Chester Keltner in 1960.

// The indicator is a bit like Bollinger Bands and Envelopes.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

KeltnerChn(nPeriod) =>

pos = 0.0

xPrice = sma(hlc3, nPeriod)

xMove = sma(high - low, nPeriod)

reverse = input(false, title="Trade reverse")

xUpper = xPrice + xMove

xLower = xPrice - xMove

pos := iff(close < xLower, -1,

iff(close > xUpper, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Keltner Channel", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

nPeriod = input(title="Period", defval=10, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posKeltnerChn = KeltnerChn(nPeriod)

pos = iff(posReversal123 == 1 and posKeltnerChn == 1 , 1,

iff(posReversal123 == -1 and posKeltnerChn == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- کراسنگ چلتی اوسط حکمت عملی

- لیزیبیئر پر مبنی ویو ٹرینڈ ٹریڈنگ کی حکمت عملی

- آٹھ دن کی توسیع شدہ رن حکمت عملی

- چلتی اوسط واپسی کی حکمت عملی

- متحرک ایم اے کراس اوور رجحان حکمت عملی کے بعد

- اسٹوکاسٹک چلتی اوسط حکمت عملی

- حرکت پذیر اوسط کی حکمت عملی کے ساتھ بولنگر بینڈ کو عبور کرنے والی مومنٹوم آسکیلیشن

- آر ایس آئی بولنگر بینڈس قلیل مدتی تجارتی حکمت عملی

- سپر ٹرینڈ ٹریکنگ سٹاپ نقصان کی حکمت عملی

- انٹرا ڈے حکمت عملی کے بعد ایم اے سی ڈی رجحان

- ٹرینڈ ٹریکنگ کی حکمت عملی جس میں موافقت پذیر ٹریلنگ اسٹاپ نقصان کے ساتھ کثیر عنصر ماڈل پر مبنی ہے

- کثیر اشارے کا مجموعہ موافقت پذیر رجحان کی حکمت عملی

- موم بتی کے نمونوں کی تجارتی حکمت عملی

- ایس ایم اے آفسیٹ اتار چڑھاؤ ٹریڈنگ کی حکمت عملی

- سپر ٹرینڈ کی تصدیق کا استعمال کرتے ہوئے 5-10-20 ڈے ای ایم اے کراس اوور پر مبنی حکمت عملی

- رفتار توڑنے والی اوسط ٹریڈنگ کی حکمت عملی

- MACD اور RSI پر مبنی رجحان الٹ پلٹ کی حکمت عملی کے بعد

- آر ایس آئی چینل قیمت فرق کی نگرانی کی حکمت عملی

- مضبوط اور مستحکم ایس ایم اے پوزیشن ہولڈنگ حکمت عملی

- مومنٹم ٹی ڈی ریورس ٹریڈنگ حکمت عملی