Ichimoku رجحان کی پیروی کرنے والی حکمت عملی

جائزہ

یہ حکمت عملی ایک Ichimoku تکنیکی اشارے کی بنیاد پر ایک مقداری رجحان ٹریکنگ حکمت عملی ہے، بنیادی طور پر مخصوص مساوی فرق کی طرف سے مخصوص حالات کے تحت ایک سے زیادہ خالی آرڈر کی تعمیر، مارکیٹ کے رجحانات کی پیروی، اور ایک مقررہ سٹاپ نقصان میکانیزم کے ساتھ مل کر کے خطرے کو کنٹرول کرنے کے لئے.

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی حصہ یہ ہے کہ تجارت کے سگنل کو ایک خاص پیرامیٹرز کی ترتیب پر مبنی Ichimoku اشارے کی بنیاد پر بنایا جائے۔ Ichimoku اشارے چار لائنوں پر مشتمل ہے جن میں تبدیلی کی لائن ، بیس لائن ، فرنٹ لائن اور پیچھے کی لائن شامل ہیں ، جن میں تبدیلی کی لائن کو مختصر طور پر کہا جاتا ہے اینٹینا ، بیس لائن کو مختصر طور پر کہا جاتا ہے زمین کی لائن۔ حکمت عملی میں اینٹینا اور زمین کی لائن کے مختلف پیرامیٹرز کی ترتیب کے ذریعے گولڈ فورک ڈیڈ فورک ٹریڈنگ سگنل تشکیل دیا جاتا ہے۔ اس کے علاوہ ، اس حکمت عملی میں داخل ہونے کے سگنل کو جاری کرنے کے لئے معاون شرائط کے طور پر کلاؤڈ بینڈ کی توڑ کو بھی شامل کیا گیا ہے۔

یہ حکمت عملی بنیادی طور پر مندرجہ ذیل تجارتی قواعد پر مبنی ہے:

جب قیمتوں میں اضافہ ہوتا ہے تو زیادہ سے زیادہ کام کریں اور بادلوں سے دور رہیں.

قیمتوں میں کمی کے دوران زیادہ پوزیشنیں لینا۔

جب قیمت نیچے زمین کی لکیر سے گزرتی ہے اور بادلوں کی حد میں داخل ہوتی ہے تو خالی ہوجاتی ہے۔

جب قیمت اوپر سے گزرتی ہے تو خالی پوزیشن۔

اس طرح کے کثیر فاصلے والے تجارتی قواعد کے ذریعہ ، مارکیٹ کے رجحانات کو مؤثر طریقے سے پکڑنے کے لئے استعمال کیا جاسکتا ہے۔ اس کے ساتھ ساتھ ، بادلوں کے ساتھ مل کر بریک آؤٹ فلٹرنگ کی شرط کے طور پر استعمال کیا جاسکتا ہے ، جس سے کسی حد تک غلط خرید و فروخت سے بچا جاسکتا ہے۔

حکمت عملی کا تجزیہ

اس حکمت عملی میں دیگر عام فاریکس ٹریڈنگ حکمت عملیوں کے مقابلے میں مندرجہ ذیل فوائد ہیں:

ایچیموکو اشارے کی بنیاد پر ، رجحانات کا تعین زیادہ درست ہے۔ ایچیموکو اشارے متعدد اوسط لائنوں پر مشتمل ہے ، اور مجموعی طور پر رجحانات کا تعین زیادہ قابل اعتماد ہے ، اور ایک ہی اوسط لائن سے پیدا ہونے والے شور کو روکتا ہے۔

ایک سے زیادہ یکساں لائنوں کا مجموعہ ، بہتر تجارتی فلٹرنگ کا اثر پیدا کرتا ہے۔ بادلوں کے بینڈ کو توڑنے کی اضافی شرط کے طور پر ، غلط سگنل سے بچا جاسکتا ہے۔

خطرے کو کنٹرول کیا جاسکتا ہے۔ نقصان کو روکنے کے اینٹینا کی ترتیب کے ذریعہ ، نقصان کو بروقت روکنے اور خطرے کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔

کم واپسی۔ دیگر رجحانات کی حکمت عملیوں کے مقابلے میں کم سے کم طویل المیعاد واپسی کی کارروائی ، زیادہ سے زیادہ واپسی کے نقصانات کو کم سے کم کرنا۔

پیرامیٹرز کو ایڈجسٹ کرنے میں لچکدار۔ مارکیٹ کے حالات کے مطابق اوسط لائن پیرامیٹرز کو ایڈجسٹ کرکے مختلف حالات کے مطابق لچکدار ہوسکتا ہے۔

خطرہ اور اصلاحی تجزیہ

اس حکمت عملی کے ساتھ کچھ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

ہلچل کی کارکردگی خراب ہے۔ جب طویل عرصے سے ہلچل کی صفائی والی مارکیٹ ہوتی ہے تو ، اس حکمت عملی سے چھوٹے پیمانے پر بار بار تجارت پیدا ہونے کا خدشہ ہوتا ہے جس کی وجہ سے نقصان ہوتا ہے۔

ٹرینڈ ریورس کی ناکافی شناخت۔ Ichimoku اشارے مختصر مدت میں رجحان کی تبدیلی کا فیصلہ کرنے کی کمزور صلاحیت رکھتے ہیں ، اور واپسی کے مواقع سے محروم ہوسکتے ہیں یا اچانک واپسی کا خطرہ مول لیتے ہیں۔

پیرامیٹرز کی ترتیب پر انحصار کرنے کا تجربہ۔ مختلف پیرامیٹرز کی ترتیبات حکمت عملی کی کارکردگی پر بہت زیادہ اثر ڈالتی ہیں ، جس میں بھرپور تاریخی تجربے پر انحصار کرنے کی ضرورت ہے۔

مذکورہ بالا خطرات کے لئے ، اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے۔

اتار چڑھاؤ کے اشارے کے ساتھ مل کر ہنگامہ خیز حالات کا اندازہ لگائیں ، اور اسٹریٹجی کی حیثیت کو غیر موثر تجارت سے بچنے کے ل.

ٹرینڈ ریورس سگنل ماڈیولز کو شامل کریں ، جیسے کہ حرکت پذیر اوسط کے ساتھ الٹ کراس جوڑے کا فیصلہ شامل کریں۔

مشین لرننگ جیسے طریقوں کا استعمال کرتے ہوئے پیرامیٹرز کو خود کار طریقے سے بہتر بنانے کے لئے ، انسانی تجربے پر انحصار کم کریں۔

متحرک اسٹاپ لائن قائم کریں۔ مارکیٹ میں اتار چڑھاؤ کے مطابق اسٹاپ نقصان کی حد کو ریئل ٹائم میں ایڈجسٹ کریں ، خطرے کو کم کریں۔

خلاصہ کریں۔

مجموعی طور پر ، اس حکمت عملی میں Ichimoku اشارے کے فوائد کو شامل کیا گیا ہے ، جس میں رجحانات کو پکڑنے میں ایک مضبوط طاقت کا مظاہرہ کیا گیا ہے۔ مناسب پیرامیٹرز کی ترتیب اور اصلاحی ایڈجسٹمنٹ کے ذریعہ ، اس حکمت عملی کی استحکام کو مزید بڑھایا جاسکتا ہے ، جس سے یہ ایک موثر حکمت عملی بن جاتی ہے جس میں ریل اسٹیٹ میں سرمایہ کاری پر غور کیا جاسکتا ہے۔

/*backtest

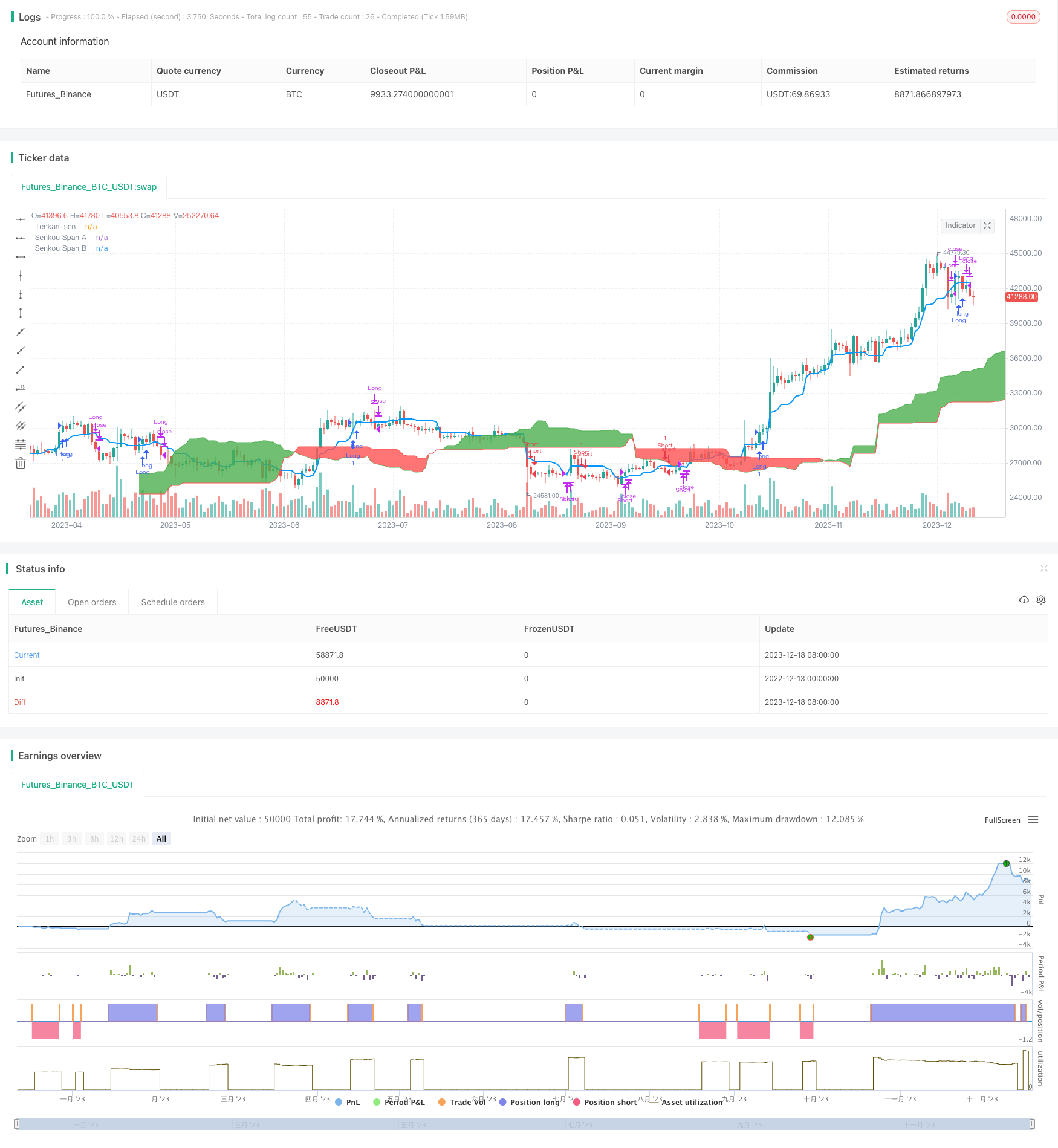

start: 2022-12-13 00:00:00

end: 2023-12-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="RENKO ICHIMOKU STRATEGY", shorttitle="RENKO ICHIMOKU STRATEGY", overlay=true)

ro = open

rc = close

tenkanSenPeriods = input(10, minval=1, title="Tenkan-sen"),

kijunSenPeriods = input(30, minval=1, title="Kijun-sen")

SenkouSpanBPeriods = input(60, minval=1, title="Senkou Span B"),

displacement = input(30, minval=1, title="Chikou Span (Displacement)")

donchian(len) => avg(lowest(len), highest(len))

tenkanSen = donchian(tenkanSenPeriods)

kijunSen = donchian(kijunSenPeriods)

SenkouSpanA = avg(tenkanSen, kijunSen)

SenkouSpanB = donchian(SenkouSpanBPeriods)

plot(tenkanSen, color=#0496ff, linewidth=2, title="Tenkan-sen")

// plot(kijunSen, color=#991515, title="Kijun-sen")

// plot(close, offset = -displacement, color=#459915, title="Chikou Span")

p1 = plot(SenkouSpanA, offset = displacement, color=green, title="Senkou Span A")

p2 = plot(SenkouSpanB, offset = displacement, color=red, title="Senkou Span B")

fill(p1, p2, color = SenkouSpanA > SenkouSpanB ? green : red)

// Entry/Exit Signals

tk_cross_bull = tenkanSen > kijunSen

tk_cross_bear = tenkanSen < kijunSen

price_below_tenkan = open < tenkanSen and close < tenkanSen

price_above_tenkan = open > tenkanSen and close > tenkanSen

price_below_kinjun = close < kijunSen

price_above_kinjun = close > kijunSen

tekan_above_kinjun = tenkanSen > kijunSen

tekan_below_kinjun = tenkanSen < kijunSen

ss_high = max(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

ss_low = min(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

price_inside_kumo = close > ss_high and close < ss_low

price_below_kumo = rc[1] < ro[1] and rc[0] < ro[0] and rc[1] < ss_low

price_above_kumo = rc[1] > ro[1] and rc[0] > ro[0] and rc[1] > ss_high

cs_cross_bull = mom(close, displacement-1) > 0

cs_cross_bear = mom(close, displacement-1) < 0

bullish = cs_cross_bull and not price_inside_kumo

bearish = cs_cross_bear and not price_inside_kumo

strategy.entry("Long", strategy.long, when=price_above_kumo and price_above_tenkan )

strategy.close("Long", when=price_below_tenkan )

strategy.entry("Short", strategy.short, when=price_below_kumo and price_below_tenkan )

strategy.close("Short", when=price_above_tenkan )

// longCondition = crossover(sma(close, 14), sma(close, 28))

// if (longCondition)

// strategy.entry("My Long Entry Id", strategy.long)

// shortCondition = crossunder(sma(close, 14), sma(close, 28))

// if (shortCondition)

// strategy.entry("My Short Entry Id", strategy.short)