اچیموکو کلاؤڈ اور بولنگر بینڈ کے امتزاج کی تجارتی حکمت عملی

جائزہ

اس حکمت عملی میں ایک جاپانی اشارے کا ایک بادل گراف اور برن بینڈ اشارے کا جوڑا بنایا گیا ہے ، جس سے ٹریڈنگ سگنل پیدا ہوتا ہے۔ حکمت عملی مارکیٹ کے رجحانات کا مؤثر انداز میں فیصلہ کرسکتی ہے ، اور جب برن بینڈ اشارے سے زیادہ خالی سگنل جاری ہوتا ہے تو اس کا فیصلہ کیا جاسکتا ہے ، اور غلط تجارت سے بچا جاسکتا ہے۔

حکمت عملی کا اصول

ایک بادل کا نقشہ منتقلی لائن ، بیس لائن ، تاخیر لائن ، اور اولین لائن پر مشتمل ہے۔ منتقلی لائن 9 دن کی اوسط لائن ہے ، اور بیس لائن 26 دن کی اوسط لائن ہے۔ جب منتقلی لائن بیس لائن کے اوپر ہوتی ہے تو یہ ایک کثیر سر سگنل ہوتا ہے ، اس کے برعکس یہ ایک خالی سر سگنل ہوتا ہے۔

تاخیر کی لکیر قیمت کی تاخیر سے چلنے والی حرکت ہے۔ جب تاخیر کی لکیر اوپر کی طرف سے ایک کثیر رجحان کی نمائندگی کرتی ہے ، نیچے کی طرف سے خالی ہے۔

کلاؤڈ بینڈ دو پیش قدمی لائنوں پر مشتمل ہے ، جو 52 دن کی اوسط اور 26 دن کی اوسط ہے۔ قیمتیں کلاؤڈ بینڈ کے اوپر کثیر سر اور نیچے خالی سر سمجھی جاتی ہیں۔

برن بینڈ n روزانہ اوسط اور معیاری فرق سے بنا ہوا ہے ، جو اسٹاک کی قیمتوں میں اتار چڑھاؤ کی ایک حد ہے۔ جب قیمت اوپر کی حد کو توڑتی ہے تو زیادہ دیکھتی ہے ، جب نیچے کی حد کو توڑتی ہے تو کم دیکھتی ہے۔

یہ حکمت عملی ایک بادل چارٹ میں ایک کثیر خلائی سگنل جاری کرتی ہے ، اور اسی وقت بوریل بینڈ کو توڑنے کا فیصلہ کرتی ہے ، جس سے ٹریڈنگ کے قواعد بنتے ہیں۔ مثال کے طور پر ، جب ٹرانسفارمر لائن اوپر کی طرف سے بیس لائن کو توڑتی ہے ، تو تاخیر کی لائن اوپر کی طرف ہوتی ہے ، قیمت بادل بینڈ کو توڑتی ہے ، اور جب بوریل بینڈ کو توڑتی ہے تو اس کے لئے ایک کثیر سگنل ہوتا ہے۔

اسٹریٹجک فوائد

ایک کلاؤڈ چارٹ رجحانات کا فیصلہ کرنے کے لئے واضح ہے، منتقلی لائن اور تاخیر لائن مختصر مدت کے رجحانات کا فیصلہ کر سکتے ہیں، اور کلاؤڈ بینڈ طویل مدتی رجحانات کی سمت کا فیصلہ کر سکتے ہیں.

برین بینڈ قیمتوں میں اضافے کا اندازہ لگاتا ہے اور غیر ضروری تجارت کو مؤثر طریقے سے فلٹر کرتا ہے۔

مجموعی اشارے ، جو تجارتی سگنل کو واضح اور قابل اعتماد بناتے ہیں ، اور تجارتی خطرات سے بچتے ہیں۔

خطرہ اور اصلاح

برن بینڈ پیرامیٹرز کی غلط ترتیب سے ٹریڈنگ سگنل کی غلطی ہوسکتی ہے۔ پیرامیٹرز کو مختلف معیارات کے مطابق احتیاط سے ترتیب دیا جانا چاہئے۔

خطرے کو کنٹرول کرنے کے لئے پوزیشن ہولڈنگ تناسب کو مناسب طریقے سے ایڈجسٹ کیا جانا چاہئے۔ زیادہ پوزیشن رکھنے سے نقصان میں اضافہ ہوسکتا ہے۔

ایک نقصان کی روک تھام کی حکمت عملی کو شامل کرنے پر غور کیا جاسکتا ہے ، جب قیمت کسی خاص حد سے زیادہ منفی سمت میں چلتی ہے۔

زیادہ سے زیادہ اشارے ایک کلاؤڈ چارٹ کے ساتھ مل کر آزمائے جاسکتے ہیں ، جس سے زیادہ قابل اعتماد تجارتی حکمت عملی تشکیل دی جاسکتی ہے۔

خلاصہ کریں۔

اس حکمت عملی نے ایک بادل چارٹ کا استعمال کرتے ہوئے رجحان کی سمت کا تعین کیا اور برن بینڈ اشارے فلٹرنگ سگنل۔ حکمت عملی کے سگنل زیادہ واضح اور قابل اعتماد ہیں ، پیرامیٹرز کو ایڈجسٹ کرنے اور اسٹاپ نقصان کو بہتر بنانے کے ذریعے ، تجارت کے خطرات کو کم کرکے بہتر منافع حاصل کیا جاسکتا ہے۔

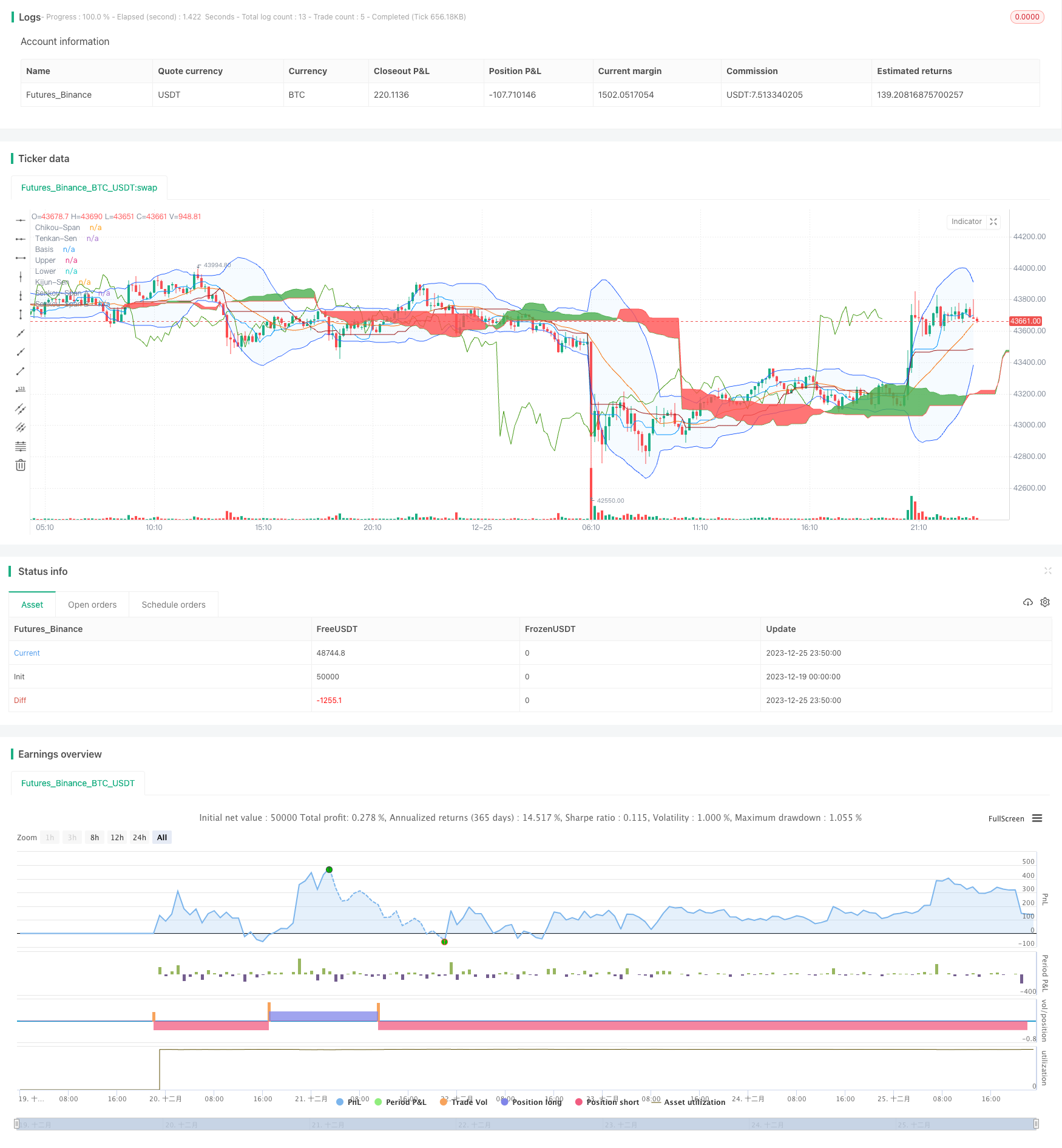

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Coinrule

//@version=5

strategy("Ichimoku Cloud and Bollinger Bands",

overlay=true,

initial_capital=1000,

process_orders_on_close=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=30,

commission_type=strategy.commission.percent,

commission_value=0.1)

showDate = input(defval=true, title='Show Date Range')

timePeriod = true

notInTrade = strategy.position_size <= 0

//Ichimoku Cloud

//Inputs

ts_bars = input.int(9, minval=1, title="Tenkan-Sen Bars")

ks_bars = input.int(26, minval=1, title="Kijun-Sen Bars")

ssb_bars = input.int(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input.int(26, minval=1, title="Chikou-Span Offset")

ss_offset = input.int(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => math.avg(ta.lowest(len), ta.highest(len))

// Components of Ichimoku Cloud

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = math.avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Cloud

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=color.green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=color.red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? color.green : color.red, title="Cloud color")

ss_high = math.max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = math.min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Conditions

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = ta.mom(close, cs_offset-1) > 0

cs_cross_bear = ta.mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//Bollinger Bands Indicator

length = input.int(20, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and ta.crossover(lower, close)

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and ta.crossover(close, lower)

strategy.entry('Long', strategy.long, when=bullish and long_entry and timePeriod)

strategy.close('Long', when=bearish and not short_entry)

strategy.entry('Short', strategy.short, when=bearish and short_entry and timePeriod)

strategy.close('Short', when=bullish and not long_entry)

//Works well on BTC 30m/1h (11.29%), ETH 2h (29.05%), MATIC 2h/30m (37.12%), AVAX 1h/2h (49.2%), SOL 45m (45.43%)