DEMA اور EMA کراس اوور کی قلیل مدتی حکمت عملی ATR اتار چڑھاؤ کے ساتھ

ایک، حکمت عملی کا جائزہ

اس حکمت عملی کا نام ہے DEMA اور EMA مختصر کراس ATR اتار چڑھاؤ کی حکمت عملی. اس حکمت عملی کو DEMA اور EMA کے کراس سگنل کے حساب سے ، ATR اتار چڑھاؤ کے اشارے کے ساتھ مل کر ، ایک موثر شارٹ لائن ٹریڈنگ حکمت عملی حاصل کی گئی ہے۔ جب DEMA نیچے سے گزرے اور ATR کی اتار چڑھاؤ میں اضافہ ہوا تو ، خالی ہوجائیں۔ جب DEMA دوبارہ EMA سے گزرے تو ، خالی ہوجائیں۔

2. حکمت عملی کے اصول

ڈی ای ایم اے اشارے کا حساب لگائیں۔ ڈی ای ایم اے ڈبل ای ایم اے کی حرکت پذیری اوسط ہے ، جو ایک خاص دورانیے میں ڈبل ای ایم اے کا حساب کتاب کرکے ، مختصر مدت کی مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کرنے اور سگنل کی درستگی کو بہتر بنانے کے لئے استعمال کیا جاتا ہے۔

EMA اشارے کا حساب لگائیں۔ EMA ایک انڈیکس کی حرکت پذیری اوسط ہے ، جس سے قیمتوں میں تبدیلیوں پر زیادہ تیزی سے ردعمل مل سکتا ہے۔

اے ٹی آر کی اتار چڑھاؤ کی شرح کا حساب لگائیں۔ اے ٹی آر حقیقی اتار چڑھاؤ کی وسعت کا اشارہ ہے ، جو مارکیٹ میں اتار چڑھاؤ اور خطرے کی سطح کی عکاسی کرسکتا ہے۔ جب اے ٹی آر بڑھتا ہے تو ، مارکیٹ میں اتار چڑھاؤ کی نمائندگی کرتا ہے ، جس میں مختصر لائن ایڈجسٹمنٹ کی تشکیل کی جاسکتی ہے۔

جب DEMA نیچے EMA کے ذریعے جاتا ہے ، اور اے ٹی آر کی اتار چڑھاؤ کی شرح مقررہ پیرامیٹرز سے زیادہ ہوتی ہے تو ، اس کی نشاندہی ہوتی ہے کہ اسٹاک کی قیمت گرنا شروع ہوگئی ہے ، مارکیٹ کا خطرہ بند ہے ، اس وقت خالی ہے۔

جب DEMA دوبارہ EMA پہنتا ہے تو ، اس سے ظاہر ہوتا ہے کہ قیمتوں میں حمایت پیدا ہوتی ہے اور اس کی قیمتوں میں اضافے کا آغاز ہوتا ہے ، اس وقت اس کی قیمتوں میں کمی واقع ہوتی ہے۔

تیسرا، حکمت عملی کا فائدہ

ڈبل ای ایم اے ای ایم اے کے ساتھ مل کر ، سگنل کی درستگی کو مؤثر طریقے سے بڑھا سکتا ہے۔

اے ٹی آر کی اتار چڑھاؤ کی شرح کے اشارے سے کم خطرہ والے وہپسا سگنل کو خارج کیا جاسکتا ہے۔

مختصر مدت کے آپریشن، مختصر لائن ٹریکنگ کے لئے موزوں، طویل عرصے سے سیکورٹی سے بچنے کے لئے.

ٹرانزیکشن کی منطق سادہ اور واضح ہے، اسے سمجھنا اور اس پر عمل درآمد کرنا آسان ہے۔

چار، حکمت عملی کا خطرہ

اے ٹی آر پیرامیٹرز کی غلط ترتیب سے تجارت کے مواقع ضائع ہوسکتے ہیں۔

آپ کو ایک ہی وقت میں دو طرفہ سگنل پر توجہ دینے کی ضرورت ہے، آپریشن زیادہ مشکل ہے.

ffected by short-term market volatility.

حل: پیرامیٹرز کو بہتر بنانے کی جانچ ، پیرامیٹرز کو ایڈجسٹ کرنا۔ ٹریڈنگ منطق کو آسان بنانا ، صرف ایک طرفہ سگنل پر توجہ دینا۔ مناسب حد تک روکنے کی حد کو چھوڑنا۔

پانچواں: حکمت عملی کو بہتر بنانے کی سمت

DEMA اور EMA کے پیرامیٹرز کو بہتر بنائیں ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

اے ٹی آر کی سائیکلنگ پیرامیٹرز کو بہتر بنانا ، مارکیٹ میں اتار چڑھاؤ کی بہترین پیمائش کا تعین کرنا

دیگر معاون اشارے شامل کریں ، جیسے BOLL چینل ، سگنل کی درستگی کو بہتر بنائیں۔

زیادہ مستحکم منافع کو لاک کرنے کے لئے اسٹاپ نقصان اور اسٹاپ اسٹاپ قواعد شامل کریں۔

VI

یہ حکمت عملی ڈی ای ایم اے ، ای ایم اے کراس اور اے ٹی آر اتار چڑھاؤ کے اشارے کے ذریعہ ایک سادہ اور موثر قلیل مدتی تجارتی حکمت عملی تیار کرتی ہے۔ حکمت عملی ٹریڈنگ منطق واضح ، آسان کام کرنے کے لئے ، ہائی فریکوئنسی شارٹ لائن ٹریڈنگ کے لئے موزوں ہے۔ اگلے مرحلے میں پیرامیٹرز کی اصلاح اور قواعد کی اصلاح کے ذریعہ ، زیادہ مستحکم اضافی منافع کی توقع کی جاسکتی ہے۔

/*backtest

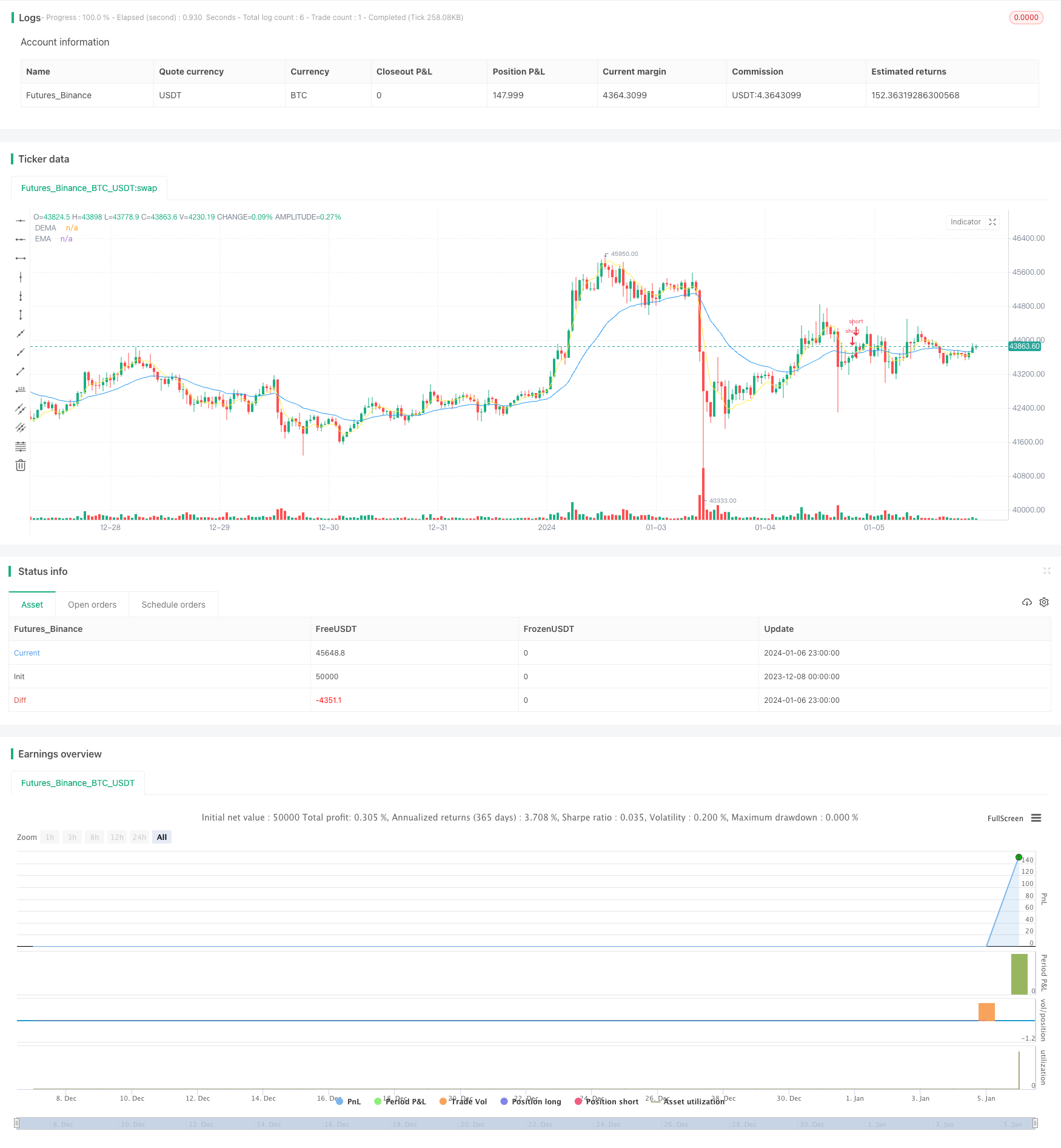

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Qorbanjf

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Qorbanjf

//@version=4

strategy("Qorban: DEMA/EMA & VOL Short ONLY", shorttitle="DEMA/EMA & VOL SHORT", overlay=true)

// DEMA

length = input(10, minval=1, title="DEMA LENGTH")

src = input(close, title="Source")

e1 = ema(src, length)

e2 = ema(e1, length)

dema1 = 2 * e1 - e2

plot(dema1, "DEMA", color=color.yellow)

//EMA

len = input(25, minval=1, title="EMA Length")

srb = input(close, title="Source")

offset = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

ema1 = ema(srb, len)

plot(ema1, title="EMA", color=color.blue, offset=offset)

// get ATR VALUE

atr = atr(14)

//ATRP (Average True Price in precentage)

// Inputs

atrTimeFrame = input("D", title="ATR Timeframe", type=input.resolution)

atrLookback = input(defval=14,title="ATR Lookback Period",type=input.integer)

useMA = input(title = "Show Moving Average?", type = input.bool, defval = true)

maType = input(defval="EMA", options=["EMA", "SMA"], title = "Moving Average Type")

maLength = input(defval = 20, title = "Moving Average Period", minval = 1)

slType = input(title="Stop Loss ATR / %", type=input.float, defval=5.0, step=0.1)

slMulti = input(title="SL Multiplier", type=input.float, defval=1.0, step=0.1)

minimumProfitPercent = input(title="Minimum profit %", type=input.float, defval=20.00)

// ATR Logic

// atrValue = atr(atrLookback)

// atrp = (atrValue/close)*100

// plot(atrp, color=color.white, linewidth=2, transp = 30)

atrValue = security(syminfo.tickerid, atrTimeFrame, atr(atrLookback))

atrp = (atrValue/close)*100

// Moving Average Logic

ma(maType, src, length) =>

maType == "EMA" ? ema(src, length) : sma(src, length) //Ternary Operator (if maType equals EMA, then do ema calc, else do sma calc)

maFilter = security(syminfo.tickerid, atrTimeFrame, ma(maType, atrp, maLength))

// Determine percentage of open profit

var entry = 0.0

distanceProfit = low - entry

distanceProfitPercent = distanceProfit / entry

//Determin if we have a long entry signal OR a sell position signal

profitSignal = minimumProfitPercent == 0.0 or distanceProfitPercent >= minimumProfitPercent

shortSignal = crossunder(dema1, ema1) and atrp > maFilter and strategy.position_size == 0 and not na(atr)

exitSignal = profitSignal and strategy.position_size !=0 and crossover(dema1, ema1)

// === INPUT BACKTEST RANGE ===

//FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

//FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

//FromYear = input(defval = 2017, title = "From Year", minval = 2000)

//ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

//ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

//ToYear = input(defval = 9999, title = "To Year", minval = 2017)

//Invert trade direction & flipping

//tradInvert = input(defval = false, title = "invert trade direction")

//MOM_MR = input(defval=1, title = "MOM = 1 / MR = -1", minval=-1, maxval=1)

//plots=input(false, title="Show plots?")

// Get stop loss (in pips AND percentage distance)

shortStop = highest(high, 4) - (atr * slMulti)

shortStopPercent = close - (close * slMulti)

// Save long stop & target prices (used for drawing data to the chart & deetermining profit)

var shortStopSaved = 0.0

var shortTargetSaved = 0.0

enterShort = false

if shortSignal

shortStopSaved := slType ? shortStop : shortStopPercent

enterShort:= true

entry := close

// long conditions

//enterLong = crossover(dema1, ema1) and atrp < maFilter

//exitSignal => crossunder(dema1, ema1)

//Enter trades when conditions are met

strategy.entry("short", strategy.short, when=enterShort, comment="SHORT")

//place exit orders (only executed after trades are active)

strategy.exit(id="Short exit",

from_entry="short",

limit=exitSignal ? close : na,

stop=shortStopSaved,

when=strategy.position_size > 0,

comment="end short")

//short strategy

//goShort() => crossunder(dema1, ema1) and atrp > maFilter

//KillShort() => crossover(dema1, ema1)

//strategy.entry("SHORT", strategy.short, when = goShort())

//strategy.close("COVER", when = KillShort())