ولیم VIX اشارے اور DEMA اشارے پر مبنی کراس ٹائم پیریڈ ٹریڈنگ حکمت عملی

جائزہ

یہ حکمت عملی سب سے پہلے ایک خاص دورانیے میں اعلی ترین اور کم ترین قیمتوں کے درمیان فرق کو تقسیم کرکے اعلی ترین قیمت کے لئے ولیم ویکس اشارے حاصل کرتی ہے۔ اس کے بعد برن بینڈ کے معیاری فرق کے اصول کے ساتھ مل کر ، اوپری اور نیچے کی حد طے کی جاتی ہے۔ اس کے ساتھ ساتھ ایک خاص دورانیے میں فی صد کی رکاوٹ کی حد طے کی جاتی ہے۔ داخلہ کے حصے میں ، جب قیمت اوپری ریل سے نیچے سے گزرتی ہے اور ڈی ای ایم اے اشارے سے نیچے ہوتی ہے تو زیادہ کام کریں۔ جب قیمت نیچے سے گزرتی ہے اور ڈی ای ایم اے اشارے سے اوپر ہوتی ہے تو خالی ہوجائیں۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر مارکیٹ میں اتار چڑھاؤ اور خطرے کا اندازہ لگانے کے لئے ولیم ویکس اشارے کا استعمال کرتی ہے ، جبکہ قیمت کے رجحانات کا اندازہ لگانے کے لئے ڈی ای ایم اے اشارے کی مدد سے۔

سب سے پہلے، ولیم VIX انڈیکس کے حساب کے لئے فارمولہ ہے:

WVF = ((Highest(close, n) - Low) / (Highest(close, n))) * 100

جہاں n پیرامیٹرز کی مدت کی تعداد ہے۔ یہ اشارے ایک خاص دورانیے کے دوران اعلی ترین اور کم ترین قیمتوں کے درمیان اتار چڑھاؤ کی عکاسی کرتا ہے۔ قدر کی زیادہ مقدار کا مطلب ہے کہ زیادہ اتار چڑھاؤ ، زیادہ خطرہ۔

اس کی بنیاد پر ، اس حکمت عملی نے برن بینڈ کے خیالات کو استعمال کیا۔ اوپر کا راستہ مڈل ٹریک + n گنا معیاری فرق ، اور نیچے کا راستہ مڈل ٹریک - n گنا معیاری فرق ہے۔ جب قیمت اوپر کی طرف بڑھتی ہے تو ، اتار چڑھاؤ میں توسیع ہوتی ہے ، اور زیادہ مواقع ملتے ہیں۔ جب قیمت نیچے کی طرف بڑھتی ہے تو ، اتار چڑھاؤ میں کمی ہوتی ہے ، اور خالی مواقع ملتے ہیں۔

اس کے علاوہ ، اس حکمت عملی میں ایک خاص دورانیے میں فیصد کے اصول پر مبنی اسٹاپ رینج بھی رکھی گئی ہے۔ مثال کے طور پر 90 پوائنٹس ، اسٹیٹ سائیکل میں حالیہ 90٪ قیمت ہے۔ جب قیمت اس پوائنٹ سے زیادہ ہے تو ، اس کا مطلب یہ ہے کہ اتار چڑھاؤ کافی حد تک بڑھ گیا ہے ، اور اسٹاپ کو مدنظر رکھا جاسکتا ہے۔

مخصوص تجارتی حکمت عملی میں ، ڈی ای ایم اے اشارے کے فیصلے کے رجحان کے ساتھ مل کر۔ صرف اس صورت میں زیادہ کام کریں جب قیمت اوپر سے نیچے سے گزر جائے اور ڈی ای ایم اے سے نیچے ہو۔ صرف اس صورت میں جب قیمت نیچے سے گزر جائے اور ڈی ای ایم اے سے اوپر ہو۔

حکمت عملی کا تجزیہ

اس حکمت عملی میں ولیم ویکس انڈیکس ، جو اتار چڑھاؤ کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے ، برن بینڈ ، جو معیاری فاصلے کے اصول پر مبنی ہے ، اور ڈی ای ایم اے انڈیکس ، جو رجحانات کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے ، کو یکجا کیا گیا ہے ، جس سے مارکیٹ کے دو اہم عناصر: خطرہ اور رجحانات کا بہتر اندازہ لگایا جاسکتا ہے۔

خاص طور پر ، ولیم VIX اشارے اور برلن کے ساتھ نیچے کی ٹریک کی جوڑی ، اتار چڑھاؤ کے خطرے کا فیصلہ کرنے کے لئے۔ ڈی ای ایم اے اشارے قیمت کے رجحان کی سمت کا فیصلہ کرنے کے لئے۔ روک تھام کی حد کی ترتیب منافع کو مقفل کرنے اور ضرورت سے زیادہ لالچ کو مسترد کرنے کے لئے۔

لہذا یہ حکمت عملی خطرے اور رجحان دونوں کو سمجھنے کے لئے اچھی طرح سے کام کرتی ہے ، نہ صرف بہتر داخلے کا وقت منتخب کرنے کے لئے ، بلکہ اسٹاپ رینج کے ذریعہ واپسی کے خطرے سے بچنے کے لئے جو پہلے سے ہی بہتر منافع بخش ہے۔

حکمت عملی کے خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ اتار چڑھاؤ کے اشارے اور رجحان کے اشارے میں اختلافات پیدا ہوسکتے ہیں۔ یعنی ولیم ویکس اشارے میں اتار چڑھاؤ میں اضافہ ہوتا ہے ، جب قیمتوں میں بورن بینڈ کے قریب ٹریک یا نیچے کی طرف جاتا ہے تو ، ڈی ای ایم اے اشارے کا فیصلہ اور اس کی عدم مطابقت۔ مثال کے طور پر ، اتار چڑھاؤ کے اشارے میں بہت سارے مواقع ہوتے ہیں ، لیکن ڈی ای ایم اے نے نیچے کی طرف رجحان دکھایا ہے۔ اس وقت نقصان کا سامنا کرنا پڑ سکتا ہے۔

اس کے علاوہ ، روک تھام کی حد کی حد سے زیادہ محافظانہ ترتیب حکمت عملی کی منافع بخش صلاحیت کو بھی متاثر کرتی ہے۔ اگر اسٹیجنگ پیرامیٹرز کی ترتیب بہت کم ہے تو ، روک تھام کو متحرک کرنا مشکل ہے ، اور اس طرح منافع کو لاک نہیں کیا جاسکتا ہے۔

اصلاح کی سمت

اسٹاپ رینج پیرامیٹرز کو ایڈجسٹ کرنے کے قابل پیرامیٹرز کے طور پر ترتیب دینے پر غور کیا جاسکتا ہے ، جس میں مختلف مارکیٹ کے حالات میں ایڈجسٹمنٹ کی جاسکتی ہے۔ خاص طور پر ، زلزلے کی صورتحال میں ، اسٹاپ رینج کو بڑھانے کے لئے پوزیشننگ پیرامیٹرز کو مناسب طریقے سے بڑھا دیا جاسکتا ہے۔ لیکن رجحان کے واضح حالات میں ، پوزیشننگ پیرامیٹرز کو کم کیا جانا چاہئے ، بروقت اسٹاپ کریں۔

اس کے علاوہ ، اس بات پر بھی غور کیا جاسکتا ہے کہ رجحانات کا فیصلہ کرنے کے لئے دوسرے اشارے شامل کیے جائیں۔ جب اصل ڈی ای ایم اے اشارے اور نئے اضافے کے اشارے متضاد ہوں تو ، غلط سگنل سے ہونے والے نقصان سے بچنے کے لئے ، ذخائر کو معطل کردیا جائے۔

خلاصہ کریں۔

اس حکمت عملی میں اتار چڑھاؤ کے اشارے ، معیاری فاصلے کے اصول ، رجحان کا فیصلہ کرنے اور روکنے کے نظریات کا استعمال کیا گیا ہے۔ اس سے مارکیٹ میں خطرات اور رجحان کی تبدیلیوں کا اچھا جواب دیا جاسکتا ہے۔ یہ مستحکم ، محتاط ہے ، اور طویل عرصے تک رکھنے کے لئے موزوں ہے۔ پیرامیٹرز کی اصلاح کے ذریعہ ، حکمت عملی کی استحکام اور منافع کو مزید بڑھاوا دیا جاسکتا ہے۔

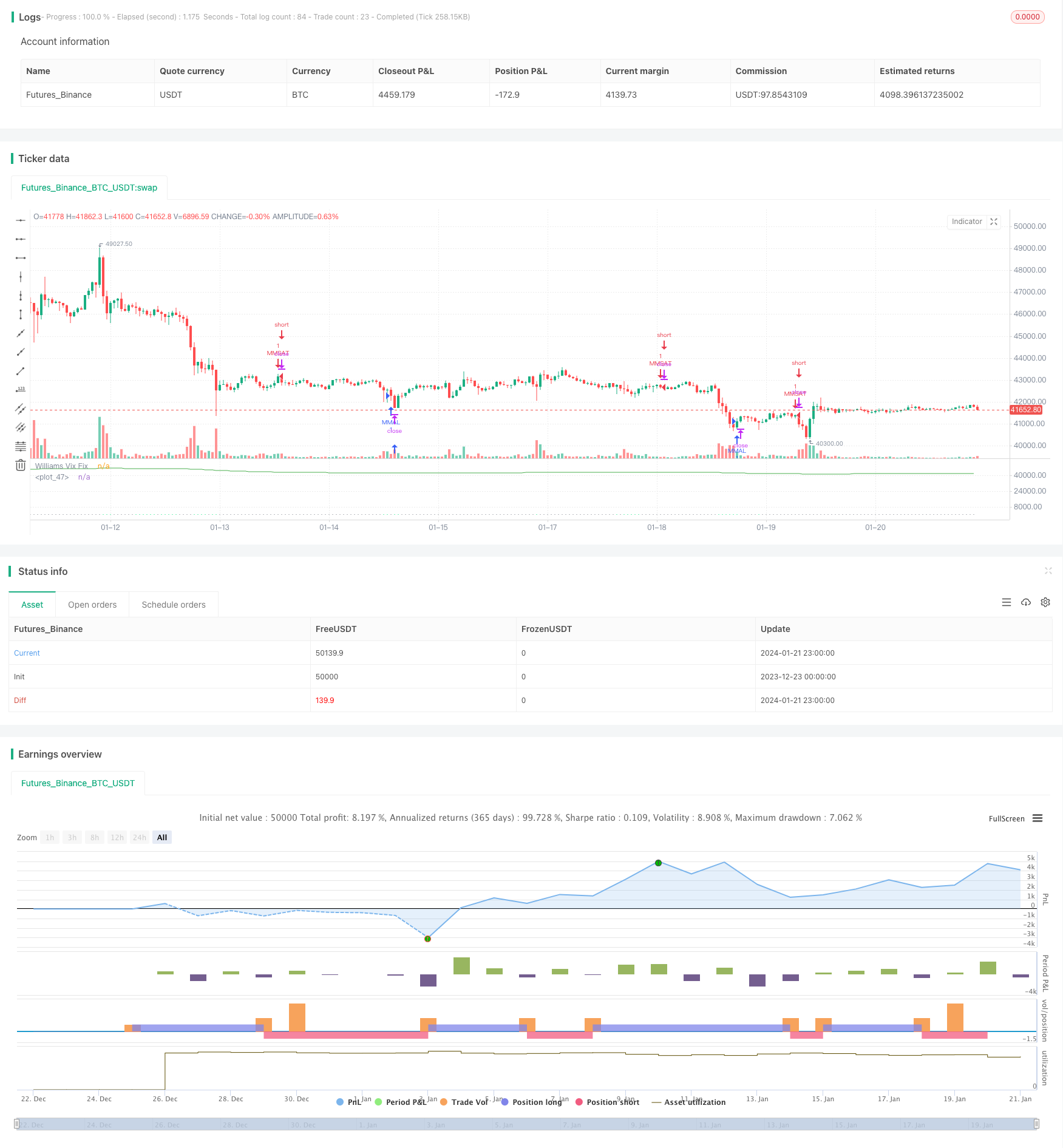

/*backtest

start: 2023-12-23 00:00:00

end: 2024-01-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("VIX and DEMA", overlay=false)

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

multupper = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

multlow = input(2.0,minval=1,maxval=5,title="BB STD LOW")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range - Based on Percentile and LookBack Period?")

sd = input(false, title="Show Standard Deviation Line?")

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDevupper = multupper * stdev(wvf, bbl)

sDevlow = multlow *stdev(wvf,bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDevlow

upperBand = midLine + sDevupper

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? lime : gray

price=close

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(wvf, title="Williams Vix Fix", style=histogram, linewidth = 4, color=col)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=line, linewidth = 3, color=aqua)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(1)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

lengthema = input(50, minval=1)

src = input(close, title="Source")

e1 = ema(src, lengthema)

e2 = ema(e1, lengthema)

dema = 2 * e1 - e2

plot(dema, color=green)

if ((crossunder(wvf,upperBand) ) and (price<dema) )

strategy.entry("MMAL", strategy.long, stop=close, oca_name="TREND", comment="AL")

else

strategy.cancel(id="MMAL")

if ((( (wvf<lowerBand) ) and (price>dema) ) )

strategy.entry("MMSAT", strategy.short,stop=close, oca_name="TREND", comment="SAT")

else

strategy.cancel(id="MMSAT")